【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

黄金今年迄今上涨 54%,有望创下自 1979 年以来最大年度涨幅,并在 3 月突破了 3000 美元、10 月突破 4000 美元的一系列关键心理阻力位。

推动这轮涨势的是政治紧张局势和美国关税不确定性,并导致最近又出现了一波害怕错过 (FOMO) 的买盘。

世界黄金协会高级市场策略师里德说,「涨势的性质已经改变,现在由西方投资者推动,而不是过去两年大部分时间里更稳定的新兴市场买家,这意味着更多的不确定性和波动性,即使推动黄金的因素看起来会持续下去。」

周一,黄金创下每盎司 4381 美元的纪录,这是一年前很少有人预测的水平。前往下周在日本举行的伦敦金银市场协会 (LBMA) 会议的代表们一年前曾预测,到现在价格将达到 2941 美元。

在实现了如此多的重要里程碑后,金价周二下跌 5%,创下五年来最陡峭的单日跌幅,衡量价格变化幅度的市场相对强弱指数 (RSI) 七周来首次从 「超买」 降至 「正常」。

Julius Baer 分析师 Carsten Menke 表示,「在如此急剧和陡峭的涨势之后,盘整实际上并不罕见,应该被视为健康的。黄金的基本面背景仍然有利。」

截至周一,黄金自 9 月美联储降息以来上涨了 20%。根据牛津经济研究院分析师的数据,这超过了黄金在最近几次美联储宽松周期中的表现。

MKS PAMP 金属策略主管 Nicky Shiels 说:「在以往的周期中,美联储不会在美国股市创历史新高、市场泡沫言论和通胀仍明显高于目标时降息。看起来这个 『万物泡沫』 还有上涨空间,金价突破 4500 美元只会维持散户的 FOMO 买盘。」

在过去两年中,金价翻了一番,已超过 MKS PAMP 计算的 1980 年通胀调整后高点 3590 美元 (当时名义高点为 850 美元)。

警惕标普 500 指数上涨

市场专家们正密切关注标普 500 指数的上涨以及投资者资金同时流入黄金,他们注意到历史上股市大幅调整曾迫使抛售包括黄金在内的避险资产的情况。

汇丰银行分析师 James Steel 在最近的一份报告中表示:「部分的黄金购买是作为对冲股市下跌的手段,股市的调整可能像过去那样,在投资者寻求筹集现金或满足追加保证金要求时引发多头清算。」

央行与机构投资者

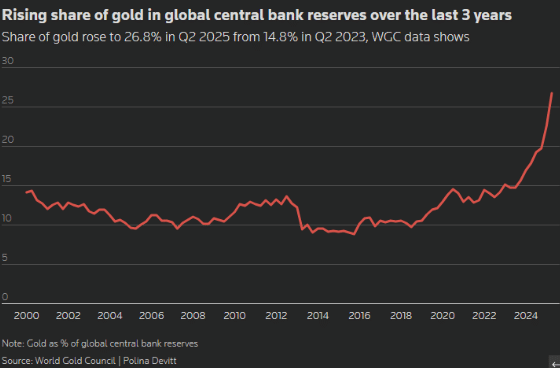

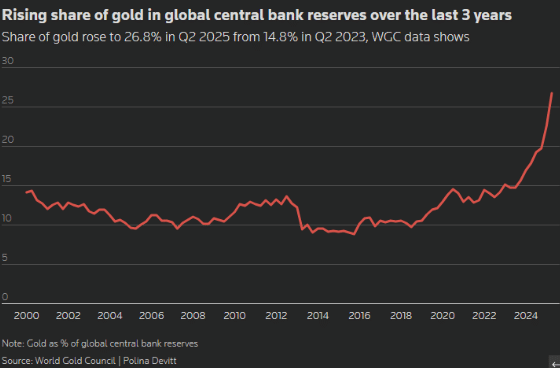

随着过去一个月的指数级涨幅,新兴市场央行不需要做太多事情就能继续推进它们的共同目标,增加黄金在外汇储备中的份额以实现多元化。

尽管央行购买量预计将在未来几年保持高位,自 2022 年底以来一直支撑着黄金需求,但价格上涨自动增加了它们持有量的价值。

Shiels 说,「这种想法也适用于长期机构投资者,他们可能正在达到投资组合阈值,需要降低风险并减少黄金持有量。」

分析师还警告称,如果 2026 年投资者势头放缓,过剩的实物供应可能开始对价格构成压力,因为主要消费地区珠宝行业的需求正在下降。

根据贸易数据监测机构的数据,印度 1 月至 7 月的进口量下降了 25%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

黄金今年迄今上涨 54%,有望创下自 1979 年以来最大年度涨幅,并在 3 月突破了 3000 美元、10 月突破 4000 美元的一系列关键心理阻力位。

推动这轮涨势的是政治紧张局势和美国关税不确定性,并导致最近又出现了一波害怕错过 (FOMO) 的买盘。

世界黄金协会高级市场策略师里德说,「涨势的性质已经改变,现在由西方投资者推动,而不是过去两年大部分时间里更稳定的新兴市场买家,这意味着更多的不确定性和波动性,即使推动黄金的因素看起来会持续下去。」

周一,黄金创下每盎司 4381 美元的纪录,这是一年前很少有人预测的水平。前往下周在日本举行的伦敦金银市场协会 (LBMA) 会议的代表们一年前曾预测,到现在价格将达到 2941 美元。

在实现了如此多的重要里程碑后,金价周二下跌 5%,创下五年来最陡峭的单日跌幅,衡量价格变化幅度的市场相对强弱指数 (RSI) 七周来首次从 「超买」 降至 「正常」。

Julius Baer 分析师 Carsten Menke 表示,「在如此急剧和陡峭的涨势之后,盘整实际上并不罕见,应该被视为健康的。黄金的基本面背景仍然有利。」

截至周一,黄金自 9 月美联储降息以来上涨了 20%。根据牛津经济研究院分析师的数据,这超过了黄金在最近几次美联储宽松周期中的表现。

MKS PAMP 金属策略主管 Nicky Shiels 说:「在以往的周期中,美联储不会在美国股市创历史新高、市场泡沫言论和通胀仍明显高于目标时降息。看起来这个 『万物泡沫』 还有上涨空间,金价突破 4500 美元只会维持散户的 FOMO 买盘。」

在过去两年中,金价翻了一番,已超过 MKS PAMP 计算的 1980 年通胀调整后高点 3590 美元 (当时名义高点为 850 美元)。

警惕标普 500 指数上涨

市场专家们正密切关注标普 500 指数的上涨以及投资者资金同时流入黄金,他们注意到历史上股市大幅调整曾迫使抛售包括黄金在内的避险资产的情况。

汇丰银行分析师 James Steel 在最近的一份报告中表示:「部分的黄金购买是作为对冲股市下跌的手段,股市的调整可能像过去那样,在投资者寻求筹集现金或满足追加保证金要求时引发多头清算。」

央行与机构投资者

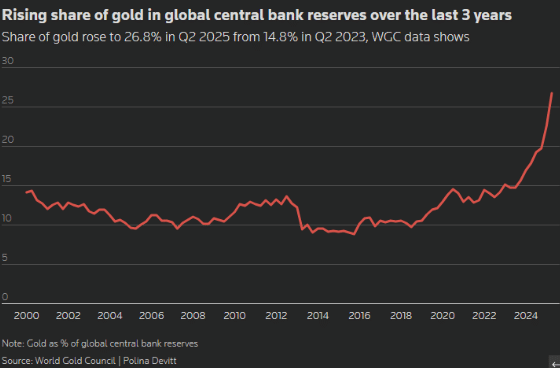

随着过去一个月的指数级涨幅,新兴市场央行不需要做太多事情就能继续推进它们的共同目标,增加黄金在外汇储备中的份额以实现多元化。

尽管央行购买量预计将在未来几年保持高位,自 2022 年底以来一直支撑着黄金需求,但价格上涨自动增加了它们持有量的价值。

Shiels 说,「这种想法也适用于长期机构投资者,他们可能正在达到投资组合阈值,需要降低风险并减少黄金持有量。」

分析师还警告称,如果 2026 年投资者势头放缓,过剩的实物供应可能开始对价格构成压力,因为主要消费地区珠宝行业的需求正在下降。

根据贸易数据监测机构的数据,印度 1 月至 7 月的进口量下降了 25%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

黄金今年迄今上涨 54%,有望创下自 1979 年以来最大年度涨幅,并在 3 月突破了 3000 美元、10 月突破 4000 美元的一系列关键心理阻力位。

推动这轮涨势的是政治紧张局势和美国关税不确定性,并导致最近又出现了一波害怕错过 (FOMO) 的买盘。

世界黄金协会高级市场策略师里德说,「涨势的性质已经改变,现在由西方投资者推动,而不是过去两年大部分时间里更稳定的新兴市场买家,这意味着更多的不确定性和波动性,即使推动黄金的因素看起来会持续下去。」

周一,黄金创下每盎司 4381 美元的纪录,这是一年前很少有人预测的水平。前往下周在日本举行的伦敦金银市场协会 (LBMA) 会议的代表们一年前曾预测,到现在价格将达到 2941 美元。

在实现了如此多的重要里程碑后,金价周二下跌 5%,创下五年来最陡峭的单日跌幅,衡量价格变化幅度的市场相对强弱指数 (RSI) 七周来首次从 「超买」 降至 「正常」。

Julius Baer 分析师 Carsten Menke 表示,「在如此急剧和陡峭的涨势之后,盘整实际上并不罕见,应该被视为健康的。黄金的基本面背景仍然有利。」

截至周一,黄金自 9 月美联储降息以来上涨了 20%。根据牛津经济研究院分析师的数据,这超过了黄金在最近几次美联储宽松周期中的表现。

MKS PAMP 金属策略主管 Nicky Shiels 说:「在以往的周期中,美联储不会在美国股市创历史新高、市场泡沫言论和通胀仍明显高于目标时降息。看起来这个 『万物泡沫』 还有上涨空间,金价突破 4500 美元只会维持散户的 FOMO 买盘。」

在过去两年中,金价翻了一番,已超过 MKS PAMP 计算的 1980 年通胀调整后高点 3590 美元 (当时名义高点为 850 美元)。

警惕标普 500 指数上涨

市场专家们正密切关注标普 500 指数的上涨以及投资者资金同时流入黄金,他们注意到历史上股市大幅调整曾迫使抛售包括黄金在内的避险资产的情况。

汇丰银行分析师 James Steel 在最近的一份报告中表示:「部分的黄金购买是作为对冲股市下跌的手段,股市的调整可能像过去那样,在投资者寻求筹集现金或满足追加保证金要求时引发多头清算。」

央行与机构投资者

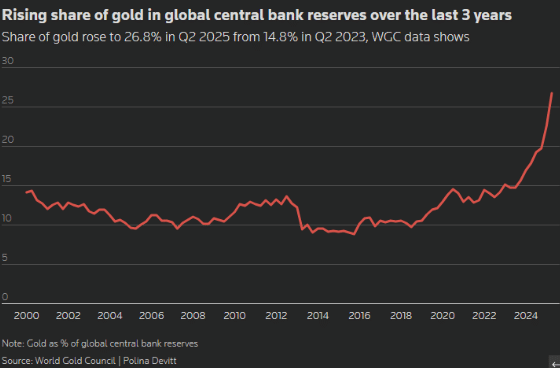

随着过去一个月的指数级涨幅,新兴市场央行不需要做太多事情就能继续推进它们的共同目标,增加黄金在外汇储备中的份额以实现多元化。

尽管央行购买量预计将在未来几年保持高位,自 2022 年底以来一直支撑着黄金需求,但价格上涨自动增加了它们持有量的价值。

Shiels 说,「这种想法也适用于长期机构投资者,他们可能正在达到投资组合阈值,需要降低风险并减少黄金持有量。」

分析师还警告称,如果 2026 年投资者势头放缓,过剩的实物供应可能开始对价格构成压力,因为主要消费地区珠宝行业的需求正在下降。

根据贸易数据监测机构的数据,印度 1 月至 7 月的进口量下降了 25%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

黄金今年迄今上涨 54%,有望创下自 1979 年以来最大年度涨幅,并在 3 月突破了 3000 美元、10 月突破 4000 美元的一系列关键心理阻力位。

推动这轮涨势的是政治紧张局势和美国关税不确定性,并导致最近又出现了一波害怕错过 (FOMO) 的买盘。

世界黄金协会高级市场策略师里德说,「涨势的性质已经改变,现在由西方投资者推动,而不是过去两年大部分时间里更稳定的新兴市场买家,这意味着更多的不确定性和波动性,即使推动黄金的因素看起来会持续下去。」

周一,黄金创下每盎司 4381 美元的纪录,这是一年前很少有人预测的水平。前往下周在日本举行的伦敦金银市场协会 (LBMA) 会议的代表们一年前曾预测,到现在价格将达到 2941 美元。

在实现了如此多的重要里程碑后,金价周二下跌 5%,创下五年来最陡峭的单日跌幅,衡量价格变化幅度的市场相对强弱指数 (RSI) 七周来首次从 「超买」 降至 「正常」。

Julius Baer 分析师 Carsten Menke 表示,「在如此急剧和陡峭的涨势之后,盘整实际上并不罕见,应该被视为健康的。黄金的基本面背景仍然有利。」

截至周一,黄金自 9 月美联储降息以来上涨了 20%。根据牛津经济研究院分析师的数据,这超过了黄金在最近几次美联储宽松周期中的表现。

MKS PAMP 金属策略主管 Nicky Shiels 说:「在以往的周期中,美联储不会在美国股市创历史新高、市场泡沫言论和通胀仍明显高于目标时降息。看起来这个 『万物泡沫』 还有上涨空间,金价突破 4500 美元只会维持散户的 FOMO 买盘。」

在过去两年中,金价翻了一番,已超过 MKS PAMP 计算的 1980 年通胀调整后高点 3590 美元 (当时名义高点为 850 美元)。

警惕标普 500 指数上涨

市场专家们正密切关注标普 500 指数的上涨以及投资者资金同时流入黄金,他们注意到历史上股市大幅调整曾迫使抛售包括黄金在内的避险资产的情况。

汇丰银行分析师 James Steel 在最近的一份报告中表示:「部分的黄金购买是作为对冲股市下跌的手段,股市的调整可能像过去那样,在投资者寻求筹集现金或满足追加保证金要求时引发多头清算。」

央行与机构投资者

随着过去一个月的指数级涨幅,新兴市场央行不需要做太多事情就能继续推进它们的共同目标,增加黄金在外汇储备中的份额以实现多元化。

尽管央行购买量预计将在未来几年保持高位,自 2022 年底以来一直支撑着黄金需求,但价格上涨自动增加了它们持有量的价值。

Shiels 说,「这种想法也适用于长期机构投资者,他们可能正在达到投资组合阈值,需要降低风险并减少黄金持有量。」

分析师还警告称,如果 2026 年投资者势头放缓,过剩的实物供应可能开始对价格构成压力,因为主要消费地区珠宝行业的需求正在下降。

根据贸易数据监测机构的数据,印度 1 月至 7 月的进口量下降了 25%。