国内商品期货市场 10 月 23 日大面积上涨,其中焦煤主力合约涨超 5%;焦炭、碳酸锂、SC 原油主力合约涨超 4%;燃料油、鸡蛋主力合约涨超 3%;LU、沪铅、液化气、工业硅、沥青、豆粕主力合约涨超 2%;玻璃、沪锌、豆二、豆一、乙二醇、纯苯主力合约涨超 1.5%。下跌品种中,仅棕榈油主力合约跌超 1%。

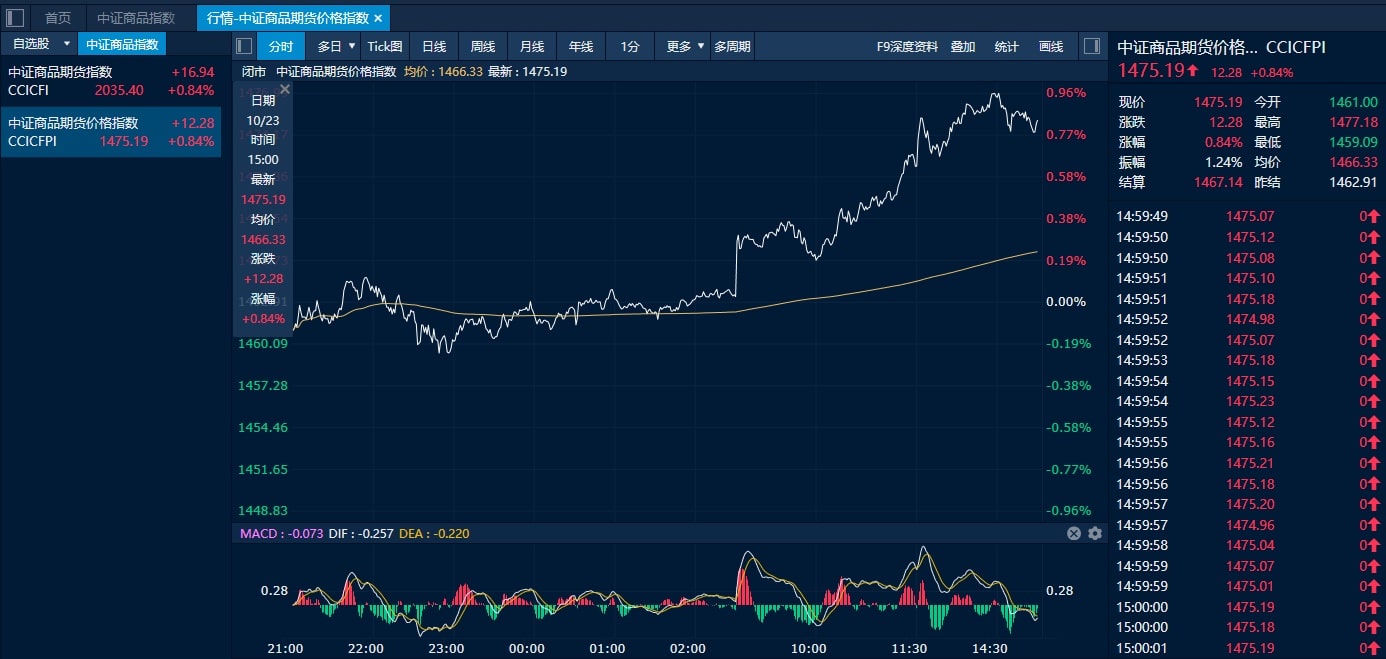

截至 23 日下午收盘,中证商品期货价格指数收报 1475.19 点,较前一交易日上涨 12.28 点,涨幅 0.84%;中证商品期货指数收报 2035.40 点,较前一交易日上涨 16.94 点,涨幅 0.84%。

中证商品期货价格指数日内走势图 (来源:新华财经专业终端)

地缘扰动原油大涨超 4% 供需预期好转焦煤刷新逾两周新高

受宏观积极情绪提振,国内主要商品 23 日大面积走高,截至收盘超 30 个品种收涨超 1%。其中,能化板块整体表现尤为活跃,国际油价在地缘局势扰动和美国上周原油库存转降等利多消息提振下强势走高,对能化板块整体带来提振。截至收盘时,除 SC 原油、燃料油分别涨超 4% 和 3% 以外,低硫、沥青、液化气等主要油气品种也均涨超 2%。

美欧新一轮对俄制裁波及俄罗斯最大的两家石油公司,这令市场对油市供应收紧的担忧再起。同时,虽然对原油市场 「供应过剩」 这一题材分析机构普遍形成一致预期,但美国能源信息署最新的库存报告却显示,上周美国炼厂开工率上升,原油库存在三连增之后转降,说明油市需求或许不如预期那样悲观。地缘溢价叠加供需趋多共同作用,推动油价自周一盘中低点进一步反弹走高,WTI 原油更是收复 60 美元/桶关口,进而也给国内能化品种带来成本端支撑。除此以外,贸易局势方面的积极迹象,也改善了包括原油在内商品的需求预期。

不过,焦煤焦炭仍是日内表现最为抢眼的品种。受乌海地区部分煤矿因环保和安监趋严而停产以及昨日蒙煤进口大幅减少的消息影响,市场对国内焦煤供应收紧的担忧再度升温,这驱动焦煤主力合约 23 日大涨超 5%,强势领涨商品市场,盘中更是刷新逾两个月新高。值得关注的是,除了供应端扰动外,双焦所在钢铁产业链也出现积极变化。有行业机构跟踪显示,本周建筑工地资金到位情况环比转好,这也提振了钢材价格的反弹。而 Mysteel 的最新数据显示,本周螺纹产量环比增加,但社库环比下降超 4%,表需连续两周增加。这进一步强化了双焦市场的多头情绪。在分析机构看来,成本端需求端利多支撑下,焦炭第二轮涨价落地概率较大。但后续煤焦反弹高度,或仍需关注终端需求的变化。

其他品种方面,碳酸锂 23 日强势拉涨超 4%,因下游需求表现强劲,令现货市场可流通货源偏紧。

油脂继续弱势运行 沪金夜盘低开后小幅震荡反弹

10 月 22 日,三大油脂全线收跌,维持弱势震荡运行格局,其中仅棕榈油主力合约跌超 1%,菜油及豆油主力合约也小幅收跌。隔夜市场马棕及 CBOT 豆油的走弱持续对国内油脂盘面形成拖累。就棕榈油来看,马来西亚棕榈油出口增幅放缓以及国内棕榈油保持累库节奏,棕榈油市场期现共振,卖压快速升高。MPOA 机构数据显示,10 月 1-20 日马棕油出口需求环比增加 10.77%,广州期货分析,当前产量仍处于增长阶段,但出口需求数据整体评估增幅缩窄,产地报价继续下调,连棕受外盘带动回落。综合来看,预计短期棕榈油宽幅震荡运行,关注下方支撑区间。

夜盘低开后,贵金属暂时止跌,震荡反弹,沪银主力合约今日收涨超 1%,但沪金主力合约则未收复跌幅,收跌 0.77%。展望后市,光大期货认为,四季度黄金出现冲高回落概率较大,以时间换空间,直至充分消化地缘政治缓和带来的影响。至于金价是否转为下跌态势,当前来看存在不确定性,地缘政治、中美贸易进展、央行购金以及美元信用削弱依然是中长期支撑因素,而对白银而言,金价快速回落带动银价大幅走弱,金银比回归依然可以布局,关注金价何时止跌。

(新华财经)

文章转载自 东方财富