11 月 7 日,中国证监会发布通知,同意广州期货交易所铂、钯期货和期权注册。同日,广期所发布铂、钯期货和期权合约及相关规则,公开征集注册品牌、指定交割库和质检机构。

铂、钯均属于铂族金属,是汽车尾气治理等绿色产业的重要原料,也是风电及氢能等新能源领域的关键原料,是具有代表性的新能源金属,同时铂金也在消费和投资市场也是受青睐的贵金属。

今年以来贵金属迎来大涨周期,据 Wind 统计,截至目前,铂金期货价格年内累计涨幅约 75%,远超 COMEX 黄金期货年内 45% 的涨幅。

今年一季度,中国市场铂金投资需求大增,最受欢迎的是 500 克以下的投资铂金条,一季度需求量同比暴增 140% 至 1 吨,创历史新高,也令中国市场成为全球最大的铂金零售投资市场。

世界铂金投资协会 (WPIC) 亚太区总经理邓伟斌此前对记者分析称,去年以来因金价高企导致黄金珠宝销售疲软,叠加金价持续剧烈波动,部分黄金珠宝商正逐步转向铂金产品,重新思考其经营策略。

在工业用途方面,广期所数据统计,国内约 60% 的铂和 80% 的钯用于生产汽车尾气催化剂等绿色相关产业。广期所相关负责人称,在 「双碳」 目标推动下,汽车尾气治理已成为我国减排的重要抓手之一,风电、氢能等清洁能源也迎来快速发展。

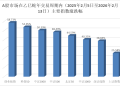

但是铂、钯价格波动幅度较大,近五年的年度价格波动幅度均超过 20 个百分点。在此背景下,相关产业链企业对上市铂和钯期货、利用期货工具定价和管理风险的诉求越发强烈。铂、钯期货和期权的上市增加相关企业风险管理工具,也有助于促进绿色发展。

全球范围内,铂金市场持续处于严重短缺状态,根据世界铂金投资协会 (WPIC) 最新统计,2025 年全球铂金市场预计将出现 26.4 吨的短缺,不过总需求预期也同比下降 4% 至 244.8 吨。

其中,工业领域需求成为 2025 年铂金总需求的最大拖累,但首饰领域需求预计同比增长 11%,投资领域需求 2025 年预计同比增长 2%。其中,中国市场对铂金条币的需求逆势大增。

此外,铂金也正成为央行储备资产多元化的新焦点,邓伟斌称,在全球地缘政治不确定性加剧、美元信用体系面临挑战的背景下,各国央行持续加大黄金储备力度,推动金价屡创历史新高。然而,高企的金价正促使部分国家的货币当局开始评估替代性贵金属资产的可行性,国际市场认为铂金有望成为央行储备资产多元化的可行方案。

广期所相关负责人称,铂、钯期货上市也将有助于我国相关产业积极参与全球铂、钯市场定价,形成能更好反映我国铂、钯供需情况的市场价格,逐步提升我国铂、钯价格的国际影响力。下一步,广期所将在中国证监会指导下,扎实做好铂、钯期货和期权上市的各项准备工作,保障铂、钯期货和期权的平稳推出和稳健运行。

(第一财经)

文章转载自 东方财富