【文章来源:天天财富】

中信建投家电 2026 年投资策略展望:2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

全文如下

中信建投家电 2026 年投资策略展望:出海红利与变革周期

2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,我们认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

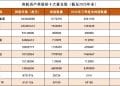

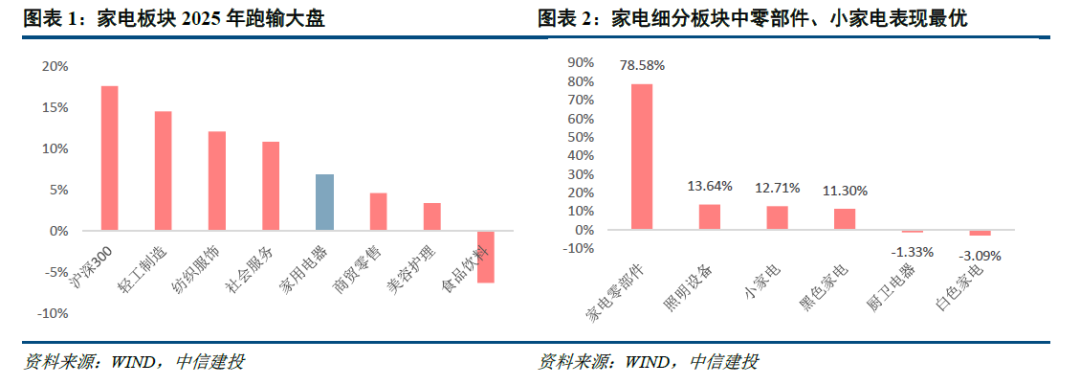

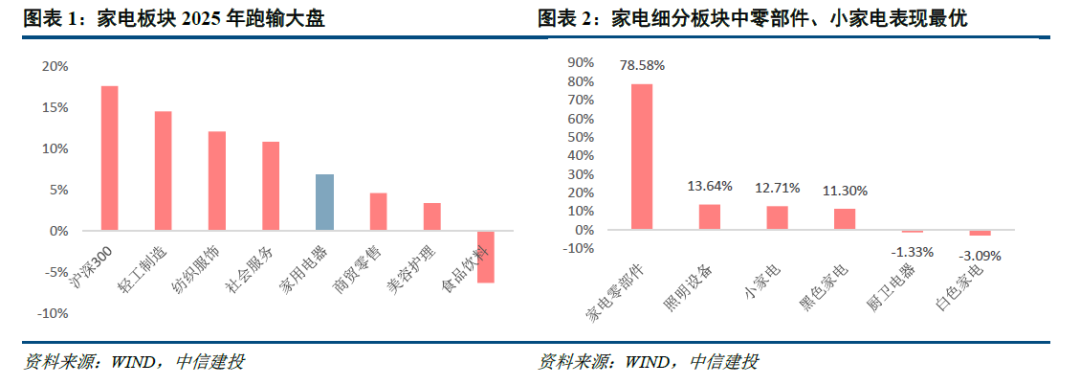

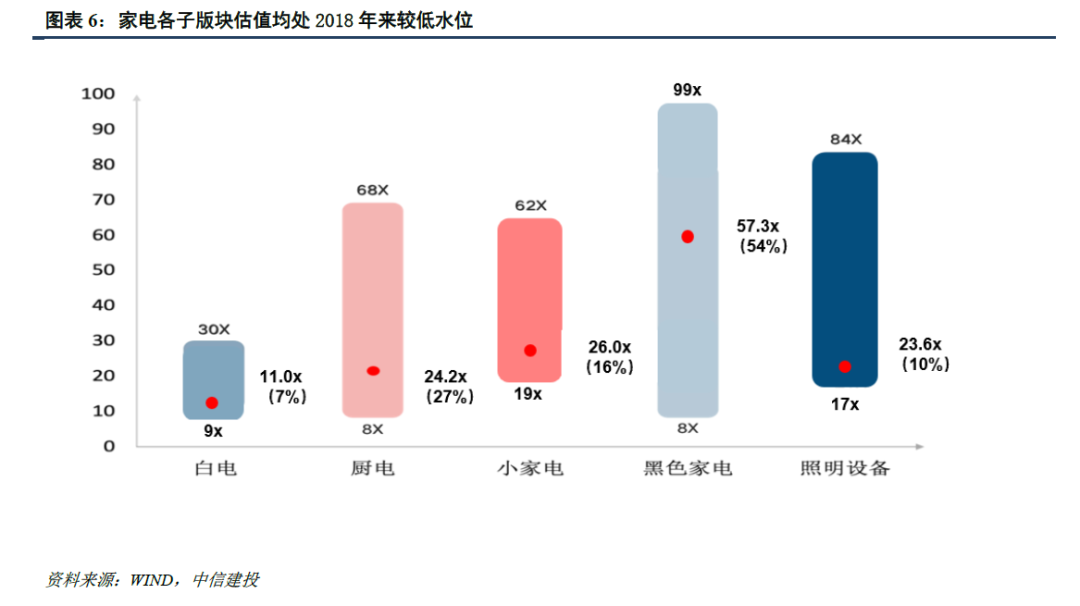

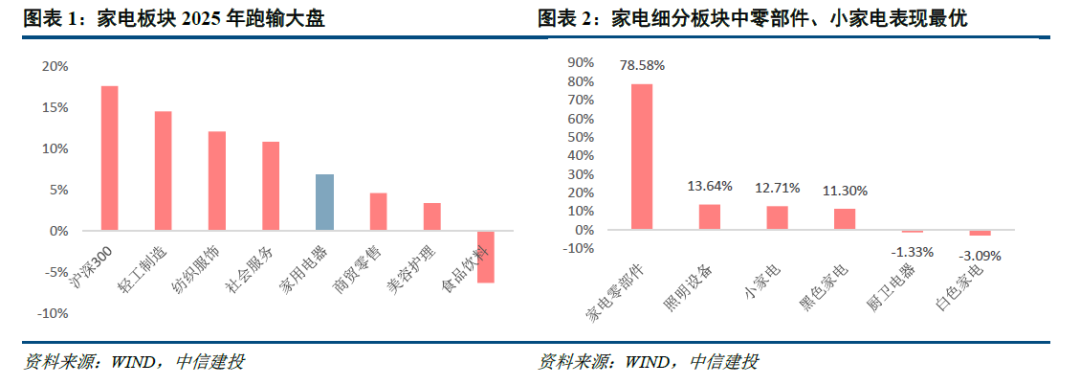

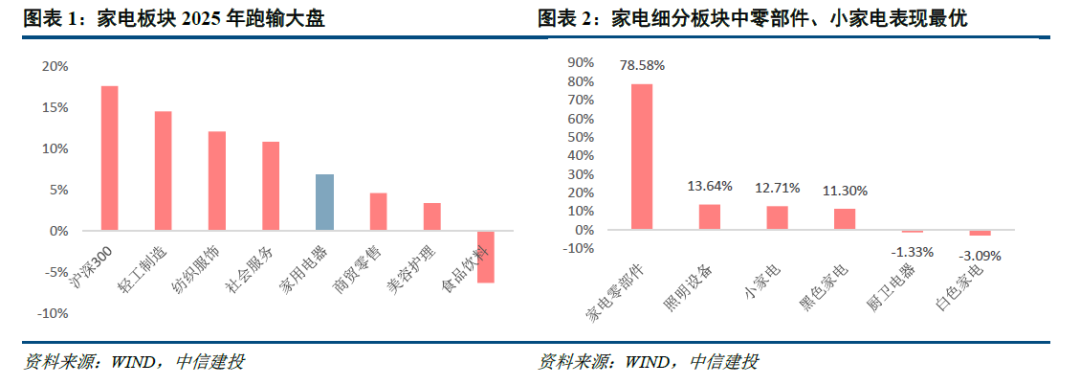

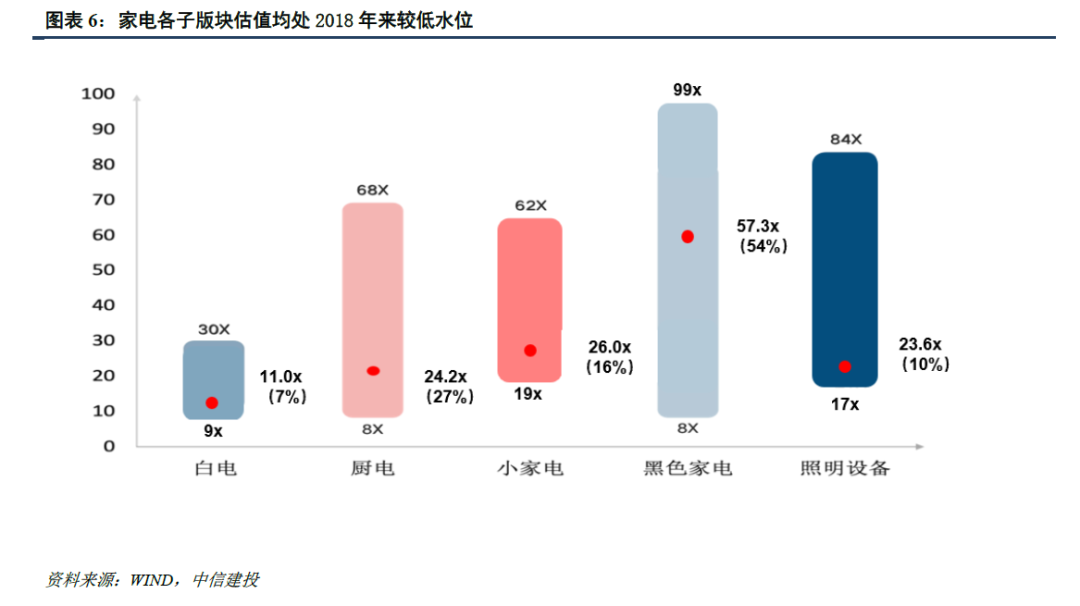

2025 年板块回顾。截止 2025 年 11 月 5 日,家电板块全年涨幅 6.80%,跑输沪深 300 指数 10.79pct,表现一般,主要受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,并且市场在年初也预判了这些风险,基本面则按照此前市场的预期在落地。从个股角度看,2025 年摩托车、小家电标的涨幅居前,主要包括涛涛车业、荣泰健康、云米科技、科沃斯、春风动力等。

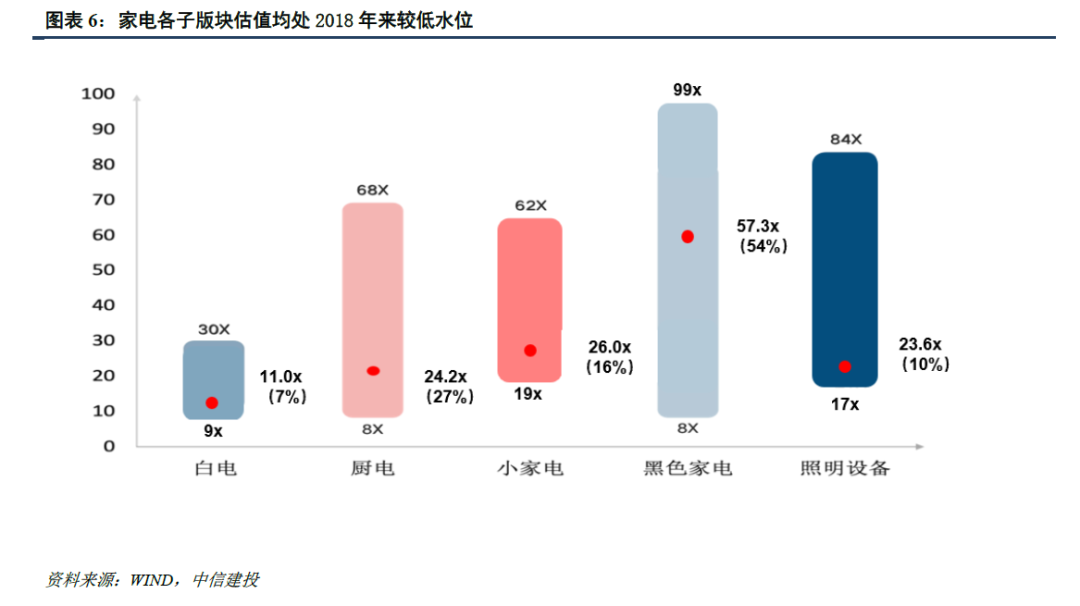

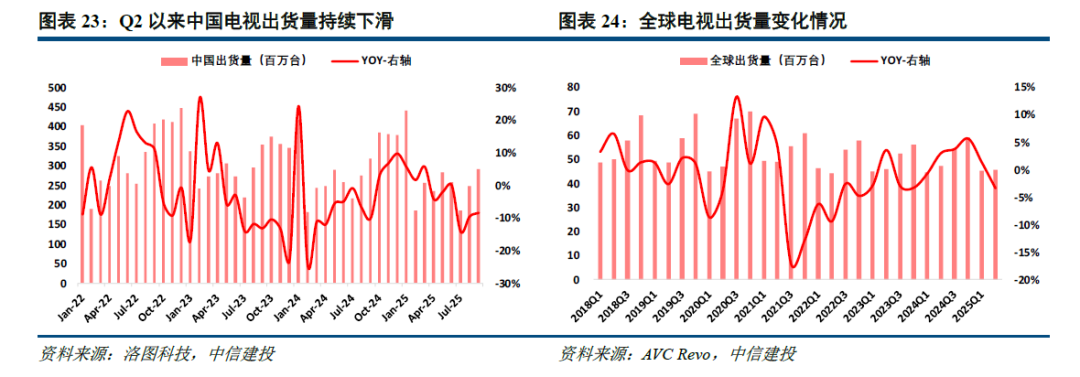

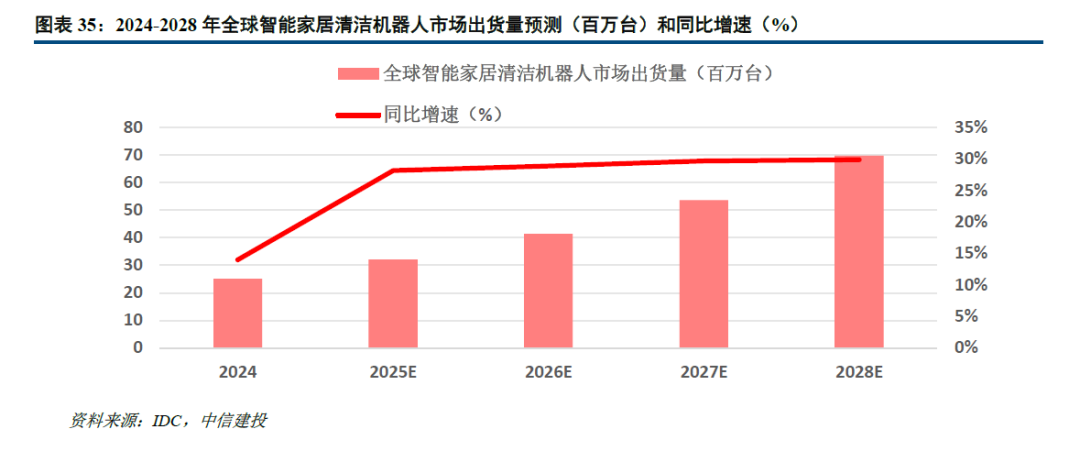

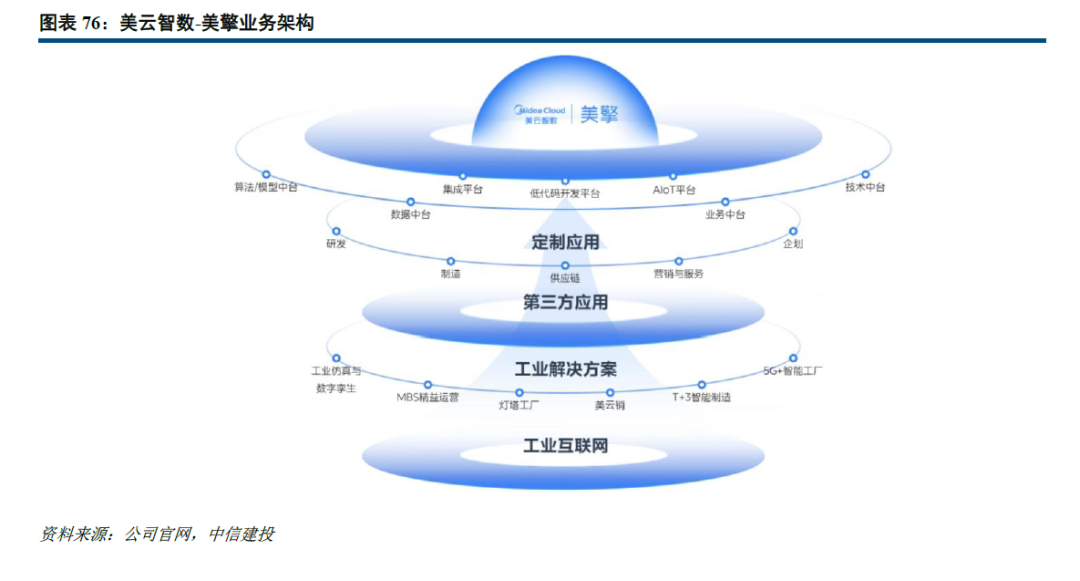

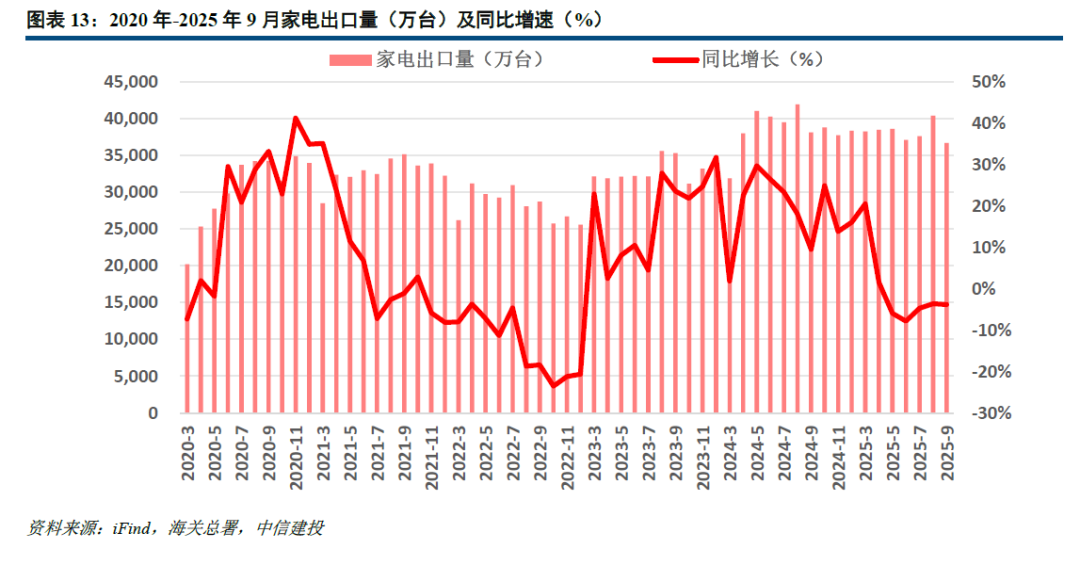

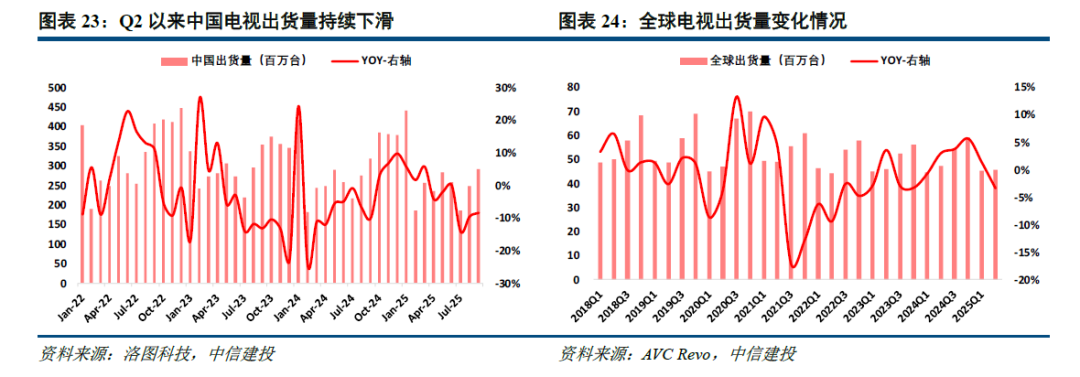

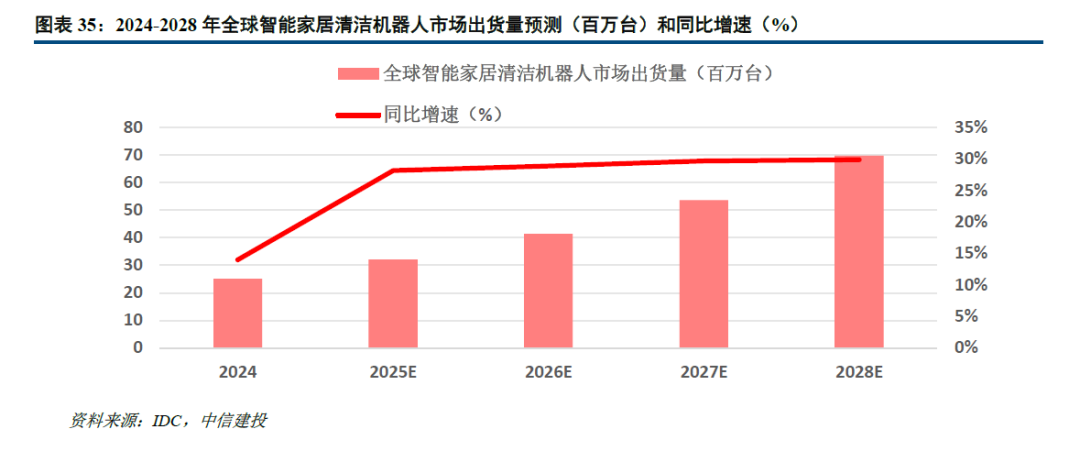

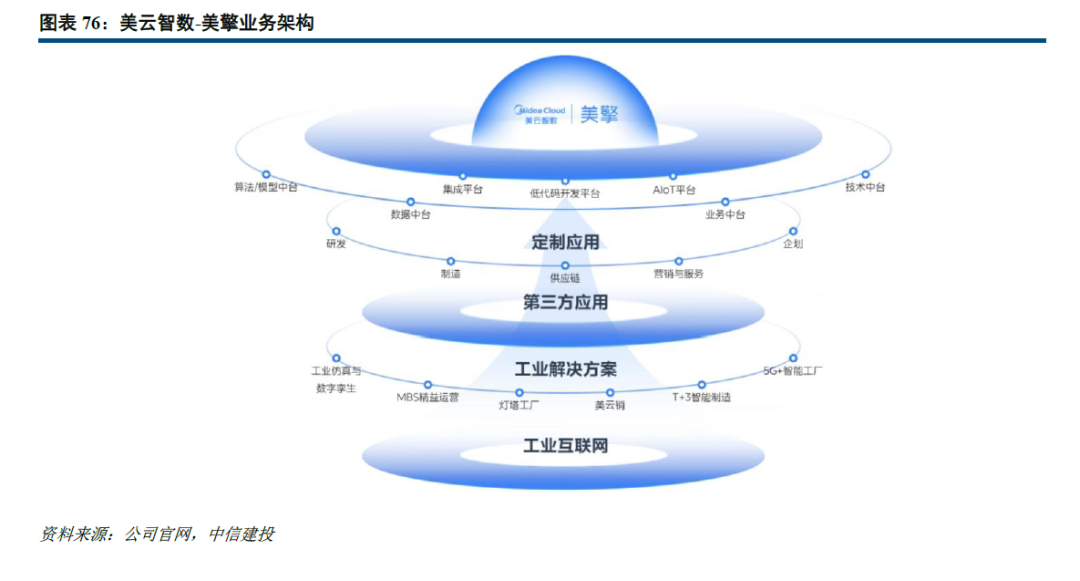

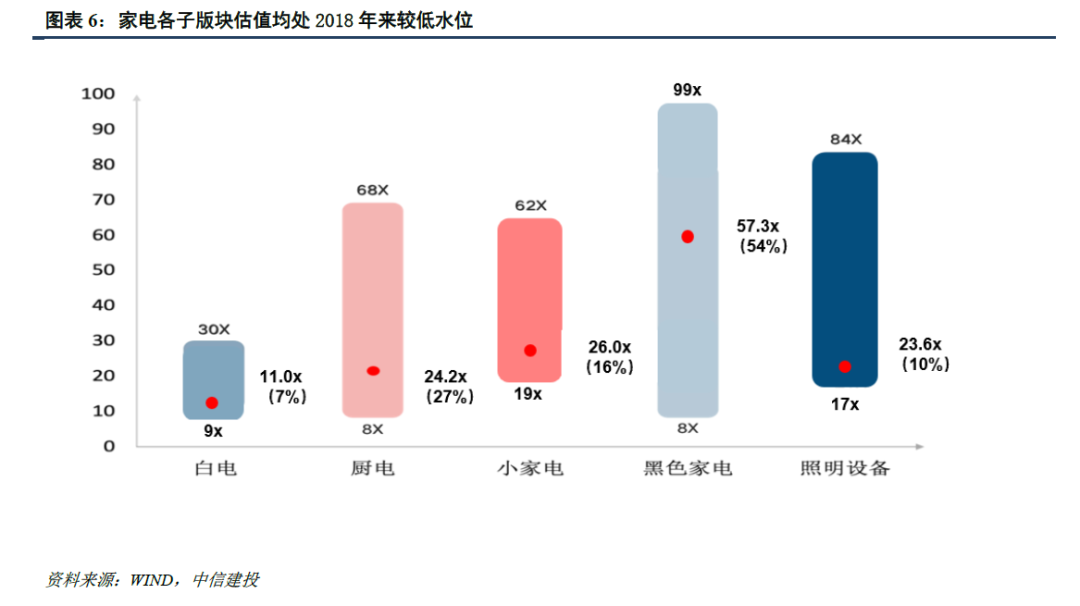

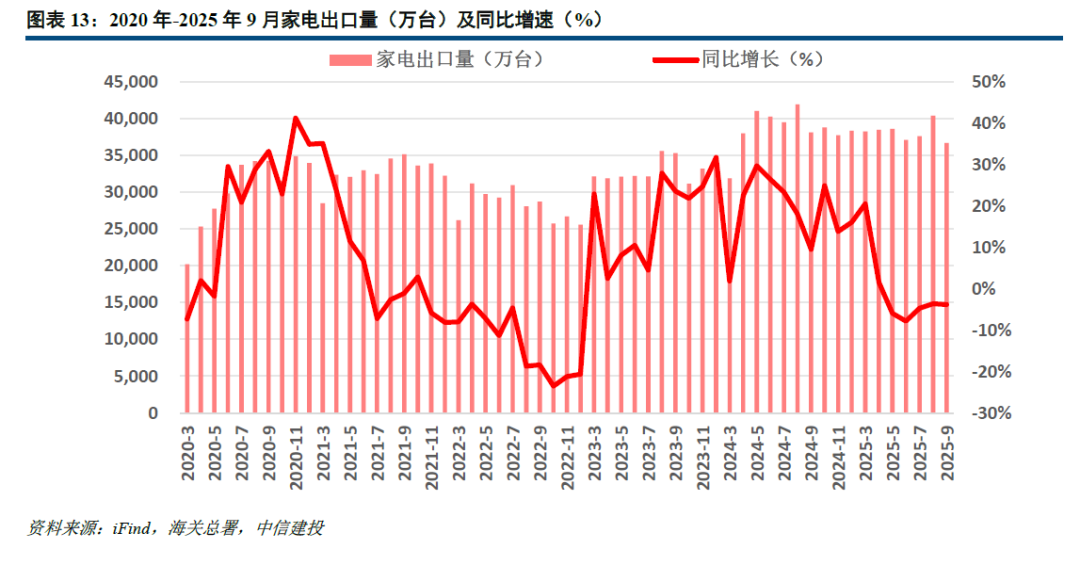

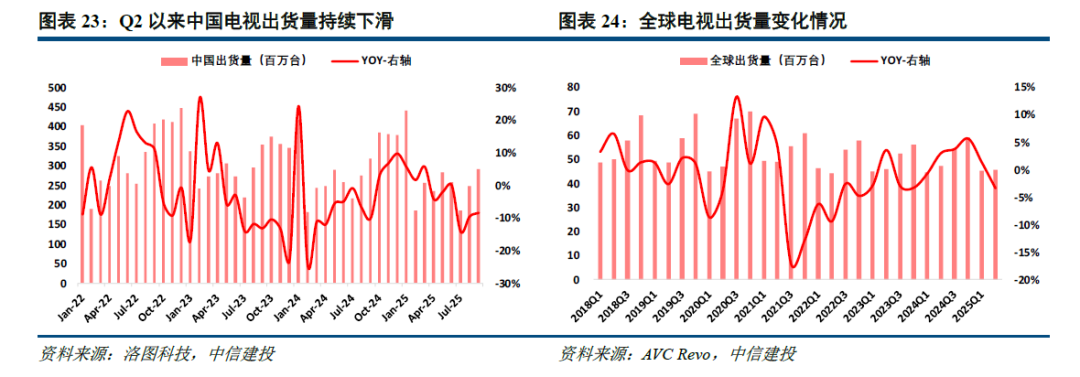

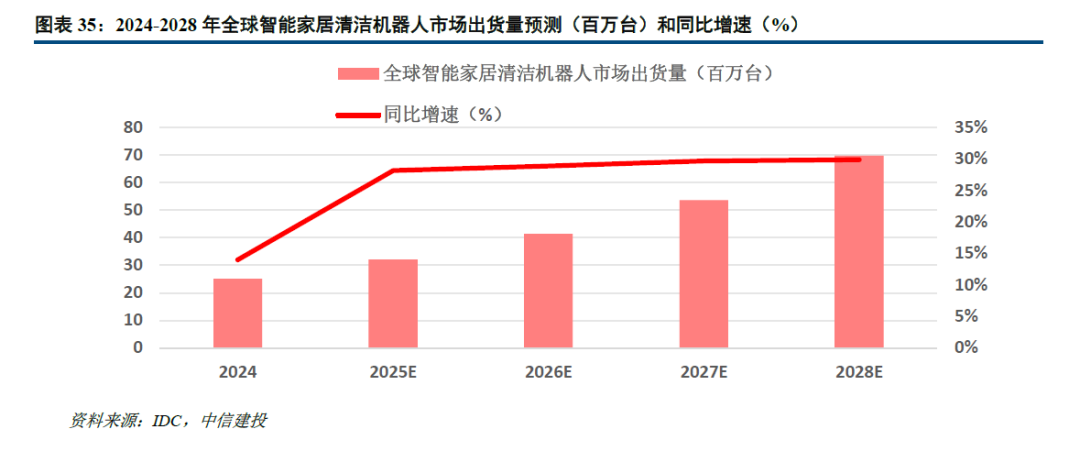

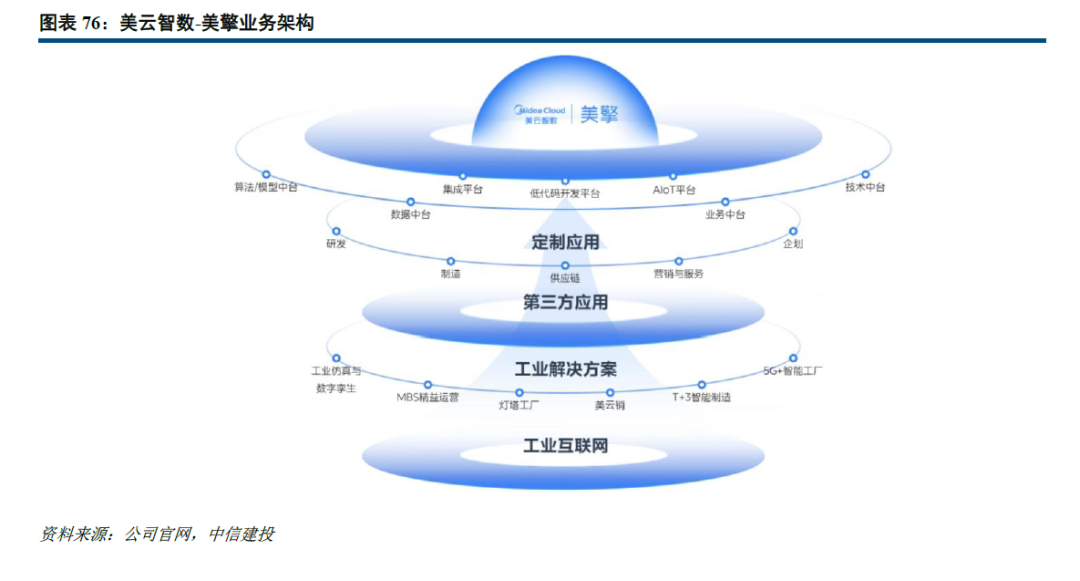

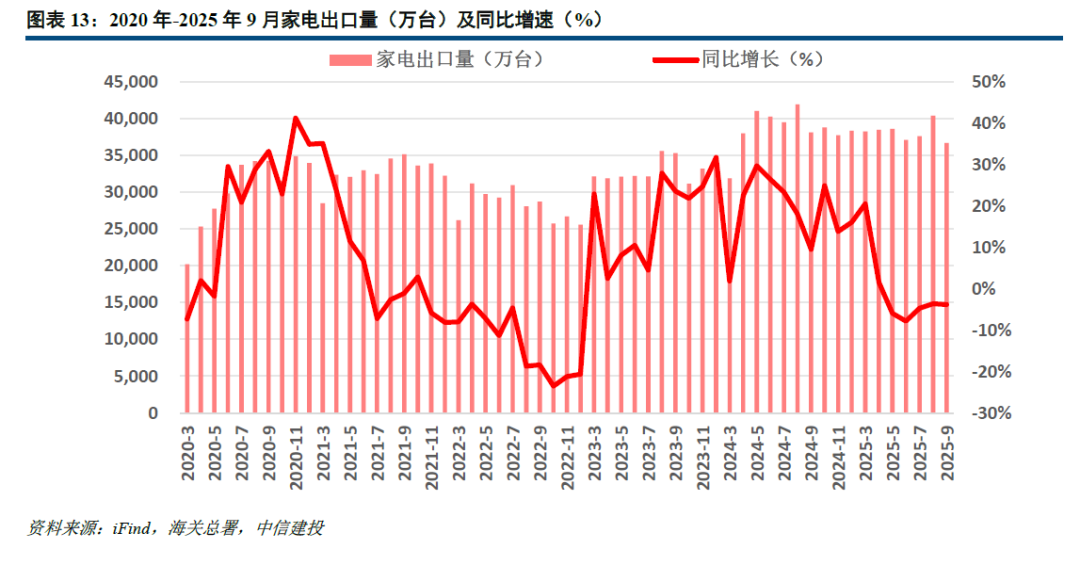

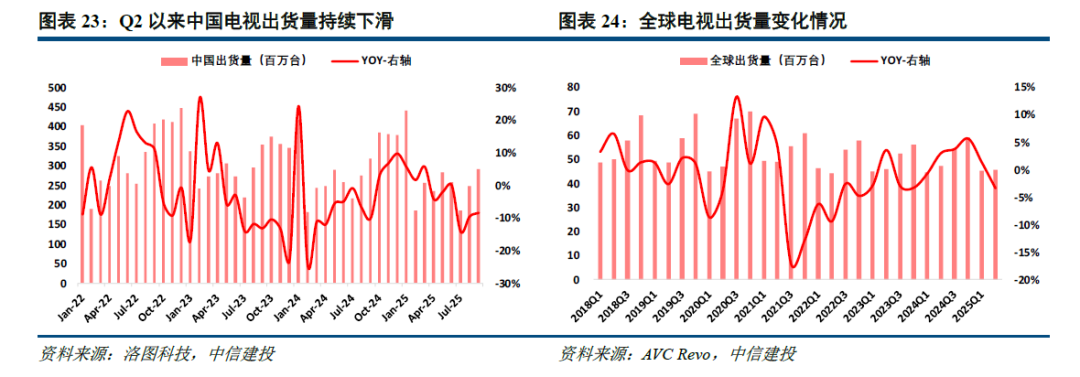

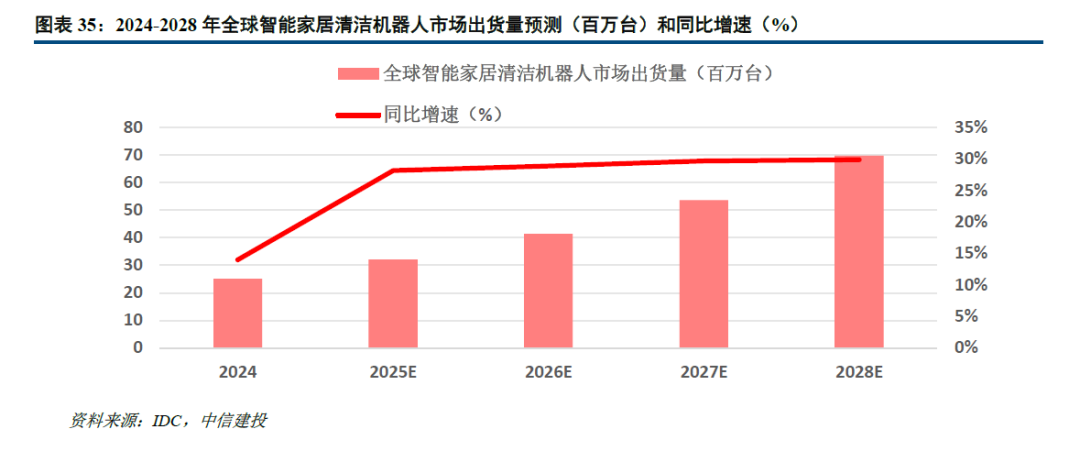

两条主线看 2026 年的机会。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,主要有两条主线。一是出海继续成为增长的最重要来源,无论是白电和黑电等成熟品类,还是摩托车,以及扫地机/割草机/泳池清洁、运动相机/无人机、3D 打印等新兴品类,依然拥有广阔的增量空间和中国品牌出海持续提升的潜力,并且已有成功经验表明中国拥有更快的产品迭代、更优秀的产品经理支持以及新一代年轻企业家更广阔的视野。二是变革红利,当前国内需求趋于饱和,传统渠道体系重构,各因素压缩了企业盈利空间,并且行业内部也在孕育战略升级,各大企业通过海外产能布局开拓新兴市场红利,在内外部的挑战与诉求之下,中国家电企业采用组织架构整合、数字化变革、渠道变革 「三步走」 战略迈向深层次变革。

1、宏观经济增速不及预期,家电产品属于耐用消费品,与居民收入预期息息相关。若宏观经济增长放缓,或对行业销售形成较大影响;

2、原材料价格大幅波动:家电公司原材料成本占营业成本比重较大,若大宗价格再度上涨,板块盈利能力将会减弱;

3、海外市场风险:海外环境近年不确定性加剧,家电龙头外销占比较高,若外需下降则业绩将受到相应冲击;

4、市场竞争加剧:弱市场环境下,行业竞争更为激烈,部分公司存在份额丢失及低价竞争拖累盈利的风险。

(文章来源:人民财讯)

(原标题:中信建投家电 2026 年投资策略展望:出海红利与变革周期)

(责任编辑:70)

【文章来源:天天财富】

中信建投家电 2026 年投资策略展望:2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

全文如下

中信建投家电 2026 年投资策略展望:出海红利与变革周期

2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,我们认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

2025 年板块回顾。截止 2025 年 11 月 5 日,家电板块全年涨幅 6.80%,跑输沪深 300 指数 10.79pct,表现一般,主要受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,并且市场在年初也预判了这些风险,基本面则按照此前市场的预期在落地。从个股角度看,2025 年摩托车、小家电标的涨幅居前,主要包括涛涛车业、荣泰健康、云米科技、科沃斯、春风动力等。

两条主线看 2026 年的机会。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,主要有两条主线。一是出海继续成为增长的最重要来源,无论是白电和黑电等成熟品类,还是摩托车,以及扫地机/割草机/泳池清洁、运动相机/无人机、3D 打印等新兴品类,依然拥有广阔的增量空间和中国品牌出海持续提升的潜力,并且已有成功经验表明中国拥有更快的产品迭代、更优秀的产品经理支持以及新一代年轻企业家更广阔的视野。二是变革红利,当前国内需求趋于饱和,传统渠道体系重构,各因素压缩了企业盈利空间,并且行业内部也在孕育战略升级,各大企业通过海外产能布局开拓新兴市场红利,在内外部的挑战与诉求之下,中国家电企业采用组织架构整合、数字化变革、渠道变革 「三步走」 战略迈向深层次变革。

1、宏观经济增速不及预期,家电产品属于耐用消费品,与居民收入预期息息相关。若宏观经济增长放缓,或对行业销售形成较大影响;

2、原材料价格大幅波动:家电公司原材料成本占营业成本比重较大,若大宗价格再度上涨,板块盈利能力将会减弱;

3、海外市场风险:海外环境近年不确定性加剧,家电龙头外销占比较高,若外需下降则业绩将受到相应冲击;

4、市场竞争加剧:弱市场环境下,行业竞争更为激烈,部分公司存在份额丢失及低价竞争拖累盈利的风险。

(文章来源:人民财讯)

(原标题:中信建投家电 2026 年投资策略展望:出海红利与变革周期)

(责任编辑:70)

【文章来源:天天财富】

中信建投家电 2026 年投资策略展望:2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

全文如下

中信建投家电 2026 年投资策略展望:出海红利与变革周期

2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,我们认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

2025 年板块回顾。截止 2025 年 11 月 5 日,家电板块全年涨幅 6.80%,跑输沪深 300 指数 10.79pct,表现一般,主要受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,并且市场在年初也预判了这些风险,基本面则按照此前市场的预期在落地。从个股角度看,2025 年摩托车、小家电标的涨幅居前,主要包括涛涛车业、荣泰健康、云米科技、科沃斯、春风动力等。

两条主线看 2026 年的机会。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,主要有两条主线。一是出海继续成为增长的最重要来源,无论是白电和黑电等成熟品类,还是摩托车,以及扫地机/割草机/泳池清洁、运动相机/无人机、3D 打印等新兴品类,依然拥有广阔的增量空间和中国品牌出海持续提升的潜力,并且已有成功经验表明中国拥有更快的产品迭代、更优秀的产品经理支持以及新一代年轻企业家更广阔的视野。二是变革红利,当前国内需求趋于饱和,传统渠道体系重构,各因素压缩了企业盈利空间,并且行业内部也在孕育战略升级,各大企业通过海外产能布局开拓新兴市场红利,在内外部的挑战与诉求之下,中国家电企业采用组织架构整合、数字化变革、渠道变革 「三步走」 战略迈向深层次变革。

1、宏观经济增速不及预期,家电产品属于耐用消费品,与居民收入预期息息相关。若宏观经济增长放缓,或对行业销售形成较大影响;

2、原材料价格大幅波动:家电公司原材料成本占营业成本比重较大,若大宗价格再度上涨,板块盈利能力将会减弱;

3、海外市场风险:海外环境近年不确定性加剧,家电龙头外销占比较高,若外需下降则业绩将受到相应冲击;

4、市场竞争加剧:弱市场环境下,行业竞争更为激烈,部分公司存在份额丢失及低价竞争拖累盈利的风险。

(文章来源:人民财讯)

(原标题:中信建投家电 2026 年投资策略展望:出海红利与变革周期)

(责任编辑:70)

【文章来源:天天财富】

中信建投家电 2026 年投资策略展望:2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

全文如下

中信建投家电 2026 年投资策略展望:出海红利与变革周期

2025 年家电板块受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,整体跑输沪深 300。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,我们认为主要有两条主线,一是出海继续成为增长的最重要来源,二是变革红利。

2025 年板块回顾。截止 2025 年 11 月 5 日,家电板块全年涨幅 6.80%,跑输沪深 300 指数 10.79pct,表现一般,主要受困于关税加征扰动、以旧换新政策波动以及下半年高基数预期,并且市场在年初也预判了这些风险,基本面则按照此前市场的预期在落地。从个股角度看,2025 年摩托车、小家电标的涨幅居前,主要包括涛涛车业、荣泰健康、云米科技、科沃斯、春风动力等。

两条主线看 2026 年的机会。立足长期视角,企业的竞争力终将回归产品创新与效率优势的本质,因此从投资视角来看,主要有两条主线。一是出海继续成为增长的最重要来源,无论是白电和黑电等成熟品类,还是摩托车,以及扫地机/割草机/泳池清洁、运动相机/无人机、3D 打印等新兴品类,依然拥有广阔的增量空间和中国品牌出海持续提升的潜力,并且已有成功经验表明中国拥有更快的产品迭代、更优秀的产品经理支持以及新一代年轻企业家更广阔的视野。二是变革红利,当前国内需求趋于饱和,传统渠道体系重构,各因素压缩了企业盈利空间,并且行业内部也在孕育战略升级,各大企业通过海外产能布局开拓新兴市场红利,在内外部的挑战与诉求之下,中国家电企业采用组织架构整合、数字化变革、渠道变革 「三步走」 战略迈向深层次变革。

1、宏观经济增速不及预期,家电产品属于耐用消费品,与居民收入预期息息相关。若宏观经济增长放缓,或对行业销售形成较大影响;

2、原材料价格大幅波动:家电公司原材料成本占营业成本比重较大,若大宗价格再度上涨,板块盈利能力将会减弱;

3、海外市场风险:海外环境近年不确定性加剧,家电龙头外销占比较高,若外需下降则业绩将受到相应冲击;

4、市场竞争加剧:弱市场环境下,行业竞争更为激烈,部分公司存在份额丢失及低价竞争拖累盈利的风险。

(文章来源:人民财讯)

(原标题:中信建投家电 2026 年投资策略展望:出海红利与变革周期)

(责任编辑:70)