来源:

财联社

尽管已经接近年末,但仍有华尔街大行提高对于美股今年的目标价,认为美股在未来一个多月里有望加速增长。

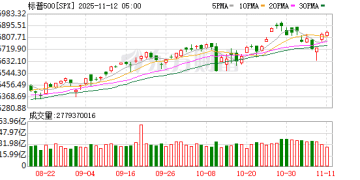

美东时间周二,富国银行分析师 Ohsung Kwon 将 2025 年年底的标普 500 指数目标值从 6600-6800 点上调至 7100 点,理由是可能出现了情绪触底买入信号以及流动性状况有所改善等。

美股接近触发买入信号

富国银行分析师 Ohsung Kwon 表示,其美股的 「情绪指标」 上周降至 -0.99,已经接近历史上标志性的买入信号值-1.00。

他指出,在过去的美股历史中,每每出现类似的买入信号,通常在接下来的三个月中,标普 500 指数平均会上涨 7.5%,且十次中有九次会出现正收益。

而且,在这种时期,通常周期性股票、高贝塔系数股票以及质量较差的落后股都会表现更好。

驳斥五种看跌观点

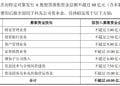

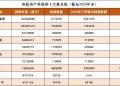

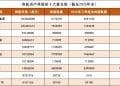

分析师还驳斥了当下美股市场上出现的五种看跌观点。

首先是市场上近期一直有人提及的一个看跌观点,即认为美股市场流动性状况仍然紧张,该分析师表示,目前的情况正在改善。

Ohsung Kwon 写道:「短期融资利率 (SOFR) 已」 基本恢复正常 「,财政部总账户 (TGA) 的规模达到了自新冠疫情时期以来的最高水平,而量化紧缩 (QT)『即将结束』。」

他还补充道:「流动性状况应该会有所改善。」

其次,考虑到近期美国消费者数据疲软、企业裁员的新闻不断被报道,市场上也出现对于美国经济基本面的担忧。

对此,该分析师认为,尽管在本个财报季,美股企业提及裁员的次数大幅增加,但考虑到美国政府很可能即将重新开放,以及美联储可能在 12 月再次降息,这都可能会支撑起 「风险偏好反弹」。

再次,尽管上周美股市场出现一定回调,但他认为指出,市场出现 10% 的回调都是正常的,自 1950 年以来,这种情况平均每年会发生近一次。

在针对与人工智能相关的资本支出方面的担忧方面,Ohsung Kwon 指出,超大规模企业的支出 「对于保持竞争力是必不可少的」,这可能会延长投资周期。

这位分析师写道,这将有利于 「人工智能基础设施类股票」。他还表示,其首选投资方向包括电力行业以及中小市值的受益于人工智能资本支出的企业。

最后,针对美股估值方面的担忧,Ohsung Kwon 承认,美股的市盈率看起来的确偏高,但他表示 「估值只是问题的一半——另一半是每股收益的超预期情况」。他认为,如果从 2025 年到 2027 年,美股公司的盈利每年至少增长 10%,他估计标普 500 指数在未来五年内每年的总回报率可能会达到约 8%——到 2030 年时,该指数将达到 9500 点。

(财联社)

文章转载自东方财富