每日精选

新质生产力:

11 月 16 日出版的第 22 期 《求是》 杂志发表中共中央总书记、国家主席、中央军委主席习近平的重要文章 《因地制宜发展新质生产力》。文章强调,「十五五」 时期,必须把因地制宜发展新质生产力摆在更加突出的战略位置,以科技创新为引领、以实体经济为根基,加快建设现代化产业体系。

增强消费品供需适配性:

李强主持召开国务院常务会议,部署增强消费品供需适配性进一步促进消费政策措施。会议指出,增强供需适配性是进一步释放消费潜力、畅通经济循环的有效举措。要以消费升级引领产业升级,以优质供给更好满足多元需求,实现供需更高水平动态平衡。要加快新技术新模式创新应用,强化人工智能融合赋能,聚焦重点行业、重点领域开发新产品和增值服务,持续拓展新的消费增量。

宇树科技 IPO 辅导完成:

据证监会官网,中信证券发布关于宇树科技股份有限公司首次公开发行股票并上市辅导工作完成报告。宇树科技拟申请在中国境内首次公开发行股票并上市,中信证券开展辅导工作。

中日关系:

近日,日本领导人公然发表涉台露骨挑衅言论,严重恶化中日人员交流氛围,给在日中国公民人身和生命安全带来重大风险。外交部和中国驻日本使领馆郑重提醒中国公民近期避免前往日本,已在日中国公民密切关注当地治安形势,提高安全防范意识,加强自我保护。如遇紧急情况,请及时报警并联系驻日使领馆寻求协助。

特朗普下调部分关税:

美国总统特朗普签署命令,下调牛肉、番茄、咖啡和香蕉等商品的关税,此举旨在降低食品杂货成本,在选民要求降低日常用品价格的压力下作出回应。根据白宫说法,这些关税减免适用于美国国内产量不足以满足需求的商品。包括椰子、坚果、牛油果和菠萝在内的数百种食品,被列入本次关税豁免清单。关税减免将追溯生效,自纽约时间 11 月 13 日凌晨 0 点 01 分起执行。

吴清最新发声:

近日,中国证监会举办学习贯彻党的二十届四中全会精神宣讲报告会,吴清在会上强调,证监会系统要认真落实金融系统学习贯彻全会精神会议提出的工作要求,抓紧研究谋划 「十五五」 时期资本市场战略任务和重大举措,着力推动市场更具韧性、更加稳健,制度更加包容、更具吸引力,上市公司质量更高、价值更优,监管执法更加有效、更具震慑力,开放迈向更深层次、更高水平,证监会系统全面从严治党更严、更实,为实现党中央确定的 「十五五」 目标任务积极贡献资本市场力量。

央行逆回购:

为保持银行体系流动性充裕,2025 年 11 月 17 日,中国人民银行将以固定数量、利率招标、多重价位中标方式开展 8000 亿元买断式逆回购操作,期限为 6 个月 (182 天)。

互联网平台反垄断:

市场监管总局公布 《互联网平台反垄断合规指引 (征求意见稿)》,征求意见稿结合平台经济行业特点、经营模式、竞争规律等,及时总结反垄断监管执法经验,提出 8 个场景中的新型垄断风险,引导平台经营者加强平台规则审查和算法筛查,构建全链条合规管理制度,针对性、穿透式做好反垄断合规管理工作。

三星拟大规模投资:

三星集团表示,未来五年内将计划总计450 万亿韩元 (约 3100 亿美元) 的国内投资,包括研发 (R&D)。计划扩大半导体投资,在韩国平泽第 2 工厂新建的第 5 条线计划于 2028 年全面投产。三星电子计划通过 11 月初收购的 PlactGroup 在韩国建设一条生产线,专注于 AI 数据中心市场。三星 SDI 正在推进在国内建立下一代电池生产基地的计划,例如被称为 「梦想电池」 的固态电池,并正在考虑将蔚山工厂视为有力的候选者。

欧盟取消小包裹免税政策:

11 月 14 日,外交部发言人林剑主持例行记者会。法新社记者提问,欧盟成员国已经同意取消对小包裹的免税政策,主要是针对廉价的中国商品涌入欧盟,外交部对此有何评论?林剑表示,我们希望欧盟方面能够坚持市场经济原则,为包括中国企业在内的各国企业提供公平、透明、非歧视的营商环境。

热点题材

AI 算力:

据媒体报道,华为将在 11 月 21 日发布 AI 领域的突破性技术,有望解决算力资源利用效率的难题。具体来看,华为即将发布 AI 领域的突破性技术,可将 GPU(图形处理器)、NPU(神经网络处理器) 等算力资源的利用率,从行业平均的 30% 至 40% 提升至 70%,显著释放算力硬件潜能。

存储芯片:

据媒体报道,由于 AI 需求导致供应短缺,三星电子本月将部分内存芯片的价格较 9 月上调了 30%-60%。其中,32GBDDR5 内存模块的 11 月合约价涨至 239 美元,9 月时为 149 美元,涨幅超 60%;16GBDDR5 和 128GB DDR5 产品价格分别为 135 美元和 1194 美元,涨幅约 50%;64GBDDR5 和 96GB DDR5 的价格也上涨了 30% 以上。

房地产:

上海市委网信办会同市房管局、市公安局网安总队等部门,即日起启动规范网上房地产信息传播秩序专项整治行动。本次专项行动重点整治网站平台、「自媒体」 账号、房地产中介等在网上发布和传播唱衰上海楼市、歪曲解读政策、虚假低价房源和恶意泛化炒作等违法违规信息,坚决打击利用网站平台操纵价格、误导预期、博取流量、扰乱市场秩序等行为。

量子计算:

据媒体记者从中国电信量子研究院获悉,搭载 「祖冲之三号」 同款芯片的超导量子计算机 「天衍-287」 已完成搭建。该量子计算系统具备 「量子计算优越性」 能力,处理特定问题的速度比目前最快的超级计算机快 4.5 亿倍,未来将接入 「天衍」 量子计算云平台并首次面向全球开放应用服务,这也将是我国首个具备 「量子计算优越性」 的量子计算云平台。

汽车出口:

商务部、工业和信息化部、公安部、海关总署发布关于进一步加强二手车出口管理工作的通知。其中提到,严控新车以二手车名义出口。自 2026 年 1 月 1 日起,对申请出口距注册登记日期不满 180 天 (含 180 天) 的车辆,各地商务主管部门应指导本地企业补充提交该车辆生产企业出具的 《售后维修服务确认书》。

AI眼镜:

智能眼镜正从工具进化为潮流符号,重新定义人机交互的边界。11 月 13 日晚,杭州 AI 科技公司 Rokid 乐奇与时尚眼镜巨头 BOLON 暴龙举办新品联合发布会,正式发布Rokid 乐奇眼镜国潮系列和 BOLON AI 智能眼镜。

流感:

据媒体报道,11 月 10 日中国疾控中心介绍,当前我国总体流感活动处于上升阶段,甲型 H3N2 亚型占比超过 95%,有少量甲型 H1N1 和乙型流感病毒同期流行,预计今年秋冬季我国流感疫情高峰可能出现在 12 月中下旬和 1 月初。

影视:

据猫眼专业版数据,11 月 14 日,动画电影 《鬼灭之刃》 上映首日票房破亿,并以 48% 左右的排片砍下了超 70% 的单日大盘,预计中国内地总票房达 6.03 亿元。另一部同样于 14 日上映的电影 《惊天魔盗团 3》 目前票房已超过 3400 万元,预计中国内地总票房达 3.92 亿元。

公司新闻

合富中国:公司股价累计涨幅已严重偏离基本面,投资者参与交易可能面临较大风险。如公司股价进一步异常上涨,公司可能申请停牌核查。

宁德时代:股东黄世霖计划通过询价转让方式转让 4563.24 万股股份,占公司总股本的 1%。宁德时代周五收盘价为 404.12 元/股,以此计算,黄世霖转让的股份市值约 184.41 亿元。

工业富联:针对市场上有关 「订单或展望下调」 的传闻,公司未发布任何相关口径,现有客户项目进度与交付节奏正常。

阿里巴巴:据长安街知事报道,英国 《金融时报》 星期五引述一份美国白宫备忘录报道,华盛顿指责中国科技巨头阿里巴巴为中国军方针对美国境内目标的行动提供技术支持。但是,这份报道完全没有具体说明涉及哪些能力或行动,也没有说明美国是否正在寻求以任何方式做出回应。报道发布后,阿里巴巴美股大跌,从盘中涨 1.5% 到收盘跌 3.78%。

容百科技:与宁德时代签署合作协议,根据协议,宁德时代将容百科技列为钠电正极粉料第一供应商,并承诺每年向容百科技采购比例不低于总采购量的 60%。

中芯国际:2025 年第三季度实现营业收入 171.62 亿元,同比增长 9.90%;归属于上市公司股东的净利润 15.17 亿元,同比增长 43.10%;基本每股收益 0.19 元。前三季度实现营业收入 495.1 亿元,同比增长 18.20%;归属于上市公司股东的净利润 38.18 亿元,同比增长 41.10%;基本每股收益 0.48 元。

腾讯控股:第三季度营收 1928.7 亿元,同比增 15%,预估 1888 亿元,上年同期 1671.93 亿元;第三季度净利润 631.3 亿元,同比增长 19%,预估 558.8 亿元。腾讯控股第三季的非国际财务报告准则本公司权益持有人应占盈利同比增长 18% 至人民币 706 亿元。

京东:2025 年第三季度收入为人民币 2991 亿元,较 2024 年第三季度增加 14.9%。2025 年第三季度归属于公司普通股股东的净利润为人民币 53 亿元,2024 年第三季度为人民币 117 亿元。

东百集团:近期有投资者关注公司是否涉及免税业务,公司主要从事商业零售、仓储物流业务,无免税品经营资质,不涉及免税商品经营。敬请广大投资者谨慎投资。

剑桥科技:公司 1.6T 光模块产品测试数据与行业头部企业水平基本相当,目前部分产品已进入小批量供货阶段,预计至 2026 年一季度可实现大量发货。

点击查看更多上市公司重大公告>>

环球市场

比特币抹去今年以来所有涨幅:行情显示,比特币跌至 93778.6 美元,过去 24 小时内跌 1.82%,抹去今年以来所有涨幅。

特朗普购买债券:周六 (11 月 15 日) 美国政府道德办公室 (OGE) 公布的财务披露报告显示,从 8 月下旬到 10 月初,美国总统唐纳德·特朗普至少购买了 8200 万美元的公司债券和市政债券,其中包括对那些受益于其政策影响的行业的新投资。综合央视新闻等多家媒体报道,特朗普 6 月曾提交了其任内首份公开财务披露报告,当时 OGE 发布的文件显示,特朗普仍持续从数十处豪华地产和商业项目中获得收入,其中许多项目价值高达数千万美元。

库克或将于明年卸任苹果CEO:11 月 16 日,综合多家外媒报道,美国苹果公司首席执行官蒂姆·库克有可能最早于明年卸任,苹果公司目前正在加紧物色继任者,现任公司硬件工程高级副总裁特努斯被普遍视为最有可能的继任者。

交易提示

债市纵览

Shibor:11 月 14 日,隔夜 shibor 报 1.3630%,上涨 4.80 个基点;7 天 shibor 报 1.4680%,下跌 0.60 个基点;14 天 shibor 报 1.5090%,上涨 0.90 个基点;1 月 shibor 报 1.5180%,与前一交易日持平。3 月 shibor 报 1.5800%,与前一交易日持平。

欧债:欧市尾盘,英国 10 年期国债收益率涨 13.7 个基点,报 4.574%。

美债:纽约尾盘,美国 10 年期基准国债收益率涨 2.91 个基点,报 4.1483%。两年期美债收益率涨 1.49 个基点,报 3.6058%。三年期美债收益率累涨 4.08 个基点,五年期美债收益率累涨 4.72 个基点,七年期美债收益率累涨 4.44 个基点。02/10 年期美债收益率利差累涨 0.530 个基点,报+53.822 个基点。三个月期国库券/10 年期美债收益率利差累涨 2.582 个基点,02/30 年期美债收益率利差累涨 0.283 个基点,05/30 年期美债收益率利差累涨 0.196 个基点。10 年期通胀保值国债 (TIPS) 收益率累涨 2.99 个基点,至 1.8306%;两年期 TIPS 收益率累涨 5.13 个基点,至 1.0489%;30 年期 TIPS 收益率累涨 3.53 个基点,至 2.5093%。

商品期货

国内期货:11 月 14 日,国内商品期货收盘涨跌不一,苹果、豆一涨超 2%,苯乙烯、瓶片、PTA、液化气、原木涨超 1%。跌幅方面,甲醇跌超 2%,玻璃、焦煤、沪锡、工业硅、沪镍跌超 1%。

国际黄金:COMEX 黄金期货当月连续合约结算价下跌 100.30 美元,跌幅 2.39%,报 4094.2 美元/盎司。

国际原油:国际油价 11 月 14 日上涨。截至当天收盘,纽约商品交易所 WTI 原油期货当月连续合约结算价上涨 1.40 美元,收于每桶 60.09 美元,涨幅为 2.39%;伦敦布伦特原油期货当月连续合约上涨 1.38 美元,收于每桶 64.39 美元,涨幅为 2.19%。

国际金属:LME 期铜收跌 104 美元,报 10852 美元/吨。LME 期铝收跌 38 美元,报 2858 美元/吨。LME 期锌收跌 34 美元,报 3020 美元/吨。

国际农产品:纽约尾盘,彭博谷物分类指数跌 2.17%,报 30.3168 点。CBOT 玉米期货跌 2.52%,报 4.44 美元/蒲式耳。CBOT 小麦期货跌 2.04%,报 5.41 美元/蒲式耳。CBOT 大豆期货跌 2.14%,报 11.2250 美元/蒲式耳;豆粕期货跌 2.00%,豆油期货跌 0.16%。CBOT 瘦肉猪期货累跌 0.35%,活牛期货累跌 0.26%,饲牛期货累涨 0.19%。

外汇市场

人民币:11 月 14 日,在岸人民币北京时间 16:30 收报 7.10070,较上一交易日下跌 48 点。离岸人民币北京时间 18:00 报 7.09828,较上一交易日下跌 4 点。在岸/离岸人民币北京时间 18:00 价差为 2.2。

人民币外汇掉期:11 月 14 日,截至北京时间 16:30,美元兑人民币 6 个月掉期报-726 点,美元兑人民币 1 年掉期报-1313 点。

美元:美元指数 14 日上涨。衡量美元对六种主要货币的美元指数当天上涨 0.14%,在汇市尾市收于 99.298。截至纽约汇市尾市,1 欧元兑换 1.1618 美元,低于前一交易日的 1.1635 美元;1 英镑兑换 1.3165 美元,低于前一交易日的 1.3190 美元。1 美元兑换 154.56 日元,高于前一交易日的 154.47 日元;1 美元兑换 0.7940 瑞士法郎,高于前一交易日的 0.7927 瑞士法郎;1 美元兑换 1.4026 加元,低于前一交易日的 1.4033 加元;1 美元兑换 9.4584 瑞典克朗,高于前一交易日的 9.3983 瑞典克朗。

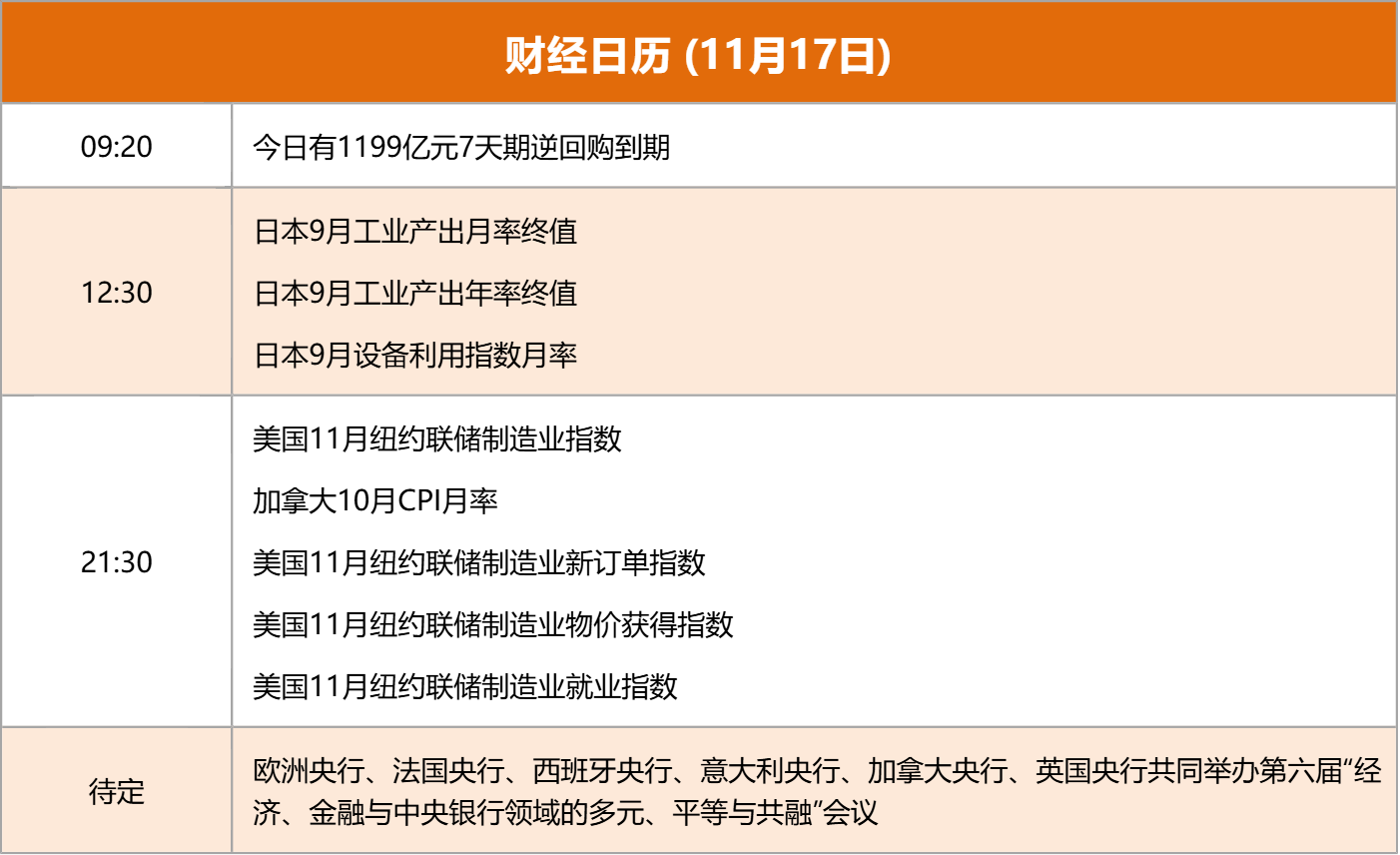

财经日历

文章转载自东方财富