【文章来源:期货日报】

期货日报网讯 (记者 董依菲)2023 年 11 月 28 日,习近平总书记考察上海时指出,「上海期货交易所要加快建成世界一流交易所,为探索中国特色期货监管制度和业务模式、建设国际金融中心作出更大贡献」,对期货市场和上期所高质量发展擘画了宏伟蓝图、指明了努力方向。两年来,上期所加力加压加快推进各重点领域工作。

八个关键字看 「上期所在行动」

第一,聚力创建世界一流。一是创路径,制定实施方案,明确六大板块任务,建立阶段目标,细化重点中心工作,稳扎稳打、系统推进;二是创模式,开展 「清风正气创一流」「对标争先创一流」 专项行动,组建党员攻坚先锋队,加力加压、聚力创建;三是创地位,已处于世界一流期货交易所二梯队头部,在亚太地区具有重要影响力;四是创潜力,具备冲刺世界一流的潜力。

第二,稳基筑牢安全防线。一是稳根基,新一代交易系统容量提升 3 倍,业务处理性能提升 40%,大幅增强自主可控与安全运维能力;二是稳信息,开放有色金属数据系统,填补交割仓库与实体经济参与者间的信息不对称空白,让企业决策有数据可依,助力产业链上下游稳定运营;三是稳运行,坚守中国特色期货监管制度,有效化解极端行情风险;四是规范交易行为、出台程序化交易管理办法,维护市场公平秩序。

第三,服务向实、功能向实。一是导向实,以便利实体企业参与、提升企业风险管理能力为核心目标,班子成员带领调研一线,精准对接产业痛点;二是落地实,推出日盘集合竞价、黄金一日交割等具体机制,实施交割库质量提升计划,让举措直抵企业需求;三是支撑实,整合上期 「强源助企」 等产业服务品牌,134 家产融服务基地覆盖产业链关键环节,12 种产融模式落地生根,超 7300 人次培训赋能,数十个典型案例复制推广。

第四,构建多元创新产品体系。一是品类新,上市全国首个再生金属衍生品铸造铝合金期货,推出全球首个文化用纸衍生品胶版印刷纸期货,新增铅、镍等 9 个期权产品;二是价值新,完善产业链风险管理体系,引领产业绿色转型,精准适配上下游企业多元化避险需求;三是活力新,有色金属期权市场活跃度位居世界首位。铸造铝合金期货价格已具备一定现货覆盖能力,被现货贸易广泛采用。

第五,优化钢铁期货高质量发展的环境。一是优合约,增强钢铁期货合约连续性;二是优交割,新增 11 个交割库存放点、扩容 64.3 万吨,交割服务范围从华东拓展至华南、华北等多区域,优化厂库制度;三是优服务,设立 18 家钢铁品种产融服务基地,多次调研征集企业意见来适配产业需求;四是优效能,注册企业覆盖全国重点钢铁企业产能近 3 亿吨,7 家重点钢企 2025 年首次参与交割、较 2024 年增加 41.18%,引入 2 家不锈钢境外品牌企业。

第六,强化航运品种引领势能。一是规模强,市场规模全球领先,2024 年成交量约为同期全球其他交易所航运衍生品的 6.2 倍;二是功能强,期现价格联动良好,在红海危机期间助力货代企业套保,降低经营风险;三是影响强,产业客户参与面逐步扩大,推动中国在国际航运金融领域的话语权提升,为航运业高质量发展注入强劲动力。

第七,贯通期现融合新生态。一是融平台,上期综合业务平台上线低硫燃料油、国际铜保税标准仓单交易和丁二烯橡胶、氧化铝标准仓单交易,同时支持全国性大宗商品仓单注册登记中心上线完税仓单登记系统,覆盖六大基本有色金属和白银品种;二是融价格,与浙江大宗联合发布 「低硫燃料油保税船供舟山价格窗口 (POZZ 系统)」「中国舟山燃料油保税船供买方报价」;三是融服务,上期综合业务平台落地保税标准仓单质押业务,全国性大宗商品仓单注册登记中心试点质押融资登记。

第八,拓展开放新局。一是谋划远,完成业务规则国际化改造,构建匹配上期所平台国际化的制度体系;二是辐射远,QFI 品种扩容 16 个、总数达 32 个,QFI 客户数同比增长近 50%;三是定价远,天然橡胶期货交割结算价授权境外,两地价格相关性超 0.98,提升 「上海价格」 全球影响力;四是联动远,加入联合国可持续证券交易所倡议,与海湾商品交易所签订合作备忘录,纳入马来西亚指定交易所名单。

市场人士高度评价,上期所发展稳居世界前列

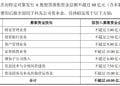

近期,全球首个期货交易所综合排名由复旦大学经济学院正式发布。2025 年排名结果显示,芝加哥商业交易所集团 (CME)、洲际交易所 (ICE)、香港交易所集团 (HKEX) 位列全球前 3 位。同时,得益于我国大宗商品贸易规模的快速增长,境内商品期货交易所持续保持追赶态势,与全球一流交易所的差距不断缩小,其中上海期货交易所跻身第二梯队前列。

上海财经大学校长刘元春教授表示,建设世界一流交易所是系统性工程,张军教授团队构建的综合性交易所评价指标体系填补了国际空白,具有开创性和现实指导意义。这次是指标体系首次应用,可以不断完善,假以时日,相信会逐步形成交易所竞争力评估的 「上海标准」。

中国宏观经济研究院副院长宋葛龙表示,近年来我国期货市场发展成效显著,商品期货成交量已连续多年位居全球首位,综合实力持续提升,为打造具有全球重要影响力的世界一流期货交易所奠定了坚实基础。但这是一项系统工程,既需要交易所自身加压加力补短板、强弱项,也需要外部政策环境等宏观维度的协同赋能。

放眼目前全球交易所市场,法国巴黎银行 (中国) 有限公司环球市场部有关人士表示,上海期货交易所已从国内大宗商品定价中心,稳步迈向具有全球影响力的世界一流交易所,其发展路径兼具中国特色与全球视野。与国际顶尖交易所相比,上期所的核心优势在于无与伦比的产业根基与市场规模,以及稳健至上的治理表现。未来,若能加速补足产品短板、提升跨境服务能级,将进一步释放其作为上海国际金融中心核心要素的巨大潜力,在全球交易所竞争中占据更核心的位置。

从国际原油市场角度看,复瑞渤集团相关负责人认为,上海期货交易所自 2018 年成功上市中国原油期货以来,不断推出国际化新品种和 QFI 可交易品种,为复瑞渤这样的全球大宗商品交易商提供了境外主体直接参与中国市场交易的机会,降低了交易成本、优化了资源配置,也使交易策略和投资组合更为丰富。从参与首日原油期货和低硫燃料油期货交易到首批完成原油仓单复出口和首批低硫燃料油跨境交收,从完成首单保税高硫燃料油标准仓单场外质押给外资银行到不断参与保税高硫燃料油交割,复瑞渤亲历了上海期货交易所国际化进程从零到一的突破,也对上海期货交易所加快建成世界一流交易所充满信心和认可。

在天然橡胶市场,合盛天然橡胶 (上海) 有限公司总经理王学峰认为,近几年 「上海胶」 价格体系的市场影响力持续不断深化,橡胶贸易报价更多以 NR、RU 合约为参考,为产业定价提供了更贴合的报价依据。在风控管理工具上,上期所推出的 「期货+期权」 模式,已能基本满足橡胶产业的风险管理需求。当前,上期所橡胶期货持仓规模已稳居全球同品种前列,充分彰显了市场参与者的高度认可。

在黑色金属领域,五矿发展相关负责人指出,围绕加快建成世界一流交易所的目标,上期所近年来持续完善品种布局,扎实修炼内功,在钢铁期货领域取得了一系列扎实的进展。目前,上期所钢铁期货交易活跃,市场规模全球领先,螺纹钢期货成交量稳居全球金属商品衍生品首位,热轧卷板期货也位列全球金属衍生品前三,市场持仓量和仓单量屡创新高,期货价格已经成为钢材贸易的重要定价参考。作为钢铁产业链的参与者,能够切实感受到上期所为提升服务质效所做的努力。

在浆纸领域,厦门建发浆纸集团有限公司相关负责人表示,深刻体会到上期所浆纸期货市场对产业发展的强大赋能作用。自上期所纸浆期货上市以来,我们积极将这一金融工具深度融入供应链管理实践,通过 「期货价格+基差」 的标准化定价模式,为上下游客户提供灵活的定价方案;运用 「后定价策略」 帮助客户择机锁定成本,有效缓释价格波动风险。未来期待,随着上期所国际化进程的深入推进,「上海价格」 将进一步提升其全球影响力,与浆纸产业企业形成更深入的协同,共同推动中国浆纸产业在全球竞争中实现新的跨越。

在航运市场,磐石金融首席执行官石成虎认为,上期所的国际化不仅服务到中国众多出海的产业,还能服务到中国的贸易伙伴国的企业。近年来,在运费大幅波动的背景下,不少境外企业深陷现金流被持续侵蚀的困境。在磐石金融组织的集运指数期货交易竞赛中,一家德国货主企业了解到了上期能源的集运指数 (欧线) 期货。由于该企业的核心生产基地主要集中在中国,随着采购量日益扩大,跨境物流成本逐渐成为左右其盈利的关键变量之一,而集运指数 (欧线) 期货,为该企业锁定物流成本、稳定企业经营带来了新的契机。

看向未来,东证期货相关负责人表达期待,希望交易所加快推出更多国际化品种以及合格境外投资者可交易品种,简化境外客户参与流程,加强 「上海价格」 国际推广,进一步提升全球竞争力。同时,凭借中国完备的工业体系和上海国际金融中心地位,上期所具备快速迈向世界一流的坚实基础。