【文章来源:天天财富】

华泰证券研报指出,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。资金面上看,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度方面,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。

全文如下

华泰 | A 股策略:春季躁动提前的能见度上升

上周 A 股继续缩量反弹。资金面,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。政治局及中央经济会议前政策预期或逐步升温,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。

核心观点

资金观察:配置型资金有回暖迹象,保险风险因子下调或带来增量

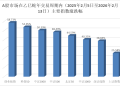

近期资金面环境有所改善:1) 交易型资金边际放缓,两融余额小幅回升,融资买入额及占成交额比重回落;私募备案数量放缓至 178 个,但 11 月环比提速,且产品发行和建仓有滞后性;2) 配置型资金有回暖迹象,新成立偏股型基金份额小幅回落,但估算普通股票型、偏股混合型基金仓位环比回升;美国 ADP 就业数据强化 12 月降息预期,EPFR 统计的主动外资净流出规模收窄;ETF 近一周转为净申购,11 月底以来新发 ETF 数量显著增加,目前正在发行/等待发行/待审批 ETF 产品数量分别为 22、10、11 只。保险风险因子下调,险资提升权益配置比例空间打开或进一步带来增量资金。

景气追踪:关注 AI 链、涨价链、资本品、大众消费品和基建链

我们的中观景气模型显示,11 月全行业景气指数继续回落,部分受假期错位效应对 10 月产量等数据的扰动。分板块看,TMT、上游资源、公共产业近 3 个月景气改善幅度居前:1)AI 链:AI 应用端提速,游戏、软件景气回升,资本开支维持韧性下存储、元件、通信设备等景气爬坡;2) 涨价链:有色、煤炭、部分化工品 (如化纤、磷化工等)、电池/光伏材料等景气上行;3) 资本品:电新、通用自动化等景气或处于回升通道中;4) 大众消费品:院线、化妆品、乳品等景气回升;5) 基建链:建筑业 PMI 走强,大小螺纹价差收敛;6) 部分独立景气周期品种如军工、医药、保险景气亦改善。

政策前瞻:政治局和中央经济工作会议前政策预期或升温

12 月政治局会议和中央经济工作会议前政策预期或逐步升温,结合近期中央高层密集调研、部委和地方有关 「十五五」 建议学习与落实来看,预计部署重点包括:1) 宏观政策更加积极+靠前发力;2) 着力扩大内需,消费拉动重心从商品转向服务消费;3) 坚持科技主线不变,加快推进新旧动能转换,产业政策重点集中在数字经济、智能制造、未来产业与科技创新等。参照历史经验,中央经济工作会议前一周上涨概率较高、大盘风格占优,历史上社服/家电/非银等表现较强;会议后部分提前博弈政策预期的资金有获利了结倾向,稳增长年份资源和消费品领涨,其它年份成长板块领涨。

配置:继续围绕 「春躁」 布局,成长与周期均衡配置

当前市场或仍处于超跌修复演绎中,赚钱效应回暖后交投情绪有望进一步回升。我们认为春季躁动或具备提前至 12 月中下旬启动的基础,但能否形成流畅的跨年行情,仍需关注 12 月政治局及中央经济工作会议、美联储 FOMC 会议、美联储主席人选及其表态、12 月各类科技产业大会以及机构调仓行为。我们建议继续围绕 「春躁」 布局,参照历史经验,成长和周期是高胜率的板块风格,内部注重性价比,前者关注航空装备、AI 链和电力设备,后者关注有色和部分化工品。中期视角,2026 年盈利周期上行驱动中国资产重估的判断不变,大金融及部分高性价比消费或仍是中期的底仓选择。

风险提示:外部风险超预期;国内基本面不及预期。

(文章来源:第一财经)

(原标题:华泰证券:12 月中下旬 「春躁」 可能提前启动)

(责任编辑:70)

【文章来源:天天财富】

华泰证券研报指出,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。资金面上看,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度方面,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。

全文如下

华泰 | A 股策略:春季躁动提前的能见度上升

上周 A 股继续缩量反弹。资金面,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。政治局及中央经济会议前政策预期或逐步升温,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。

核心观点

资金观察:配置型资金有回暖迹象,保险风险因子下调或带来增量

近期资金面环境有所改善:1) 交易型资金边际放缓,两融余额小幅回升,融资买入额及占成交额比重回落;私募备案数量放缓至 178 个,但 11 月环比提速,且产品发行和建仓有滞后性;2) 配置型资金有回暖迹象,新成立偏股型基金份额小幅回落,但估算普通股票型、偏股混合型基金仓位环比回升;美国 ADP 就业数据强化 12 月降息预期,EPFR 统计的主动外资净流出规模收窄;ETF 近一周转为净申购,11 月底以来新发 ETF 数量显著增加,目前正在发行/等待发行/待审批 ETF 产品数量分别为 22、10、11 只。保险风险因子下调,险资提升权益配置比例空间打开或进一步带来增量资金。

景气追踪:关注 AI 链、涨价链、资本品、大众消费品和基建链

我们的中观景气模型显示,11 月全行业景气指数继续回落,部分受假期错位效应对 10 月产量等数据的扰动。分板块看,TMT、上游资源、公共产业近 3 个月景气改善幅度居前:1)AI 链:AI 应用端提速,游戏、软件景气回升,资本开支维持韧性下存储、元件、通信设备等景气爬坡;2) 涨价链:有色、煤炭、部分化工品 (如化纤、磷化工等)、电池/光伏材料等景气上行;3) 资本品:电新、通用自动化等景气或处于回升通道中;4) 大众消费品:院线、化妆品、乳品等景气回升;5) 基建链:建筑业 PMI 走强,大小螺纹价差收敛;6) 部分独立景气周期品种如军工、医药、保险景气亦改善。

政策前瞻:政治局和中央经济工作会议前政策预期或升温

12 月政治局会议和中央经济工作会议前政策预期或逐步升温,结合近期中央高层密集调研、部委和地方有关 「十五五」 建议学习与落实来看,预计部署重点包括:1) 宏观政策更加积极+靠前发力;2) 着力扩大内需,消费拉动重心从商品转向服务消费;3) 坚持科技主线不变,加快推进新旧动能转换,产业政策重点集中在数字经济、智能制造、未来产业与科技创新等。参照历史经验,中央经济工作会议前一周上涨概率较高、大盘风格占优,历史上社服/家电/非银等表现较强;会议后部分提前博弈政策预期的资金有获利了结倾向,稳增长年份资源和消费品领涨,其它年份成长板块领涨。

配置:继续围绕 「春躁」 布局,成长与周期均衡配置

当前市场或仍处于超跌修复演绎中,赚钱效应回暖后交投情绪有望进一步回升。我们认为春季躁动或具备提前至 12 月中下旬启动的基础,但能否形成流畅的跨年行情,仍需关注 12 月政治局及中央经济工作会议、美联储 FOMC 会议、美联储主席人选及其表态、12 月各类科技产业大会以及机构调仓行为。我们建议继续围绕 「春躁」 布局,参照历史经验,成长和周期是高胜率的板块风格,内部注重性价比,前者关注航空装备、AI 链和电力设备,后者关注有色和部分化工品。中期视角,2026 年盈利周期上行驱动中国资产重估的判断不变,大金融及部分高性价比消费或仍是中期的底仓选择。

风险提示:外部风险超预期;国内基本面不及预期。

(文章来源:第一财经)

(原标题:华泰证券:12 月中下旬 「春躁」 可能提前启动)

(责任编辑:70)

【文章来源:天天财富】

华泰证券研报指出,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。资金面上看,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度方面,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。

全文如下

华泰 | A 股策略:春季躁动提前的能见度上升

上周 A 股继续缩量反弹。资金面,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。政治局及中央经济会议前政策预期或逐步升温,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。

核心观点

资金观察:配置型资金有回暖迹象,保险风险因子下调或带来增量

近期资金面环境有所改善:1) 交易型资金边际放缓,两融余额小幅回升,融资买入额及占成交额比重回落;私募备案数量放缓至 178 个,但 11 月环比提速,且产品发行和建仓有滞后性;2) 配置型资金有回暖迹象,新成立偏股型基金份额小幅回落,但估算普通股票型、偏股混合型基金仓位环比回升;美国 ADP 就业数据强化 12 月降息预期,EPFR 统计的主动外资净流出规模收窄;ETF 近一周转为净申购,11 月底以来新发 ETF 数量显著增加,目前正在发行/等待发行/待审批 ETF 产品数量分别为 22、10、11 只。保险风险因子下调,险资提升权益配置比例空间打开或进一步带来增量资金。

景气追踪:关注 AI 链、涨价链、资本品、大众消费品和基建链

我们的中观景气模型显示,11 月全行业景气指数继续回落,部分受假期错位效应对 10 月产量等数据的扰动。分板块看,TMT、上游资源、公共产业近 3 个月景气改善幅度居前:1)AI 链:AI 应用端提速,游戏、软件景气回升,资本开支维持韧性下存储、元件、通信设备等景气爬坡;2) 涨价链:有色、煤炭、部分化工品 (如化纤、磷化工等)、电池/光伏材料等景气上行;3) 资本品:电新、通用自动化等景气或处于回升通道中;4) 大众消费品:院线、化妆品、乳品等景气回升;5) 基建链:建筑业 PMI 走强,大小螺纹价差收敛;6) 部分独立景气周期品种如军工、医药、保险景气亦改善。

政策前瞻:政治局和中央经济工作会议前政策预期或升温

12 月政治局会议和中央经济工作会议前政策预期或逐步升温,结合近期中央高层密集调研、部委和地方有关 「十五五」 建议学习与落实来看,预计部署重点包括:1) 宏观政策更加积极+靠前发力;2) 着力扩大内需,消费拉动重心从商品转向服务消费;3) 坚持科技主线不变,加快推进新旧动能转换,产业政策重点集中在数字经济、智能制造、未来产业与科技创新等。参照历史经验,中央经济工作会议前一周上涨概率较高、大盘风格占优,历史上社服/家电/非银等表现较强;会议后部分提前博弈政策预期的资金有获利了结倾向,稳增长年份资源和消费品领涨,其它年份成长板块领涨。

配置:继续围绕 「春躁」 布局,成长与周期均衡配置

当前市场或仍处于超跌修复演绎中,赚钱效应回暖后交投情绪有望进一步回升。我们认为春季躁动或具备提前至 12 月中下旬启动的基础,但能否形成流畅的跨年行情,仍需关注 12 月政治局及中央经济工作会议、美联储 FOMC 会议、美联储主席人选及其表态、12 月各类科技产业大会以及机构调仓行为。我们建议继续围绕 「春躁」 布局,参照历史经验,成长和周期是高胜率的板块风格,内部注重性价比,前者关注航空装备、AI 链和电力设备,后者关注有色和部分化工品。中期视角,2026 年盈利周期上行驱动中国资产重估的判断不变,大金融及部分高性价比消费或仍是中期的底仓选择。

风险提示:外部风险超预期;国内基本面不及预期。

(文章来源:第一财经)

(原标题:华泰证券:12 月中下旬 「春躁」 可能提前启动)

(责任编辑:70)

【文章来源:天天财富】

华泰证券研报指出,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。资金面上看,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度方面,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。

全文如下

华泰 | A 股策略:春季躁动提前的能见度上升

上周 A 股继续缩量反弹。资金面,联储降息预期回暖和国内基本面定价有效性提升共振下资金面环境有所改善,主动外资净流出规模收窄、ETF 发行和申购回暖,保险风险因子下调或进一步打开险资配置权益资产空间。景气度,近期 TMT、上游资源景气改善幅度居前,关注 AI 链、涨价链、资本品、大众消费品和基建链等线索。政治局及中央经济会议前政策预期或逐步升温,12 月中下旬 「春躁」 可能提前启动,均衡配置成长和周期,中期视角下大金融和部分高性价比消费或仍是中国资产重估的底仓选择。

核心观点

资金观察:配置型资金有回暖迹象,保险风险因子下调或带来增量

近期资金面环境有所改善:1) 交易型资金边际放缓,两融余额小幅回升,融资买入额及占成交额比重回落;私募备案数量放缓至 178 个,但 11 月环比提速,且产品发行和建仓有滞后性;2) 配置型资金有回暖迹象,新成立偏股型基金份额小幅回落,但估算普通股票型、偏股混合型基金仓位环比回升;美国 ADP 就业数据强化 12 月降息预期,EPFR 统计的主动外资净流出规模收窄;ETF 近一周转为净申购,11 月底以来新发 ETF 数量显著增加,目前正在发行/等待发行/待审批 ETF 产品数量分别为 22、10、11 只。保险风险因子下调,险资提升权益配置比例空间打开或进一步带来增量资金。

景气追踪:关注 AI 链、涨价链、资本品、大众消费品和基建链

我们的中观景气模型显示,11 月全行业景气指数继续回落,部分受假期错位效应对 10 月产量等数据的扰动。分板块看,TMT、上游资源、公共产业近 3 个月景气改善幅度居前:1)AI 链:AI 应用端提速,游戏、软件景气回升,资本开支维持韧性下存储、元件、通信设备等景气爬坡;2) 涨价链:有色、煤炭、部分化工品 (如化纤、磷化工等)、电池/光伏材料等景气上行;3) 资本品:电新、通用自动化等景气或处于回升通道中;4) 大众消费品:院线、化妆品、乳品等景气回升;5) 基建链:建筑业 PMI 走强,大小螺纹价差收敛;6) 部分独立景气周期品种如军工、医药、保险景气亦改善。

政策前瞻:政治局和中央经济工作会议前政策预期或升温

12 月政治局会议和中央经济工作会议前政策预期或逐步升温,结合近期中央高层密集调研、部委和地方有关 「十五五」 建议学习与落实来看,预计部署重点包括:1) 宏观政策更加积极+靠前发力;2) 着力扩大内需,消费拉动重心从商品转向服务消费;3) 坚持科技主线不变,加快推进新旧动能转换,产业政策重点集中在数字经济、智能制造、未来产业与科技创新等。参照历史经验,中央经济工作会议前一周上涨概率较高、大盘风格占优,历史上社服/家电/非银等表现较强;会议后部分提前博弈政策预期的资金有获利了结倾向,稳增长年份资源和消费品领涨,其它年份成长板块领涨。

配置:继续围绕 「春躁」 布局,成长与周期均衡配置

当前市场或仍处于超跌修复演绎中,赚钱效应回暖后交投情绪有望进一步回升。我们认为春季躁动或具备提前至 12 月中下旬启动的基础,但能否形成流畅的跨年行情,仍需关注 12 月政治局及中央经济工作会议、美联储 FOMC 会议、美联储主席人选及其表态、12 月各类科技产业大会以及机构调仓行为。我们建议继续围绕 「春躁」 布局,参照历史经验,成长和周期是高胜率的板块风格,内部注重性价比,前者关注航空装备、AI 链和电力设备,后者关注有色和部分化工品。中期视角,2026 年盈利周期上行驱动中国资产重估的判断不变,大金融及部分高性价比消费或仍是中期的底仓选择。

风险提示:外部风险超预期;国内基本面不及预期。

(文章来源:第一财经)

(原标题:华泰证券:12 月中下旬 「春躁」 可能提前启动)

(责任编辑:70)