【文章来源:新华财经】

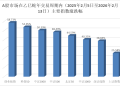

新华财经北京 12 月 9 日电 (吴郑思、张瑶) 国内商品期货市场周二 (12 月 9 日) 普遍走弱,多数活跃品种收盘不同程度下跌。截至收盘时,综合衡量市场价格表现的中证商品期货价格指数收报 1492.50 点,较前一交易日下跌 18.41 点,跌幅 1.22%。中证商品期货指数收报 2063.54 点,较前一交易日下跌 25.45 点,跌幅 1.22%。

分品种来看,金属板块几乎全线走弱,其中工业硅弱势领跌,氧化铝盘中刷新上市以来新低,即使贵金属也双双减仓收跌近 1%。但受消息面利多提振,多晶硅逆势走强,主力合约终盘以超 3% 的涨幅领涨商品市场。此外,国际油价隔夜大跌超 2% 也拖累能化板块 9 日几乎全线下挫。相比之下,生猪延续反弹,终盘再涨超 1%,盘中触及逾三周高点。

图为中证商品期货价格指数日内走势图 (来源:新华财经专业终端)

多晶硅领涨商品市场 生猪延续反弹行情

受利多消息提振,多晶硅 9 日逆势上涨,主力合约终盘以 3.45% 的涨幅领涨商品市场。日内市场有关多晶硅收储平台的消息再起。多家媒体报道,北京光和谦成科技有限责任公司已于 12 月 9 日成立,该公司被市场猜测为 「多晶硅产能整合收购平台」。虽然业内人士并未直接对这一猜测做出回应,但多晶硅市场的多头情绪仍获得提振。盘面上看,多晶硅近月主力合约日内继续减仓超 1 万手,远月 2605 合约则在超 6 亿元资金流入的加持下大涨超 5%。另外,中金财富期货还指出,虽然广期所扩容交割品牌虽然在边际上缓解了流动性焦虑,但并未消解 「广义产能过剩」 与 「狭义交割品短缺」 的错配问题,当前市场可交割资源依然有限。不过,分析机构也提示,当前多晶硅市场基本面仍然呈现供需双减的态势,尤其是需求端的萎靡仍将带来硅料的累库,且当前现货市场主要依赖头部企业挺价支撑。

生猪期货延续反弹走势,主力合约 9 日收涨 1.55%,盘中触及三周以来高点。分析来看,新一轮寒潮天气将至,市场对降温后灌肠需求进一步释放抱有期待,叠加雨雪天气可能导致运输成本增加,从而助推区域猪价上行。据银河期货分析,短期生猪出栏压力整体有所下降,加之市场对当前价格接受度有所增加,现货逐步稳定。且需求角度来看,大雪节气到来带动市场猪肉购销进一步转强,南方地区猪肉腌腊周期来临,北方地区也有提前制作香肠现象。此外,随着气温继续降低,猪瘟疫病进入年内高发阶段,或促使养殖端加快母猪淘汰节奏。但该机构也指出,当前生猪供应压力仍然存在,预计 12 月到春节前,生猪市场供应充裕与需求转好的多空因素交织,猪价估计以低位震荡但稍偏强的走势为主。

工业硅领衔大跌 氧化铝再创上市以来新低

与多晶硅大幅反弹走高形成鲜明对比的是,工业硅 12 月 9 日弱势下跌超 3%,成为当天市场的领跌品种,盘中期价更是触及了三个月低位。虽然同为光伏产业链相关品种,但与多晶硅市场不时出现的收储平台传闻相比,工业硅更多受制于基本面的驱动。虽然当前南方工业硅企业开工率处于低位,但北方厂家产量提高,使得全国范围内工业硅供应整体趋稳。反观需求端,一方面下游多晶硅市场供需双弱,高库存与部分企业减产并存,虽然期价在收储平台相关消息提振下大幅走高,但暂未显现出对多晶硅及工业硅供需的实际影响。另一方面,铝合金、有机硅等方面也未见明显需求增量,这导致工业硅基本面供需两弱状态延续,期价弱势承压。不过,分析机构也提示,当前工业硅价格下方有减产及成本因素的支撑,在连续下跌后短期下方空间或有限。

其他工业金属日内也普遍走低,其中过剩压力主导下氧化铝盘中刷新上市以来新低至 2533 元/吨,终盘收跌 1.36%。虽然近期部分氧化铝企业运行产能回落,但前期减产产能恢复,使得氧化铝整体产能变化不大。行业机构阿拉丁的数据显示,截至 12 月 5 日当周,全国氧化铝运行产能仍高达 9580 万吨,环比仅减少 80 万吨,降幅不足 1%。这显示在当前氧化铝价格跌破部分企业成本线的背景下,大规模减产仍未出现。相比之下下游电解铝产能接近 「天花板」 的局面也未出现太多改观,这使得氧化铝过剩压力进一步强化,期价弱势格局延续或仍是大概率。基于此,分析机构认为,尽管氧化铝期价短期或有技术性修复行情,但在基本面未见改善、大规模减产未现的背景下,或仍宜以偏空思路对待。

其他品种方面,国际油价回落拖累下能化板块 9 日全线下挫,除焦煤续跌近 3% 以外,SC 原油、高硫燃料油也均跌超 2%,低硫燃料油虽跌幅较小,但也接近 2% 的水平。另外,玻璃、液化气、塑料等多个能化品种收跌超 1%。

编辑:郭洲洋

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115