来源:

财联社

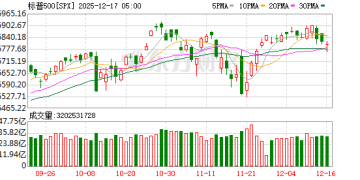

临近年末,投资者们将注意力越来越多地投向明年的展望,而大多数华尔街分析师的基本预期都十分乐观。据统计,到 2026 年底,华尔街对标准普尔500 指数目标价的预测中值为 7500 点。

然而,也并非所有人都这么乐观。华尔街知名大空头之一,市场研究公司 BCA Research 首席全球策略师 Peter Berezin 最新警告称,近两年推动美股牛市人工智能(AI) 热潮将在 2026 年 「褪去」,而纳指中的大型科技公司将拖累整个美国股市。

Berezin 团队的基本预期是,人工智能的繁荣将转为萧条,而经济活动急剧放缓。

AI「衰落」

具体而言,他们解释称,围绕人工智能过度支出的问题应该毋庸置疑。他们预计,到 2025 年,美国对科技和软件的投资将达到 GDP 的 4.4%,几乎与互联网泡沫一样高。

「鉴于人工智能资产通常以每年 20% 左右的速度折旧,这意味着超大规模企业每年将面临 4000 亿美元的折旧费用,这比它们在 2025 年的总利润还要多。」 他们在最新发布的报告中写道。

该公司继续指出,随着人工智能采用率放缓,人工智能将显著提高科技公司利润的假设在 2026 年初开始变得非常不稳定。

「该技术几乎没有网络效应,由于电力和基础设施的需求,规模经济有限,并成为一个极度商品化、资本密集型的行业,先发优势并不特别重要,」 报告补充称。

网络效应,也被称为网络外部性或需求方规模经济,是经济学和商业领域中的一个重要概念。它描述的是对于一个产品 (或服务),每增加一名用户,都会对该产品的其他用户产生新的价值。

深层影响

BCA Research 接着指出,人工智能乐观论调的破灭将打击脆弱的股市。到 2026 年初,标普 500 指数的预期市盈率为 22.6 倍,远高于 18 倍的中位数。

尽管该公司承认估值并非很好的择时工具,但同时补充说,「估值的作用在于告诉你,当市场格局发生转变时,股票价格可能会上涨或下跌多少」。而就像 2001 年的经济衰退更多是股市崩盘的结果而不是原因一样,2026 年初的市场低迷也将对经济产生影响,财富效应将开始逆转。

BCA 表示,据估计,每增加 1 美元的股票财富,消费就会增加 3 到 5 美分。美国家庭持有 65 万亿美元的股票市场财富,股市下跌 10% 可能会导致消费需求下降,约占 GDP 的 0.8%。

在该团队看来,2026 年初,随着投资者从科技股转向非科技股、从成长型股转向价值型股,股市的跌幅可能微乎其微。然而,到了 2026 年下半年,「股市几乎所有板块都将出现崩盘」,因为人工智能资本支出大幅下降,失业率也开始迅速攀升。

「最终结果是,标普 500 指数将在 2026 年底收于 5280 点,全年下跌约 23%,」报告称。

(财联社)

文章转载自东方财富