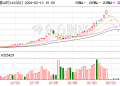

锂矿概念12 月 17 日早盘表现强势,早盘收盘时盛新锂能、大中矿业、金圆股份涨停;盐湖股份、中矿资源、国城矿业等也涨幅靠前。

动力电池产销两旺

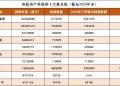

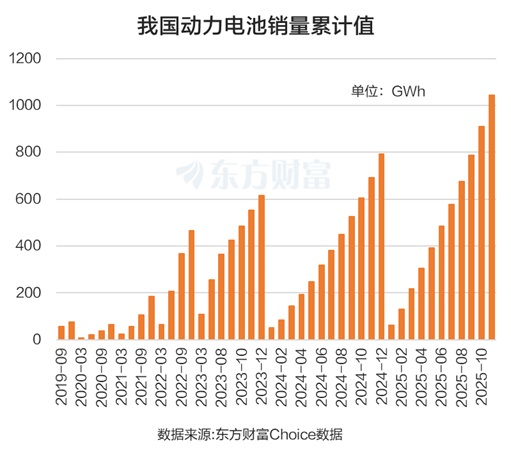

消息面上,中国汽车动力电池产业创新联盟近日发布的数据显示,今年前 11 个月,我国动力和其他电池累计产量和销量分别为 1468.8GWh、1412.5GWh,同比分别增长 51.1%、54.7%。

今年前 11 个月,我国动力电池累计销量为 1044.3GWh,占总销量 73.9%,同比增长 50.3%;其他电池累计销量为 368.2GWh,占总销量 26.1%,同比增长 68.9%。

在全球市场中,中国锂电产业已占据核心地位。今年前 11 个月,我国动力电池累计出口 169.8GWh,占总出口量 65.2%,同比增长 40.6%;其他电池累计出口量为 90.5GWh,占总出口量 34.8%,同比增长 51.4%。

上游原材料纷纷涨价

下游动力电池及储能需求的强劲表现,叠加上游原材料的纷纷涨价,正给锂电池产业链带来一片繁荣的景象。

一段时间以来,包括电池级碳酸锂、六氟磷酸锂、VC(碳酸亚乙烯酯)、磷酸铁锂电池用电解液、正极、隔膜、负极等原材料均出现价格急速拉升的现象。比如电池级碳酸锂,东方财富Choice 数据显示,12 月 16 日报 9.78 万元/吨,这和 9 月中旬的 7.15 万元/吨的阶段低价相比,约两月时间涨了 36.78%。

赣锋锂业董事长李良彬此前表示,2025 年全球碳酸锂需求在 145 万吨,但由于下半年需求增长,预计全年需求数据更新到 155 万吨。同时,供应能力在 170 多万吨,有 20 万吨左右的过剩。

到了 2026 年,李良彬预测碳酸锂需求会增长 30%,需求达到 190 万吨,同时供应能力经过评估后应该是增长 25 万吨左右,供需基本平衡,碳酸锂价格有探涨空间。如果明年需求增速超过 30%,甚至达到 40%,短期内供应无法平衡,价格可能会突破 15 万元/吨甚至 20 万元/吨。

面对原材料价格飙涨的局面,部分电池生产商正酝酿涨价。据界面新闻 12 月 16 日报道,苏州德加能源科技有限公司日前宣布,受锂电池原材料价格大幅上涨的影响,电池生产成本提高,为保障长期稳定供应与产品品质,决定自 12 月 16 日起,电池产品售价在现行目录价基础上上调 15%。此外,孚能科技、国轩高科、湖南裕能等企业也在近期表达过想要涨价的想法。

真锂研究创始人、总裁墨柯认为,这一轮锂电产业链的价格传导已到第五波,第一波是碳酸锂率先涨价,随后是六氟磷酸锂、VC 等小众产品跟进,第三波轮到使用六氟磷酸锂和 VC 的电解液,以及使用碳酸锂的正极材料等开始涨价,随后是隔膜、负极等非锂相关材料涨价,目前第五波已轮到电池制造端,部分电池企业已经开始涨价,或开始酝酿涨价,后续不排除更多企业跟进。

融资客抢筹 6 股过亿

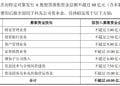

在产业链涨价的大背景下,上游锂矿概念股也就成了资本市场追逐的对象。截至 12 月 17 日早盘收盘,年内锂矿概念指数累计涨幅近 60%,其中大中矿业、藏格矿业、盛新锂能、紫金矿业等股价纷纷翻倍。

从杠杆资金角度来看,宁德时代本月被杠杆资金融资净买入最多,为 7.78 亿元。中矿资源紧随其后,被融资净买入 2.17 亿元。天齐锂业、盐湖股份、赣锋锂业、西部矿业也在本月被融资净买入过亿。

碳酸锂需求高景气

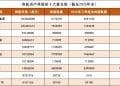

往后看,机构对市场碳酸锂的需求十分乐观。中信建投指出,12 月本为传统消费淡季,但下游需求远超预期,季节性因素淡化,锂价预计维持高位。据 SMM 统计,供给端,11 月碳酸锂及氢氧化锂环比增长 3%、2%,预计 12 月增量有限,基于江西锂云母复产的乐观预期下,碳酸锂仅环比增幅 3%,氢氧化锂则预计 12 月环比下降 3%。需求端,订单火热现象将持续至年末,11 月磷酸铁锂及三元材料分别环比增长 4.7%、下降 0.2%,12 月订单饱满,铁锂需求环比持平,三元环比回落 6.7%。月度平衡角度,11 月市场短缺万吨以上,预计 12 月缺口收窄,但或仍缺口 5000 吨以上,因此 12 月保持去库预期,价格有望维持高位。库存端,碳酸锂库存已降至 12 万吨以下,其中锂盐厂库存从年中的近 6 万吨降至 2.4 万吨,待明年二季度需求旺季,库存水平难以支撑需求,需求将再度赋予价格弹性。

中邮证券则表示,从未来空间来看,中国储能产业已确立 3~5 年的持续成长周期。AI 推动数据中心规模爆发式增长,AI 数据中心功率极高且波动大,需配置储能来平滑电网冲击,同时作为备用电源支撑算力峰值,未来两三年海外储能年增速预期或至 40%-50%,成为碳酸锂需求主要增长动力。

(东方财富研究中心)

文章转载自东方财富