12 月 19 日四川九洲公告,拟通过新设全资子公司,以约 7.57 亿元现金购九洲电器旗下射频业务相关资产等,资金源于自有资金和银行贷款,交易已获董事会审议通过,尚需股东会审议。本次交易构成关联交易,不构成重大资产重组,能否通过国防科工局审批存不确定性。该交易将助其延伸业务,提升竞争力,且包含业绩承诺。

每经记者|蔡鼎 每经编辑|黄博文

12 月 19 日,四川九洲 (SZ000801,股价 17.30 元,市值 175.82 亿元) 公告称,公司拟通过新设全资子公司以现金方式购买四川九洲电器集团有限责任公司 (以下简称 「九洲电器」) 旗下的射频业务相关的资产、负债、业务及人员等。本次交易以评估价值为定价依据,射频业务资产组的评估值约 7.57 亿元。

公告显示,上述交易已由四川九洲于 12 月 19 日召开的第十三届董事会 2025 年度第十次会议审议通过,尚需提交股东会审议通过,公司将于 2026 年 1 月 14 日召开 2026 年第一次临时股东会审议上述议案。本次交易构成关联交易,但不构成重大资产重组。目前,本次交易尚未完成国防科工局的审批,能否通过审批以及通过审批的时间均存在不确定性。

资金来源为自有资金和银行贷款

公告显示,本次交易的背景有两方面。一是落实国有企业改革的政策导向,优化产业布局;二是响应上市公司并购重组改革要求,实现补链强链。

据公告,四川九洲本次交易的实施主体为其拟新设的全资子公司四川九洲芯辰微波科技有限公司 (具体名称最终以工商注册登记为准),交易的标的为九洲电器旗下射频业务相关的资产组合,涵盖九洲电器旗下与射频业务相关的资产、负债、业务以及人员等,即九洲电器旗下的射频业务资产组。该笔交易属于产业整合,但不涉及跨境交易。

公告称,本次交易的具体金额约 7.57 亿元,资金来源为四川九洲的自有资金和银行贷款。据四川九洲 2025 年三季报,截至三季度末,公司的现金及现金等价物余额为 9.01 亿元。

据悉,四川九洲本次交易的交易对方九洲电器成立于 1994 年年底,注册资本 25 亿元,由四川九洲投资控股集团有限公司 (以下简称 「九洲集团」)100% 控股,而九洲集团也是四川九洲的控股股东,因此本次交易构成关联交易。

九洲电器始建于 1958 年,是国家 「一五」 期间 156 项重点工程之一,是国家保留核心科研生产能力的地方军工骨干企业,是国家某系统总师单位,主要从事军事电子装备的研发、生产、销售以及军事信息化建设。

四川九洲公告的财务数据显示,九洲电器 2024 年实现营收约 37.92 亿元,净利润为 3361.96 万元;2025 年前三季度,九洲电器的营收约 24.21 亿元,净利润为-3812.15 万元。

九洲电器承诺标的资产 2026 年至 2028 年净利润合计超 2 亿元

四川九洲公告称,本次收购的射频业务资产组主要从事微波射频、电源及相关系统产品的研发、生产和销售,产品主要包括某综合航电通用模块、雷达微波信道模块、遥感遥测通信分系统、微波测试系统、电源模块和电源分系统等。

四川九洲表示,本次交易将为公司注入优质资产,实现公司由射频模组及器件向射频子系统级别的整体解决方案延伸,有助于公司在射频领域强链、延链、补链,避免未来潜在同业竞争,提升公司竞争力。

虽然九洲电器 2025 年前三季度录得净亏损,但射频业务资产组经审计的净利润在同期均为正。具体来看,该资产组 2024 年和 2025 年前三季度的净利润分别为 1547.12 万元和 4295.58 万元。

四川九洲聘请的中联资产评估集团有限公司以 2025 年 9 月 30 日为基准日为标的资产的评估结果显示,资产基础法下经评估的净资产值约 5.79 亿元,收益法下经评估的净资产值为 7.57 亿元,最终采用收益法的评估结果作为最终的评估结论,即九洲电器持有的射频业务资产组在基准日时点的价值为 7.57 亿元,相比账面净资产溢价 55.41%。

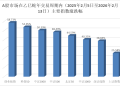

《每日经济新闻》 记者还注意到,四川九洲的本次关联交易还包含了业绩承诺。具体来看,九洲电器承诺标的资产 2026 年净利润不低于 5162.81 万元、2027 年不低于 7368.34 万元、2028 年不低于 8325.99 万元,2026 年至 2028 年的承诺净利润合计约 2.09 亿元。

封面图片来源:图片来源:每日经济新闻 刘国梅 摄

文章转载自 每经网