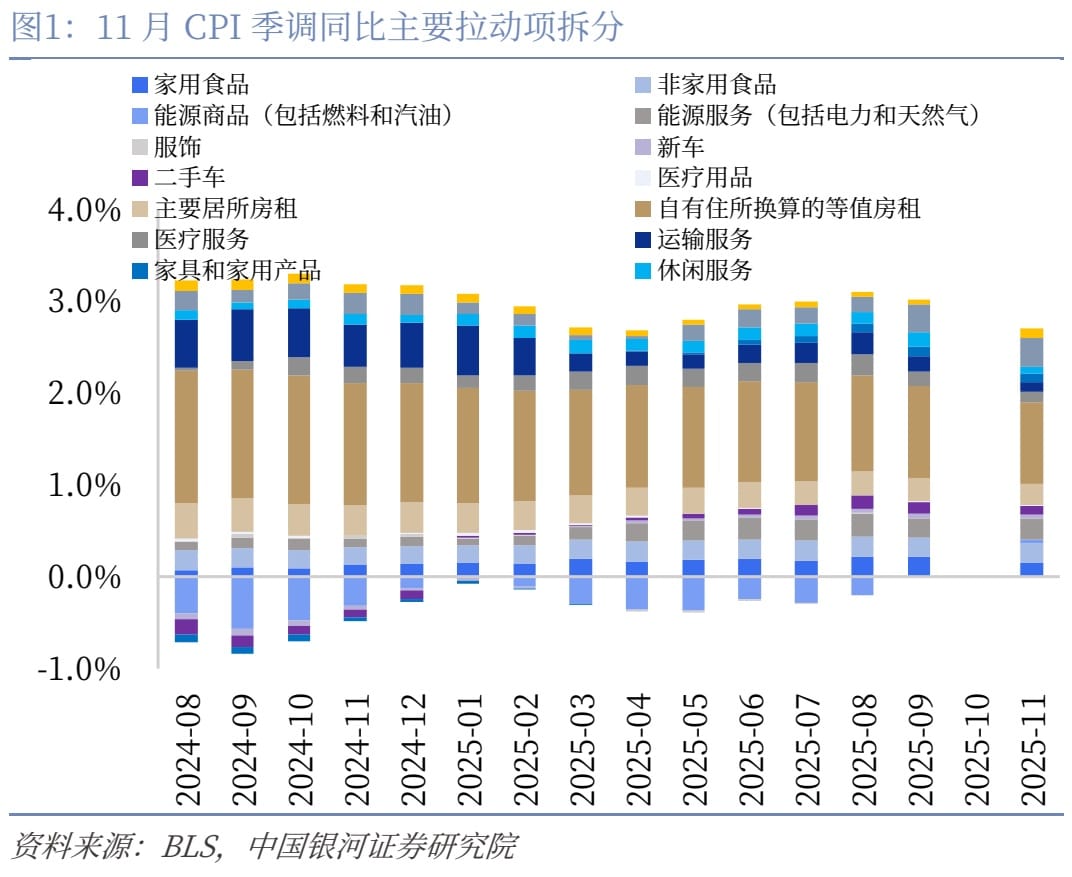

11 月通胀延续回落,但短期变化难以识别:从结果看,本次 CPI 并未改变通胀下行的整体方向。2025 年 9 月至 11 月,经季调后 CPI 两个月合计上涨 0.2%;同比口径下,11 月 CPI 为 2.7%,较 9 月对应的 12 个月涨幅 3.0% 继续回落,核心 CPI 同比为 2.6%。在能源价格同比仍上涨 4.2% 的背景下,总体通胀能够继续回落,说明价格压力并未重新积聚。由于 10 月调查数据缺失,11 月数据难以提供可用于判断近期通胀变化的有效信息,其意义更多体现在方向确认。

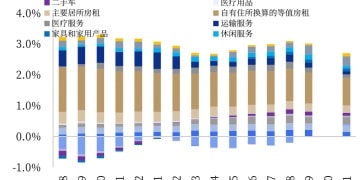

分项结构延续分化,服务端价格黏性仍存:从结构上看,通胀变化主要体现在分项分化而非整体同步回落。能源价格同比上涨 4.2%,其中电力价格上涨 6.9%,管道天然气服务上涨 9.1%,燃料油涨幅达 11.3%,但汽油同比仅上涨 0.9%,能源项内部并未形成一致趋势。食品价格同比上涨 2.6%,家庭食品涨幅为 1.9%,明显低于外出就餐 3.7% 的涨幅,其中全服务餐厅价格上涨 4.3%,显示成本压力仍主要集中在服务端。核心分项中,住房价格同比上涨 3.0%;与此同时,服装、娱乐和外出住宿价格走弱,而二手车价格同比上涨 3.6%,家庭用品与运营上涨 4.6%,核心内部的结构性分化依然清晰。

环比缺失源于统计中断,而非通胀信号变化:与常规 CPI 发布不同,本次数据缺乏完整的月度环比口径。由于 2025 年 10 月联邦政府拨款中断,劳工统计局未能开展当月调查类价格采集,且相关数据无法事后补采,因此 10 月和 11 月多数分项未公布标准的季调环比。本次 0.2% 的涨幅为 9 月至 11 月的合并结果,而非单月变化。这一处理方式在技术上平滑了短期波动,使环比信息在当前阶段不具备可比性。少数能源商品仍可给出单月变动,源于其主要依赖非调查类数据来源,并不改变整体统计结构被打断的事实。

数据更适合用于趋势验证,而非精细化推断:在数据质量层面,市场需要降低对短期信号的依赖。一方面,部分分项依赖非调查类估算,样本完整性弱于常态;另一方面,两个月合并计算压缩了短期波动,使近期价格变化的统计特征难以清晰呈现。同比数据仍能反映通胀的中期方向,但不足以支持对通胀回落是否加速或阶段性停滞作出判断,因此本次 CPI 更适合作为趋势验证。

市场反应以方向巩固为主,定价变化有限:11 月 CPI 同比回落至 2.7%、核心通胀降至 2.6%,有助于缓解通胀再度上行的担忧,但统计不连续性抬升了数据噪声,其对政策路径的新增信息有限。从 CME 定价看,市场对通胀回落趋势的信心进一步巩固,而对降息次数和幅度的预期并未发生明显调整,截至 23 时 30 分,市场定价 2026 年仍存在 2 次降息空间,累计幅度 50BP。我们预计,2026 年联储主席换届和劳动力市场结构重塑对降息环境有一定保障,明年仍有三次降息空间,2026 年底基准利率有望降至 2.75%~3% 区间。

风险提示:1. 美国总需求下滑的风险;2. 特朗普政府关税政策意外大幅调整的风险

(银河证券)

文章转载自 东方财富