【文章来源:天天财富】

近期,多家知名机构研判,2026 年 A 股与港股市场有望迎来内外资共同驱动的 「增量资金潮」。这不仅反映了资金面的预期改善,更映射出在全球货币周期转换、国内政策持续发力与产业转型深化等多重因素交织下,中国资本市场正在迎来系统性机遇。

内资端:

政策释放配置潜力,各类资金蓄势待发

2024 年 9 月以来,A 股市场走出一轮显著的上涨行情。从资金面情况来看,杠杆资金、险资、ETF 先带动市场走出底部,随后险资在政策鼓励下持续买入,成为资金端重要的支撑力量。

沪上一位基金经理对上海证券报记者表示,今年以来,金融监管总局通过上调保险资金权益资产配置比例上限、调降保险公司股票投资风险因子等措施,为险资加大权益投资力度铺平了道路。

比如,今年 12 月,金融监管总局发布 《关于调整保险公司相关业务风险因子的通知》,针对性下调了沪深 300 指数成分股、中证红利低波动 100 指数成分股、科创板上市普通股的风险因子。对此,华泰柏瑞基金分析称,险资每投资一笔钱,需锁定相应资本金来应对潜在风险,风险因子数值越高,资本占用越多,投资灵活性受限也就越大。

「本次风险因子的下调直接降低了险资投资股票的资本占用,既有助于释放险资配置活力、为市场带来可持续的增量资金,同时也是在鼓励保险资金更长期地持有 A 股资产。」 华泰柏瑞基金称。

站在当下时点,多家机构均对 2026 年 A 股资金面情况持积极乐观态度。

财通证券表示,在 A 股历轮上行行情中,公募、险资、外资及杠杆资金通常能为市场贡献万亿元级别的增量资金。其中,2014 年至 2015 年与 2020 年至 2021 年资金增量均超过 3 万亿元,本轮行情仍有显著的增量空间。

摩根大通预计,2026 年来自家庭、私募基金、ETF 的增量资金将流入中国股市。

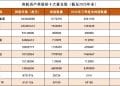

据长江证券测算,2026 年 A 股市场潜在的增量资金空间约为 6 万亿元至 9.6 万亿元。具体来看,一级市场潜在规模约为 3472 亿元至 5594 亿元;主动型基金约为 995 亿元至 1541 亿元;ETF 基金约为 2.61 万亿元至 3.95 万亿元;私募基金约为 1.25 万亿元至 2.32 万亿元。此外,当前两融余额占流通市值比例仍处于相对健康区间,叠加沪深 300 等权重指数融资占比尚处低位,杠杆资金仍然具备进一步释放空间。

外资端:

全球进入降息周期,国际资金出现轮动

海外资金同样蓄势待发。

Wind 数据显示,截至三季度末,北向资金持有 A 股市值 2.58 万亿元。前三个季度,北向资金持仓市值累计增加逾 3400 亿元。

景顺投资中国内地及香港首席投资总监马磊对上海证券报记者表示,2026 年全球或将进入降息周期,这会推动资金向新兴市场轮动。中国股市规模庞大且企业基本面持续改善,有望充分受益。

惠理集团投资组合总监盛今在接受上海证券报记者采访时表示,在美股市场经历显著回调的背景下,市场对中国经济复苏的预期不断增强,股票整体估值处于相对更具吸引力的水平。从结构上看,中国 AI 产业链持续发展,互联网行业在 「反内卷」 政策推动下竞争格局趋于优化,同时部分消费细分领域的需求正逐步回暖。

「与此同时,中国制造业优势不断巩固,关键领域技术持续突破,高端制造与硬科技板块具备坚实的长期价值。医疗健康行业政策环境边际改善,产业竞争力的提升也推动生物制药等领域成长性进一步凸显。化工、原材料等行业的盈利预期持续修复,相关企业业绩前景值得关注。」 盛今称。

在瑞银财富管理看来,2025 年是中国科技行业创新爆发的一年,在 AI 价值链各层面都取得显著进展。新的 AI 模型表现亮眼,而政策支持强化生态系统的韧性。与此同时,中国股市的估值仍低于全球同类市场,具备上调潜力。

看未来:

更多长线资金可期,结构性机遇受关注

展望更长远的未来,中国资本市场的潜力十足。

长江证券预计,到 2030 年,居民资产再配置可能为 A 股带来约 5.4 万亿元至 12 万亿元的增量资金。此外,今年以来,险资持有股票、基金占比稳步上升,截至三季度末,险资持有股票、基金占比约 14.93%,在三季度持仓规模与占比大幅上升,且该比例有望继续上升。

「我们测算,未来九个季度保险资金持有股票、基金规模累计增量约在 4.47 万亿元至 6.54 万亿元。」 长江证券称。

摩根资产管理多资产解决方案全球策略师盛楠对上海证券报记者表示,外资流入中国市场有逐步恢复的迹象。「我们一直看好 A 股。『反内卷』 政策推进下,A 股上行空间依然较大。此外,企业盈利改善与 PPI 转正也值得期待。」 盛楠说。

马磊表示:中国企业盈利也释放出清晰的复苏信号,每股盈利有望逐步回升;股本回报率与息税前利润率也呈现企稳回升态势。此外,运营效率的提升与财务杠杆的改善,共同推动净利润率进一步扩大,这不仅增强了企业持续向好的动能,也为长线投资者增加了信心。

沪上一位外资私募负责人对上海证券报记者表示,养老金、主权财富基金、大学捐赠基金等国际长线资金对中国市场的态度正发生明显转变,已将中国市场视为未来不可忽略的投资机会。

「与追逐短期回报的对冲基金不同,这类长线资金通常采取渐进式布局,先设立研究仓位,进行充分的市场调研和尽职调查,随后根据研究结果逐步增加配置,在确认趋势后再进行全面布局。这一过程可能持续数月甚至数年,其目标并非短期波段,而是长期的结构性机会。」 该人士称。

(文章来源:上海证券报)

(原标题:内外资共振可期 2026 年中国股票或迎 「增量资金潮」)

(责任编辑:70)

【文章来源:天天财富】

近期,多家知名机构研判,2026 年 A 股与港股市场有望迎来内外资共同驱动的 「增量资金潮」。这不仅反映了资金面的预期改善,更映射出在全球货币周期转换、国内政策持续发力与产业转型深化等多重因素交织下,中国资本市场正在迎来系统性机遇。

内资端:

政策释放配置潜力,各类资金蓄势待发

2024 年 9 月以来,A 股市场走出一轮显著的上涨行情。从资金面情况来看,杠杆资金、险资、ETF 先带动市场走出底部,随后险资在政策鼓励下持续买入,成为资金端重要的支撑力量。

沪上一位基金经理对上海证券报记者表示,今年以来,金融监管总局通过上调保险资金权益资产配置比例上限、调降保险公司股票投资风险因子等措施,为险资加大权益投资力度铺平了道路。

比如,今年 12 月,金融监管总局发布 《关于调整保险公司相关业务风险因子的通知》,针对性下调了沪深 300 指数成分股、中证红利低波动 100 指数成分股、科创板上市普通股的风险因子。对此,华泰柏瑞基金分析称,险资每投资一笔钱,需锁定相应资本金来应对潜在风险,风险因子数值越高,资本占用越多,投资灵活性受限也就越大。

「本次风险因子的下调直接降低了险资投资股票的资本占用,既有助于释放险资配置活力、为市场带来可持续的增量资金,同时也是在鼓励保险资金更长期地持有 A 股资产。」 华泰柏瑞基金称。

站在当下时点,多家机构均对 2026 年 A 股资金面情况持积极乐观态度。

财通证券表示,在 A 股历轮上行行情中,公募、险资、外资及杠杆资金通常能为市场贡献万亿元级别的增量资金。其中,2014 年至 2015 年与 2020 年至 2021 年资金增量均超过 3 万亿元,本轮行情仍有显著的增量空间。

摩根大通预计,2026 年来自家庭、私募基金、ETF 的增量资金将流入中国股市。

据长江证券测算,2026 年 A 股市场潜在的增量资金空间约为 6 万亿元至 9.6 万亿元。具体来看,一级市场潜在规模约为 3472 亿元至 5594 亿元;主动型基金约为 995 亿元至 1541 亿元;ETF 基金约为 2.61 万亿元至 3.95 万亿元;私募基金约为 1.25 万亿元至 2.32 万亿元。此外,当前两融余额占流通市值比例仍处于相对健康区间,叠加沪深 300 等权重指数融资占比尚处低位,杠杆资金仍然具备进一步释放空间。

外资端:

全球进入降息周期,国际资金出现轮动

海外资金同样蓄势待发。

Wind 数据显示,截至三季度末,北向资金持有 A 股市值 2.58 万亿元。前三个季度,北向资金持仓市值累计增加逾 3400 亿元。

景顺投资中国内地及香港首席投资总监马磊对上海证券报记者表示,2026 年全球或将进入降息周期,这会推动资金向新兴市场轮动。中国股市规模庞大且企业基本面持续改善,有望充分受益。

惠理集团投资组合总监盛今在接受上海证券报记者采访时表示,在美股市场经历显著回调的背景下,市场对中国经济复苏的预期不断增强,股票整体估值处于相对更具吸引力的水平。从结构上看,中国 AI 产业链持续发展,互联网行业在 「反内卷」 政策推动下竞争格局趋于优化,同时部分消费细分领域的需求正逐步回暖。

「与此同时,中国制造业优势不断巩固,关键领域技术持续突破,高端制造与硬科技板块具备坚实的长期价值。医疗健康行业政策环境边际改善,产业竞争力的提升也推动生物制药等领域成长性进一步凸显。化工、原材料等行业的盈利预期持续修复,相关企业业绩前景值得关注。」 盛今称。

在瑞银财富管理看来,2025 年是中国科技行业创新爆发的一年,在 AI 价值链各层面都取得显著进展。新的 AI 模型表现亮眼,而政策支持强化生态系统的韧性。与此同时,中国股市的估值仍低于全球同类市场,具备上调潜力。

看未来:

更多长线资金可期,结构性机遇受关注

展望更长远的未来,中国资本市场的潜力十足。

长江证券预计,到 2030 年,居民资产再配置可能为 A 股带来约 5.4 万亿元至 12 万亿元的增量资金。此外,今年以来,险资持有股票、基金占比稳步上升,截至三季度末,险资持有股票、基金占比约 14.93%,在三季度持仓规模与占比大幅上升,且该比例有望继续上升。

「我们测算,未来九个季度保险资金持有股票、基金规模累计增量约在 4.47 万亿元至 6.54 万亿元。」 长江证券称。

摩根资产管理多资产解决方案全球策略师盛楠对上海证券报记者表示,外资流入中国市场有逐步恢复的迹象。「我们一直看好 A 股。『反内卷』 政策推进下,A 股上行空间依然较大。此外,企业盈利改善与 PPI 转正也值得期待。」 盛楠说。

马磊表示:中国企业盈利也释放出清晰的复苏信号,每股盈利有望逐步回升;股本回报率与息税前利润率也呈现企稳回升态势。此外,运营效率的提升与财务杠杆的改善,共同推动净利润率进一步扩大,这不仅增强了企业持续向好的动能,也为长线投资者增加了信心。

沪上一位外资私募负责人对上海证券报记者表示,养老金、主权财富基金、大学捐赠基金等国际长线资金对中国市场的态度正发生明显转变,已将中国市场视为未来不可忽略的投资机会。

「与追逐短期回报的对冲基金不同,这类长线资金通常采取渐进式布局,先设立研究仓位,进行充分的市场调研和尽职调查,随后根据研究结果逐步增加配置,在确认趋势后再进行全面布局。这一过程可能持续数月甚至数年,其目标并非短期波段,而是长期的结构性机会。」 该人士称。

(文章来源:上海证券报)

(原标题:内外资共振可期 2026 年中国股票或迎 「增量资金潮」)

(责任编辑:70)

【文章来源:天天财富】

近期,多家知名机构研判,2026 年 A 股与港股市场有望迎来内外资共同驱动的 「增量资金潮」。这不仅反映了资金面的预期改善,更映射出在全球货币周期转换、国内政策持续发力与产业转型深化等多重因素交织下,中国资本市场正在迎来系统性机遇。

内资端:

政策释放配置潜力,各类资金蓄势待发

2024 年 9 月以来,A 股市场走出一轮显著的上涨行情。从资金面情况来看,杠杆资金、险资、ETF 先带动市场走出底部,随后险资在政策鼓励下持续买入,成为资金端重要的支撑力量。

沪上一位基金经理对上海证券报记者表示,今年以来,金融监管总局通过上调保险资金权益资产配置比例上限、调降保险公司股票投资风险因子等措施,为险资加大权益投资力度铺平了道路。

比如,今年 12 月,金融监管总局发布 《关于调整保险公司相关业务风险因子的通知》,针对性下调了沪深 300 指数成分股、中证红利低波动 100 指数成分股、科创板上市普通股的风险因子。对此,华泰柏瑞基金分析称,险资每投资一笔钱,需锁定相应资本金来应对潜在风险,风险因子数值越高,资本占用越多,投资灵活性受限也就越大。

「本次风险因子的下调直接降低了险资投资股票的资本占用,既有助于释放险资配置活力、为市场带来可持续的增量资金,同时也是在鼓励保险资金更长期地持有 A 股资产。」 华泰柏瑞基金称。

站在当下时点,多家机构均对 2026 年 A 股资金面情况持积极乐观态度。

财通证券表示,在 A 股历轮上行行情中,公募、险资、外资及杠杆资金通常能为市场贡献万亿元级别的增量资金。其中,2014 年至 2015 年与 2020 年至 2021 年资金增量均超过 3 万亿元,本轮行情仍有显著的增量空间。

摩根大通预计,2026 年来自家庭、私募基金、ETF 的增量资金将流入中国股市。

据长江证券测算,2026 年 A 股市场潜在的增量资金空间约为 6 万亿元至 9.6 万亿元。具体来看,一级市场潜在规模约为 3472 亿元至 5594 亿元;主动型基金约为 995 亿元至 1541 亿元;ETF 基金约为 2.61 万亿元至 3.95 万亿元;私募基金约为 1.25 万亿元至 2.32 万亿元。此外,当前两融余额占流通市值比例仍处于相对健康区间,叠加沪深 300 等权重指数融资占比尚处低位,杠杆资金仍然具备进一步释放空间。

外资端:

全球进入降息周期,国际资金出现轮动

海外资金同样蓄势待发。

Wind 数据显示,截至三季度末,北向资金持有 A 股市值 2.58 万亿元。前三个季度,北向资金持仓市值累计增加逾 3400 亿元。

景顺投资中国内地及香港首席投资总监马磊对上海证券报记者表示,2026 年全球或将进入降息周期,这会推动资金向新兴市场轮动。中国股市规模庞大且企业基本面持续改善,有望充分受益。

惠理集团投资组合总监盛今在接受上海证券报记者采访时表示,在美股市场经历显著回调的背景下,市场对中国经济复苏的预期不断增强,股票整体估值处于相对更具吸引力的水平。从结构上看,中国 AI 产业链持续发展,互联网行业在 「反内卷」 政策推动下竞争格局趋于优化,同时部分消费细分领域的需求正逐步回暖。

「与此同时,中国制造业优势不断巩固,关键领域技术持续突破,高端制造与硬科技板块具备坚实的长期价值。医疗健康行业政策环境边际改善,产业竞争力的提升也推动生物制药等领域成长性进一步凸显。化工、原材料等行业的盈利预期持续修复,相关企业业绩前景值得关注。」 盛今称。

在瑞银财富管理看来,2025 年是中国科技行业创新爆发的一年,在 AI 价值链各层面都取得显著进展。新的 AI 模型表现亮眼,而政策支持强化生态系统的韧性。与此同时,中国股市的估值仍低于全球同类市场,具备上调潜力。

看未来:

更多长线资金可期,结构性机遇受关注

展望更长远的未来,中国资本市场的潜力十足。

长江证券预计,到 2030 年,居民资产再配置可能为 A 股带来约 5.4 万亿元至 12 万亿元的增量资金。此外,今年以来,险资持有股票、基金占比稳步上升,截至三季度末,险资持有股票、基金占比约 14.93%,在三季度持仓规模与占比大幅上升,且该比例有望继续上升。

「我们测算,未来九个季度保险资金持有股票、基金规模累计增量约在 4.47 万亿元至 6.54 万亿元。」 长江证券称。

摩根资产管理多资产解决方案全球策略师盛楠对上海证券报记者表示,外资流入中国市场有逐步恢复的迹象。「我们一直看好 A 股。『反内卷』 政策推进下,A 股上行空间依然较大。此外,企业盈利改善与 PPI 转正也值得期待。」 盛楠说。

马磊表示:中国企业盈利也释放出清晰的复苏信号,每股盈利有望逐步回升;股本回报率与息税前利润率也呈现企稳回升态势。此外,运营效率的提升与财务杠杆的改善,共同推动净利润率进一步扩大,这不仅增强了企业持续向好的动能,也为长线投资者增加了信心。

沪上一位外资私募负责人对上海证券报记者表示,养老金、主权财富基金、大学捐赠基金等国际长线资金对中国市场的态度正发生明显转变,已将中国市场视为未来不可忽略的投资机会。

「与追逐短期回报的对冲基金不同,这类长线资金通常采取渐进式布局,先设立研究仓位,进行充分的市场调研和尽职调查,随后根据研究结果逐步增加配置,在确认趋势后再进行全面布局。这一过程可能持续数月甚至数年,其目标并非短期波段,而是长期的结构性机会。」 该人士称。

(文章来源:上海证券报)

(原标题:内外资共振可期 2026 年中国股票或迎 「增量资金潮」)

(责任编辑:70)

【文章来源:天天财富】

近期,多家知名机构研判,2026 年 A 股与港股市场有望迎来内外资共同驱动的 「增量资金潮」。这不仅反映了资金面的预期改善,更映射出在全球货币周期转换、国内政策持续发力与产业转型深化等多重因素交织下,中国资本市场正在迎来系统性机遇。

内资端:

政策释放配置潜力,各类资金蓄势待发

2024 年 9 月以来,A 股市场走出一轮显著的上涨行情。从资金面情况来看,杠杆资金、险资、ETF 先带动市场走出底部,随后险资在政策鼓励下持续买入,成为资金端重要的支撑力量。

沪上一位基金经理对上海证券报记者表示,今年以来,金融监管总局通过上调保险资金权益资产配置比例上限、调降保险公司股票投资风险因子等措施,为险资加大权益投资力度铺平了道路。

比如,今年 12 月,金融监管总局发布 《关于调整保险公司相关业务风险因子的通知》,针对性下调了沪深 300 指数成分股、中证红利低波动 100 指数成分股、科创板上市普通股的风险因子。对此,华泰柏瑞基金分析称,险资每投资一笔钱,需锁定相应资本金来应对潜在风险,风险因子数值越高,资本占用越多,投资灵活性受限也就越大。

「本次风险因子的下调直接降低了险资投资股票的资本占用,既有助于释放险资配置活力、为市场带来可持续的增量资金,同时也是在鼓励保险资金更长期地持有 A 股资产。」 华泰柏瑞基金称。

站在当下时点,多家机构均对 2026 年 A 股资金面情况持积极乐观态度。

财通证券表示,在 A 股历轮上行行情中,公募、险资、外资及杠杆资金通常能为市场贡献万亿元级别的增量资金。其中,2014 年至 2015 年与 2020 年至 2021 年资金增量均超过 3 万亿元,本轮行情仍有显著的增量空间。

摩根大通预计,2026 年来自家庭、私募基金、ETF 的增量资金将流入中国股市。

据长江证券测算,2026 年 A 股市场潜在的增量资金空间约为 6 万亿元至 9.6 万亿元。具体来看,一级市场潜在规模约为 3472 亿元至 5594 亿元;主动型基金约为 995 亿元至 1541 亿元;ETF 基金约为 2.61 万亿元至 3.95 万亿元;私募基金约为 1.25 万亿元至 2.32 万亿元。此外,当前两融余额占流通市值比例仍处于相对健康区间,叠加沪深 300 等权重指数融资占比尚处低位,杠杆资金仍然具备进一步释放空间。

外资端:

全球进入降息周期,国际资金出现轮动

海外资金同样蓄势待发。

Wind 数据显示,截至三季度末,北向资金持有 A 股市值 2.58 万亿元。前三个季度,北向资金持仓市值累计增加逾 3400 亿元。

景顺投资中国内地及香港首席投资总监马磊对上海证券报记者表示,2026 年全球或将进入降息周期,这会推动资金向新兴市场轮动。中国股市规模庞大且企业基本面持续改善,有望充分受益。

惠理集团投资组合总监盛今在接受上海证券报记者采访时表示,在美股市场经历显著回调的背景下,市场对中国经济复苏的预期不断增强,股票整体估值处于相对更具吸引力的水平。从结构上看,中国 AI 产业链持续发展,互联网行业在 「反内卷」 政策推动下竞争格局趋于优化,同时部分消费细分领域的需求正逐步回暖。

「与此同时,中国制造业优势不断巩固,关键领域技术持续突破,高端制造与硬科技板块具备坚实的长期价值。医疗健康行业政策环境边际改善,产业竞争力的提升也推动生物制药等领域成长性进一步凸显。化工、原材料等行业的盈利预期持续修复,相关企业业绩前景值得关注。」 盛今称。

在瑞银财富管理看来,2025 年是中国科技行业创新爆发的一年,在 AI 价值链各层面都取得显著进展。新的 AI 模型表现亮眼,而政策支持强化生态系统的韧性。与此同时,中国股市的估值仍低于全球同类市场,具备上调潜力。

看未来:

更多长线资金可期,结构性机遇受关注

展望更长远的未来,中国资本市场的潜力十足。

长江证券预计,到 2030 年,居民资产再配置可能为 A 股带来约 5.4 万亿元至 12 万亿元的增量资金。此外,今年以来,险资持有股票、基金占比稳步上升,截至三季度末,险资持有股票、基金占比约 14.93%,在三季度持仓规模与占比大幅上升,且该比例有望继续上升。

「我们测算,未来九个季度保险资金持有股票、基金规模累计增量约在 4.47 万亿元至 6.54 万亿元。」 长江证券称。

摩根资产管理多资产解决方案全球策略师盛楠对上海证券报记者表示,外资流入中国市场有逐步恢复的迹象。「我们一直看好 A 股。『反内卷』 政策推进下,A 股上行空间依然较大。此外,企业盈利改善与 PPI 转正也值得期待。」 盛楠说。

马磊表示:中国企业盈利也释放出清晰的复苏信号,每股盈利有望逐步回升;股本回报率与息税前利润率也呈现企稳回升态势。此外,运营效率的提升与财务杠杆的改善,共同推动净利润率进一步扩大,这不仅增强了企业持续向好的动能,也为长线投资者增加了信心。

沪上一位外资私募负责人对上海证券报记者表示,养老金、主权财富基金、大学捐赠基金等国际长线资金对中国市场的态度正发生明显转变,已将中国市场视为未来不可忽略的投资机会。

「与追逐短期回报的对冲基金不同,这类长线资金通常采取渐进式布局,先设立研究仓位,进行充分的市场调研和尽职调查,随后根据研究结果逐步增加配置,在确认趋势后再进行全面布局。这一过程可能持续数月甚至数年,其目标并非短期波段,而是长期的结构性机会。」 该人士称。

(文章来源:上海证券报)

(原标题:内外资共振可期 2026 年中国股票或迎 「增量资金潮」)

(责任编辑:70)