【文章来源:新华财经】

新华财经香港 12 月 29 日电 (记者林迎楠)2025 年收官之际回看,在全球主要市场波动加剧、地缘政治与货币政策不确定性并存的背景下,港股并未复制此前 「估值塌陷—情绪低迷」 的单边曲线,而是呈现出资金回流、板块轮动与制度效应逐步显现的复杂图景。

市场观点认为,港股市场表现出结构性上涨与阶段性调整并存的特征,资金流、IPO 活跃度和政策环境是推动涨势的核心动力,而宏观不确定性与外部风险则是短期波动的主因。

IPO 回暖与制度效应显现

作为国际金融中心的重要组成部分,一级市场的变化为 2025 年的港股注入新变量。

2025 年港股 IPO 节奏明显回暖,科技、先进制造、生物医药等领域的新股占比提升。与前些年 「数量恢复但质量分化」 不同,2025 年市场对上市企业的筛选标准也更为严格。

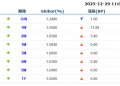

港交所数据显示,2025 年,香港新股市场融资额位居全球第一,融资额较去年明显上升,平均每日成交额更创下历史新高。现货市场 2025 年前 11 个月平均每日成交金额达 2307 亿港元,较去年同期上升 43%。

截至 12 月 19 日,共有 106 家公司在香港交易所上市,融资总额达到 2746 亿港元,其中四家公司更跻身 2025 年全球十大新股之列。在香港交易所上市的公司通过再融资筹集了 660 亿美元,彰显香港资本市场的活力和深度。

在制度层面,港股在上市规则、市场互联互通机制、虚拟资产与新型金融产品方面的探索,为中长期市场功能拓展奠定了基础。

数据显示,自 《上市规则》 第十八 A 章和第十八 C 章实施以来,共有 88 家生物科技和特专科技公司在香港交易所上市,充分反映出投资者对前沿领域的浓厚兴趣。

今年 5 月,香港交易所与证券及期货事务监察委员会联手推出 「科企专线」,便利特专科技公司及生物科技公司申请上市;11 月,香港交易所推出恒生生物科技指数期货;此外,推出香港交易所科技 100 指数,进一步拓展指数业务。

香港经济学家、丝路智谷研究院院长梁海明认为,港交所的强势表现并非偶然,而是互联互通机制日益成熟、南向资金持续流入、公司基本面改善、国际资本重新配置中国内地资产等多重因素共同推动的结果。

「修复」 或为 2025 年港股走势关键词

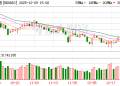

「2025 年港股最大的变化是景气板块引领的估值修复,可以说是部分板块的价值重估。」 中信建投证券策略资深分析师何盛指出,年内恒指涨幅 30% 左右,这更多是情绪与流动性驱动。

恒生沪深港通 AH 股溢价指数从多年来 130-150 区间大幅下滑至当前 120 左右的水平,恒生指数市盈率 (TTM) 水平也从年初的 9 倍大幅上升至当前的 11.8 倍。

中信建投证券策略资深分析师夏凡捷认为,港股在这一过程中实现了从 「离岸市场」 的估值洼地向 「核心资产定价中心」 的转变,这一变化是基本面改善与情绪修复共振的结果。科技、创新药等新经济板块盈利预期上修,叠加南向资金主导的流动性注入,推动港股市场从 「估值洼地」 向 「价值高地」 转型。

「南下资金是 2025 年港股资金面的绝对主力,支撑市场上行。」 中金公司研究部首席海外策略分析师刘刚说。数据显示,截至 2025 年 12 月 22 日,南向资金年内净买入额已达 1.4 万亿港元,超 2024 年全年 8078 亿港元水平。自互联互通机制开通以来,南向资金通过港股通已累计净流入 5.1 万亿港元。

此外,刘刚指出,南向资金的定价权在边际与结构层面持续提升。从成交占比看,南向日均成交占港股主板成交的比例,已从 2024 年底的约 25% 一度攀升至最高接近 40%,目前虽略有回落,但仍稳定在 30% 左右,较去年底有明显提升,凸显其对港股市场的影响力不断增强。

梁海明分析认为,南向资金不仅为市场带来了大量增量资金,也改变了港股市场的资金结构和参与者构成。越来越多的中长期机构投资者,包括基金、险资等,逐步取代短期交易资金,成为市场的主要力量。这类资金倾向于配置高分红、基本面稳定的优质蓝筹股,与当前港股市场的主流风格高度契合,也为市场带来更强的稳定性和可持续性。

「分化」 是港股全年运行特征

「2025 年港股结构性行情呈现 『新旧动能切换、行业与个股极致分化』 特征。」 夏凡捷说,原材料、医疗保健、信息科技等新经济及高景气板块领涨,传统周期与地产板块持续承压。

一方面,以科技、新经济、平台型龙头为代表的板块,在估值修复与产业趋势的双重驱动下,阶段性领跑市场。这类公司受益于人工智能应用深化、数字经济持续扩展,以及自身盈利模式逐步成熟,成为资金配置的核心标的。

另一方面,部分传统周期行业与高负债板块则表现相对平淡。在全球需求复苏不均、行业供给结构尚未根本改善的背景下,这些板块更多体现出防御属性,而非成长弹性。

「最值得关注的分化应是龙头与中小盘股的流动性分化,可能导致核心资产估值修复过快,而中小盘股流动性欠缺。」 何盛强调,科技、新经济板块上涨兼具趋势性与阶段性:趋势性在于 AI 及相关算力产业受南向资金持续流入,支撑其长期逻辑并形成本轮行情主线,阶段性在于港股目前估值周期较盈利周期提前,景气行业需业绩验证,因此当前部分资金转向防御板块。

刘刚特别指出,如果缺乏新催化,科技板块或将延续震荡,潜在收益空间或来源于阶段回撤,短期关注硬件国产替代,长期看应用端需求与盈利兑现。

港股估值修复仍有空间

尽管港股在 2025 年展现出修复与韧性,但外部不确定性始终构成压制。全球货币政策路径、美元流动性变化,以及地缘政治风险,反复影响市场风险偏好。

梁海明表示,未来随着全球流动性环境趋于宽松,港元流动性压力有望缓解,进一步改善港股市场的资金环境。同时,内地宏观政策持续加力,经济修复节奏加快,叠加企业盈利回升和市场情绪改善,为港股市场提供了坚实的基本面支撑。

「重估与分化」,既是对 2025 年港股资本市场的总结,也是对未来一段时间运行逻辑的预判。专家表示,在全球资本格局持续变化的背景下,港股仍将面临波动与考验,但其作为连接中国内地与国际市场的重要枢纽,其价值并未消失,而是在重新被理解、被衡量。

夏凡捷分析,未来一年港股将延续结构性牛市行情,市场驱动力将从 2025 年的流动性宽松主导下的估值修复,转向盈利改善与产业政策共振。

对于港股未来前景,梁海明认为,港股市场仍处于震荡向上的趋势中。港股估值修复仍有空间,部分行业和板块在政策支持、盈利改善和资金推动下,具备良好的中长期潜力。

编辑:胡晨曦

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115