2025 年 12 月 29 日,在冲上 83 美元/盎司高位后,现货白银 (伦敦银现) 价格直线跳水,单日下跌幅度超过 10%。

消息面上,CME(芝加哥商品交易所) 两周内第二次上调白银保证金要求,将 2026 年 3 月合约的初始保证金提高至约 2.5 万美元 (12 月 12 日第一次上调保证金从 2 万美元提高到 2.2 万美元),新规于 12 月 29 日生效。

银价剧烈波动的背后,资金也在激烈博弈。浙商期货高级分析师严梦圆接受 《中国经营报》 记者采访时指出,白银商业净空头持仓和非商业净多头持仓自 2025 年 6 月以来呈现趋势下降,说明该时间段产业资本的套保意愿和投机资本的投机意愿都在降温,银价升高和波动放大使得多空双方都变得更加谨慎。

供需紧张与政策预期成行情主因

对于本轮白银的 「超级行情」,供需紧张叠加政策预期是主要驱动因素。严梦圆分析,白银显性库存中的可流通量降至历史低位是直接点燃此轮银价暴涨的导火索。白银显性库存主要集中在伦敦、纽约和上海,2025 年在白银加征关税的担忧下,COMEX 交割需求显著高于 2024 年,同时全球白银显性库存呈现向纽约集中的特征,叠加金融投资需求在降息阶段持续增加,影响伦敦 LBMA 的可流通库存在 2025 年 9 月底降至不足 5000 吨、上海两家交易所库存 11 月底降至 1234 吨,等于说是有限的可交割库存难以支撑远大于库存的纸面需求量,因而推动了此次银价走出历史级行情。

在经历快速上涨后,白银价格出现显著回调。中信期货研究所宏观研究组资深研究员朱善颖指出,12 月末贵金属行情过热风险持续增加,CME 两次上调保证金,行情脆弱性持续增加,最终 12 月 29 日金银价格出现大幅调整。「我们前期持续向投资者提示行情波动风险,考虑到元旦假期临近,以及 2026 年 1 月 8—14 日彭博商品指数对金银权重的下调,资金或有止盈离场的需求,短期金银或进入阶段性调整期。」

上海期货交易所也对白银期货相关合约交易保证金比例和涨跌停板幅度做出调整:自 2025 年 12 月 30 日 (星期二) 收盘结算时起,白银期货合约的涨跌停板幅度调整为 15%,套保持仓交易保证金比例调整为 16%,一般持仓交易保证金比例调整为 17%。

「贵金属行情过热,国内外交易所均采取提高保证金的政策,核心原因主要考虑为预防过度投机。」 朱善颖说。

资金流向分化

白银价格暴涨急跌,资金流向也呈现分散态势。

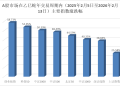

朱善颖告诉记者,从 COMEX 白银持仓来看,2025 年三季度以来非商业净多持仓量整体下行,商业净多持仓量持续上升,期货盘面上显示出产业资金看多力量回升。从现货市场来看,海外白银 ETF 自 2025 年以来持仓量持续上行,机构投资者对白银的投资热度同样较高。

严梦圆指出,当前白银交易赛道拥挤度较高,短期仍需警惕进一步回调风险。一方面,2026 年 1 月彭博商品指数 (BCOM) 和标普高盛商品指数 (S&P GSCI) 的权重将发生调整,其中白银权重将被下调,或对盘面产生影响;另一方面,当前沪银隐波极高,预示价格风险较大。中长期白银利多逻辑不变,但需注意区域性供需失衡问题是否被解决。

朱善颖分析,白银短期预计进入阶段性调整期,但季度级别内逻辑环境依然利多。从价格驱动来看,一方面,流动性宽松交易是季度级别的核心驱动。美联储新主席提名或在 2026 年年初确认,候选人中相对更鸽的哈塞特提名概率持续上升,其提名至上任前,可能是流动性宽松预期和美联储独立性风险交易最流畅的阶段。另一方面,白银挤仓交易短期难以迅速缓和,伦敦白银租赁利率始终维持高位,在美国就白银的关税尘埃落定前,囤积性需求难以显著下降,现货市场的结构性紧缺预计将反复影响市场。

展望 2026 年,美元信用收缩的时代叙事将继续主导金银牛市趋势,随着降息逐渐驱动基本面修复,叠加全球财政共振扩张,2026 年全球或从软着陆向温和复苏过渡,顺周期资产将会更加受益,白银上涨弹性更大。

(中国经营报)

文章转载自 东方财富