每经记者|岳楚鹏 每经编辑|许绍航 高涵

北京时间 12 月 29 日晚接近 24 点,国际贵金属全面下跌,多头遭集体 「坑杀」。伦敦黄金现货大跌 205 美元,至 4320 美元附近,跌幅 4.52%;白银跌幅更甚,超过 10%;铂金、钯金盘中更是暴跌 15% 左右。

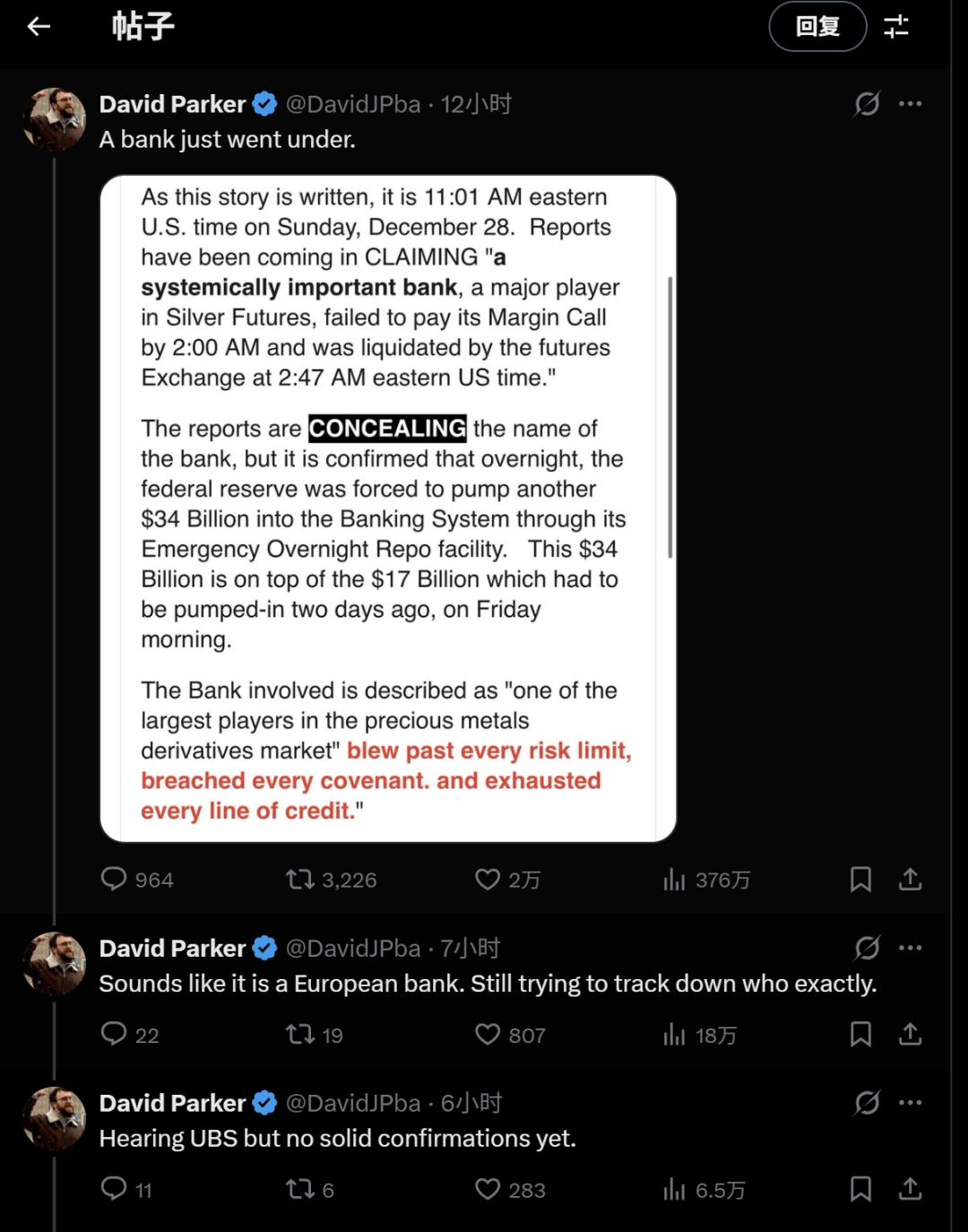

行情剧烈波动之际,社交平台上流传的一则关于 「系统重要性银行」 因白银期货空头头寸爆仓的传闻引发市场广泛关注。

传闻称,该银行因无力支付 23 亿美元追加保证金,于周末凌晨被交易所强制平仓,最终由美国联邦监管机构接管。尽管传闻未披露具体银行名称,但市场猜测集中在少数几家欧洲大行身上。

与此同时,芝加哥商品交易所 (CME) 宣布再度上调白银期货保证金,此举被视为旨在抑制过度投机。

中信建投期货分析师王彦青在接受 《每日经济新闻》 记者 (以下简称每经记者) 采访时表示,白银价格回撤主要是前期上涨过快、投机情绪过热所致,回调并不改变此轮牛市的基本面。

「大行爆仓」 疯传

瑞银紧急否认

现货白银经历过山车行情之际,社交平台 X 上的一则传闻引爆了舆论。有用户转发某博客文章称,一家在白银期货市场持有大量空头头寸的 「系统重要性银行」,因未能支付追加保证金,已于美国东部时间周日凌晨被强制平仓和接管。

传闻称,一家 「贵金属衍生品市场最大的参与者之一」 的银行,持有 「数亿盎司的巨额白银空头头寸」。上周五白银价格突破 70 美元/盎司时,该行收到了交易所追加保证金的通知,但因 「流动资金不足」 无法满足。清算机构要求其在周日凌晨前追加 23 亿美元的现金抵押品。

传闻还称,该银行高管在随后的 36 小时内疯狂自救,试图出售资产并恳求过桥贷款,但无人援手,因为 「华尔街每家主要银行都查看了该银行的衍生品账簿,发现该银行 『已经死了』」。最终,周日凌晨 2 点 47 分,该行通知交易所无法满足保证金要求;3 点 03 分,交易所开始强平;到 4 点 15 分,所有持仓被平掉。仅仅 16 分钟后,美国联邦监管机构便介入接管了这家银行。

此后,转发该博客文章的用户称涉事银行是瑞银集团。每经记者向瑞银求证,对方予以否认,称 「不是瑞银」。

压力测试显示 「爆仓」 可能性低

传闻可信度存疑

随着传闻发酵,其可信度受到了质疑。

其一,系统重要性银行被接管属震动全球金融体系的重大事件,但目前无任何官方信息披露。按照惯例,此类事件会触发美国存款保险公司 (FDIC) 等监管机构的处置公告,以及主流财经媒体的交叉报道。每经记者查阅 FDIC 公开的 「银行倒闭名单」 发现,2025 年最新一起银行接管事件是 6 月 27 日的 The Santa Anna National Bank,并无大型银行被接管的相关记录。

图片来源:FDIC

其二,传闻曲解了美联储公开回购操作性质。传闻称美联储通过 「紧急隔夜回购机制」 注入 340 亿美元资金,但实际上回购与逆回购操作,是执行货币政策、控制市场利率的常设工具,有固定信息公开渠道,并非危机时才启用的 「紧急救援」 工具。负责执行公开市场操作的纽约联储 12 月 10 日还曾发布声明调整该工具操作参数,进一步印证其制度化、常设化属性。因此,不能仅凭操作规模变化推断银行爆仓。

此外,12 月 29 日,「坦途宏观」 在微信公众号上发文援引某欧洲大行的数据进行了压力测算。

根据美国商品期货交易委员会的银行参与报告,截至 12 月,非美银行在 COMEX 上累计持有 49689 份白银空头合约,每份合约对应 5000 盎司,按 80 美元/盎司计算,对应名义总额 200 亿美元。

极端假设下,全部空头合约全部由单一银行持有,过去一个月银价上涨所造成的流动性压力约为 77.5 亿美元。而以某欧洲大行为例,其截至 2025 年第三季度末的高质量流动性资产高达 3300 亿美元,应对 77.5 亿美元的流动性支出 「并非难事,更不至于引发破产」。

「坦途宏观」 同时强调,空头头寸不可能集中于单一银行,且银行持仓多数为代客理财,实际压力必然远小于这一极端估算值。

芝商所上调保证金为市场降温

分析师:回调未改变基本面

图片来源:视觉中国

在市场情绪狂热之际,监管机构和交易所接连出手降温。

芝加哥商品交易所 (CME) 宣布,将在 12 月 29 日收盘后全面上调黄金、白银等多种金属期货的履约保证金,其中 2026 年 3 月到期的白银期货合约初始保证金将被上调至 2.5 万美元。这是 CME 继 12 月 12 日上调白银保证金 10% 后,再次收紧风控。

上海期货交易所也于近期接连出台调整涨跌停板幅度、上调保证金比例、限制日内开仓数量等风控措施,引导投资者理性参与。

历史数据显示,交易所上调保证金往往是市场热度的 「冷却剂」。Advisorpedia 分析师 Michael P. Lebowitz 指出,当前白银走势与 2011 年泡沫破裂前夕高度相似。彼时,美联储量化宽松推动白银价格两年飙升 500%,但 CME 在九天内五次上调保证金,引发市场大规模去杠杆,银价几周内大跌近 30%。

对于此次白银价格大幅回撤,中信建投期货贵金属首席分析师王彦青在接受每经记者采访时表示,主要原因是前期银价上涨过快,过度消耗利多因素,市场投机情绪过热。「任何资产都不可能只涨不跌,」 王彦青称,价格快速上涨形成正反馈,而交易所上调保证金等措施会促使投机资金离场,引发抛压,形成负反馈。

不过,王彦青强调,此轮白银牛市的基本面并未改变。当前白银现货供应偏紧,宏观面利好因素仍在,此次回调仅是市场情绪降温,而非牛市终结。「即便回调幅度较大,也不太可能是本轮行情的历史高位,未来经过比较长的时间后,很有可能再创下一个高位。」

(免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。)

记者|岳楚鹏

编辑|许绍航 高涵 杜恒峰

校对|程鹏

封面图片来源:视觉中国 (图文无关)

|每日经济新闻 nbdnews 原创文章|

未经许可禁止转载、摘编、复制及镜像等使用

文章转载自 每经网