【文章来源:天天财富】

2025 年权益基金净值增长 28.73%,最牛业绩刷新历史纪录!

随着 2025 年最后一个交易日的结束,公募基金的年终争霸之战也正式收官!

延续了 2024 年 9 月底以来的强势表现,A 股市场在 2025 年迎来一波久违的牛市回暖行情,AI、创新药、芯片、有色金属等板块轮番成为市场焦点,让整体权益类基金年度净值增长率明显回暖。

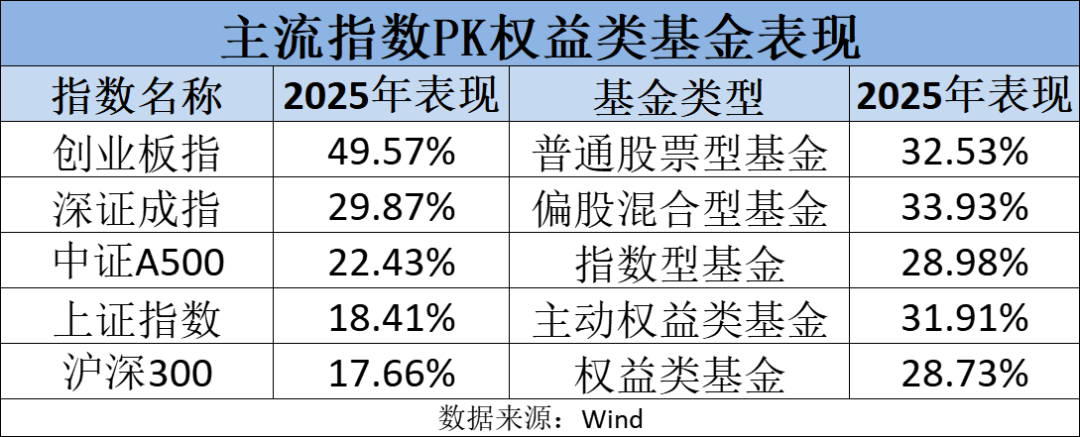

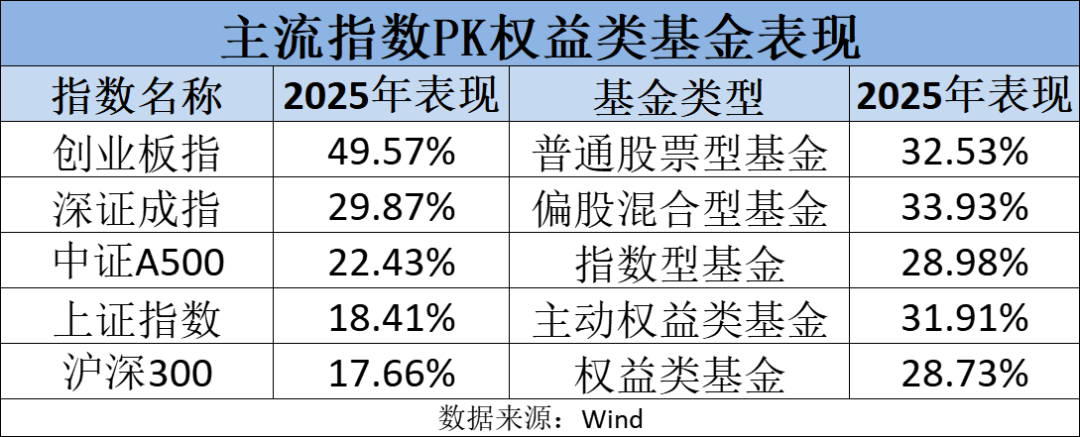

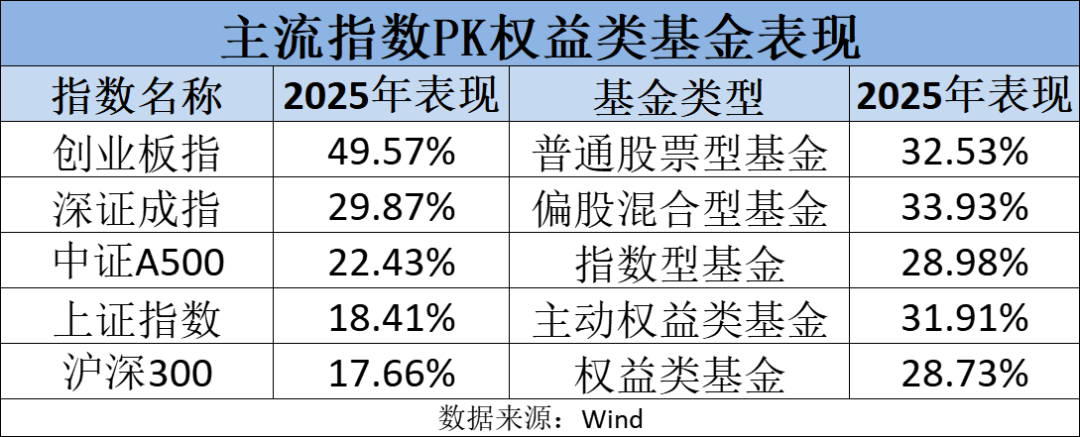

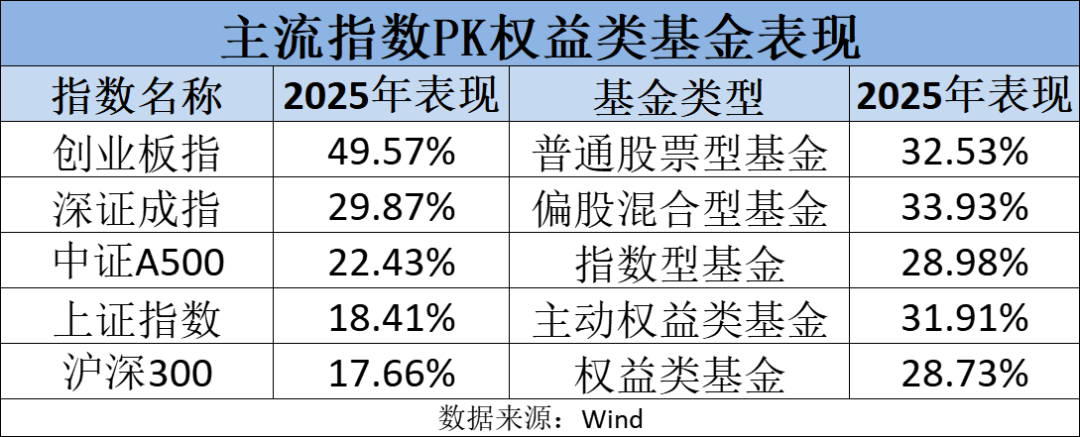

具体来看,主流指数在 2025 年普遍获得不错涨幅。数据显示,上证指数、深证成指、沪深 300 指数 2025 年分别涨 18.41%、29.87%、17.66%,科创创业 50 指数表现较好,涨幅超过 60%,达到 60.86%。

受益于基础市场走好,2025 年权益基金交出了不俗成绩单:永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,这是公募基金行业时隔 17 年再次出现 「两倍基」,年度最高业绩历史纪录再度被刷新,公募基金再现 「传奇」。

主动权益类基金净值增长率为 31.91%

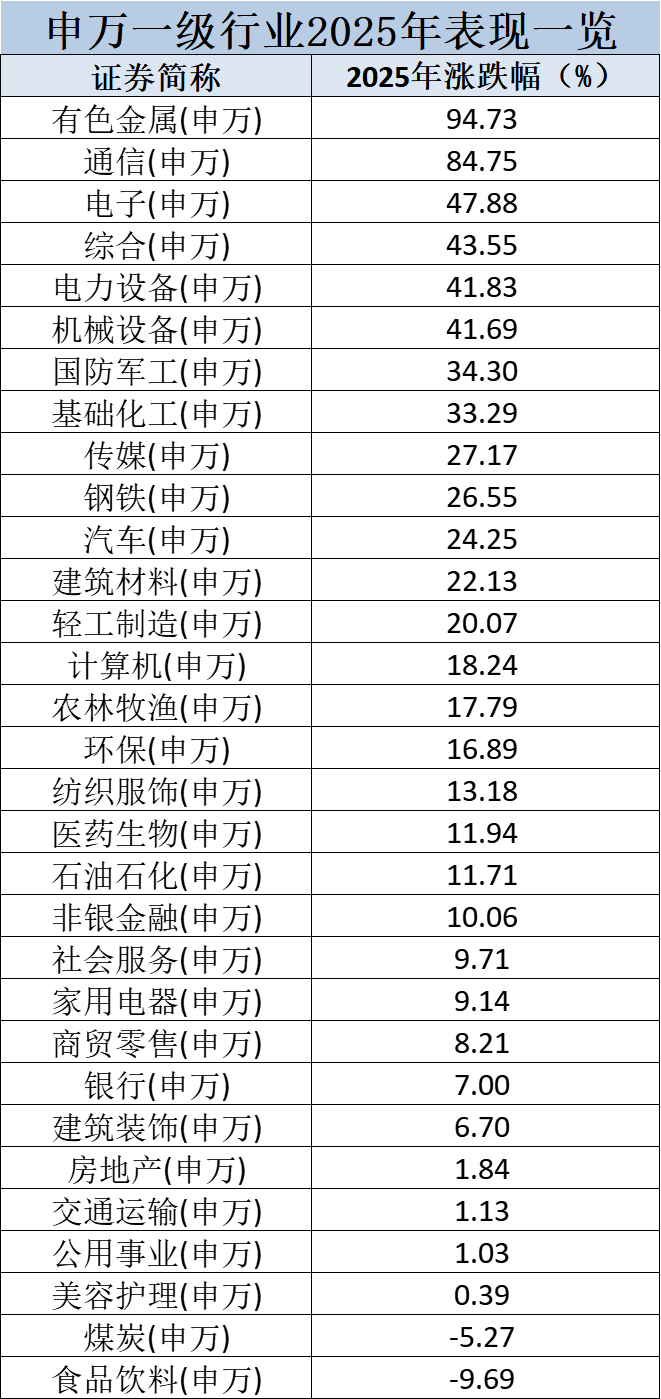

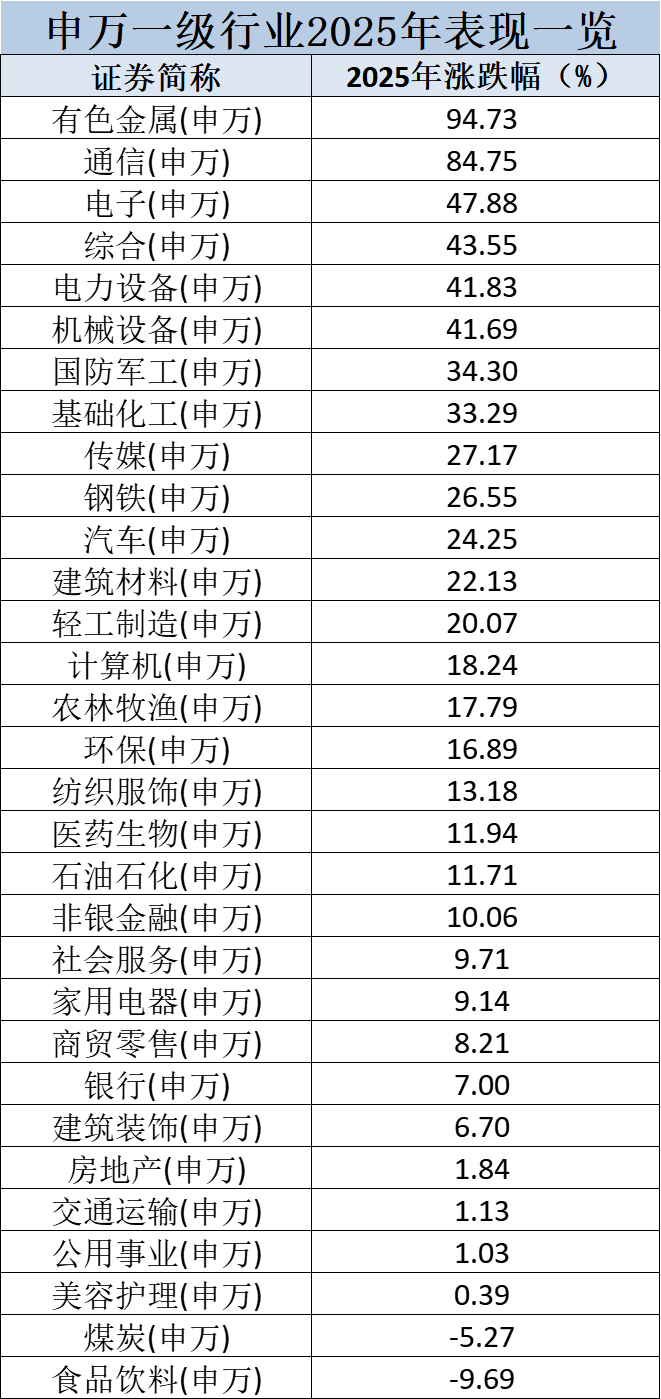

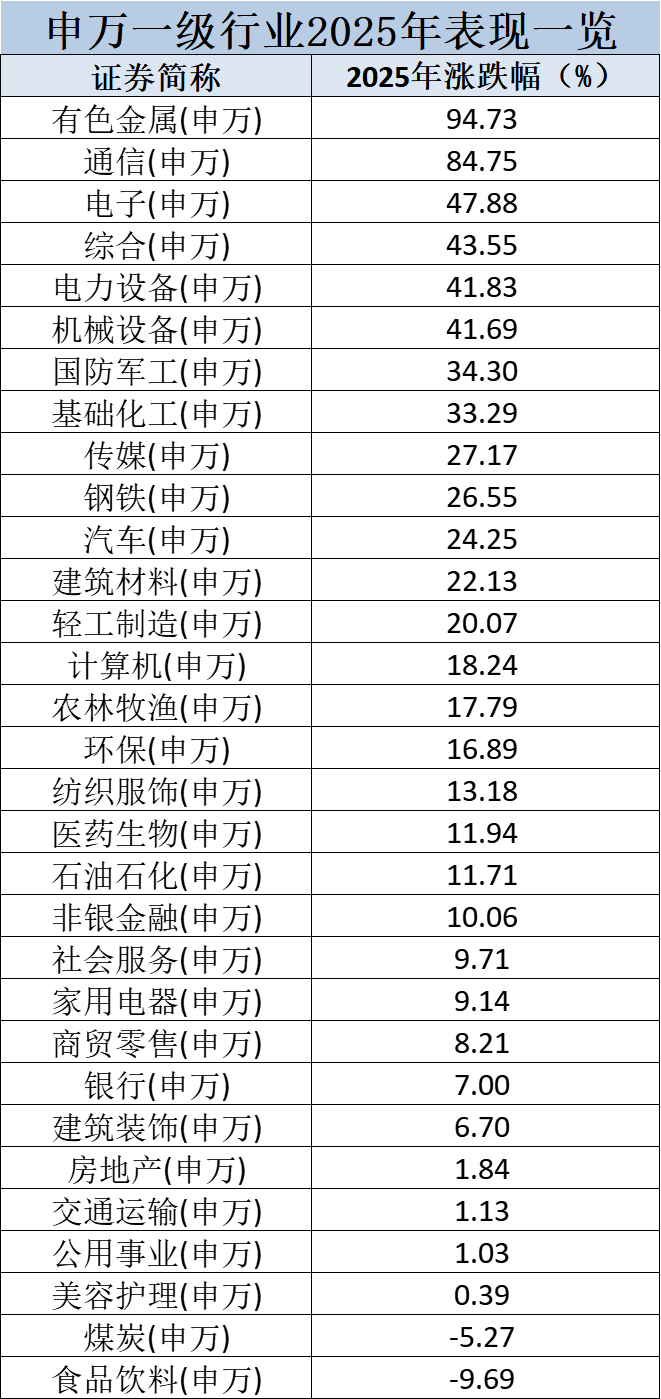

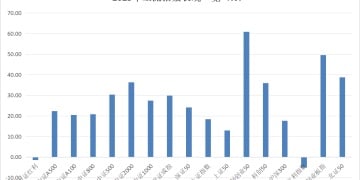

2025 年一些行业或者板块表现突出。从板块表现来看,从申万一级行业来看,有色金属业成为 2025 年表现最好行业,涨幅高达 94.73%,通信行业涨幅也高达 84.75%,此外,电子、综合、电力设备、机械设备等涨幅也超 40%。仅煤炭和食品饮料板块出现下跌,跌幅超过 5%。

数据统计,若不计算 2025 年成立的新基金,2025 年权益基金整体获得 28.73% 的净值增长率 (包括指数型、混合型、股票型,不含 FOF,仅算主代码),表现明显好于上证指数。

具体来看,纳入统计的主动权益基金 2025 年整体平均获得 31.91% 的净值增长率。最低仓位分别为 80% 和 60% 的普通股票型基金和偏股混合型基金更能体现整体公募基金的权益投资能力。数据显示,2025 年普通股票型基金、偏股混合型基金的净值增长率分别为 32.53%、33.93%。

今年是主动权益基金赚钱效应回暖的一年,整体业绩超过了被动型产品。同时,在较好业绩的支撑下,出现亏损的权益基金仅 213 只,这也意味着,2025 年约 97% 的权益类基金年内净值增长率为正。

翻倍基 75 只

2025 年,市场整体震荡上扬,AI、创新药、芯片、有色金属等板块轮番表现,结构性机会频出,一大批抓住市场机遇的基金经理,证明了自己的价值。

具体来看,2025 年主动权益基金年内诞生了 75 只 「翻倍基」,涉及 39 家基金公司,其中易方达基金独占 10 只,「翻倍基」 数量在基金公司中居首。

不少基金经理手握多只 「翻倍基」,以易方达基金为例,擅长行业配置的武阳目前在管的 3 只基金年涨幅在 120% 左右,均衡成长风格的刘健维有 3 只在管产品年涨幅均超 110%;老将郑希深耕 TMT 领域,其管理的 2 只科技行业主题基金年涨幅为 108% 和 104%。

从冠军归属来看,任桀管理的永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,不仅大幅领先同类产品,更打破了公募基金年度收益历史纪录,且早早锁定冠军归属。该基金的卓越表现源于对核心赛道的精准布局,该基金前十大持仓集中于全球云计算产业,覆盖光通信 (CPO)、PCB等重点领域,投资风格明确,行业集中度较高。

有些悬念的 2025 年主动权益基金亚军获得者,是韩浩管理的中航机遇领航 A,2025 年净值增长率达到 168.92%;季军则由廖星昊管理的红土创新新兴产业 A 以 148.64% 的回报率斩获,直至最后一个交易日才锁定排名。

此外,恒越优势精选 A、信澳业绩驱动 A、中欧数字经济A、交银优择回报 A 紧随其后,年度回报率均超 140%;汇安成长优选 A、兴证资管金麒麟兴享优选 B、华商均衡成长 A 也成功跻身前十,表现突出。

从整体来看,2025 年表现较好的主动权益基金,多数深度配置人工智能算力、半导体、光通信、数字经济等科技领域,精准把握了全球 AI 应用爆发与半导体国产化带来的产业机遇,同时受益于国内培育新质生产力的政策支持,形成了业绩增长的核心驱动力。

不过,即便在 2025 年的结构性牛市中,仍有一批主动权益基金表现不佳,有 144 只年内收益为负,其中鑫元消费甄选 A 年内跌幅达 19.65%,申万菱信医药先锋 A、中信建投智享生活 A 等跌幅也较大。

普通股票型基金前 50 强

2025 年,普通股票型基金平均斩获 32.53% 的单位净值涨幅,排名前 50 的普通股票型基金 2025 年业绩均超 60%。

其中,李进管理的融通产业趋势以 114.61% 的单位净值增长率,位列普通股票型基金 2025 年业绩排行榜第一。该基金积极布局 AI、新消费与创新药,成为超额收益的重要来源。

紧随其后的是欧阳良琦管理的易方达战略新兴产业 A、盖俊龙管理的红土创新新科技 A、郑希管理的易方达信息行业精选 A、金梓才管理的财通集成电路产业 A、李进管理的融通产业趋势臻选 A,均一举成为年内 「翻倍基」。

混合型基金前 50 强

2025 年,混合型基金平均斩获 26.79% 的单位净值涨幅,排名前 50 的混合型基金均是年度 「翻倍基」。

其中,任桀管理的永赢科技智选 A 以 233.29% 的单位净值增长率,位列混合型基金 2025 年业绩排行榜第一。紧随其后的是韩浩管理的中航机遇领航 A,2025 年业绩也高达 168.92%。

此外,廖星昊管理的红土创新新兴产业 A、吴海宁管理的恒越优势精选 A、刘小明管理的信澳业绩驱动 A、冯炉丹管理的中欧数字经济 A、周珊珊管理的交银优择回报 A2025 年业绩均超 140%。

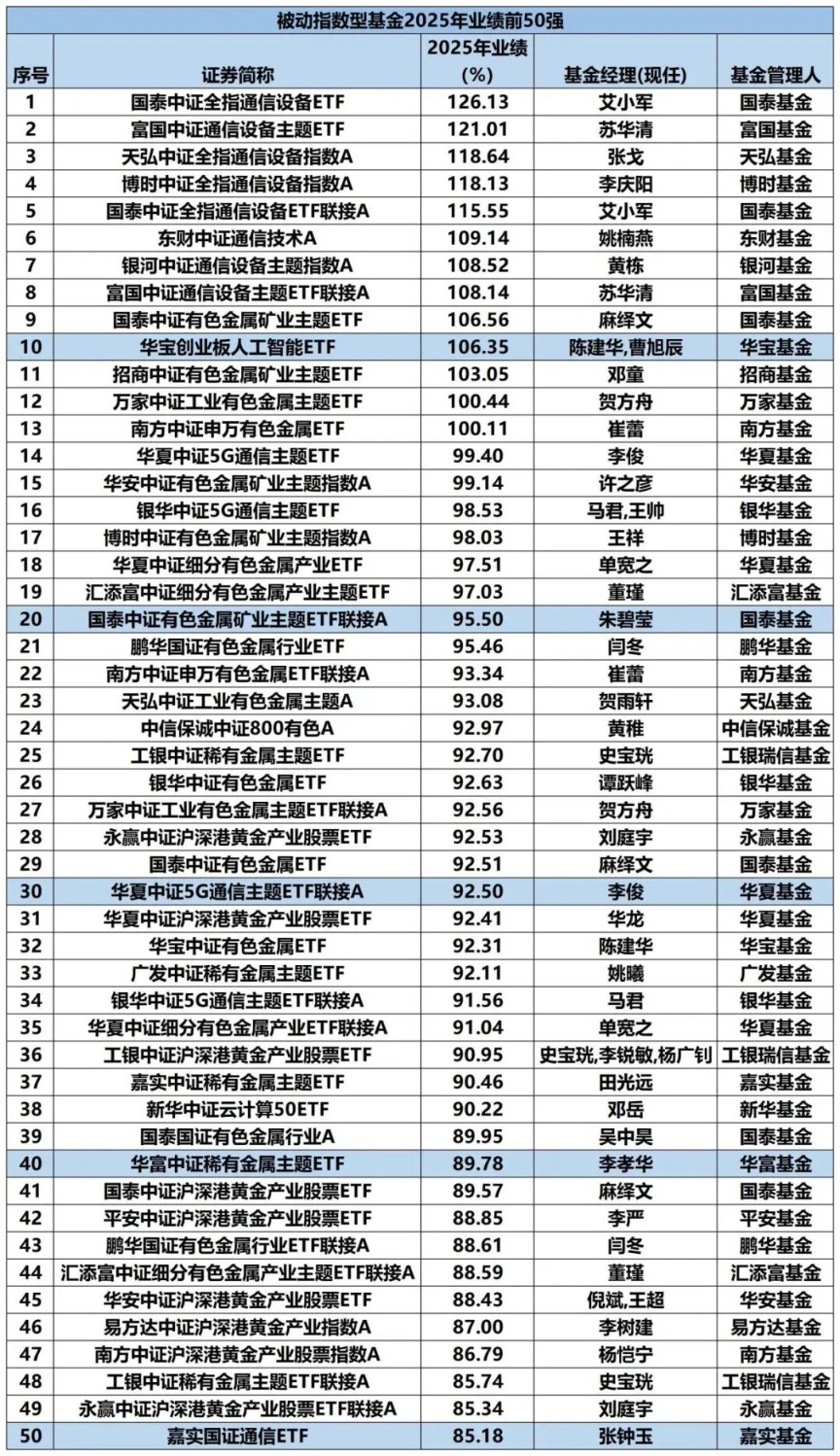

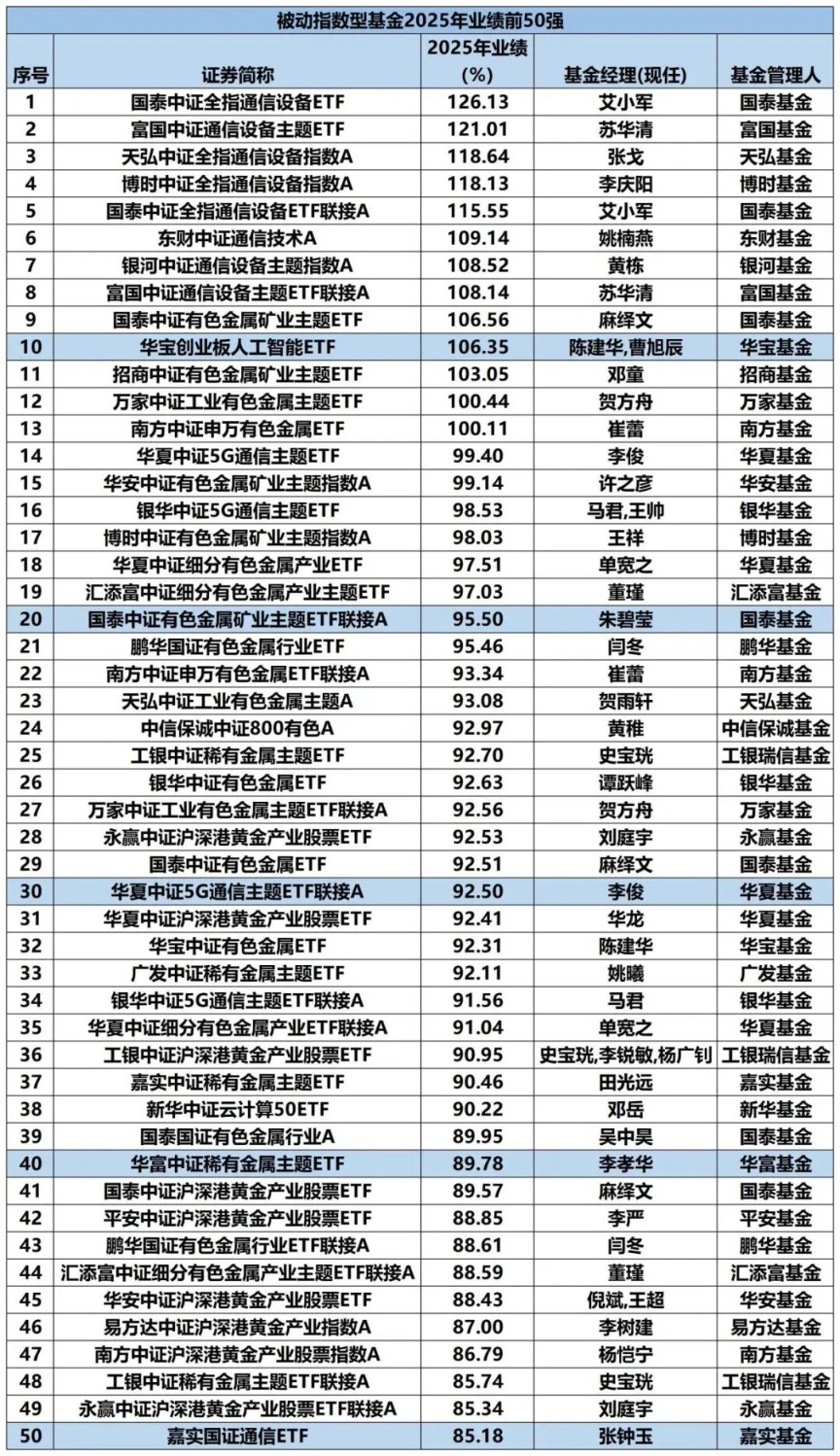

被动指数型基金前 50 强

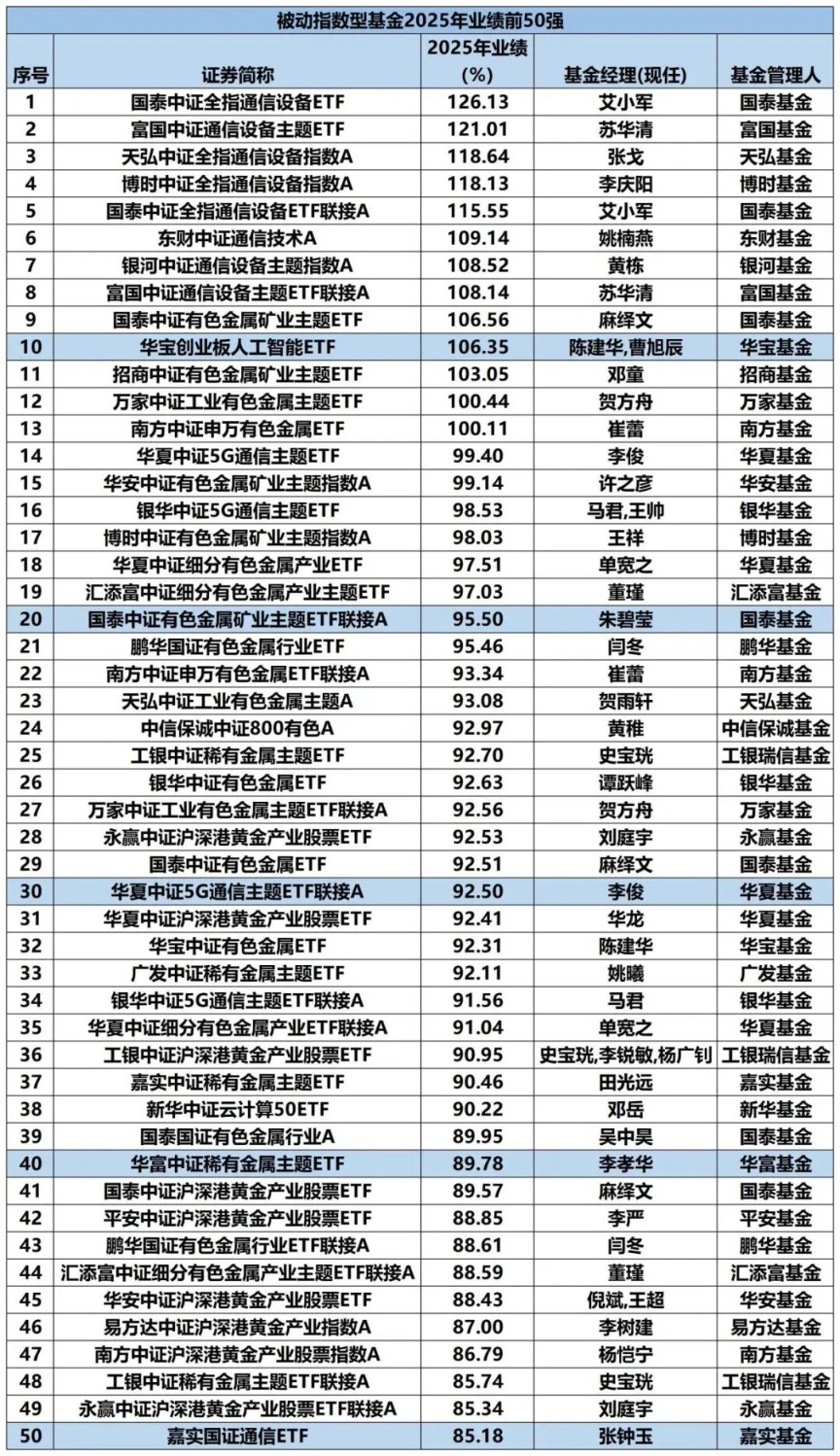

2025 年,通信设备、创新药、有色金属等板块轮番演绎,带动一大批指数型基金的表现。

在 2025 年净值增长率前 10 只被动指数型基金中,和通信设备相关的产品 「霸屏」。其中,国泰中证全指通信设备 ETF2025 年业绩高达 126.13%,位居被动指数型基金业绩第一。

紧随其后的是富国中证通信设备主题 ETF,2025 年复权单位净值增长率为 121.01%。此外,天弘中证全指通信设备指数 A、博时中证全指通信设备指数 A、国泰中证全指通信设备 ETF 联接 A2025 年业绩均超 115%。

对 2026 年市场乐观

关注制造、AI 应用、顺周期、泛消费等

展望 2026 年,永赢基金首席权益投资官、权益投资部总经理高楠表示,本轮行情具备坚实的产业根基,2026 年有望看到 A 股上市公司盈利出现整体性拐点。整体的策略,可以概括为 「优选成长,布局周期」。一方面,未来一段时期内能够兑现成长业绩的成长股,仍然具备优势。另一方面,市场风格有望趋于均衡,除成长主线外,那些具备价格弹性的周期类资产也值得关注。价格见底往往领先于量的复苏,明年有望看到价格弹性较强的公司率先企稳,成为市场结构中的亮点之一。

华安基金副总经理、首席投资官翁启森也认为,2026 年市场有望从流动性驱动逐步迈向盈利驱动。全 A(非金融) 盈利增长有望进一步改善,预计 TMT、制造业保持高增长、周期、消费利润逐步恢复。2026 年产业机会有望扩散,可关注大制造、AI 应用、顺周期、泛消费等投资机会。

展望 2026 年,融通基金李进表示,将继续聚焦具备长期巨大增长潜力的领域。人工智能带来的变革影响深远,目前仍处于关键的 「大基建」 阶段。未来一至两年,随着如可穿戴设备、机器人、自动驾驶等新应用的逐步落地,其影响将更加深入。另外,持续关注新能源、创新药以及新消费等核心赛道的投资机会。

对于市场风格的展望,广发基金宏观策略部认为,2026 年的市场大的方向可能还是偏向出海加科技的风格组合,科技链的出海要比制造链的出海好,制造链的出海要比地产链的出海好,这和海外经济的景气是一致的。科技业的出海仍然是景气度最高的方向,这跟 AI 强劲的资本开支是息息相关的。如果没有看到 AI 资本开支开始转弱,AI 的出海仍然是需要重视的方向。

对于备受关注的科技板块,招商基金信息科学与技术产业链小组副组长杨成指出,全球 AI 科技产业仍处于 「大基建时代」,应用大繁荣的外部环境尚未成熟,长期机遇大于短期风险。展望 2026 年,AI 投资主线依然需要重视硬件基建投资,市场是否向应用方向切换,取决于下一代模型的智能水平,核心驱动包括上游国产算力自主化加速、中游算法模型突破,下游 C 端爆款催化和 B 端放量。

(文章来源:中国基金报)

(原标题:见证历史!重磅榜单,刚刚发布)

(责任编辑:43)

【文章来源:天天财富】

2025 年权益基金净值增长 28.73%,最牛业绩刷新历史纪录!

随着 2025 年最后一个交易日的结束,公募基金的年终争霸之战也正式收官!

延续了 2024 年 9 月底以来的强势表现,A 股市场在 2025 年迎来一波久违的牛市回暖行情,AI、创新药、芯片、有色金属等板块轮番成为市场焦点,让整体权益类基金年度净值增长率明显回暖。

具体来看,主流指数在 2025 年普遍获得不错涨幅。数据显示,上证指数、深证成指、沪深 300 指数 2025 年分别涨 18.41%、29.87%、17.66%,科创创业 50 指数表现较好,涨幅超过 60%,达到 60.86%。

受益于基础市场走好,2025 年权益基金交出了不俗成绩单:永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,这是公募基金行业时隔 17 年再次出现 「两倍基」,年度最高业绩历史纪录再度被刷新,公募基金再现 「传奇」。

主动权益类基金净值增长率为 31.91%

2025 年一些行业或者板块表现突出。从板块表现来看,从申万一级行业来看,有色金属业成为 2025 年表现最好行业,涨幅高达 94.73%,通信行业涨幅也高达 84.75%,此外,电子、综合、电力设备、机械设备等涨幅也超 40%。仅煤炭和食品饮料板块出现下跌,跌幅超过 5%。

数据统计,若不计算 2025 年成立的新基金,2025 年权益基金整体获得 28.73% 的净值增长率 (包括指数型、混合型、股票型,不含 FOF,仅算主代码),表现明显好于上证指数。

具体来看,纳入统计的主动权益基金 2025 年整体平均获得 31.91% 的净值增长率。最低仓位分别为 80% 和 60% 的普通股票型基金和偏股混合型基金更能体现整体公募基金的权益投资能力。数据显示,2025 年普通股票型基金、偏股混合型基金的净值增长率分别为 32.53%、33.93%。

今年是主动权益基金赚钱效应回暖的一年,整体业绩超过了被动型产品。同时,在较好业绩的支撑下,出现亏损的权益基金仅 213 只,这也意味着,2025 年约 97% 的权益类基金年内净值增长率为正。

翻倍基 75 只

2025 年,市场整体震荡上扬,AI、创新药、芯片、有色金属等板块轮番表现,结构性机会频出,一大批抓住市场机遇的基金经理,证明了自己的价值。

具体来看,2025 年主动权益基金年内诞生了 75 只 「翻倍基」,涉及 39 家基金公司,其中易方达基金独占 10 只,「翻倍基」 数量在基金公司中居首。

不少基金经理手握多只 「翻倍基」,以易方达基金为例,擅长行业配置的武阳目前在管的 3 只基金年涨幅在 120% 左右,均衡成长风格的刘健维有 3 只在管产品年涨幅均超 110%;老将郑希深耕 TMT 领域,其管理的 2 只科技行业主题基金年涨幅为 108% 和 104%。

从冠军归属来看,任桀管理的永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,不仅大幅领先同类产品,更打破了公募基金年度收益历史纪录,且早早锁定冠军归属。该基金的卓越表现源于对核心赛道的精准布局,该基金前十大持仓集中于全球云计算产业,覆盖光通信 (CPO)、PCB等重点领域,投资风格明确,行业集中度较高。

有些悬念的 2025 年主动权益基金亚军获得者,是韩浩管理的中航机遇领航 A,2025 年净值增长率达到 168.92%;季军则由廖星昊管理的红土创新新兴产业 A 以 148.64% 的回报率斩获,直至最后一个交易日才锁定排名。

此外,恒越优势精选 A、信澳业绩驱动 A、中欧数字经济A、交银优择回报 A 紧随其后,年度回报率均超 140%;汇安成长优选 A、兴证资管金麒麟兴享优选 B、华商均衡成长 A 也成功跻身前十,表现突出。

从整体来看,2025 年表现较好的主动权益基金,多数深度配置人工智能算力、半导体、光通信、数字经济等科技领域,精准把握了全球 AI 应用爆发与半导体国产化带来的产业机遇,同时受益于国内培育新质生产力的政策支持,形成了业绩增长的核心驱动力。

不过,即便在 2025 年的结构性牛市中,仍有一批主动权益基金表现不佳,有 144 只年内收益为负,其中鑫元消费甄选 A 年内跌幅达 19.65%,申万菱信医药先锋 A、中信建投智享生活 A 等跌幅也较大。

普通股票型基金前 50 强

2025 年,普通股票型基金平均斩获 32.53% 的单位净值涨幅,排名前 50 的普通股票型基金 2025 年业绩均超 60%。

其中,李进管理的融通产业趋势以 114.61% 的单位净值增长率,位列普通股票型基金 2025 年业绩排行榜第一。该基金积极布局 AI、新消费与创新药,成为超额收益的重要来源。

紧随其后的是欧阳良琦管理的易方达战略新兴产业 A、盖俊龙管理的红土创新新科技 A、郑希管理的易方达信息行业精选 A、金梓才管理的财通集成电路产业 A、李进管理的融通产业趋势臻选 A,均一举成为年内 「翻倍基」。

混合型基金前 50 强

2025 年,混合型基金平均斩获 26.79% 的单位净值涨幅,排名前 50 的混合型基金均是年度 「翻倍基」。

其中,任桀管理的永赢科技智选 A 以 233.29% 的单位净值增长率,位列混合型基金 2025 年业绩排行榜第一。紧随其后的是韩浩管理的中航机遇领航 A,2025 年业绩也高达 168.92%。

此外,廖星昊管理的红土创新新兴产业 A、吴海宁管理的恒越优势精选 A、刘小明管理的信澳业绩驱动 A、冯炉丹管理的中欧数字经济 A、周珊珊管理的交银优择回报 A2025 年业绩均超 140%。

被动指数型基金前 50 强

2025 年,通信设备、创新药、有色金属等板块轮番演绎,带动一大批指数型基金的表现。

在 2025 年净值增长率前 10 只被动指数型基金中,和通信设备相关的产品 「霸屏」。其中,国泰中证全指通信设备 ETF2025 年业绩高达 126.13%,位居被动指数型基金业绩第一。

紧随其后的是富国中证通信设备主题 ETF,2025 年复权单位净值增长率为 121.01%。此外,天弘中证全指通信设备指数 A、博时中证全指通信设备指数 A、国泰中证全指通信设备 ETF 联接 A2025 年业绩均超 115%。

对 2026 年市场乐观

关注制造、AI 应用、顺周期、泛消费等

展望 2026 年,永赢基金首席权益投资官、权益投资部总经理高楠表示,本轮行情具备坚实的产业根基,2026 年有望看到 A 股上市公司盈利出现整体性拐点。整体的策略,可以概括为 「优选成长,布局周期」。一方面,未来一段时期内能够兑现成长业绩的成长股,仍然具备优势。另一方面,市场风格有望趋于均衡,除成长主线外,那些具备价格弹性的周期类资产也值得关注。价格见底往往领先于量的复苏,明年有望看到价格弹性较强的公司率先企稳,成为市场结构中的亮点之一。

华安基金副总经理、首席投资官翁启森也认为,2026 年市场有望从流动性驱动逐步迈向盈利驱动。全 A(非金融) 盈利增长有望进一步改善,预计 TMT、制造业保持高增长、周期、消费利润逐步恢复。2026 年产业机会有望扩散,可关注大制造、AI 应用、顺周期、泛消费等投资机会。

展望 2026 年,融通基金李进表示,将继续聚焦具备长期巨大增长潜力的领域。人工智能带来的变革影响深远,目前仍处于关键的 「大基建」 阶段。未来一至两年,随着如可穿戴设备、机器人、自动驾驶等新应用的逐步落地,其影响将更加深入。另外,持续关注新能源、创新药以及新消费等核心赛道的投资机会。

对于市场风格的展望,广发基金宏观策略部认为,2026 年的市场大的方向可能还是偏向出海加科技的风格组合,科技链的出海要比制造链的出海好,制造链的出海要比地产链的出海好,这和海外经济的景气是一致的。科技业的出海仍然是景气度最高的方向,这跟 AI 强劲的资本开支是息息相关的。如果没有看到 AI 资本开支开始转弱,AI 的出海仍然是需要重视的方向。

对于备受关注的科技板块,招商基金信息科学与技术产业链小组副组长杨成指出,全球 AI 科技产业仍处于 「大基建时代」,应用大繁荣的外部环境尚未成熟,长期机遇大于短期风险。展望 2026 年,AI 投资主线依然需要重视硬件基建投资,市场是否向应用方向切换,取决于下一代模型的智能水平,核心驱动包括上游国产算力自主化加速、中游算法模型突破,下游 C 端爆款催化和 B 端放量。

(文章来源:中国基金报)

(原标题:见证历史!重磅榜单,刚刚发布)

(责任编辑:43)

【文章来源:天天财富】

2025 年权益基金净值增长 28.73%,最牛业绩刷新历史纪录!

随着 2025 年最后一个交易日的结束,公募基金的年终争霸之战也正式收官!

延续了 2024 年 9 月底以来的强势表现,A 股市场在 2025 年迎来一波久违的牛市回暖行情,AI、创新药、芯片、有色金属等板块轮番成为市场焦点,让整体权益类基金年度净值增长率明显回暖。

具体来看,主流指数在 2025 年普遍获得不错涨幅。数据显示,上证指数、深证成指、沪深 300 指数 2025 年分别涨 18.41%、29.87%、17.66%,科创创业 50 指数表现较好,涨幅超过 60%,达到 60.86%。

受益于基础市场走好,2025 年权益基金交出了不俗成绩单:永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,这是公募基金行业时隔 17 年再次出现 「两倍基」,年度最高业绩历史纪录再度被刷新,公募基金再现 「传奇」。

主动权益类基金净值增长率为 31.91%

2025 年一些行业或者板块表现突出。从板块表现来看,从申万一级行业来看,有色金属业成为 2025 年表现最好行业,涨幅高达 94.73%,通信行业涨幅也高达 84.75%,此外,电子、综合、电力设备、机械设备等涨幅也超 40%。仅煤炭和食品饮料板块出现下跌,跌幅超过 5%。

数据统计,若不计算 2025 年成立的新基金,2025 年权益基金整体获得 28.73% 的净值增长率 (包括指数型、混合型、股票型,不含 FOF,仅算主代码),表现明显好于上证指数。

具体来看,纳入统计的主动权益基金 2025 年整体平均获得 31.91% 的净值增长率。最低仓位分别为 80% 和 60% 的普通股票型基金和偏股混合型基金更能体现整体公募基金的权益投资能力。数据显示,2025 年普通股票型基金、偏股混合型基金的净值增长率分别为 32.53%、33.93%。

今年是主动权益基金赚钱效应回暖的一年,整体业绩超过了被动型产品。同时,在较好业绩的支撑下,出现亏损的权益基金仅 213 只,这也意味着,2025 年约 97% 的权益类基金年内净值增长率为正。

翻倍基 75 只

2025 年,市场整体震荡上扬,AI、创新药、芯片、有色金属等板块轮番表现,结构性机会频出,一大批抓住市场机遇的基金经理,证明了自己的价值。

具体来看,2025 年主动权益基金年内诞生了 75 只 「翻倍基」,涉及 39 家基金公司,其中易方达基金独占 10 只,「翻倍基」 数量在基金公司中居首。

不少基金经理手握多只 「翻倍基」,以易方达基金为例,擅长行业配置的武阳目前在管的 3 只基金年涨幅在 120% 左右,均衡成长风格的刘健维有 3 只在管产品年涨幅均超 110%;老将郑希深耕 TMT 领域,其管理的 2 只科技行业主题基金年涨幅为 108% 和 104%。

从冠军归属来看,任桀管理的永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,不仅大幅领先同类产品,更打破了公募基金年度收益历史纪录,且早早锁定冠军归属。该基金的卓越表现源于对核心赛道的精准布局,该基金前十大持仓集中于全球云计算产业,覆盖光通信 (CPO)、PCB等重点领域,投资风格明确,行业集中度较高。

有些悬念的 2025 年主动权益基金亚军获得者,是韩浩管理的中航机遇领航 A,2025 年净值增长率达到 168.92%;季军则由廖星昊管理的红土创新新兴产业 A 以 148.64% 的回报率斩获,直至最后一个交易日才锁定排名。

此外,恒越优势精选 A、信澳业绩驱动 A、中欧数字经济A、交银优择回报 A 紧随其后,年度回报率均超 140%;汇安成长优选 A、兴证资管金麒麟兴享优选 B、华商均衡成长 A 也成功跻身前十,表现突出。

从整体来看,2025 年表现较好的主动权益基金,多数深度配置人工智能算力、半导体、光通信、数字经济等科技领域,精准把握了全球 AI 应用爆发与半导体国产化带来的产业机遇,同时受益于国内培育新质生产力的政策支持,形成了业绩增长的核心驱动力。

不过,即便在 2025 年的结构性牛市中,仍有一批主动权益基金表现不佳,有 144 只年内收益为负,其中鑫元消费甄选 A 年内跌幅达 19.65%,申万菱信医药先锋 A、中信建投智享生活 A 等跌幅也较大。

普通股票型基金前 50 强

2025 年,普通股票型基金平均斩获 32.53% 的单位净值涨幅,排名前 50 的普通股票型基金 2025 年业绩均超 60%。

其中,李进管理的融通产业趋势以 114.61% 的单位净值增长率,位列普通股票型基金 2025 年业绩排行榜第一。该基金积极布局 AI、新消费与创新药,成为超额收益的重要来源。

紧随其后的是欧阳良琦管理的易方达战略新兴产业 A、盖俊龙管理的红土创新新科技 A、郑希管理的易方达信息行业精选 A、金梓才管理的财通集成电路产业 A、李进管理的融通产业趋势臻选 A,均一举成为年内 「翻倍基」。

混合型基金前 50 强

2025 年,混合型基金平均斩获 26.79% 的单位净值涨幅,排名前 50 的混合型基金均是年度 「翻倍基」。

其中,任桀管理的永赢科技智选 A 以 233.29% 的单位净值增长率,位列混合型基金 2025 年业绩排行榜第一。紧随其后的是韩浩管理的中航机遇领航 A,2025 年业绩也高达 168.92%。

此外,廖星昊管理的红土创新新兴产业 A、吴海宁管理的恒越优势精选 A、刘小明管理的信澳业绩驱动 A、冯炉丹管理的中欧数字经济 A、周珊珊管理的交银优择回报 A2025 年业绩均超 140%。

被动指数型基金前 50 强

2025 年,通信设备、创新药、有色金属等板块轮番演绎,带动一大批指数型基金的表现。

在 2025 年净值增长率前 10 只被动指数型基金中,和通信设备相关的产品 「霸屏」。其中,国泰中证全指通信设备 ETF2025 年业绩高达 126.13%,位居被动指数型基金业绩第一。

紧随其后的是富国中证通信设备主题 ETF,2025 年复权单位净值增长率为 121.01%。此外,天弘中证全指通信设备指数 A、博时中证全指通信设备指数 A、国泰中证全指通信设备 ETF 联接 A2025 年业绩均超 115%。

对 2026 年市场乐观

关注制造、AI 应用、顺周期、泛消费等

展望 2026 年,永赢基金首席权益投资官、权益投资部总经理高楠表示,本轮行情具备坚实的产业根基,2026 年有望看到 A 股上市公司盈利出现整体性拐点。整体的策略,可以概括为 「优选成长,布局周期」。一方面,未来一段时期内能够兑现成长业绩的成长股,仍然具备优势。另一方面,市场风格有望趋于均衡,除成长主线外,那些具备价格弹性的周期类资产也值得关注。价格见底往往领先于量的复苏,明年有望看到价格弹性较强的公司率先企稳,成为市场结构中的亮点之一。

华安基金副总经理、首席投资官翁启森也认为,2026 年市场有望从流动性驱动逐步迈向盈利驱动。全 A(非金融) 盈利增长有望进一步改善,预计 TMT、制造业保持高增长、周期、消费利润逐步恢复。2026 年产业机会有望扩散,可关注大制造、AI 应用、顺周期、泛消费等投资机会。

展望 2026 年,融通基金李进表示,将继续聚焦具备长期巨大增长潜力的领域。人工智能带来的变革影响深远,目前仍处于关键的 「大基建」 阶段。未来一至两年,随着如可穿戴设备、机器人、自动驾驶等新应用的逐步落地,其影响将更加深入。另外,持续关注新能源、创新药以及新消费等核心赛道的投资机会。

对于市场风格的展望,广发基金宏观策略部认为,2026 年的市场大的方向可能还是偏向出海加科技的风格组合,科技链的出海要比制造链的出海好,制造链的出海要比地产链的出海好,这和海外经济的景气是一致的。科技业的出海仍然是景气度最高的方向,这跟 AI 强劲的资本开支是息息相关的。如果没有看到 AI 资本开支开始转弱,AI 的出海仍然是需要重视的方向。

对于备受关注的科技板块,招商基金信息科学与技术产业链小组副组长杨成指出,全球 AI 科技产业仍处于 「大基建时代」,应用大繁荣的外部环境尚未成熟,长期机遇大于短期风险。展望 2026 年,AI 投资主线依然需要重视硬件基建投资,市场是否向应用方向切换,取决于下一代模型的智能水平,核心驱动包括上游国产算力自主化加速、中游算法模型突破,下游 C 端爆款催化和 B 端放量。

(文章来源:中国基金报)

(原标题:见证历史!重磅榜单,刚刚发布)

(责任编辑:43)

【文章来源:天天财富】

2025 年权益基金净值增长 28.73%,最牛业绩刷新历史纪录!

随着 2025 年最后一个交易日的结束,公募基金的年终争霸之战也正式收官!

延续了 2024 年 9 月底以来的强势表现,A 股市场在 2025 年迎来一波久违的牛市回暖行情,AI、创新药、芯片、有色金属等板块轮番成为市场焦点,让整体权益类基金年度净值增长率明显回暖。

具体来看,主流指数在 2025 年普遍获得不错涨幅。数据显示,上证指数、深证成指、沪深 300 指数 2025 年分别涨 18.41%、29.87%、17.66%,科创创业 50 指数表现较好,涨幅超过 60%,达到 60.86%。

受益于基础市场走好,2025 年权益基金交出了不俗成绩单:永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,这是公募基金行业时隔 17 年再次出现 「两倍基」,年度最高业绩历史纪录再度被刷新,公募基金再现 「传奇」。

主动权益类基金净值增长率为 31.91%

2025 年一些行业或者板块表现突出。从板块表现来看,从申万一级行业来看,有色金属业成为 2025 年表现最好行业,涨幅高达 94.73%,通信行业涨幅也高达 84.75%,此外,电子、综合、电力设备、机械设备等涨幅也超 40%。仅煤炭和食品饮料板块出现下跌,跌幅超过 5%。

数据统计,若不计算 2025 年成立的新基金,2025 年权益基金整体获得 28.73% 的净值增长率 (包括指数型、混合型、股票型,不含 FOF,仅算主代码),表现明显好于上证指数。

具体来看,纳入统计的主动权益基金 2025 年整体平均获得 31.91% 的净值增长率。最低仓位分别为 80% 和 60% 的普通股票型基金和偏股混合型基金更能体现整体公募基金的权益投资能力。数据显示,2025 年普通股票型基金、偏股混合型基金的净值增长率分别为 32.53%、33.93%。

今年是主动权益基金赚钱效应回暖的一年,整体业绩超过了被动型产品。同时,在较好业绩的支撑下,出现亏损的权益基金仅 213 只,这也意味着,2025 年约 97% 的权益类基金年内净值增长率为正。

翻倍基 75 只

2025 年,市场整体震荡上扬,AI、创新药、芯片、有色金属等板块轮番表现,结构性机会频出,一大批抓住市场机遇的基金经理,证明了自己的价值。

具体来看,2025 年主动权益基金年内诞生了 75 只 「翻倍基」,涉及 39 家基金公司,其中易方达基金独占 10 只,「翻倍基」 数量在基金公司中居首。

不少基金经理手握多只 「翻倍基」,以易方达基金为例,擅长行业配置的武阳目前在管的 3 只基金年涨幅在 120% 左右,均衡成长风格的刘健维有 3 只在管产品年涨幅均超 110%;老将郑希深耕 TMT 领域,其管理的 2 只科技行业主题基金年涨幅为 108% 和 104%。

从冠军归属来看,任桀管理的永赢科技智选基金以 233.29% 的单位净值涨幅成为年度冠军,不仅大幅领先同类产品,更打破了公募基金年度收益历史纪录,且早早锁定冠军归属。该基金的卓越表现源于对核心赛道的精准布局,该基金前十大持仓集中于全球云计算产业,覆盖光通信 (CPO)、PCB等重点领域,投资风格明确,行业集中度较高。

有些悬念的 2025 年主动权益基金亚军获得者,是韩浩管理的中航机遇领航 A,2025 年净值增长率达到 168.92%;季军则由廖星昊管理的红土创新新兴产业 A 以 148.64% 的回报率斩获,直至最后一个交易日才锁定排名。

此外,恒越优势精选 A、信澳业绩驱动 A、中欧数字经济A、交银优择回报 A 紧随其后,年度回报率均超 140%;汇安成长优选 A、兴证资管金麒麟兴享优选 B、华商均衡成长 A 也成功跻身前十,表现突出。

从整体来看,2025 年表现较好的主动权益基金,多数深度配置人工智能算力、半导体、光通信、数字经济等科技领域,精准把握了全球 AI 应用爆发与半导体国产化带来的产业机遇,同时受益于国内培育新质生产力的政策支持,形成了业绩增长的核心驱动力。

不过,即便在 2025 年的结构性牛市中,仍有一批主动权益基金表现不佳,有 144 只年内收益为负,其中鑫元消费甄选 A 年内跌幅达 19.65%,申万菱信医药先锋 A、中信建投智享生活 A 等跌幅也较大。

普通股票型基金前 50 强

2025 年,普通股票型基金平均斩获 32.53% 的单位净值涨幅,排名前 50 的普通股票型基金 2025 年业绩均超 60%。

其中,李进管理的融通产业趋势以 114.61% 的单位净值增长率,位列普通股票型基金 2025 年业绩排行榜第一。该基金积极布局 AI、新消费与创新药,成为超额收益的重要来源。

紧随其后的是欧阳良琦管理的易方达战略新兴产业 A、盖俊龙管理的红土创新新科技 A、郑希管理的易方达信息行业精选 A、金梓才管理的财通集成电路产业 A、李进管理的融通产业趋势臻选 A,均一举成为年内 「翻倍基」。

混合型基金前 50 强

2025 年,混合型基金平均斩获 26.79% 的单位净值涨幅,排名前 50 的混合型基金均是年度 「翻倍基」。

其中,任桀管理的永赢科技智选 A 以 233.29% 的单位净值增长率,位列混合型基金 2025 年业绩排行榜第一。紧随其后的是韩浩管理的中航机遇领航 A,2025 年业绩也高达 168.92%。

此外,廖星昊管理的红土创新新兴产业 A、吴海宁管理的恒越优势精选 A、刘小明管理的信澳业绩驱动 A、冯炉丹管理的中欧数字经济 A、周珊珊管理的交银优择回报 A2025 年业绩均超 140%。

被动指数型基金前 50 强

2025 年,通信设备、创新药、有色金属等板块轮番演绎,带动一大批指数型基金的表现。

在 2025 年净值增长率前 10 只被动指数型基金中,和通信设备相关的产品 「霸屏」。其中,国泰中证全指通信设备 ETF2025 年业绩高达 126.13%,位居被动指数型基金业绩第一。

紧随其后的是富国中证通信设备主题 ETF,2025 年复权单位净值增长率为 121.01%。此外,天弘中证全指通信设备指数 A、博时中证全指通信设备指数 A、国泰中证全指通信设备 ETF 联接 A2025 年业绩均超 115%。

对 2026 年市场乐观

关注制造、AI 应用、顺周期、泛消费等

展望 2026 年,永赢基金首席权益投资官、权益投资部总经理高楠表示,本轮行情具备坚实的产业根基,2026 年有望看到 A 股上市公司盈利出现整体性拐点。整体的策略,可以概括为 「优选成长,布局周期」。一方面,未来一段时期内能够兑现成长业绩的成长股,仍然具备优势。另一方面,市场风格有望趋于均衡,除成长主线外,那些具备价格弹性的周期类资产也值得关注。价格见底往往领先于量的复苏,明年有望看到价格弹性较强的公司率先企稳,成为市场结构中的亮点之一。

华安基金副总经理、首席投资官翁启森也认为,2026 年市场有望从流动性驱动逐步迈向盈利驱动。全 A(非金融) 盈利增长有望进一步改善,预计 TMT、制造业保持高增长、周期、消费利润逐步恢复。2026 年产业机会有望扩散,可关注大制造、AI 应用、顺周期、泛消费等投资机会。

展望 2026 年,融通基金李进表示,将继续聚焦具备长期巨大增长潜力的领域。人工智能带来的变革影响深远,目前仍处于关键的 「大基建」 阶段。未来一至两年,随着如可穿戴设备、机器人、自动驾驶等新应用的逐步落地,其影响将更加深入。另外,持续关注新能源、创新药以及新消费等核心赛道的投资机会。

对于市场风格的展望,广发基金宏观策略部认为,2026 年的市场大的方向可能还是偏向出海加科技的风格组合,科技链的出海要比制造链的出海好,制造链的出海要比地产链的出海好,这和海外经济的景气是一致的。科技业的出海仍然是景气度最高的方向,这跟 AI 强劲的资本开支是息息相关的。如果没有看到 AI 资本开支开始转弱,AI 的出海仍然是需要重视的方向。

对于备受关注的科技板块,招商基金信息科学与技术产业链小组副组长杨成指出,全球 AI 科技产业仍处于 「大基建时代」,应用大繁荣的外部环境尚未成熟,长期机遇大于短期风险。展望 2026 年,AI 投资主线依然需要重视硬件基建投资,市场是否向应用方向切换,取决于下一代模型的智能水平,核心驱动包括上游国产算力自主化加速、中游算法模型突破,下游 C 端爆款催化和 B 端放量。

(文章来源:中国基金报)

(原标题:见证历史!重磅榜单,刚刚发布)

(责任编辑:43)

-小米(每日经济新闻、资料图)8-75x75.jpg)

-小米(每日经济新闻、资料图)8-120x86.jpg)