申万宏源

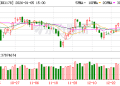

一、25 年 12 月 PMI 环比超季节性改善。春节较晚,出口订单前置,支撑岁末年初经济验证。春季没有下行风险的格局再强化,且有利于行情演绎的窗口连续不断。上证综指连续阳线后,春季行情仍有纵深。

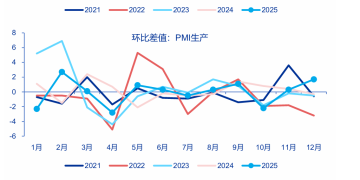

25 年 12 月 PMI 环比超季节性改善,强化了春季没有下行风险的格局。25 年 12 月 PMI、生产、新订单和新出口订单环比差值均显著好于季节性。我们认为,这与 26 年春节较晚,出口订单前置直接相关。这在春节前的窗口,都构成支撑经济数据验证的因素。

排除经济下行风险后,一个没有重大下行风险 + 有利因素可期的窗口随之展开。我们继续提示,春季支撑风险偏好的时间窗口连续:2 月春节前反弹是 A 股胜率最高的日历特征之一,同时这也是科技领域可能兑现重磅催化的窗口。3 月两会可能审议十五五规划正式稿,政策催化可能更加丰富。4 月特朗普可能访华,中美经贸关系缓和确认期,也是稳定资本市场预期的关键窗口。上证综指连续阳线后,春季行情仍有纵深。

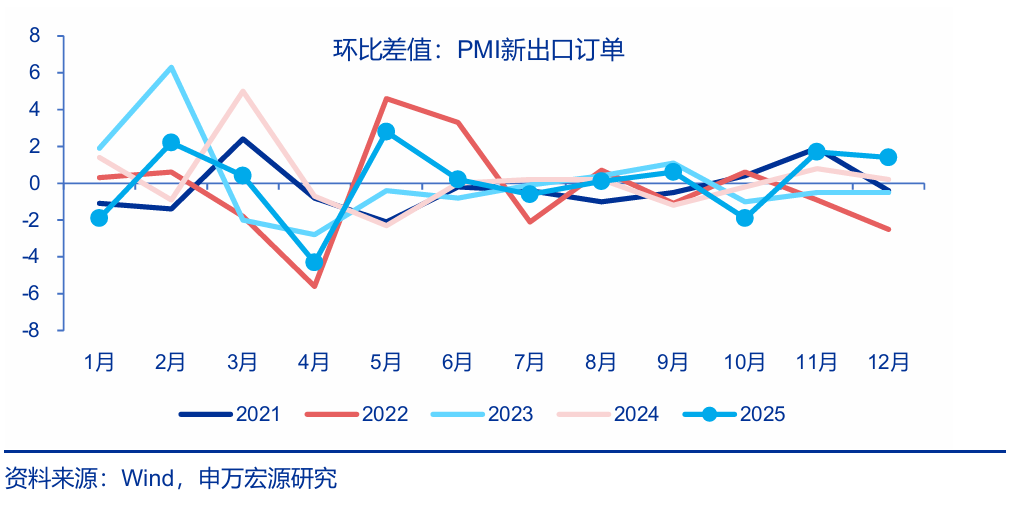

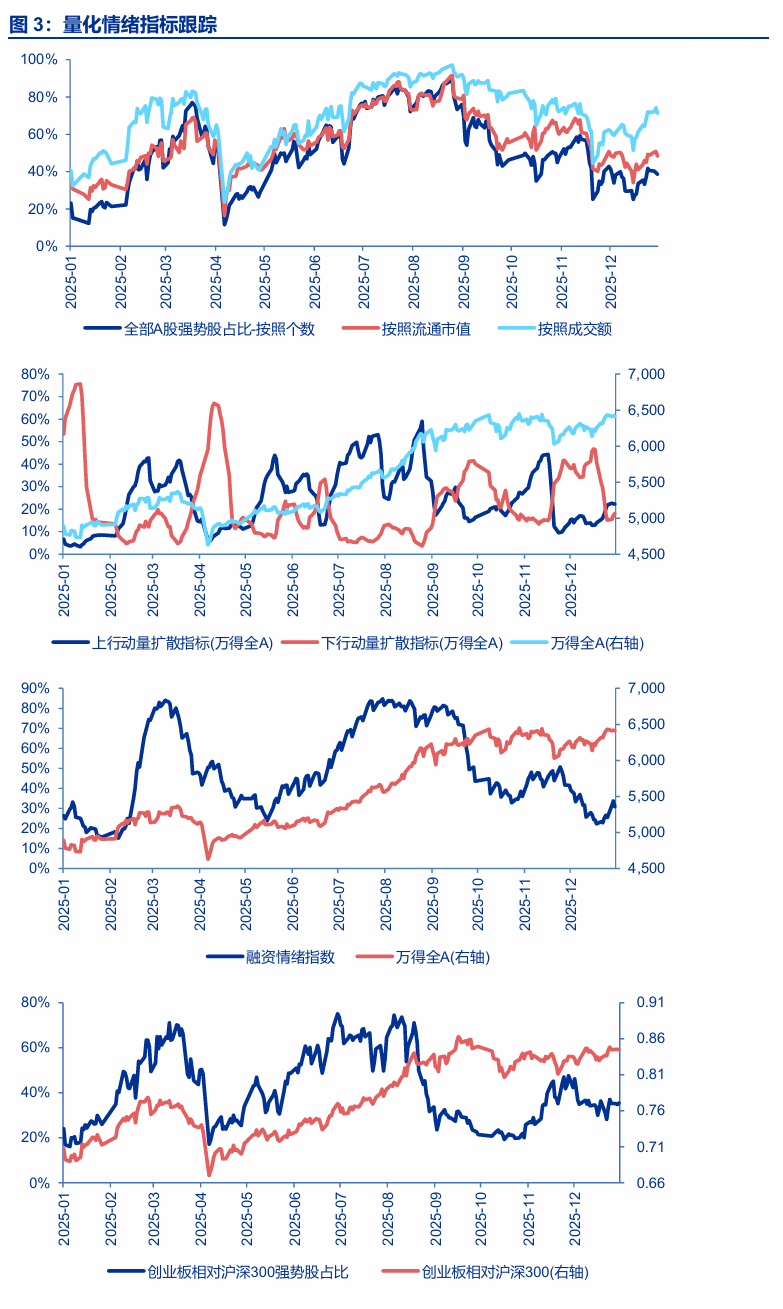

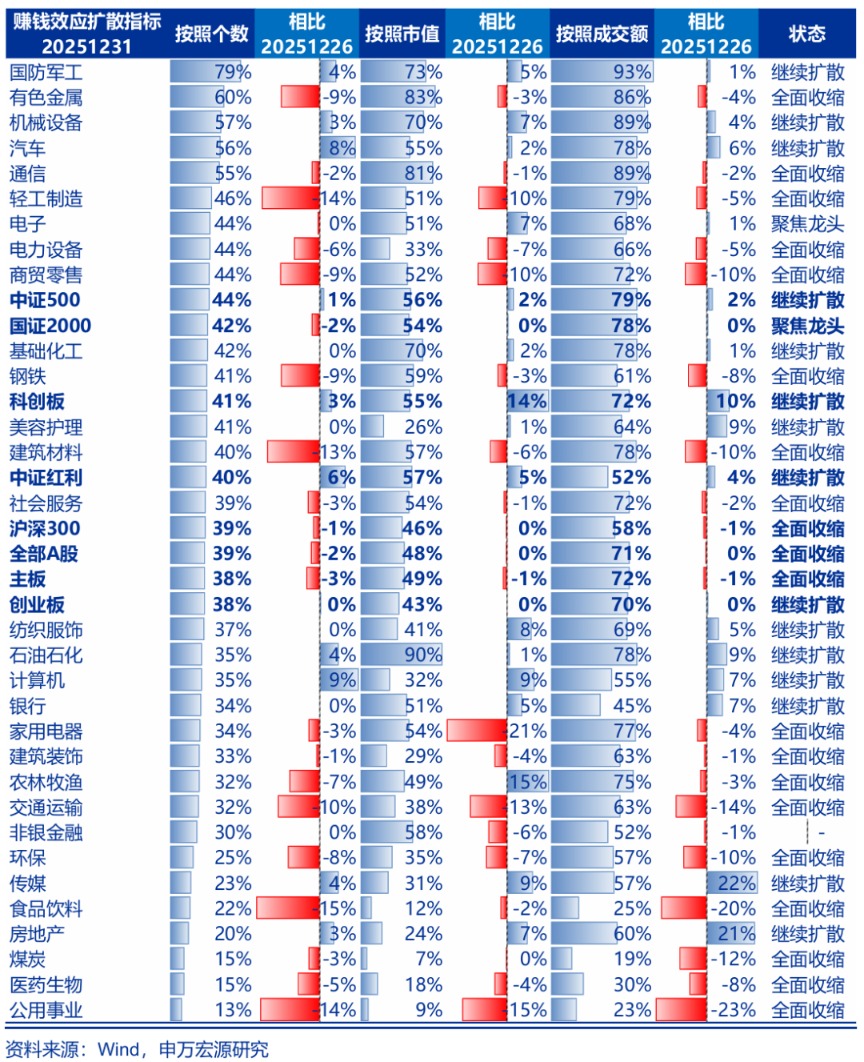

二、经济和产业是慢变量,资金供需是快变量,这个特征在春季行情中可能更加突出。25 年底中证 A500ETF 冲量已进入稳定期,年初增量资金可能是保险开门红+年初人民币汇率升值共振外资活跃度恢复。岁末年初不缺增量资金,A 股开门红可期,赚钱效应可能普遍扩散。板块轮动,主题活跃特征可能延续。

经济和产业还不到重大变化的节点,但资金供需逻辑已经在演绎。经济和产业是慢变量,资金供需是快变量,这个特征在春季行情中可能更加突出。25 年底中证 A500ETF 冲量,是驱动上证综指连阳行情的主要边际资金。目前,中证 A500ETF 规模已进入新的稳定期。

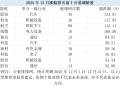

年初边际资金可能变化:1. 保险开门红。近期 A 股尚未明显博弈开门红行情,年初若保费高增,保险可能直接增配 A 股。保险增配 A 股正在进行时。2. 人民币汇率升值共振外资活跃度恢复,港股已验证开门红。3. 若 ETF、保险和外资先后兑现增量,可能推动总体风险偏好提升,存量加仓、交易性资金活跃度提升也是重要的做多力量。岁末年初不缺增量资金,A 股开门红可期。这样的边际资金特征下,赚钱效应可能普遍扩散。板块轮动,主题活跃特征可能延续。

三、2026 年全面牛条件会逐步完备,这是一个动态发展的过程。部分牛市条件市场不愿提前发酵乐观预期,但事实会自然验证。比如,此前市场对外资回流条件充满分歧,外资关注中国经济和房地产,但触发外资回流的未必是总量经济改善和地产问题根本解决。短期,人民币汇率超额升值,强化了中国制造业竞争力的认知,这可能触发外资加速回流。2026 年是中游制造供给出清,供需格局容易改善的年份;是股市赚钱效应累积已质变,居民资产配置可能向权益迁移的年份;也是中国制造业竞争优势容易确认,认知容易在内外资不断扩散的年份。2026 全面牛条件的自证,可能从未停歇。

「牛市两段论」 判断不变:25 年牛市 1.0(科技结构牛) 已暂时处于高位区域,当前处于季度级别的高位震荡阶段,后续还需关注触发 「怀疑牛市级别」 调整的可能性。26 下半年还有牛市 2.0,这是基本面周期性改善 + 科技产业趋势新阶段 + 居民资产配置向权益迁移 + 中国影响力提升显性化等多种积极因素共振的全面牛。

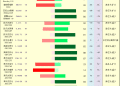

四、春季结构判断不变:主题行情弹性更高,AI 算力链和顺周期主要是 Alpha 逻辑的机会。春季主题轮动:产业主题 (商业航天、机器人、核聚变),资金主题 (从 A500 到保险开门红和外资回流,对应高股息修复和核心资产修复),政策主题 (服务消费、海南),中期牛市预期本身也是一个主题线索 (保险、券商)。

风格投资主战场 (AI 算力链和顺周期) 也有机会,这些方向机构关注度高,但在春季行情中的权重可能相对低。重点关注其中 Alpha 逻辑的机会。光连接 Alpha 逻辑演绎,股价上台阶后还是高位震荡。其他 AI 产业链方向暂时尚无法突破原有高位震荡区间。顺周期只推荐有 Alpha 逻辑的基础化工和工业金属,顺周期 Beta 春季可能只有超跌反弹。

春季后风格节奏判断不变:26Q2 磨底阶段,科技和先进制造有基本面 Alpha 逻辑方向可能先于牛市启动。2026 下半年全面牛,顺周期可能只是启动牛市的资产,最终牛市还是科技和先进制造占优。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。

(申万宏源)

文章转载自东方财富