【文章来源:天天财富】

持续落子之下,基金公司在指数基金上的 「圈地」 策略逐渐清晰。

券商中国记者发现,在岁末年初的基金发行中,华泰柏瑞、汇添富、易方达等公募 「一指多发」(即对一类指数发行多形态产品) 持续抢占市场份额。这种阶梯式布局,先是成立核心品种 (如 ETF) 做出规模效应,再依行情逐步发行其他产品形成多品类矩阵。

无论是中证 A500 还是沪深 300,此策略已跑出不少领先者。但这种长达数年乃至十年的策略布局,多见于头部公募,中小公募仍难以分到杯羹。

多品类矩阵承接不同资金

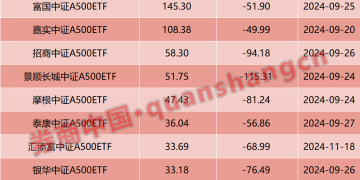

中证 A500 指数出现于 2024 年 9 月,是一只总市值逾 60 万亿元的宽基指数。从 2024 年至今,布局该指数的基金公司已近 80 家。截至 1 月 7 日华泰柏瑞中证 A500ETF 规模突破 500 亿元,是跟踪该指数最大的基金。从 2026 年 1 月 19 日起,华泰柏瑞跟踪中证 A500 的指数增强基金开始发行,是其旗下第三只中证 A500 指数挂钩产品 (不同份额合并统计,下同)。

这并非个例。其他布局中证 A500 指数基金的主流公募,基本已有 3 只以上产品,有公募旗下的中证 A500 产品多达 5 只。以易方达为例,成立于 2024 年 11 月的易方达中证 A500ETF 规模已超 350 亿。2025 年底,易方达成立中证 A500 红利低波动 ETF 和中证 A500 指数量化增强基金,加上此前成立的中证 A500ETF 联接基金和中证 A500 增强策略 ETF,相关产品已不下 5 只。华夏基金方面,目前成立的中证 A500 相关产品不下 4 只,包括中证 A500ETF、中证 A500 增强策略 ETF、中证 A500 指数增强基金、中证 A500ETF 联接基金。2025 年三季度,华夏基金上报的中证 A500 增强策略 ETF 联接基金,是第五只相关产品。

根据 Wind 数据,华安基金、摩根基金等公募旗下的中证 A500 相关指数基金,均不下 4 只。摩根基金方面,分别是 2024 年 9 月和 11 月成立的中证 A500ETF 和中证 A500ETF 联接基金,以及 2025 年成立的中证 A500 增强策略 ETF 和中证 A500 指数增强基金。

即便是不发 ETF 的公募,中证 A500 布局同样 「一指多发」。以中欧基金为例,这家以非 ETF 产品落子的公募,目前已成立了跟踪中证 A500 指数的普通指数基金以及指数增强基金。2025 年 12 月,中欧基金申报的中证 A500 指数量化增强基金,是第三只相关产品。

一位资深公募产品研究人士对券商中国记者说道,像中证 A500 这种容量足够大、能承接大体量市场资金的热门赛道布局,公募布局多会采取 「一指多发」 策略,抓住先发优势成立核心品种 (如 ETF) 做出规模效应,此后再根据渠道和行情逐步发行其他产品,形成多品类矩阵承接不同类型资金需求。

策略布局横跨多个年份

实际上,「一指多发」 这种阶梯式发行策略,并不限于中证 A500 指数或少数基金公司。华南一家公募的产品总监对券商中国记者称,指数基金是高度同质化产品,先发优势固然。但行情是阶段性的,资金需求也是多样的。仅有一只基金难以承接增量资金,尤其是近些年资金的配置趋势越发明显情况下。

「对大公募而言,在早期已有产品情况下,需顺应趋势持续布局多类型产品,如针对场外资金需求的非 ETF 产品,或者是针对量化机构的增强产品。不仅中证 A500,沪深 300 这类经典指数,以及近年兴起的自由现金流等指数,都在采用这种 『圈地』 策略。」 该产品总监称。

券商中国记者梳理获悉,「一指多发」 策略在沪深 300 指数布局上,横跨多个年份,产品更加丰富,可谓是指数巨头中长期产品线布局的缩影。易方达旗下沪深 300 指数挂钩基金有 4 只,成立时间从 2009 年横跨到 2020 年,除 ETF 和 ETF 联接基金外,还有量化增强指数基金和精选增强指数基金。如果加上沪深 300 非银、沪深 300 医药等优化指数品种,易方达旗下沪深 300 相关的指数基金则多达 8 只。

汇添富基金旗下 6 只沪深 300 指数基金,布局跨度长达 8 年。其在 2017 年成立沪深 300 指数基金,后于 2019 年底成立沪深 300ETF,2020 年和 2021 年先后成立沪深 300 指数增强基金和沪深 300 基本面增强基金,2025 年成立沪深 300ETF 联接基金和沪深 300 指数量化增强基金。截至 1 月 7 日在发行中的汇添富沪深 300 自由现金流指数基金,是其旗下沪深 300 相关指数品类的又一只产品。

根据 Wind 统计,截至目前逾 140 只沪深 300 指数基金,来自 100 多家基金公司,但数量和规模分化明显。以 ETF 为例,40 只沪深 300ETF 中有 4 只规模超过 1000 亿元,其他的产品规模均不足 90 亿元。其中,有 27 只产品规模不足 10 亿元。4 只千亿规模的产品,分别来自华泰柏瑞基金、易方达基金、华夏基金和嘉实基金,成立时间均在 2014 年之前。

依然是头部游戏

指数基金 「一指多发」 策略背后,折射着基金公司产品线布局思路变化。「以往,我们面对行情时首先想到主动权益基金,但现在第一反应是指数基金:我们有哪些指数产品能承接客户需求?还缺哪类品种?如何补齐?」 北京一家公募市场人士对券商中国记者称,这种变化固然与近些年指数基金发展潮流有关,也是顺应投资者配置需求多元化、A 股行情结构化等因素的结果。2025 年 ETF 净流入已超万亿元,如果说配置指数化是大势所趋,指数基金布局自然会日趋多样化。

以近期火热的卫星互联网赛道为例,沪上一家大中型公募市场营销人士对券商中国记者说道,在这轮卫星互联网行情之前,已有不少基金公司布局了相关产品。「这种细分赛道资金容量并不算太大。全产品线公募一般都有主动权益基金重仓核心标的。但随着行情持续演绎,基金公司会通过发行 ETF、ETF 联接基金,以及指数增强基金这种 『由主动到被动』 方式,承接住增量多元资金。」

但采用 「一指多发」 策略的主要是头部公募,大多中小公募的指数基金布局相对单一,特别是 ETF 上的主动性并不强。前述沪上公募人士表示,从欧美市场来看,指数基金前期或有很多玩家,但最终留下且稳固占据一定份额的只有几家公司,如贝莱德、先锋等。这种规律在国内应该也奏效。

该人士进一步说,国内 ETF 算是发展初期,规模还不到 10 万亿元,但多数公募积极性不高。部分后入局的中小公募 (如券商、银行等股东背景公募),心态较为犹豫:从全金融布局角度看,ETF 往往被纳入股东整体发展战略,旗下公募迫于压力、久拖不下后勉强入局。但在很长时间内,ETF 业务或难以给基金公司带来利润贡献。「倒是个别大公募,随着 ETF 优势持续凸显,投入会越来越多。他们的指数业务已获得市场和渠道认可,具有规模和流量优势,且他们的主动权益以及养老金、年金、专户等业务,也能对 ETF 形成强劲反哺。」

(文章来源:券商中国)

(原标题:公募 「圈地」 指数基金,「一指多发」 仍是头部游戏)

(责任编辑:43)

【文章来源:天天财富】

持续落子之下,基金公司在指数基金上的 「圈地」 策略逐渐清晰。

券商中国记者发现,在岁末年初的基金发行中,华泰柏瑞、汇添富、易方达等公募 「一指多发」(即对一类指数发行多形态产品) 持续抢占市场份额。这种阶梯式布局,先是成立核心品种 (如 ETF) 做出规模效应,再依行情逐步发行其他产品形成多品类矩阵。

无论是中证 A500 还是沪深 300,此策略已跑出不少领先者。但这种长达数年乃至十年的策略布局,多见于头部公募,中小公募仍难以分到杯羹。

多品类矩阵承接不同资金

中证 A500 指数出现于 2024 年 9 月,是一只总市值逾 60 万亿元的宽基指数。从 2024 年至今,布局该指数的基金公司已近 80 家。截至 1 月 7 日华泰柏瑞中证 A500ETF 规模突破 500 亿元,是跟踪该指数最大的基金。从 2026 年 1 月 19 日起,华泰柏瑞跟踪中证 A500 的指数增强基金开始发行,是其旗下第三只中证 A500 指数挂钩产品 (不同份额合并统计,下同)。

这并非个例。其他布局中证 A500 指数基金的主流公募,基本已有 3 只以上产品,有公募旗下的中证 A500 产品多达 5 只。以易方达为例,成立于 2024 年 11 月的易方达中证 A500ETF 规模已超 350 亿。2025 年底,易方达成立中证 A500 红利低波动 ETF 和中证 A500 指数量化增强基金,加上此前成立的中证 A500ETF 联接基金和中证 A500 增强策略 ETF,相关产品已不下 5 只。华夏基金方面,目前成立的中证 A500 相关产品不下 4 只,包括中证 A500ETF、中证 A500 增强策略 ETF、中证 A500 指数增强基金、中证 A500ETF 联接基金。2025 年三季度,华夏基金上报的中证 A500 增强策略 ETF 联接基金,是第五只相关产品。

根据 Wind 数据,华安基金、摩根基金等公募旗下的中证 A500 相关指数基金,均不下 4 只。摩根基金方面,分别是 2024 年 9 月和 11 月成立的中证 A500ETF 和中证 A500ETF 联接基金,以及 2025 年成立的中证 A500 增强策略 ETF 和中证 A500 指数增强基金。

即便是不发 ETF 的公募,中证 A500 布局同样 「一指多发」。以中欧基金为例,这家以非 ETF 产品落子的公募,目前已成立了跟踪中证 A500 指数的普通指数基金以及指数增强基金。2025 年 12 月,中欧基金申报的中证 A500 指数量化增强基金,是第三只相关产品。

一位资深公募产品研究人士对券商中国记者说道,像中证 A500 这种容量足够大、能承接大体量市场资金的热门赛道布局,公募布局多会采取 「一指多发」 策略,抓住先发优势成立核心品种 (如 ETF) 做出规模效应,此后再根据渠道和行情逐步发行其他产品,形成多品类矩阵承接不同类型资金需求。

策略布局横跨多个年份

实际上,「一指多发」 这种阶梯式发行策略,并不限于中证 A500 指数或少数基金公司。华南一家公募的产品总监对券商中国记者称,指数基金是高度同质化产品,先发优势固然。但行情是阶段性的,资金需求也是多样的。仅有一只基金难以承接增量资金,尤其是近些年资金的配置趋势越发明显情况下。

「对大公募而言,在早期已有产品情况下,需顺应趋势持续布局多类型产品,如针对场外资金需求的非 ETF 产品,或者是针对量化机构的增强产品。不仅中证 A500,沪深 300 这类经典指数,以及近年兴起的自由现金流等指数,都在采用这种 『圈地』 策略。」 该产品总监称。

券商中国记者梳理获悉,「一指多发」 策略在沪深 300 指数布局上,横跨多个年份,产品更加丰富,可谓是指数巨头中长期产品线布局的缩影。易方达旗下沪深 300 指数挂钩基金有 4 只,成立时间从 2009 年横跨到 2020 年,除 ETF 和 ETF 联接基金外,还有量化增强指数基金和精选增强指数基金。如果加上沪深 300 非银、沪深 300 医药等优化指数品种,易方达旗下沪深 300 相关的指数基金则多达 8 只。

汇添富基金旗下 6 只沪深 300 指数基金,布局跨度长达 8 年。其在 2017 年成立沪深 300 指数基金,后于 2019 年底成立沪深 300ETF,2020 年和 2021 年先后成立沪深 300 指数增强基金和沪深 300 基本面增强基金,2025 年成立沪深 300ETF 联接基金和沪深 300 指数量化增强基金。截至 1 月 7 日在发行中的汇添富沪深 300 自由现金流指数基金,是其旗下沪深 300 相关指数品类的又一只产品。

根据 Wind 统计,截至目前逾 140 只沪深 300 指数基金,来自 100 多家基金公司,但数量和规模分化明显。以 ETF 为例,40 只沪深 300ETF 中有 4 只规模超过 1000 亿元,其他的产品规模均不足 90 亿元。其中,有 27 只产品规模不足 10 亿元。4 只千亿规模的产品,分别来自华泰柏瑞基金、易方达基金、华夏基金和嘉实基金,成立时间均在 2014 年之前。

依然是头部游戏

指数基金 「一指多发」 策略背后,折射着基金公司产品线布局思路变化。「以往,我们面对行情时首先想到主动权益基金,但现在第一反应是指数基金:我们有哪些指数产品能承接客户需求?还缺哪类品种?如何补齐?」 北京一家公募市场人士对券商中国记者称,这种变化固然与近些年指数基金发展潮流有关,也是顺应投资者配置需求多元化、A 股行情结构化等因素的结果。2025 年 ETF 净流入已超万亿元,如果说配置指数化是大势所趋,指数基金布局自然会日趋多样化。

以近期火热的卫星互联网赛道为例,沪上一家大中型公募市场营销人士对券商中国记者说道,在这轮卫星互联网行情之前,已有不少基金公司布局了相关产品。「这种细分赛道资金容量并不算太大。全产品线公募一般都有主动权益基金重仓核心标的。但随着行情持续演绎,基金公司会通过发行 ETF、ETF 联接基金,以及指数增强基金这种 『由主动到被动』 方式,承接住增量多元资金。」

但采用 「一指多发」 策略的主要是头部公募,大多中小公募的指数基金布局相对单一,特别是 ETF 上的主动性并不强。前述沪上公募人士表示,从欧美市场来看,指数基金前期或有很多玩家,但最终留下且稳固占据一定份额的只有几家公司,如贝莱德、先锋等。这种规律在国内应该也奏效。

该人士进一步说,国内 ETF 算是发展初期,规模还不到 10 万亿元,但多数公募积极性不高。部分后入局的中小公募 (如券商、银行等股东背景公募),心态较为犹豫:从全金融布局角度看,ETF 往往被纳入股东整体发展战略,旗下公募迫于压力、久拖不下后勉强入局。但在很长时间内,ETF 业务或难以给基金公司带来利润贡献。「倒是个别大公募,随着 ETF 优势持续凸显,投入会越来越多。他们的指数业务已获得市场和渠道认可,具有规模和流量优势,且他们的主动权益以及养老金、年金、专户等业务,也能对 ETF 形成强劲反哺。」

(文章来源:券商中国)

(原标题:公募 「圈地」 指数基金,「一指多发」 仍是头部游戏)

(责任编辑:43)

【文章来源:天天财富】

持续落子之下,基金公司在指数基金上的 「圈地」 策略逐渐清晰。

券商中国记者发现,在岁末年初的基金发行中,华泰柏瑞、汇添富、易方达等公募 「一指多发」(即对一类指数发行多形态产品) 持续抢占市场份额。这种阶梯式布局,先是成立核心品种 (如 ETF) 做出规模效应,再依行情逐步发行其他产品形成多品类矩阵。

无论是中证 A500 还是沪深 300,此策略已跑出不少领先者。但这种长达数年乃至十年的策略布局,多见于头部公募,中小公募仍难以分到杯羹。

多品类矩阵承接不同资金

中证 A500 指数出现于 2024 年 9 月,是一只总市值逾 60 万亿元的宽基指数。从 2024 年至今,布局该指数的基金公司已近 80 家。截至 1 月 7 日华泰柏瑞中证 A500ETF 规模突破 500 亿元,是跟踪该指数最大的基金。从 2026 年 1 月 19 日起,华泰柏瑞跟踪中证 A500 的指数增强基金开始发行,是其旗下第三只中证 A500 指数挂钩产品 (不同份额合并统计,下同)。

这并非个例。其他布局中证 A500 指数基金的主流公募,基本已有 3 只以上产品,有公募旗下的中证 A500 产品多达 5 只。以易方达为例,成立于 2024 年 11 月的易方达中证 A500ETF 规模已超 350 亿。2025 年底,易方达成立中证 A500 红利低波动 ETF 和中证 A500 指数量化增强基金,加上此前成立的中证 A500ETF 联接基金和中证 A500 增强策略 ETF,相关产品已不下 5 只。华夏基金方面,目前成立的中证 A500 相关产品不下 4 只,包括中证 A500ETF、中证 A500 增强策略 ETF、中证 A500 指数增强基金、中证 A500ETF 联接基金。2025 年三季度,华夏基金上报的中证 A500 增强策略 ETF 联接基金,是第五只相关产品。

根据 Wind 数据,华安基金、摩根基金等公募旗下的中证 A500 相关指数基金,均不下 4 只。摩根基金方面,分别是 2024 年 9 月和 11 月成立的中证 A500ETF 和中证 A500ETF 联接基金,以及 2025 年成立的中证 A500 增强策略 ETF 和中证 A500 指数增强基金。

即便是不发 ETF 的公募,中证 A500 布局同样 「一指多发」。以中欧基金为例,这家以非 ETF 产品落子的公募,目前已成立了跟踪中证 A500 指数的普通指数基金以及指数增强基金。2025 年 12 月,中欧基金申报的中证 A500 指数量化增强基金,是第三只相关产品。

一位资深公募产品研究人士对券商中国记者说道,像中证 A500 这种容量足够大、能承接大体量市场资金的热门赛道布局,公募布局多会采取 「一指多发」 策略,抓住先发优势成立核心品种 (如 ETF) 做出规模效应,此后再根据渠道和行情逐步发行其他产品,形成多品类矩阵承接不同类型资金需求。

策略布局横跨多个年份

实际上,「一指多发」 这种阶梯式发行策略,并不限于中证 A500 指数或少数基金公司。华南一家公募的产品总监对券商中国记者称,指数基金是高度同质化产品,先发优势固然。但行情是阶段性的,资金需求也是多样的。仅有一只基金难以承接增量资金,尤其是近些年资金的配置趋势越发明显情况下。

「对大公募而言,在早期已有产品情况下,需顺应趋势持续布局多类型产品,如针对场外资金需求的非 ETF 产品,或者是针对量化机构的增强产品。不仅中证 A500,沪深 300 这类经典指数,以及近年兴起的自由现金流等指数,都在采用这种 『圈地』 策略。」 该产品总监称。

券商中国记者梳理获悉,「一指多发」 策略在沪深 300 指数布局上,横跨多个年份,产品更加丰富,可谓是指数巨头中长期产品线布局的缩影。易方达旗下沪深 300 指数挂钩基金有 4 只,成立时间从 2009 年横跨到 2020 年,除 ETF 和 ETF 联接基金外,还有量化增强指数基金和精选增强指数基金。如果加上沪深 300 非银、沪深 300 医药等优化指数品种,易方达旗下沪深 300 相关的指数基金则多达 8 只。

汇添富基金旗下 6 只沪深 300 指数基金,布局跨度长达 8 年。其在 2017 年成立沪深 300 指数基金,后于 2019 年底成立沪深 300ETF,2020 年和 2021 年先后成立沪深 300 指数增强基金和沪深 300 基本面增强基金,2025 年成立沪深 300ETF 联接基金和沪深 300 指数量化增强基金。截至 1 月 7 日在发行中的汇添富沪深 300 自由现金流指数基金,是其旗下沪深 300 相关指数品类的又一只产品。

根据 Wind 统计,截至目前逾 140 只沪深 300 指数基金,来自 100 多家基金公司,但数量和规模分化明显。以 ETF 为例,40 只沪深 300ETF 中有 4 只规模超过 1000 亿元,其他的产品规模均不足 90 亿元。其中,有 27 只产品规模不足 10 亿元。4 只千亿规模的产品,分别来自华泰柏瑞基金、易方达基金、华夏基金和嘉实基金,成立时间均在 2014 年之前。

依然是头部游戏

指数基金 「一指多发」 策略背后,折射着基金公司产品线布局思路变化。「以往,我们面对行情时首先想到主动权益基金,但现在第一反应是指数基金:我们有哪些指数产品能承接客户需求?还缺哪类品种?如何补齐?」 北京一家公募市场人士对券商中国记者称,这种变化固然与近些年指数基金发展潮流有关,也是顺应投资者配置需求多元化、A 股行情结构化等因素的结果。2025 年 ETF 净流入已超万亿元,如果说配置指数化是大势所趋,指数基金布局自然会日趋多样化。

以近期火热的卫星互联网赛道为例,沪上一家大中型公募市场营销人士对券商中国记者说道,在这轮卫星互联网行情之前,已有不少基金公司布局了相关产品。「这种细分赛道资金容量并不算太大。全产品线公募一般都有主动权益基金重仓核心标的。但随着行情持续演绎,基金公司会通过发行 ETF、ETF 联接基金,以及指数增强基金这种 『由主动到被动』 方式,承接住增量多元资金。」

但采用 「一指多发」 策略的主要是头部公募,大多中小公募的指数基金布局相对单一,特别是 ETF 上的主动性并不强。前述沪上公募人士表示,从欧美市场来看,指数基金前期或有很多玩家,但最终留下且稳固占据一定份额的只有几家公司,如贝莱德、先锋等。这种规律在国内应该也奏效。

该人士进一步说,国内 ETF 算是发展初期,规模还不到 10 万亿元,但多数公募积极性不高。部分后入局的中小公募 (如券商、银行等股东背景公募),心态较为犹豫:从全金融布局角度看,ETF 往往被纳入股东整体发展战略,旗下公募迫于压力、久拖不下后勉强入局。但在很长时间内,ETF 业务或难以给基金公司带来利润贡献。「倒是个别大公募,随着 ETF 优势持续凸显,投入会越来越多。他们的指数业务已获得市场和渠道认可,具有规模和流量优势,且他们的主动权益以及养老金、年金、专户等业务,也能对 ETF 形成强劲反哺。」

(文章来源:券商中国)

(原标题:公募 「圈地」 指数基金,「一指多发」 仍是头部游戏)

(责任编辑:43)

【文章来源:天天财富】

持续落子之下,基金公司在指数基金上的 「圈地」 策略逐渐清晰。

券商中国记者发现,在岁末年初的基金发行中,华泰柏瑞、汇添富、易方达等公募 「一指多发」(即对一类指数发行多形态产品) 持续抢占市场份额。这种阶梯式布局,先是成立核心品种 (如 ETF) 做出规模效应,再依行情逐步发行其他产品形成多品类矩阵。

无论是中证 A500 还是沪深 300,此策略已跑出不少领先者。但这种长达数年乃至十年的策略布局,多见于头部公募,中小公募仍难以分到杯羹。

多品类矩阵承接不同资金

中证 A500 指数出现于 2024 年 9 月,是一只总市值逾 60 万亿元的宽基指数。从 2024 年至今,布局该指数的基金公司已近 80 家。截至 1 月 7 日华泰柏瑞中证 A500ETF 规模突破 500 亿元,是跟踪该指数最大的基金。从 2026 年 1 月 19 日起,华泰柏瑞跟踪中证 A500 的指数增强基金开始发行,是其旗下第三只中证 A500 指数挂钩产品 (不同份额合并统计,下同)。

这并非个例。其他布局中证 A500 指数基金的主流公募,基本已有 3 只以上产品,有公募旗下的中证 A500 产品多达 5 只。以易方达为例,成立于 2024 年 11 月的易方达中证 A500ETF 规模已超 350 亿。2025 年底,易方达成立中证 A500 红利低波动 ETF 和中证 A500 指数量化增强基金,加上此前成立的中证 A500ETF 联接基金和中证 A500 增强策略 ETF,相关产品已不下 5 只。华夏基金方面,目前成立的中证 A500 相关产品不下 4 只,包括中证 A500ETF、中证 A500 增强策略 ETF、中证 A500 指数增强基金、中证 A500ETF 联接基金。2025 年三季度,华夏基金上报的中证 A500 增强策略 ETF 联接基金,是第五只相关产品。

根据 Wind 数据,华安基金、摩根基金等公募旗下的中证 A500 相关指数基金,均不下 4 只。摩根基金方面,分别是 2024 年 9 月和 11 月成立的中证 A500ETF 和中证 A500ETF 联接基金,以及 2025 年成立的中证 A500 增强策略 ETF 和中证 A500 指数增强基金。

即便是不发 ETF 的公募,中证 A500 布局同样 「一指多发」。以中欧基金为例,这家以非 ETF 产品落子的公募,目前已成立了跟踪中证 A500 指数的普通指数基金以及指数增强基金。2025 年 12 月,中欧基金申报的中证 A500 指数量化增强基金,是第三只相关产品。

一位资深公募产品研究人士对券商中国记者说道,像中证 A500 这种容量足够大、能承接大体量市场资金的热门赛道布局,公募布局多会采取 「一指多发」 策略,抓住先发优势成立核心品种 (如 ETF) 做出规模效应,此后再根据渠道和行情逐步发行其他产品,形成多品类矩阵承接不同类型资金需求。

策略布局横跨多个年份

实际上,「一指多发」 这种阶梯式发行策略,并不限于中证 A500 指数或少数基金公司。华南一家公募的产品总监对券商中国记者称,指数基金是高度同质化产品,先发优势固然。但行情是阶段性的,资金需求也是多样的。仅有一只基金难以承接增量资金,尤其是近些年资金的配置趋势越发明显情况下。

「对大公募而言,在早期已有产品情况下,需顺应趋势持续布局多类型产品,如针对场外资金需求的非 ETF 产品,或者是针对量化机构的增强产品。不仅中证 A500,沪深 300 这类经典指数,以及近年兴起的自由现金流等指数,都在采用这种 『圈地』 策略。」 该产品总监称。

券商中国记者梳理获悉,「一指多发」 策略在沪深 300 指数布局上,横跨多个年份,产品更加丰富,可谓是指数巨头中长期产品线布局的缩影。易方达旗下沪深 300 指数挂钩基金有 4 只,成立时间从 2009 年横跨到 2020 年,除 ETF 和 ETF 联接基金外,还有量化增强指数基金和精选增强指数基金。如果加上沪深 300 非银、沪深 300 医药等优化指数品种,易方达旗下沪深 300 相关的指数基金则多达 8 只。

汇添富基金旗下 6 只沪深 300 指数基金,布局跨度长达 8 年。其在 2017 年成立沪深 300 指数基金,后于 2019 年底成立沪深 300ETF,2020 年和 2021 年先后成立沪深 300 指数增强基金和沪深 300 基本面增强基金,2025 年成立沪深 300ETF 联接基金和沪深 300 指数量化增强基金。截至 1 月 7 日在发行中的汇添富沪深 300 自由现金流指数基金,是其旗下沪深 300 相关指数品类的又一只产品。

根据 Wind 统计,截至目前逾 140 只沪深 300 指数基金,来自 100 多家基金公司,但数量和规模分化明显。以 ETF 为例,40 只沪深 300ETF 中有 4 只规模超过 1000 亿元,其他的产品规模均不足 90 亿元。其中,有 27 只产品规模不足 10 亿元。4 只千亿规模的产品,分别来自华泰柏瑞基金、易方达基金、华夏基金和嘉实基金,成立时间均在 2014 年之前。

依然是头部游戏

指数基金 「一指多发」 策略背后,折射着基金公司产品线布局思路变化。「以往,我们面对行情时首先想到主动权益基金,但现在第一反应是指数基金:我们有哪些指数产品能承接客户需求?还缺哪类品种?如何补齐?」 北京一家公募市场人士对券商中国记者称,这种变化固然与近些年指数基金发展潮流有关,也是顺应投资者配置需求多元化、A 股行情结构化等因素的结果。2025 年 ETF 净流入已超万亿元,如果说配置指数化是大势所趋,指数基金布局自然会日趋多样化。

以近期火热的卫星互联网赛道为例,沪上一家大中型公募市场营销人士对券商中国记者说道,在这轮卫星互联网行情之前,已有不少基金公司布局了相关产品。「这种细分赛道资金容量并不算太大。全产品线公募一般都有主动权益基金重仓核心标的。但随着行情持续演绎,基金公司会通过发行 ETF、ETF 联接基金,以及指数增强基金这种 『由主动到被动』 方式,承接住增量多元资金。」

但采用 「一指多发」 策略的主要是头部公募,大多中小公募的指数基金布局相对单一,特别是 ETF 上的主动性并不强。前述沪上公募人士表示,从欧美市场来看,指数基金前期或有很多玩家,但最终留下且稳固占据一定份额的只有几家公司,如贝莱德、先锋等。这种规律在国内应该也奏效。

该人士进一步说,国内 ETF 算是发展初期,规模还不到 10 万亿元,但多数公募积极性不高。部分后入局的中小公募 (如券商、银行等股东背景公募),心态较为犹豫:从全金融布局角度看,ETF 往往被纳入股东整体发展战略,旗下公募迫于压力、久拖不下后勉强入局。但在很长时间内,ETF 业务或难以给基金公司带来利润贡献。「倒是个别大公募,随着 ETF 优势持续凸显,投入会越来越多。他们的指数业务已获得市场和渠道认可,具有规模和流量优势,且他们的主动权益以及养老金、年金、专户等业务,也能对 ETF 形成强劲反哺。」

(文章来源:券商中国)

(原标题:公募 「圈地」 指数基金,「一指多发」 仍是头部游戏)

(责任编辑:43)