【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

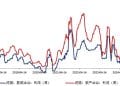

市场研究机构 Counterpoint Research 最新发布的存储市场内存月度价格追踪报告显示,全球存储芯片价格正在经历一轮罕见的急涨行情,整体市场已进入 「超级牛市」 阶段,价格水平全面突破 2018 年的历史高点。

在 AI 算力基础设施和服务器容量需求持续飙升的带动下,DRAM 与 NAND 等存储产品供不应求,供应商议价能力被推升至历史高位。报告预计,2025 年第四季度存储价格将整体上涨 40%—50%,2026 年第一季度还将再度上涨 40%—50%,2026 年第二季度则预计再上涨约 20%。

存储价格持续上涨,行业成本线被迫重写

从结构上看,本轮涨价并非短期补涨,而是建立在此前长时间低迷周期之上的 「急转直上」。

在 2023 年至 2024 年经历了长时间价格下探和去库存后,头部存储厂商主动减产、集中产能投向高毛利产品,为本轮供给收紧埋下伏笔。

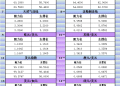

Counterpoint 在报告中指出,传统服务器 DRAM、消费级 DRAM 和 NAND 价格在 2025 年已经累计上涨多轮,2025 年第四季度单季涨幅高达 40%—50%,部分高端模组价格涨幅更大。

这种涨势已经在具体产品上得到体现。Counterpoint 披露,数据中心常用的 64GB RDIMM 模组价格从 2025 年第三季度的 255 美元跳涨到第四季度约 450 美元,并有望在 2026 年 3 月前后进一步升至约 700 美元,单季度和单年的涨幅都远超上一轮周期。

价格快速上行,使下游整机厂商原有的成本模型迅速失效,过往在其他部件上精细打磨出来的成本优势,被集中吞噬在 「内存」 这一单一项上。

与此同时,行业内对 「存储超级周期」 的判断也在强化。第三方机构数据表明,2025 年第三季度 DRAM 产业营收同比和环比都出现强劲增长,合约价格在第四季度继续上调,标准 DRAM 合约价季度涨幅接近 50%,高带宽内存 (HBM) 和高级制程产品的涨幅更甚,推动整体存储业务利润率大幅修复。

AI 服务器抢走产能,PC 与手机被动 「买单」

驱动本轮行情的核心力量,是以 AI 训练与推理集群为代表的新一代服务器需求。

大型云服务商和互联网公司在 2025 年下半年起集中锁定高端 HBM 和服务器 DRAM 产能,不仅抬高了 AI 服务器用内存的报价,也进一步挤压了消费级 PC 和智能手机所能分配到的晶圆资源。

行业跟踪机构测算,2026 年第一季度服务器 DRAM 价格有望再涨逾 60%,美国云计算厂商从 2025 年底就开始提前拉货,以锁定 2026 年上半年的比特供应。

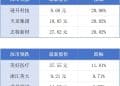

产能结构的倾斜,正在传导为终端制造成本的全面抬升。Counterpoint 此前针对智能手机供应链的研究显示,受 DRAM 与 NAND 多轮涨价影响,2025 年中后段起,低端机型的物料成本平均上涨约 25%,中端机型上涨约 15%,高端机型上涨约 10%。

在此基础上,如果存储价格如最新报告所示在 2026 年上半年再度累计上涨近一倍,智能手机整机物料成本预计还将额外抬升 8%—15%,平均售价上行趋势难以避免。

PC 与服务器领域同样感受明显压力。面向企业和专业用户的高端 DDR5 内存条价格已经出现 50% 左右的单季涨幅,部分整机厂商开始重新评估标配内存容量和产品定价策略。

面向 AI 工作站、边缘服务器和高性能台式机的配置中,内存与存储在整机物料成本中的占比显著上升,迫使厂商在 GPU、CPU 之外重新平衡配置组合。

终端出货预期下调,涨价压力加速向消费者传导

在成本端持续上扬的同时,终端需求并未同步强劲扩张。Counterpoint 最新预测显示,2026 年全球智能手机出货量或将小幅下滑,整体出货预期被下调约 2%,其中中低端机型所受冲击更大。

研究认为,在存储成本高企的环境下,部分厂商将减少或延后入门级新品的上市节奏,更倾向于通过抬升平均售价来对冲成本压力,这将进一步压缩价格敏感型消费者的换机意愿。

对于头部品牌而言,强议价能力和规模效应在一定程度上缓冲了这轮成本冲击。一些大型终端厂商通过长期供货协议、联合研发和供应链金融等方式,锁定部分存储资源和价格区间,从而在产品线之间腾挪空间,将压力更多消化在内部。

但对中小品牌和白牌厂商来说,在上游报价统一抬升、下游销售价格又难以大幅上调的情况下,利润空间被明显压缩,部分企业的出货策略已经转向 「少做低端、稳住中高端」。

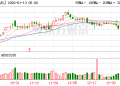

在资本市场上,本轮存储 「超级牛市」 已被直接反映在龙头公司盈利预告和股价表现中。以韩国和美国的几家头部存储厂商为代表,2025 年第四季度至 2026 年初的业绩指引普遍显示利润将同比成倍增长,市场普遍将其归因于存储价格的急剧回升和高附加值产品占比的提升。

这种分化也使得芯片产业链内部出现明显的 「赢家」 和 「被动承压者」,上游存储厂商的景气度,与下游组装和部分品牌厂商面临的成本挤压,形成鲜明对比。

接下来几个月内,市场将持续关注两条主线:

- 存储厂商在 2026 年资本开支和产能规划上是否会明显加码,从而在更远的时间维度上改变供需平衡;

- AI 基础设施投资的节奏是否会放缓,从而为终端产品争取更多可用产能。

多家机构的情景分析显示,若 AI 相关投资维持当前强度,存储价格的高位运行可能延续至 2026 年下半年甚至更久;而一旦新增产能集中投放、需求边际降温,这轮 「超级牛市」 的拐点也可能在新一轮财报季前后显露端倪。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

市场研究机构 Counterpoint Research 最新发布的存储市场内存月度价格追踪报告显示,全球存储芯片价格正在经历一轮罕见的急涨行情,整体市场已进入 「超级牛市」 阶段,价格水平全面突破 2018 年的历史高点。

在 AI 算力基础设施和服务器容量需求持续飙升的带动下,DRAM 与 NAND 等存储产品供不应求,供应商议价能力被推升至历史高位。报告预计,2025 年第四季度存储价格将整体上涨 40%—50%,2026 年第一季度还将再度上涨 40%—50%,2026 年第二季度则预计再上涨约 20%。

存储价格持续上涨,行业成本线被迫重写

从结构上看,本轮涨价并非短期补涨,而是建立在此前长时间低迷周期之上的 「急转直上」。

在 2023 年至 2024 年经历了长时间价格下探和去库存后,头部存储厂商主动减产、集中产能投向高毛利产品,为本轮供给收紧埋下伏笔。

Counterpoint 在报告中指出,传统服务器 DRAM、消费级 DRAM 和 NAND 价格在 2025 年已经累计上涨多轮,2025 年第四季度单季涨幅高达 40%—50%,部分高端模组价格涨幅更大。

这种涨势已经在具体产品上得到体现。Counterpoint 披露,数据中心常用的 64GB RDIMM 模组价格从 2025 年第三季度的 255 美元跳涨到第四季度约 450 美元,并有望在 2026 年 3 月前后进一步升至约 700 美元,单季度和单年的涨幅都远超上一轮周期。

价格快速上行,使下游整机厂商原有的成本模型迅速失效,过往在其他部件上精细打磨出来的成本优势,被集中吞噬在 「内存」 这一单一项上。

与此同时,行业内对 「存储超级周期」 的判断也在强化。第三方机构数据表明,2025 年第三季度 DRAM 产业营收同比和环比都出现强劲增长,合约价格在第四季度继续上调,标准 DRAM 合约价季度涨幅接近 50%,高带宽内存 (HBM) 和高级制程产品的涨幅更甚,推动整体存储业务利润率大幅修复。

AI 服务器抢走产能,PC 与手机被动 「买单」

驱动本轮行情的核心力量,是以 AI 训练与推理集群为代表的新一代服务器需求。

大型云服务商和互联网公司在 2025 年下半年起集中锁定高端 HBM 和服务器 DRAM 产能,不仅抬高了 AI 服务器用内存的报价,也进一步挤压了消费级 PC 和智能手机所能分配到的晶圆资源。

行业跟踪机构测算,2026 年第一季度服务器 DRAM 价格有望再涨逾 60%,美国云计算厂商从 2025 年底就开始提前拉货,以锁定 2026 年上半年的比特供应。

产能结构的倾斜,正在传导为终端制造成本的全面抬升。Counterpoint 此前针对智能手机供应链的研究显示,受 DRAM 与 NAND 多轮涨价影响,2025 年中后段起,低端机型的物料成本平均上涨约 25%,中端机型上涨约 15%,高端机型上涨约 10%。

在此基础上,如果存储价格如最新报告所示在 2026 年上半年再度累计上涨近一倍,智能手机整机物料成本预计还将额外抬升 8%—15%,平均售价上行趋势难以避免。

PC 与服务器领域同样感受明显压力。面向企业和专业用户的高端 DDR5 内存条价格已经出现 50% 左右的单季涨幅,部分整机厂商开始重新评估标配内存容量和产品定价策略。

面向 AI 工作站、边缘服务器和高性能台式机的配置中,内存与存储在整机物料成本中的占比显著上升,迫使厂商在 GPU、CPU 之外重新平衡配置组合。

终端出货预期下调,涨价压力加速向消费者传导

在成本端持续上扬的同时,终端需求并未同步强劲扩张。Counterpoint 最新预测显示,2026 年全球智能手机出货量或将小幅下滑,整体出货预期被下调约 2%,其中中低端机型所受冲击更大。

研究认为,在存储成本高企的环境下,部分厂商将减少或延后入门级新品的上市节奏,更倾向于通过抬升平均售价来对冲成本压力,这将进一步压缩价格敏感型消费者的换机意愿。

对于头部品牌而言,强议价能力和规模效应在一定程度上缓冲了这轮成本冲击。一些大型终端厂商通过长期供货协议、联合研发和供应链金融等方式,锁定部分存储资源和价格区间,从而在产品线之间腾挪空间,将压力更多消化在内部。

但对中小品牌和白牌厂商来说,在上游报价统一抬升、下游销售价格又难以大幅上调的情况下,利润空间被明显压缩,部分企业的出货策略已经转向 「少做低端、稳住中高端」。

在资本市场上,本轮存储 「超级牛市」 已被直接反映在龙头公司盈利预告和股价表现中。以韩国和美国的几家头部存储厂商为代表,2025 年第四季度至 2026 年初的业绩指引普遍显示利润将同比成倍增长,市场普遍将其归因于存储价格的急剧回升和高附加值产品占比的提升。

这种分化也使得芯片产业链内部出现明显的 「赢家」 和 「被动承压者」,上游存储厂商的景气度,与下游组装和部分品牌厂商面临的成本挤压,形成鲜明对比。

接下来几个月内,市场将持续关注两条主线:

- 存储厂商在 2026 年资本开支和产能规划上是否会明显加码,从而在更远的时间维度上改变供需平衡;

- AI 基础设施投资的节奏是否会放缓,从而为终端产品争取更多可用产能。

多家机构的情景分析显示,若 AI 相关投资维持当前强度,存储价格的高位运行可能延续至 2026 年下半年甚至更久;而一旦新增产能集中投放、需求边际降温,这轮 「超级牛市」 的拐点也可能在新一轮财报季前后显露端倪。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

市场研究机构 Counterpoint Research 最新发布的存储市场内存月度价格追踪报告显示,全球存储芯片价格正在经历一轮罕见的急涨行情,整体市场已进入 「超级牛市」 阶段,价格水平全面突破 2018 年的历史高点。

在 AI 算力基础设施和服务器容量需求持续飙升的带动下,DRAM 与 NAND 等存储产品供不应求,供应商议价能力被推升至历史高位。报告预计,2025 年第四季度存储价格将整体上涨 40%—50%,2026 年第一季度还将再度上涨 40%—50%,2026 年第二季度则预计再上涨约 20%。

存储价格持续上涨,行业成本线被迫重写

从结构上看,本轮涨价并非短期补涨,而是建立在此前长时间低迷周期之上的 「急转直上」。

在 2023 年至 2024 年经历了长时间价格下探和去库存后,头部存储厂商主动减产、集中产能投向高毛利产品,为本轮供给收紧埋下伏笔。

Counterpoint 在报告中指出,传统服务器 DRAM、消费级 DRAM 和 NAND 价格在 2025 年已经累计上涨多轮,2025 年第四季度单季涨幅高达 40%—50%,部分高端模组价格涨幅更大。

这种涨势已经在具体产品上得到体现。Counterpoint 披露,数据中心常用的 64GB RDIMM 模组价格从 2025 年第三季度的 255 美元跳涨到第四季度约 450 美元,并有望在 2026 年 3 月前后进一步升至约 700 美元,单季度和单年的涨幅都远超上一轮周期。

价格快速上行,使下游整机厂商原有的成本模型迅速失效,过往在其他部件上精细打磨出来的成本优势,被集中吞噬在 「内存」 这一单一项上。

与此同时,行业内对 「存储超级周期」 的判断也在强化。第三方机构数据表明,2025 年第三季度 DRAM 产业营收同比和环比都出现强劲增长,合约价格在第四季度继续上调,标准 DRAM 合约价季度涨幅接近 50%,高带宽内存 (HBM) 和高级制程产品的涨幅更甚,推动整体存储业务利润率大幅修复。

AI 服务器抢走产能,PC 与手机被动 「买单」

驱动本轮行情的核心力量,是以 AI 训练与推理集群为代表的新一代服务器需求。

大型云服务商和互联网公司在 2025 年下半年起集中锁定高端 HBM 和服务器 DRAM 产能,不仅抬高了 AI 服务器用内存的报价,也进一步挤压了消费级 PC 和智能手机所能分配到的晶圆资源。

行业跟踪机构测算,2026 年第一季度服务器 DRAM 价格有望再涨逾 60%,美国云计算厂商从 2025 年底就开始提前拉货,以锁定 2026 年上半年的比特供应。

产能结构的倾斜,正在传导为终端制造成本的全面抬升。Counterpoint 此前针对智能手机供应链的研究显示,受 DRAM 与 NAND 多轮涨价影响,2025 年中后段起,低端机型的物料成本平均上涨约 25%,中端机型上涨约 15%,高端机型上涨约 10%。

在此基础上,如果存储价格如最新报告所示在 2026 年上半年再度累计上涨近一倍,智能手机整机物料成本预计还将额外抬升 8%—15%,平均售价上行趋势难以避免。

PC 与服务器领域同样感受明显压力。面向企业和专业用户的高端 DDR5 内存条价格已经出现 50% 左右的单季涨幅,部分整机厂商开始重新评估标配内存容量和产品定价策略。

面向 AI 工作站、边缘服务器和高性能台式机的配置中,内存与存储在整机物料成本中的占比显著上升,迫使厂商在 GPU、CPU 之外重新平衡配置组合。

终端出货预期下调,涨价压力加速向消费者传导

在成本端持续上扬的同时,终端需求并未同步强劲扩张。Counterpoint 最新预测显示,2026 年全球智能手机出货量或将小幅下滑,整体出货预期被下调约 2%,其中中低端机型所受冲击更大。

研究认为,在存储成本高企的环境下,部分厂商将减少或延后入门级新品的上市节奏,更倾向于通过抬升平均售价来对冲成本压力,这将进一步压缩价格敏感型消费者的换机意愿。

对于头部品牌而言,强议价能力和规模效应在一定程度上缓冲了这轮成本冲击。一些大型终端厂商通过长期供货协议、联合研发和供应链金融等方式,锁定部分存储资源和价格区间,从而在产品线之间腾挪空间,将压力更多消化在内部。

但对中小品牌和白牌厂商来说,在上游报价统一抬升、下游销售价格又难以大幅上调的情况下,利润空间被明显压缩,部分企业的出货策略已经转向 「少做低端、稳住中高端」。

在资本市场上,本轮存储 「超级牛市」 已被直接反映在龙头公司盈利预告和股价表现中。以韩国和美国的几家头部存储厂商为代表,2025 年第四季度至 2026 年初的业绩指引普遍显示利润将同比成倍增长,市场普遍将其归因于存储价格的急剧回升和高附加值产品占比的提升。

这种分化也使得芯片产业链内部出现明显的 「赢家」 和 「被动承压者」,上游存储厂商的景气度,与下游组装和部分品牌厂商面临的成本挤压,形成鲜明对比。

接下来几个月内,市场将持续关注两条主线:

- 存储厂商在 2026 年资本开支和产能规划上是否会明显加码,从而在更远的时间维度上改变供需平衡;

- AI 基础设施投资的节奏是否会放缓,从而为终端产品争取更多可用产能。

多家机构的情景分析显示,若 AI 相关投资维持当前强度,存储价格的高位运行可能延续至 2026 年下半年甚至更久;而一旦新增产能集中投放、需求边际降温,这轮 「超级牛市」 的拐点也可能在新一轮财报季前后显露端倪。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

市场研究机构 Counterpoint Research 最新发布的存储市场内存月度价格追踪报告显示,全球存储芯片价格正在经历一轮罕见的急涨行情,整体市场已进入 「超级牛市」 阶段,价格水平全面突破 2018 年的历史高点。

在 AI 算力基础设施和服务器容量需求持续飙升的带动下,DRAM 与 NAND 等存储产品供不应求,供应商议价能力被推升至历史高位。报告预计,2025 年第四季度存储价格将整体上涨 40%—50%,2026 年第一季度还将再度上涨 40%—50%,2026 年第二季度则预计再上涨约 20%。

存储价格持续上涨,行业成本线被迫重写

从结构上看,本轮涨价并非短期补涨,而是建立在此前长时间低迷周期之上的 「急转直上」。

在 2023 年至 2024 年经历了长时间价格下探和去库存后,头部存储厂商主动减产、集中产能投向高毛利产品,为本轮供给收紧埋下伏笔。

Counterpoint 在报告中指出,传统服务器 DRAM、消费级 DRAM 和 NAND 价格在 2025 年已经累计上涨多轮,2025 年第四季度单季涨幅高达 40%—50%,部分高端模组价格涨幅更大。

这种涨势已经在具体产品上得到体现。Counterpoint 披露,数据中心常用的 64GB RDIMM 模组价格从 2025 年第三季度的 255 美元跳涨到第四季度约 450 美元,并有望在 2026 年 3 月前后进一步升至约 700 美元,单季度和单年的涨幅都远超上一轮周期。

价格快速上行,使下游整机厂商原有的成本模型迅速失效,过往在其他部件上精细打磨出来的成本优势,被集中吞噬在 「内存」 这一单一项上。

与此同时,行业内对 「存储超级周期」 的判断也在强化。第三方机构数据表明,2025 年第三季度 DRAM 产业营收同比和环比都出现强劲增长,合约价格在第四季度继续上调,标准 DRAM 合约价季度涨幅接近 50%,高带宽内存 (HBM) 和高级制程产品的涨幅更甚,推动整体存储业务利润率大幅修复。

AI 服务器抢走产能,PC 与手机被动 「买单」

驱动本轮行情的核心力量,是以 AI 训练与推理集群为代表的新一代服务器需求。

大型云服务商和互联网公司在 2025 年下半年起集中锁定高端 HBM 和服务器 DRAM 产能,不仅抬高了 AI 服务器用内存的报价,也进一步挤压了消费级 PC 和智能手机所能分配到的晶圆资源。

行业跟踪机构测算,2026 年第一季度服务器 DRAM 价格有望再涨逾 60%,美国云计算厂商从 2025 年底就开始提前拉货,以锁定 2026 年上半年的比特供应。

产能结构的倾斜,正在传导为终端制造成本的全面抬升。Counterpoint 此前针对智能手机供应链的研究显示,受 DRAM 与 NAND 多轮涨价影响,2025 年中后段起,低端机型的物料成本平均上涨约 25%,中端机型上涨约 15%,高端机型上涨约 10%。

在此基础上,如果存储价格如最新报告所示在 2026 年上半年再度累计上涨近一倍,智能手机整机物料成本预计还将额外抬升 8%—15%,平均售价上行趋势难以避免。

PC 与服务器领域同样感受明显压力。面向企业和专业用户的高端 DDR5 内存条价格已经出现 50% 左右的单季涨幅,部分整机厂商开始重新评估标配内存容量和产品定价策略。

面向 AI 工作站、边缘服务器和高性能台式机的配置中,内存与存储在整机物料成本中的占比显著上升,迫使厂商在 GPU、CPU 之外重新平衡配置组合。

终端出货预期下调,涨价压力加速向消费者传导

在成本端持续上扬的同时,终端需求并未同步强劲扩张。Counterpoint 最新预测显示,2026 年全球智能手机出货量或将小幅下滑,整体出货预期被下调约 2%,其中中低端机型所受冲击更大。

研究认为,在存储成本高企的环境下,部分厂商将减少或延后入门级新品的上市节奏,更倾向于通过抬升平均售价来对冲成本压力,这将进一步压缩价格敏感型消费者的换机意愿。

对于头部品牌而言,强议价能力和规模效应在一定程度上缓冲了这轮成本冲击。一些大型终端厂商通过长期供货协议、联合研发和供应链金融等方式,锁定部分存储资源和价格区间,从而在产品线之间腾挪空间,将压力更多消化在内部。

但对中小品牌和白牌厂商来说,在上游报价统一抬升、下游销售价格又难以大幅上调的情况下,利润空间被明显压缩,部分企业的出货策略已经转向 「少做低端、稳住中高端」。

在资本市场上,本轮存储 「超级牛市」 已被直接反映在龙头公司盈利预告和股价表现中。以韩国和美国的几家头部存储厂商为代表,2025 年第四季度至 2026 年初的业绩指引普遍显示利润将同比成倍增长,市场普遍将其归因于存储价格的急剧回升和高附加值产品占比的提升。

这种分化也使得芯片产业链内部出现明显的 「赢家」 和 「被动承压者」,上游存储厂商的景气度,与下游组装和部分品牌厂商面临的成本挤压,形成鲜明对比。

接下来几个月内,市场将持续关注两条主线:

- 存储厂商在 2026 年资本开支和产能规划上是否会明显加码,从而在更远的时间维度上改变供需平衡;

- AI 基础设施投资的节奏是否会放缓,从而为终端产品争取更多可用产能。

多家机构的情景分析显示,若 AI 相关投资维持当前强度,存储价格的高位运行可能延续至 2026 年下半年甚至更久;而一旦新增产能集中投放、需求边际降温,这轮 「超级牛市」 的拐点也可能在新一轮财报季前后显露端倪。