【文章来源:天天财富】

2026 年开年,A 股市场迎来新一轮资金 「活水」。

据 21 世纪经济报道记者测算,截至 1 月 13 日,2026 年已有超过 700 亿元公募基金资金流入权益市场。新年新发含权基金、2025 年成立尚在建仓期的次新基金,以及场内交易型开放式指数基金股票型 ETF 成为三大主力渠道。

在赚钱效应逐步显现、市场情绪回暖的背景下,近期甚至传出单只基金单日 「吸金」 超百亿元的市场消息,再度引发投资者对公募销售是否全面回暖、行情是否见顶的讨论。

不过,多位业内人士指出,当前入市资金呈现 「结构性」 特征,主题 ETF 是主力,资金集中涌入传媒、卫星、有色等主题,但新发主动权益基金销售全面回暖信号尚未明确。

三大渠道资金合计超 700 亿

Wind 数据显示,截至 1 月 13 日,2026 年以来全市场共有 21 只新基金成立。其中,投资方向主要为股票市场的基金达 15 只 (包括股票型基金 9 只、偏股混合型基金 6 只),占比超过七成,合计发行规模 43.52 亿元。

与此同时,2025 年 12 月成立、正处于建仓期的次新基金共有 208 只。其中,主要投向股票市场的基金为 119 只 (包括 74 只股票型基金和 45 只主动权益基金),募集总规模达 453 亿元。这部分资金正逐步流入股市。

此外,从场内基金申赎数据来看,截至 1 月 13 日,2026 年以来股票型 ETF 净流入额已达到 212.42 亿元。

以上三类渠道带来的增量资金合计已超 700 亿元。

值得注意的是,尽管公募资金正在流入股市,但结构分化显著。

一位公募投资人士表示,「权益基金销售开始呈现回暖趋势,且结构性特征明显。」

他认为,2026 年开年 A 股市场迎来 「开门红」,极大地提振了投资者信心。与 2025 年相比,投资者对权益类基金的关注度显著提升。2026 年发行的新基金中,偏股混合型和指数型等权益类产品占据主导地位,「显示出资金开始从防御转向进攻。」

格上基金研究员托合江分析称,「2026 年开年以来,公募基金整体呈现结构性资金流入的特征,主题 ETF 成为吸金主力。」

不过,托合江表示,仅就新发主动权益基金来看,2026 年以来并未出现明显的资金流入潮。

格上基金数据显示,开年以来公募新发基金 120 只,发行总份额 64.72 亿份。与历史数据相比,发行热度尚未达到全面回暖的程度。

具体来看,截至 1 月 13 日,股票型基金份额为 4.01 万亿份,相比 2025 年 12 月底的 3.99 万亿份保持平稳增长,资产净值则较 2025 年 12 月底增加 2649 亿元。混合型基金份额为 2.66 万亿份,与 2025 年 12 月底相比无明显增长,资产净值增加 13 亿元。

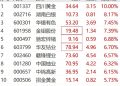

而从 ETF 细分赛道看,资金高度集中于热门主题。

托合江指出,资金主要集中在传媒、卫星、有色金属等主题。传媒 ETF 今年以来净流入 73.21 亿元,卫星 ETF 净流入 67.65 亿元,有色金属 ETF 净流入 59.4 亿元,成为资金集中涌入的方向。

排排网财富公募产品运营负责人曾方芳也表示,近期上市的 ETF 品类丰富,涵盖多个热门主题,交易活跃。例如,截至 1 月 13 日,鹏华卫星 ETF 规模已超 9.79 亿元,7 个交易日增长 2 倍,吸金效应显著。

投资者关注结构性机会

除了新增资金外,存量基金也出现 「吸金」 迹象。

近日有市场消息称,德邦基金旗下主动权益产品 「德邦稳盈增长灵活配置混合型基金」 在 1 月 12 日单日获得 120 亿元申购,引发广泛关注。

对此,德邦基金于 1 月 13 日公开回应称,公司并未对外披露旗下基金的盘中规模数据,相关数据属于非公开信息。

同时,该基金自 1 月 14 日起大幅调低单渠道申购限额,A 类份额单渠道申购上限从 1000 万元下调至 10 万元,C 类份额从 100 万元下调至 1 万元。

该基金突然受到关注,主要源于其重仓的 AI 应用板块个股在 1 月 12 日集体大涨。该基金 2025 年三季度前十大重仓股中的易点天下、万兴科技、卓易信息、光云科技均在 1 月 12 日涨停,带动基金当日估算净值涨幅显著。截至 1 月 12 日,该基金开年以来仅 6 个交易日的净值增长率已高达 29.42%。

托合江表示,所谓 「单日吸金超 120 亿元」 的数据系误传,并非真实申购规模。但这一传闻反映出投资者对结构性机会的强烈关注,以及在市场热度较高时的从众心理。

一家公募机构人士分析,这一现象背后,一方面是 AI 应用板块大涨带动基金净值飙升,形成赚钱效应;另一方面,投资者在市场情绪高涨时容易跟风申购。

「但投资者选择基金仍需从自身风险承受能力出发,不应盲目追逐短期热点。」 上述公募人士说。

增量资金可期

尽管 2026 年以来部分基金出现申购热潮,但多位业内人士认为,公募权益销售全面回暖的信号尚未出现。

前海开源基金首席经济学家杨德龙表示,目前单日 「吸金」 百亿元仍是少数明星基金现象,大部分基金单日销量在几亿元至十亿元级别。「这并非市场见顶的信号,但投资者也需注意,短期快速上涨可能带来回调风险。」

从长期趋势看,公募基金的客户需求与资金结构正在发生变化。嘉实财富首席宏观分析师谭华清分析发现,自 2025 年 9 月以来,主动偏股基金份额结束了 2023 年以来的下降趋势,出现小幅回升;与此同时,股票指数基金份额继续保持增长。

杨德龙指出,公募基金是普通投资者参与股市的重要渠道,在市场赚钱效应提升后,越来越多的投资者会借道公募入市。「从趋势看,基金销售有望继续回暖。」

展望未来增量资金来源,托合江认为,居民存款搬家、保险资金增配权益等将成为主要动力。其分析,2026 年居民定期存款到期规模预计约 30 万亿元,而 3 年期定存到期后再配置收益率降至 0.95%,在低利率环境下,部分资金可能向基金迁移。在投资上,其建议可关注中证 A500、中证 500等宽基 ETF,适当参与科技等主题 ETF。而风险偏好较低的投资者则可选择固收+产品。

曾方芳表示,当前低利率环境催生 「存款搬家」 趋势。中金公司预计,2026 年居民储蓄率可能下降,有望额外带来 2 万亿至 4 万亿元资金流向投资领域。具备赚钱效应的公募基金将成为资金入市的重要载体。在投资布局上,除了人工智能等科技主线外,还可关注红利资产,采取 「哑铃策略」,坚持长期投资。

一位机构投资者分析,在低利率环境下,银行存款和传统理财收益率下降,居民储蓄加速向具备更高预期收益的权益市场转移。

但这位机构投资者也提醒投资者股市投资风险加大,「统计显示,以万得全 A 指数为例,其接近 24 倍的 TTM 市盈率估值,已经达到了最近 5 年来最昂贵的水平。更进一步,基于 TTM 市盈率和中国 10 年期国债收益率的 A 股股权风险溢价,也来到了 4 年多来的最低水平,这意味着从股权风险溢价来估值,A 股达到了 4 年多来的最贵。」

一家公募人士指出,在监管引导行业高质量发展的背景下,未来基金销售与投顾服务将逐步淡化规模考核,转向以投资者真实收益和长期陪伴为导向。这也将有助于提升投资者持有体验,形成资金与市场之间的良性循环。

(文章来源:21 世纪经济报道)

(原标题:超 700 亿资金借基入市:主题 ETF 成吸金主力,投资结构分化)

(责任编辑:73)

【文章来源:天天财富】

2026 年开年,A 股市场迎来新一轮资金 「活水」。

据 21 世纪经济报道记者测算,截至 1 月 13 日,2026 年已有超过 700 亿元公募基金资金流入权益市场。新年新发含权基金、2025 年成立尚在建仓期的次新基金,以及场内交易型开放式指数基金股票型 ETF 成为三大主力渠道。

在赚钱效应逐步显现、市场情绪回暖的背景下,近期甚至传出单只基金单日 「吸金」 超百亿元的市场消息,再度引发投资者对公募销售是否全面回暖、行情是否见顶的讨论。

不过,多位业内人士指出,当前入市资金呈现 「结构性」 特征,主题 ETF 是主力,资金集中涌入传媒、卫星、有色等主题,但新发主动权益基金销售全面回暖信号尚未明确。

三大渠道资金合计超 700 亿

Wind 数据显示,截至 1 月 13 日,2026 年以来全市场共有 21 只新基金成立。其中,投资方向主要为股票市场的基金达 15 只 (包括股票型基金 9 只、偏股混合型基金 6 只),占比超过七成,合计发行规模 43.52 亿元。

与此同时,2025 年 12 月成立、正处于建仓期的次新基金共有 208 只。其中,主要投向股票市场的基金为 119 只 (包括 74 只股票型基金和 45 只主动权益基金),募集总规模达 453 亿元。这部分资金正逐步流入股市。

此外,从场内基金申赎数据来看,截至 1 月 13 日,2026 年以来股票型 ETF 净流入额已达到 212.42 亿元。

以上三类渠道带来的增量资金合计已超 700 亿元。

值得注意的是,尽管公募资金正在流入股市,但结构分化显著。

一位公募投资人士表示,「权益基金销售开始呈现回暖趋势,且结构性特征明显。」

他认为,2026 年开年 A 股市场迎来 「开门红」,极大地提振了投资者信心。与 2025 年相比,投资者对权益类基金的关注度显著提升。2026 年发行的新基金中,偏股混合型和指数型等权益类产品占据主导地位,「显示出资金开始从防御转向进攻。」

格上基金研究员托合江分析称,「2026 年开年以来,公募基金整体呈现结构性资金流入的特征,主题 ETF 成为吸金主力。」

不过,托合江表示,仅就新发主动权益基金来看,2026 年以来并未出现明显的资金流入潮。

格上基金数据显示,开年以来公募新发基金 120 只,发行总份额 64.72 亿份。与历史数据相比,发行热度尚未达到全面回暖的程度。

具体来看,截至 1 月 13 日,股票型基金份额为 4.01 万亿份,相比 2025 年 12 月底的 3.99 万亿份保持平稳增长,资产净值则较 2025 年 12 月底增加 2649 亿元。混合型基金份额为 2.66 万亿份,与 2025 年 12 月底相比无明显增长,资产净值增加 13 亿元。

而从 ETF 细分赛道看,资金高度集中于热门主题。

托合江指出,资金主要集中在传媒、卫星、有色金属等主题。传媒 ETF 今年以来净流入 73.21 亿元,卫星 ETF 净流入 67.65 亿元,有色金属 ETF 净流入 59.4 亿元,成为资金集中涌入的方向。

排排网财富公募产品运营负责人曾方芳也表示,近期上市的 ETF 品类丰富,涵盖多个热门主题,交易活跃。例如,截至 1 月 13 日,鹏华卫星 ETF 规模已超 9.79 亿元,7 个交易日增长 2 倍,吸金效应显著。

投资者关注结构性机会

除了新增资金外,存量基金也出现 「吸金」 迹象。

近日有市场消息称,德邦基金旗下主动权益产品 「德邦稳盈增长灵活配置混合型基金」 在 1 月 12 日单日获得 120 亿元申购,引发广泛关注。

对此,德邦基金于 1 月 13 日公开回应称,公司并未对外披露旗下基金的盘中规模数据,相关数据属于非公开信息。

同时,该基金自 1 月 14 日起大幅调低单渠道申购限额,A 类份额单渠道申购上限从 1000 万元下调至 10 万元,C 类份额从 100 万元下调至 1 万元。

该基金突然受到关注,主要源于其重仓的 AI 应用板块个股在 1 月 12 日集体大涨。该基金 2025 年三季度前十大重仓股中的易点天下、万兴科技、卓易信息、光云科技均在 1 月 12 日涨停,带动基金当日估算净值涨幅显著。截至 1 月 12 日,该基金开年以来仅 6 个交易日的净值增长率已高达 29.42%。

托合江表示,所谓 「单日吸金超 120 亿元」 的数据系误传,并非真实申购规模。但这一传闻反映出投资者对结构性机会的强烈关注,以及在市场热度较高时的从众心理。

一家公募机构人士分析,这一现象背后,一方面是 AI 应用板块大涨带动基金净值飙升,形成赚钱效应;另一方面,投资者在市场情绪高涨时容易跟风申购。

「但投资者选择基金仍需从自身风险承受能力出发,不应盲目追逐短期热点。」 上述公募人士说。

增量资金可期

尽管 2026 年以来部分基金出现申购热潮,但多位业内人士认为,公募权益销售全面回暖的信号尚未出现。

前海开源基金首席经济学家杨德龙表示,目前单日 「吸金」 百亿元仍是少数明星基金现象,大部分基金单日销量在几亿元至十亿元级别。「这并非市场见顶的信号,但投资者也需注意,短期快速上涨可能带来回调风险。」

从长期趋势看,公募基金的客户需求与资金结构正在发生变化。嘉实财富首席宏观分析师谭华清分析发现,自 2025 年 9 月以来,主动偏股基金份额结束了 2023 年以来的下降趋势,出现小幅回升;与此同时,股票指数基金份额继续保持增长。

杨德龙指出,公募基金是普通投资者参与股市的重要渠道,在市场赚钱效应提升后,越来越多的投资者会借道公募入市。「从趋势看,基金销售有望继续回暖。」

展望未来增量资金来源,托合江认为,居民存款搬家、保险资金增配权益等将成为主要动力。其分析,2026 年居民定期存款到期规模预计约 30 万亿元,而 3 年期定存到期后再配置收益率降至 0.95%,在低利率环境下,部分资金可能向基金迁移。在投资上,其建议可关注中证 A500、中证 500等宽基 ETF,适当参与科技等主题 ETF。而风险偏好较低的投资者则可选择固收+产品。

曾方芳表示,当前低利率环境催生 「存款搬家」 趋势。中金公司预计,2026 年居民储蓄率可能下降,有望额外带来 2 万亿至 4 万亿元资金流向投资领域。具备赚钱效应的公募基金将成为资金入市的重要载体。在投资布局上,除了人工智能等科技主线外,还可关注红利资产,采取 「哑铃策略」,坚持长期投资。

一位机构投资者分析,在低利率环境下,银行存款和传统理财收益率下降,居民储蓄加速向具备更高预期收益的权益市场转移。

但这位机构投资者也提醒投资者股市投资风险加大,「统计显示,以万得全 A 指数为例,其接近 24 倍的 TTM 市盈率估值,已经达到了最近 5 年来最昂贵的水平。更进一步,基于 TTM 市盈率和中国 10 年期国债收益率的 A 股股权风险溢价,也来到了 4 年多来的最低水平,这意味着从股权风险溢价来估值,A 股达到了 4 年多来的最贵。」

一家公募人士指出,在监管引导行业高质量发展的背景下,未来基金销售与投顾服务将逐步淡化规模考核,转向以投资者真实收益和长期陪伴为导向。这也将有助于提升投资者持有体验,形成资金与市场之间的良性循环。

(文章来源:21 世纪经济报道)

(原标题:超 700 亿资金借基入市:主题 ETF 成吸金主力,投资结构分化)

(责任编辑:73)

【文章来源:天天财富】

2026 年开年,A 股市场迎来新一轮资金 「活水」。

据 21 世纪经济报道记者测算,截至 1 月 13 日,2026 年已有超过 700 亿元公募基金资金流入权益市场。新年新发含权基金、2025 年成立尚在建仓期的次新基金,以及场内交易型开放式指数基金股票型 ETF 成为三大主力渠道。

在赚钱效应逐步显现、市场情绪回暖的背景下,近期甚至传出单只基金单日 「吸金」 超百亿元的市场消息,再度引发投资者对公募销售是否全面回暖、行情是否见顶的讨论。

不过,多位业内人士指出,当前入市资金呈现 「结构性」 特征,主题 ETF 是主力,资金集中涌入传媒、卫星、有色等主题,但新发主动权益基金销售全面回暖信号尚未明确。

三大渠道资金合计超 700 亿

Wind 数据显示,截至 1 月 13 日,2026 年以来全市场共有 21 只新基金成立。其中,投资方向主要为股票市场的基金达 15 只 (包括股票型基金 9 只、偏股混合型基金 6 只),占比超过七成,合计发行规模 43.52 亿元。

与此同时,2025 年 12 月成立、正处于建仓期的次新基金共有 208 只。其中,主要投向股票市场的基金为 119 只 (包括 74 只股票型基金和 45 只主动权益基金),募集总规模达 453 亿元。这部分资金正逐步流入股市。

此外,从场内基金申赎数据来看,截至 1 月 13 日,2026 年以来股票型 ETF 净流入额已达到 212.42 亿元。

以上三类渠道带来的增量资金合计已超 700 亿元。

值得注意的是,尽管公募资金正在流入股市,但结构分化显著。

一位公募投资人士表示,「权益基金销售开始呈现回暖趋势,且结构性特征明显。」

他认为,2026 年开年 A 股市场迎来 「开门红」,极大地提振了投资者信心。与 2025 年相比,投资者对权益类基金的关注度显著提升。2026 年发行的新基金中,偏股混合型和指数型等权益类产品占据主导地位,「显示出资金开始从防御转向进攻。」

格上基金研究员托合江分析称,「2026 年开年以来,公募基金整体呈现结构性资金流入的特征,主题 ETF 成为吸金主力。」

不过,托合江表示,仅就新发主动权益基金来看,2026 年以来并未出现明显的资金流入潮。

格上基金数据显示,开年以来公募新发基金 120 只,发行总份额 64.72 亿份。与历史数据相比,发行热度尚未达到全面回暖的程度。

具体来看,截至 1 月 13 日,股票型基金份额为 4.01 万亿份,相比 2025 年 12 月底的 3.99 万亿份保持平稳增长,资产净值则较 2025 年 12 月底增加 2649 亿元。混合型基金份额为 2.66 万亿份,与 2025 年 12 月底相比无明显增长,资产净值增加 13 亿元。

而从 ETF 细分赛道看,资金高度集中于热门主题。

托合江指出,资金主要集中在传媒、卫星、有色金属等主题。传媒 ETF 今年以来净流入 73.21 亿元,卫星 ETF 净流入 67.65 亿元,有色金属 ETF 净流入 59.4 亿元,成为资金集中涌入的方向。

排排网财富公募产品运营负责人曾方芳也表示,近期上市的 ETF 品类丰富,涵盖多个热门主题,交易活跃。例如,截至 1 月 13 日,鹏华卫星 ETF 规模已超 9.79 亿元,7 个交易日增长 2 倍,吸金效应显著。

投资者关注结构性机会

除了新增资金外,存量基金也出现 「吸金」 迹象。

近日有市场消息称,德邦基金旗下主动权益产品 「德邦稳盈增长灵活配置混合型基金」 在 1 月 12 日单日获得 120 亿元申购,引发广泛关注。

对此,德邦基金于 1 月 13 日公开回应称,公司并未对外披露旗下基金的盘中规模数据,相关数据属于非公开信息。

同时,该基金自 1 月 14 日起大幅调低单渠道申购限额,A 类份额单渠道申购上限从 1000 万元下调至 10 万元,C 类份额从 100 万元下调至 1 万元。

该基金突然受到关注,主要源于其重仓的 AI 应用板块个股在 1 月 12 日集体大涨。该基金 2025 年三季度前十大重仓股中的易点天下、万兴科技、卓易信息、光云科技均在 1 月 12 日涨停,带动基金当日估算净值涨幅显著。截至 1 月 12 日,该基金开年以来仅 6 个交易日的净值增长率已高达 29.42%。

托合江表示,所谓 「单日吸金超 120 亿元」 的数据系误传,并非真实申购规模。但这一传闻反映出投资者对结构性机会的强烈关注,以及在市场热度较高时的从众心理。

一家公募机构人士分析,这一现象背后,一方面是 AI 应用板块大涨带动基金净值飙升,形成赚钱效应;另一方面,投资者在市场情绪高涨时容易跟风申购。

「但投资者选择基金仍需从自身风险承受能力出发,不应盲目追逐短期热点。」 上述公募人士说。

增量资金可期

尽管 2026 年以来部分基金出现申购热潮,但多位业内人士认为,公募权益销售全面回暖的信号尚未出现。

前海开源基金首席经济学家杨德龙表示,目前单日 「吸金」 百亿元仍是少数明星基金现象,大部分基金单日销量在几亿元至十亿元级别。「这并非市场见顶的信号,但投资者也需注意,短期快速上涨可能带来回调风险。」

从长期趋势看,公募基金的客户需求与资金结构正在发生变化。嘉实财富首席宏观分析师谭华清分析发现,自 2025 年 9 月以来,主动偏股基金份额结束了 2023 年以来的下降趋势,出现小幅回升;与此同时,股票指数基金份额继续保持增长。

杨德龙指出,公募基金是普通投资者参与股市的重要渠道,在市场赚钱效应提升后,越来越多的投资者会借道公募入市。「从趋势看,基金销售有望继续回暖。」

展望未来增量资金来源,托合江认为,居民存款搬家、保险资金增配权益等将成为主要动力。其分析,2026 年居民定期存款到期规模预计约 30 万亿元,而 3 年期定存到期后再配置收益率降至 0.95%,在低利率环境下,部分资金可能向基金迁移。在投资上,其建议可关注中证 A500、中证 500等宽基 ETF,适当参与科技等主题 ETF。而风险偏好较低的投资者则可选择固收+产品。

曾方芳表示,当前低利率环境催生 「存款搬家」 趋势。中金公司预计,2026 年居民储蓄率可能下降,有望额外带来 2 万亿至 4 万亿元资金流向投资领域。具备赚钱效应的公募基金将成为资金入市的重要载体。在投资布局上,除了人工智能等科技主线外,还可关注红利资产,采取 「哑铃策略」,坚持长期投资。

一位机构投资者分析,在低利率环境下,银行存款和传统理财收益率下降,居民储蓄加速向具备更高预期收益的权益市场转移。

但这位机构投资者也提醒投资者股市投资风险加大,「统计显示,以万得全 A 指数为例,其接近 24 倍的 TTM 市盈率估值,已经达到了最近 5 年来最昂贵的水平。更进一步,基于 TTM 市盈率和中国 10 年期国债收益率的 A 股股权风险溢价,也来到了 4 年多来的最低水平,这意味着从股权风险溢价来估值,A 股达到了 4 年多来的最贵。」

一家公募人士指出,在监管引导行业高质量发展的背景下,未来基金销售与投顾服务将逐步淡化规模考核,转向以投资者真实收益和长期陪伴为导向。这也将有助于提升投资者持有体验,形成资金与市场之间的良性循环。

(文章来源:21 世纪经济报道)

(原标题:超 700 亿资金借基入市:主题 ETF 成吸金主力,投资结构分化)

(责任编辑:73)

【文章来源:天天财富】

2026 年开年,A 股市场迎来新一轮资金 「活水」。

据 21 世纪经济报道记者测算,截至 1 月 13 日,2026 年已有超过 700 亿元公募基金资金流入权益市场。新年新发含权基金、2025 年成立尚在建仓期的次新基金,以及场内交易型开放式指数基金股票型 ETF 成为三大主力渠道。

在赚钱效应逐步显现、市场情绪回暖的背景下,近期甚至传出单只基金单日 「吸金」 超百亿元的市场消息,再度引发投资者对公募销售是否全面回暖、行情是否见顶的讨论。

不过,多位业内人士指出,当前入市资金呈现 「结构性」 特征,主题 ETF 是主力,资金集中涌入传媒、卫星、有色等主题,但新发主动权益基金销售全面回暖信号尚未明确。

三大渠道资金合计超 700 亿

Wind 数据显示,截至 1 月 13 日,2026 年以来全市场共有 21 只新基金成立。其中,投资方向主要为股票市场的基金达 15 只 (包括股票型基金 9 只、偏股混合型基金 6 只),占比超过七成,合计发行规模 43.52 亿元。

与此同时,2025 年 12 月成立、正处于建仓期的次新基金共有 208 只。其中,主要投向股票市场的基金为 119 只 (包括 74 只股票型基金和 45 只主动权益基金),募集总规模达 453 亿元。这部分资金正逐步流入股市。

此外,从场内基金申赎数据来看,截至 1 月 13 日,2026 年以来股票型 ETF 净流入额已达到 212.42 亿元。

以上三类渠道带来的增量资金合计已超 700 亿元。

值得注意的是,尽管公募资金正在流入股市,但结构分化显著。

一位公募投资人士表示,「权益基金销售开始呈现回暖趋势,且结构性特征明显。」

他认为,2026 年开年 A 股市场迎来 「开门红」,极大地提振了投资者信心。与 2025 年相比,投资者对权益类基金的关注度显著提升。2026 年发行的新基金中,偏股混合型和指数型等权益类产品占据主导地位,「显示出资金开始从防御转向进攻。」

格上基金研究员托合江分析称,「2026 年开年以来,公募基金整体呈现结构性资金流入的特征,主题 ETF 成为吸金主力。」

不过,托合江表示,仅就新发主动权益基金来看,2026 年以来并未出现明显的资金流入潮。

格上基金数据显示,开年以来公募新发基金 120 只,发行总份额 64.72 亿份。与历史数据相比,发行热度尚未达到全面回暖的程度。

具体来看,截至 1 月 13 日,股票型基金份额为 4.01 万亿份,相比 2025 年 12 月底的 3.99 万亿份保持平稳增长,资产净值则较 2025 年 12 月底增加 2649 亿元。混合型基金份额为 2.66 万亿份,与 2025 年 12 月底相比无明显增长,资产净值增加 13 亿元。

而从 ETF 细分赛道看,资金高度集中于热门主题。

托合江指出,资金主要集中在传媒、卫星、有色金属等主题。传媒 ETF 今年以来净流入 73.21 亿元,卫星 ETF 净流入 67.65 亿元,有色金属 ETF 净流入 59.4 亿元,成为资金集中涌入的方向。

排排网财富公募产品运营负责人曾方芳也表示,近期上市的 ETF 品类丰富,涵盖多个热门主题,交易活跃。例如,截至 1 月 13 日,鹏华卫星 ETF 规模已超 9.79 亿元,7 个交易日增长 2 倍,吸金效应显著。

投资者关注结构性机会

除了新增资金外,存量基金也出现 「吸金」 迹象。

近日有市场消息称,德邦基金旗下主动权益产品 「德邦稳盈增长灵活配置混合型基金」 在 1 月 12 日单日获得 120 亿元申购,引发广泛关注。

对此,德邦基金于 1 月 13 日公开回应称,公司并未对外披露旗下基金的盘中规模数据,相关数据属于非公开信息。

同时,该基金自 1 月 14 日起大幅调低单渠道申购限额,A 类份额单渠道申购上限从 1000 万元下调至 10 万元,C 类份额从 100 万元下调至 1 万元。

该基金突然受到关注,主要源于其重仓的 AI 应用板块个股在 1 月 12 日集体大涨。该基金 2025 年三季度前十大重仓股中的易点天下、万兴科技、卓易信息、光云科技均在 1 月 12 日涨停,带动基金当日估算净值涨幅显著。截至 1 月 12 日,该基金开年以来仅 6 个交易日的净值增长率已高达 29.42%。

托合江表示,所谓 「单日吸金超 120 亿元」 的数据系误传,并非真实申购规模。但这一传闻反映出投资者对结构性机会的强烈关注,以及在市场热度较高时的从众心理。

一家公募机构人士分析,这一现象背后,一方面是 AI 应用板块大涨带动基金净值飙升,形成赚钱效应;另一方面,投资者在市场情绪高涨时容易跟风申购。

「但投资者选择基金仍需从自身风险承受能力出发,不应盲目追逐短期热点。」 上述公募人士说。

增量资金可期

尽管 2026 年以来部分基金出现申购热潮,但多位业内人士认为,公募权益销售全面回暖的信号尚未出现。

前海开源基金首席经济学家杨德龙表示,目前单日 「吸金」 百亿元仍是少数明星基金现象,大部分基金单日销量在几亿元至十亿元级别。「这并非市场见顶的信号,但投资者也需注意,短期快速上涨可能带来回调风险。」

从长期趋势看,公募基金的客户需求与资金结构正在发生变化。嘉实财富首席宏观分析师谭华清分析发现,自 2025 年 9 月以来,主动偏股基金份额结束了 2023 年以来的下降趋势,出现小幅回升;与此同时,股票指数基金份额继续保持增长。

杨德龙指出,公募基金是普通投资者参与股市的重要渠道,在市场赚钱效应提升后,越来越多的投资者会借道公募入市。「从趋势看,基金销售有望继续回暖。」

展望未来增量资金来源,托合江认为,居民存款搬家、保险资金增配权益等将成为主要动力。其分析,2026 年居民定期存款到期规模预计约 30 万亿元,而 3 年期定存到期后再配置收益率降至 0.95%,在低利率环境下,部分资金可能向基金迁移。在投资上,其建议可关注中证 A500、中证 500等宽基 ETF,适当参与科技等主题 ETF。而风险偏好较低的投资者则可选择固收+产品。

曾方芳表示,当前低利率环境催生 「存款搬家」 趋势。中金公司预计,2026 年居民储蓄率可能下降,有望额外带来 2 万亿至 4 万亿元资金流向投资领域。具备赚钱效应的公募基金将成为资金入市的重要载体。在投资布局上,除了人工智能等科技主线外,还可关注红利资产,采取 「哑铃策略」,坚持长期投资。

一位机构投资者分析,在低利率环境下,银行存款和传统理财收益率下降,居民储蓄加速向具备更高预期收益的权益市场转移。

但这位机构投资者也提醒投资者股市投资风险加大,「统计显示,以万得全 A 指数为例,其接近 24 倍的 TTM 市盈率估值,已经达到了最近 5 年来最昂贵的水平。更进一步,基于 TTM 市盈率和中国 10 年期国债收益率的 A 股股权风险溢价,也来到了 4 年多来的最低水平,这意味着从股权风险溢价来估值,A 股达到了 4 年多来的最贵。」

一家公募人士指出,在监管引导行业高质量发展的背景下,未来基金销售与投顾服务将逐步淡化规模考核,转向以投资者真实收益和长期陪伴为导向。这也将有助于提升投资者持有体验,形成资金与市场之间的良性循环。

(文章来源:21 世纪经济报道)

(原标题:超 700 亿资金借基入市:主题 ETF 成吸金主力,投资结构分化)

(责任编辑:73)