【文章来源:天天财富】

近期,随着市场行情连续上涨,资金开始涌入,部分绩优权益基金相继采取暂停申购或限购等措施来 「降温」,引发市场关注。

从具体表现看,部分业绩持续走强、规模快速扩张的产品选择 「闭门谢客」,以控制规模、保障运作稳定;亦有基金在主题行情升温、资金短期集中流入的背景下,通过阶段性限购调节申购节奏。

从更深层次看,基金申购调整的背后,既反映了管理人对业绩持续性与规模约束的综合考量,也体现了对阶段性行情演绎与资金流入节奏的判断。在市场情绪回暖、热点赛道轮动加快的背景下,部分基金通过限购或暂停申购方式平衡规模与策略执行空间,相关安排也在一定程度上为后市行情的持续性提供了观察窗口。

多只基金 「闭门谢客」

近期,市场行情持续回暖,部分绩优权益基金陆续采取暂停申购等措施,以维护基金运作的稳定性。

1 月 13 日,中欧基金发布公告称,为更好保证基金稳定运作,切实保护持有人利益,自 2026 年 1 月 13 日起,由基金经理钱亚婷、汤旻玮管理的中欧小盘成长基金暂停申购、转换转入、定期定额投资业务。

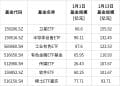

事实上,中欧小盘成长基金在过去一年中已多次通过限额方式控制规模。2025 年,中欧小盘成长基金多次发布限额公告,包括单日限购从 1000 万元降至 50 万元,规模上限调整为 20 亿元等等。截至 2026 年 1 月 12 日,该基金资产净值已超过规模控制上限 20 亿元。Wind 数据显示,中欧小盘成长基金是一只以国证 2000 为主要基准的量化增强基金,业绩表现出色,2025 年度收益率为 64.32%,较业绩比较基准超额 33.99 个百分点。

除中欧基金外,易方达基金旗下部分绩优产品也暂停了申购。公告显示,易方达科翔、易方达策略成长两只基金自 1 月 13 日起暂停了机构投资者的申购、转换转入及定期定额投资业务。

从规模与业绩情况来看,Wind 数据显示,截至 2025 年 9 月末,易方达科翔的管理规模为 42.09 亿元,2025 年度收益率为 72.33%;易方达策略成长的管理规模为 11.49 亿元,2025 年度收益率为 86.75%。

主动限购 「降温」

此外,近期还有部分产品受到主题行情走热影响,在市场关注度明显提升的背景下,通过限购方式对资金的短期集中流入进行 「降温」。

以永赢信息产业智选为例,作为一只重仓信息科技板块、以 AI 应用为主要投资方向的产品,该基金在近期主题行情催化下表现突出。截至 1 月 13 日,该基金 2026 年以来的收益率达到 35%。公告显示,该基金自 1 月 14 日起暂停大额申购,单日单个基金账户单笔申购金额不超过 100 万元。

同样受益于 AI 应用行情的德邦稳盈增长基金 2026 年以来的收益率也达到 29.48%,该基金在近期发布限购公告,自 1 月 14 日起,单日单个基金账户通过单一销售机构申购 A 类基金份额金额合计不超过 10 万元,C 类基金份额金额合计不超过 1 万元。

此外,卫星产业主题产品也在本轮行情中受到资金关注。平安中证卫星产业指数基金 2026 年开年以来业绩表现亮眼,截至 1 月 13 日的收益率为 18.53%。该基金跟踪中证卫星产业指数,卫星产业正是近期市场关注的热点方向。公告显示,自 1 月 13 日起,该基金暂停大额申购,单日单个基金账户累计申购金额不超过 100 万元。

调节申购节奏

从具体赛道来看,近期主题行情的走热,主要集中在 AI 应用与商业航天等方向,这也在一定程度上解释了相关产品受到资金集中关注的原因。

AI 应用方面,招银国际分析,2026 年年初媒体关于 DeepSeek V4 将于 2 月发布的报道,叠加中国头部模型应用厂商 MiniMax 在港股上市,带动了市场对于 AI 大模型与应用的关注度,进一步推动了板块估值的提升。

从产业逻辑和中期视角看,多家机构对 AI 应用的判断趋于一致。嘉实基金表示,综合来看,AI 应用尤其是软件细分正处于从估值驱动向业绩驱动切换的关键拐点,展望未来,市场的主流观点对 AI 应用较为看好。比如,长江证券认为,AI 应用有望在 2026 年迎来 C 端和 B 端双重突破,场景卡位龙头动向值得重点关注。国信证券表示,科技行情有望从算力基建向应用扩散,AI 商业化应用的步伐有望加快。

除 AI 应用外,商业航天板块同样成为近期市场关注的另一条主线。国联民生证券分析,看好商业航天作为新质生产力核心赛道的战略价值与长期成长空间,当前行业正处于 「从 0 到 1」 的技术验证期向 「从 1 到 10」 的规模化商业应用期跨越的历史性拐点。2026 年或将是商业航天产业化元年,万亿级蓝海市场已然开启。

在上述背景下,部分基金在短期资金流入明显加快的情况下,通过阶段性限购方式对申购节奏进行调节。一方面,有助于缓释主题行情集中带来的资金波动;另一方面,也给基金在既定投资框架内保持稳定运作留出空间。

(文章来源:证券时报)

(原标题:暂停申购和限购频现 绩优基金为从容运作留出空间)

(责任编辑:73)

【文章来源:天天财富】

近期,随着市场行情连续上涨,资金开始涌入,部分绩优权益基金相继采取暂停申购或限购等措施来 「降温」,引发市场关注。

从具体表现看,部分业绩持续走强、规模快速扩张的产品选择 「闭门谢客」,以控制规模、保障运作稳定;亦有基金在主题行情升温、资金短期集中流入的背景下,通过阶段性限购调节申购节奏。

从更深层次看,基金申购调整的背后,既反映了管理人对业绩持续性与规模约束的综合考量,也体现了对阶段性行情演绎与资金流入节奏的判断。在市场情绪回暖、热点赛道轮动加快的背景下,部分基金通过限购或暂停申购方式平衡规模与策略执行空间,相关安排也在一定程度上为后市行情的持续性提供了观察窗口。

多只基金 「闭门谢客」

近期,市场行情持续回暖,部分绩优权益基金陆续采取暂停申购等措施,以维护基金运作的稳定性。

1 月 13 日,中欧基金发布公告称,为更好保证基金稳定运作,切实保护持有人利益,自 2026 年 1 月 13 日起,由基金经理钱亚婷、汤旻玮管理的中欧小盘成长基金暂停申购、转换转入、定期定额投资业务。

事实上,中欧小盘成长基金在过去一年中已多次通过限额方式控制规模。2025 年,中欧小盘成长基金多次发布限额公告,包括单日限购从 1000 万元降至 50 万元,规模上限调整为 20 亿元等等。截至 2026 年 1 月 12 日,该基金资产净值已超过规模控制上限 20 亿元。Wind 数据显示,中欧小盘成长基金是一只以国证 2000 为主要基准的量化增强基金,业绩表现出色,2025 年度收益率为 64.32%,较业绩比较基准超额 33.99 个百分点。

除中欧基金外,易方达基金旗下部分绩优产品也暂停了申购。公告显示,易方达科翔、易方达策略成长两只基金自 1 月 13 日起暂停了机构投资者的申购、转换转入及定期定额投资业务。

从规模与业绩情况来看,Wind 数据显示,截至 2025 年 9 月末,易方达科翔的管理规模为 42.09 亿元,2025 年度收益率为 72.33%;易方达策略成长的管理规模为 11.49 亿元,2025 年度收益率为 86.75%。

主动限购 「降温」

此外,近期还有部分产品受到主题行情走热影响,在市场关注度明显提升的背景下,通过限购方式对资金的短期集中流入进行 「降温」。

以永赢信息产业智选为例,作为一只重仓信息科技板块、以 AI 应用为主要投资方向的产品,该基金在近期主题行情催化下表现突出。截至 1 月 13 日,该基金 2026 年以来的收益率达到 35%。公告显示,该基金自 1 月 14 日起暂停大额申购,单日单个基金账户单笔申购金额不超过 100 万元。

同样受益于 AI 应用行情的德邦稳盈增长基金 2026 年以来的收益率也达到 29.48%,该基金在近期发布限购公告,自 1 月 14 日起,单日单个基金账户通过单一销售机构申购 A 类基金份额金额合计不超过 10 万元,C 类基金份额金额合计不超过 1 万元。

此外,卫星产业主题产品也在本轮行情中受到资金关注。平安中证卫星产业指数基金 2026 年开年以来业绩表现亮眼,截至 1 月 13 日的收益率为 18.53%。该基金跟踪中证卫星产业指数,卫星产业正是近期市场关注的热点方向。公告显示,自 1 月 13 日起,该基金暂停大额申购,单日单个基金账户累计申购金额不超过 100 万元。

调节申购节奏

从具体赛道来看,近期主题行情的走热,主要集中在 AI 应用与商业航天等方向,这也在一定程度上解释了相关产品受到资金集中关注的原因。

AI 应用方面,招银国际分析,2026 年年初媒体关于 DeepSeek V4 将于 2 月发布的报道,叠加中国头部模型应用厂商 MiniMax 在港股上市,带动了市场对于 AI 大模型与应用的关注度,进一步推动了板块估值的提升。

从产业逻辑和中期视角看,多家机构对 AI 应用的判断趋于一致。嘉实基金表示,综合来看,AI 应用尤其是软件细分正处于从估值驱动向业绩驱动切换的关键拐点,展望未来,市场的主流观点对 AI 应用较为看好。比如,长江证券认为,AI 应用有望在 2026 年迎来 C 端和 B 端双重突破,场景卡位龙头动向值得重点关注。国信证券表示,科技行情有望从算力基建向应用扩散,AI 商业化应用的步伐有望加快。

除 AI 应用外,商业航天板块同样成为近期市场关注的另一条主线。国联民生证券分析,看好商业航天作为新质生产力核心赛道的战略价值与长期成长空间,当前行业正处于 「从 0 到 1」 的技术验证期向 「从 1 到 10」 的规模化商业应用期跨越的历史性拐点。2026 年或将是商业航天产业化元年,万亿级蓝海市场已然开启。

在上述背景下,部分基金在短期资金流入明显加快的情况下,通过阶段性限购方式对申购节奏进行调节。一方面,有助于缓释主题行情集中带来的资金波动;另一方面,也给基金在既定投资框架内保持稳定运作留出空间。

(文章来源:证券时报)

(原标题:暂停申购和限购频现 绩优基金为从容运作留出空间)

(责任编辑:73)

【文章来源:天天财富】

近期,随着市场行情连续上涨,资金开始涌入,部分绩优权益基金相继采取暂停申购或限购等措施来 「降温」,引发市场关注。

从具体表现看,部分业绩持续走强、规模快速扩张的产品选择 「闭门谢客」,以控制规模、保障运作稳定;亦有基金在主题行情升温、资金短期集中流入的背景下,通过阶段性限购调节申购节奏。

从更深层次看,基金申购调整的背后,既反映了管理人对业绩持续性与规模约束的综合考量,也体现了对阶段性行情演绎与资金流入节奏的判断。在市场情绪回暖、热点赛道轮动加快的背景下,部分基金通过限购或暂停申购方式平衡规模与策略执行空间,相关安排也在一定程度上为后市行情的持续性提供了观察窗口。

多只基金 「闭门谢客」

近期,市场行情持续回暖,部分绩优权益基金陆续采取暂停申购等措施,以维护基金运作的稳定性。

1 月 13 日,中欧基金发布公告称,为更好保证基金稳定运作,切实保护持有人利益,自 2026 年 1 月 13 日起,由基金经理钱亚婷、汤旻玮管理的中欧小盘成长基金暂停申购、转换转入、定期定额投资业务。

事实上,中欧小盘成长基金在过去一年中已多次通过限额方式控制规模。2025 年,中欧小盘成长基金多次发布限额公告,包括单日限购从 1000 万元降至 50 万元,规模上限调整为 20 亿元等等。截至 2026 年 1 月 12 日,该基金资产净值已超过规模控制上限 20 亿元。Wind 数据显示,中欧小盘成长基金是一只以国证 2000 为主要基准的量化增强基金,业绩表现出色,2025 年度收益率为 64.32%,较业绩比较基准超额 33.99 个百分点。

除中欧基金外,易方达基金旗下部分绩优产品也暂停了申购。公告显示,易方达科翔、易方达策略成长两只基金自 1 月 13 日起暂停了机构投资者的申购、转换转入及定期定额投资业务。

从规模与业绩情况来看,Wind 数据显示,截至 2025 年 9 月末,易方达科翔的管理规模为 42.09 亿元,2025 年度收益率为 72.33%;易方达策略成长的管理规模为 11.49 亿元,2025 年度收益率为 86.75%。

主动限购 「降温」

此外,近期还有部分产品受到主题行情走热影响,在市场关注度明显提升的背景下,通过限购方式对资金的短期集中流入进行 「降温」。

以永赢信息产业智选为例,作为一只重仓信息科技板块、以 AI 应用为主要投资方向的产品,该基金在近期主题行情催化下表现突出。截至 1 月 13 日,该基金 2026 年以来的收益率达到 35%。公告显示,该基金自 1 月 14 日起暂停大额申购,单日单个基金账户单笔申购金额不超过 100 万元。

同样受益于 AI 应用行情的德邦稳盈增长基金 2026 年以来的收益率也达到 29.48%,该基金在近期发布限购公告,自 1 月 14 日起,单日单个基金账户通过单一销售机构申购 A 类基金份额金额合计不超过 10 万元,C 类基金份额金额合计不超过 1 万元。

此外,卫星产业主题产品也在本轮行情中受到资金关注。平安中证卫星产业指数基金 2026 年开年以来业绩表现亮眼,截至 1 月 13 日的收益率为 18.53%。该基金跟踪中证卫星产业指数,卫星产业正是近期市场关注的热点方向。公告显示,自 1 月 13 日起,该基金暂停大额申购,单日单个基金账户累计申购金额不超过 100 万元。

调节申购节奏

从具体赛道来看,近期主题行情的走热,主要集中在 AI 应用与商业航天等方向,这也在一定程度上解释了相关产品受到资金集中关注的原因。

AI 应用方面,招银国际分析,2026 年年初媒体关于 DeepSeek V4 将于 2 月发布的报道,叠加中国头部模型应用厂商 MiniMax 在港股上市,带动了市场对于 AI 大模型与应用的关注度,进一步推动了板块估值的提升。

从产业逻辑和中期视角看,多家机构对 AI 应用的判断趋于一致。嘉实基金表示,综合来看,AI 应用尤其是软件细分正处于从估值驱动向业绩驱动切换的关键拐点,展望未来,市场的主流观点对 AI 应用较为看好。比如,长江证券认为,AI 应用有望在 2026 年迎来 C 端和 B 端双重突破,场景卡位龙头动向值得重点关注。国信证券表示,科技行情有望从算力基建向应用扩散,AI 商业化应用的步伐有望加快。

除 AI 应用外,商业航天板块同样成为近期市场关注的另一条主线。国联民生证券分析,看好商业航天作为新质生产力核心赛道的战略价值与长期成长空间,当前行业正处于 「从 0 到 1」 的技术验证期向 「从 1 到 10」 的规模化商业应用期跨越的历史性拐点。2026 年或将是商业航天产业化元年,万亿级蓝海市场已然开启。

在上述背景下,部分基金在短期资金流入明显加快的情况下,通过阶段性限购方式对申购节奏进行调节。一方面,有助于缓释主题行情集中带来的资金波动;另一方面,也给基金在既定投资框架内保持稳定运作留出空间。

(文章来源:证券时报)

(原标题:暂停申购和限购频现 绩优基金为从容运作留出空间)

(责任编辑:73)

【文章来源:天天财富】

近期,随着市场行情连续上涨,资金开始涌入,部分绩优权益基金相继采取暂停申购或限购等措施来 「降温」,引发市场关注。

从具体表现看,部分业绩持续走强、规模快速扩张的产品选择 「闭门谢客」,以控制规模、保障运作稳定;亦有基金在主题行情升温、资金短期集中流入的背景下,通过阶段性限购调节申购节奏。

从更深层次看,基金申购调整的背后,既反映了管理人对业绩持续性与规模约束的综合考量,也体现了对阶段性行情演绎与资金流入节奏的判断。在市场情绪回暖、热点赛道轮动加快的背景下,部分基金通过限购或暂停申购方式平衡规模与策略执行空间,相关安排也在一定程度上为后市行情的持续性提供了观察窗口。

多只基金 「闭门谢客」

近期,市场行情持续回暖,部分绩优权益基金陆续采取暂停申购等措施,以维护基金运作的稳定性。

1 月 13 日,中欧基金发布公告称,为更好保证基金稳定运作,切实保护持有人利益,自 2026 年 1 月 13 日起,由基金经理钱亚婷、汤旻玮管理的中欧小盘成长基金暂停申购、转换转入、定期定额投资业务。

事实上,中欧小盘成长基金在过去一年中已多次通过限额方式控制规模。2025 年,中欧小盘成长基金多次发布限额公告,包括单日限购从 1000 万元降至 50 万元,规模上限调整为 20 亿元等等。截至 2026 年 1 月 12 日,该基金资产净值已超过规模控制上限 20 亿元。Wind 数据显示,中欧小盘成长基金是一只以国证 2000 为主要基准的量化增强基金,业绩表现出色,2025 年度收益率为 64.32%,较业绩比较基准超额 33.99 个百分点。

除中欧基金外,易方达基金旗下部分绩优产品也暂停了申购。公告显示,易方达科翔、易方达策略成长两只基金自 1 月 13 日起暂停了机构投资者的申购、转换转入及定期定额投资业务。

从规模与业绩情况来看,Wind 数据显示,截至 2025 年 9 月末,易方达科翔的管理规模为 42.09 亿元,2025 年度收益率为 72.33%;易方达策略成长的管理规模为 11.49 亿元,2025 年度收益率为 86.75%。

主动限购 「降温」

此外,近期还有部分产品受到主题行情走热影响,在市场关注度明显提升的背景下,通过限购方式对资金的短期集中流入进行 「降温」。

以永赢信息产业智选为例,作为一只重仓信息科技板块、以 AI 应用为主要投资方向的产品,该基金在近期主题行情催化下表现突出。截至 1 月 13 日,该基金 2026 年以来的收益率达到 35%。公告显示,该基金自 1 月 14 日起暂停大额申购,单日单个基金账户单笔申购金额不超过 100 万元。

同样受益于 AI 应用行情的德邦稳盈增长基金 2026 年以来的收益率也达到 29.48%,该基金在近期发布限购公告,自 1 月 14 日起,单日单个基金账户通过单一销售机构申购 A 类基金份额金额合计不超过 10 万元,C 类基金份额金额合计不超过 1 万元。

此外,卫星产业主题产品也在本轮行情中受到资金关注。平安中证卫星产业指数基金 2026 年开年以来业绩表现亮眼,截至 1 月 13 日的收益率为 18.53%。该基金跟踪中证卫星产业指数,卫星产业正是近期市场关注的热点方向。公告显示,自 1 月 13 日起,该基金暂停大额申购,单日单个基金账户累计申购金额不超过 100 万元。

调节申购节奏

从具体赛道来看,近期主题行情的走热,主要集中在 AI 应用与商业航天等方向,这也在一定程度上解释了相关产品受到资金集中关注的原因。

AI 应用方面,招银国际分析,2026 年年初媒体关于 DeepSeek V4 将于 2 月发布的报道,叠加中国头部模型应用厂商 MiniMax 在港股上市,带动了市场对于 AI 大模型与应用的关注度,进一步推动了板块估值的提升。

从产业逻辑和中期视角看,多家机构对 AI 应用的判断趋于一致。嘉实基金表示,综合来看,AI 应用尤其是软件细分正处于从估值驱动向业绩驱动切换的关键拐点,展望未来,市场的主流观点对 AI 应用较为看好。比如,长江证券认为,AI 应用有望在 2026 年迎来 C 端和 B 端双重突破,场景卡位龙头动向值得重点关注。国信证券表示,科技行情有望从算力基建向应用扩散,AI 商业化应用的步伐有望加快。

除 AI 应用外,商业航天板块同样成为近期市场关注的另一条主线。国联民生证券分析,看好商业航天作为新质生产力核心赛道的战略价值与长期成长空间,当前行业正处于 「从 0 到 1」 的技术验证期向 「从 1 到 10」 的规模化商业应用期跨越的历史性拐点。2026 年或将是商业航天产业化元年,万亿级蓝海市场已然开启。

在上述背景下,部分基金在短期资金流入明显加快的情况下,通过阶段性限购方式对申购节奏进行调节。一方面,有助于缓释主题行情集中带来的资金波动;另一方面,也给基金在既定投资框架内保持稳定运作留出空间。

(文章来源:证券时报)

(原标题:暂停申购和限购频现 绩优基金为从容运作留出空间)

(责任编辑:73)