上周国际市场风云变幻,美国司法部调查美联储主席鲍威尔引发争议,贵金属市场迎来巨震。

市场方面,美股全线回落,道指周跌 0.29%,纳指周跌 0.66%,标普 500 指数周跌 0.38%。欧洲三大股指分化,英国富时 100 指数周涨 1.09%,德国 DAX 30 指数周涨 0.14%,法国 CAC 40 指数周跌 1.23%。

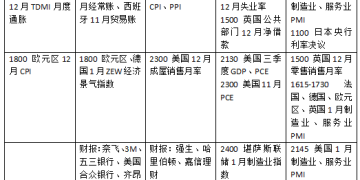

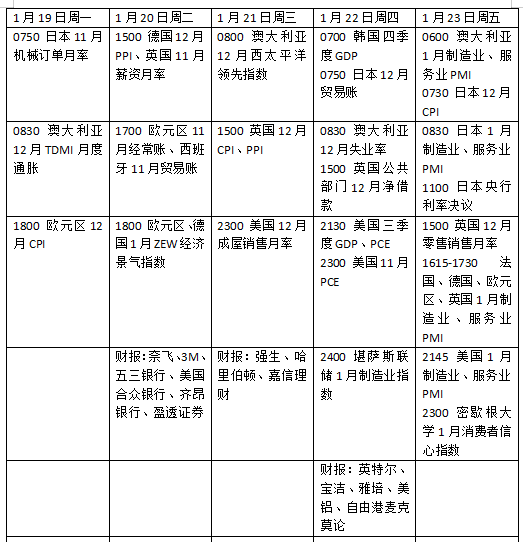

本周看点颇多,美国核心个人消费支出 (PCE) 或影响美联储降息走向。日本央行料维持政策不变,众议院解散且提前大选的相关消息公布后,政策指引将成市场焦点。欧美经济体相关数据将考验各国经济现状。美股财报季进入第二周,奈飞、英特尔业绩料成为焦点。

下周,一年一度在瑞士达沃斯举行的世界经济论坛将召开,该论坛所倡导的全球经济协同发展核心价值正面临考验。美国总统特朗普预计将出席论坛,美方的关税政策、对委内瑞拉的军事干预行动以及扬言接管格陵兰岛的相关言论是否会成为讨论议题,备受市场瞩目。此外,任何与他和美联储主席鲍威尔之间争执相关的言论,也可能引发市场关注。

美国关键通胀指标出炉

此前,美国司法部对美联储主席鲍威尔展开刑事调查的消息引发轩然大波,美国总统特朗普随后表示,自己暂无计划将鲍威尔免职。

下周市场注意力将转向美国国内生产总值 (GDP) 数据、个人消费支出 (PCE) 通胀数据以及消费者信心指数,从中寻找美联储政策路径的更多线索。

去年 11 月的美国 PCE 通胀数据将于当地时间 22 日发布。PCE 是美联储最倚重的通胀衡量指标,加之此前美国失业率意外下降,该数据的关注度将进一步提升。若通胀数据表现强劲,同时就业数据延续向好态势,那么美联储本季度再度降息的可能性或将归零。伦敦证券交易所集团 (LSEG) 的数据显示,货币市场目前完全消化了 7 月降息 25 个基点的预期,4 月降息的概率已经降至 37%。

多家机构调整了对美联储的政策预测,摩根士丹利将此前预测的更早降息时点,修正为 6 月和 9 月降息。「失业率下降意味着,通胀走势或将成为决定利率政策的关键因素,这也使得 PCE 数据的重要性进一步凸显。通胀压力将在 2026 年一季度末达到峰值,核心 PCE 通胀同比增速将在年中之后放缓。」

同日,美国三季度 GDP 修正数据也将出炉。此前公布初值增速高达 4.3%,远超市场预期,这一数据也削弱了市场对美联储短期降息的押注。本次修正数据的变化情况将备受市场关注。其他值得关注的数据包括:21 日公布的 (去年)12 月成屋待完成销售数据、22 日的初请失业金人数,以及 23 日发布的 1 月制造业和服务业采购经理人指数 (PMI) 初值。

美股财报季进入第二周,除了金融股以外,明星科技股开始亮相,奈飞、英特尔等业绩受到关注。此外,强生、雅培、美国铝业、哈里伯顿等各行业龙头企业成绩单也会披露 「成绩单」。

原油与黄金

尽管市场对于美国即将对伊朗采取军事行动的担忧有所缓解,但供应端风险仍是市场关注的核心,国际油价连续第四周上涨。WTI 原油周涨 0.54%,报 59.44 美元/桶,布伦特原油近月合约周涨 1.25%,报 64.13 美元/桶。

伊朗局势是当前影响油价的主导因素。本周,市场担忧这一石油资源富集地区可能出现供应中断,推动原油价格走高。交易员重点关注两大风险点:一是美国可能打击伊朗石油基础设施;二是伊朗方面的报复行动可能扰乱霍尔木兹海峡的航运秩序。德国商业银行分析师表示:「布伦特原油价格一度攀升至去年 10 月初以来的最高水平。不过,随着特朗普发表最新声明,美国立即采取军事干预的风险有所下降。」

此外,恶劣天气、无人机袭击以及设备维护等因素正对哈萨克斯坦的原油出口构成威胁。据数据供应商凯普勒 (Kpler) 提供的数据,里海管道联盟 (Caspian Pipeline Consortium) 码头 1 月原油装载量已从去年 12 月的每日 100 多万桶降至每日约 40 万桶。

贵金属市场继续冲高,但波动加剧。纽约商品交易所 1 月交割的 COMEX 黄金期货周涨 2.18%,报 4588.40 美元/盎司,白银期货周涨 11.69%,报 88.09 美元/盎司。

随着伊朗境内的抗议活动趋于平息,地缘政治紧张局势出现缓和迹象;与此同时,特朗普表示采取观望态度,俄罗斯总统普京则着手调停伊朗局势,力推局势降温。「经过数周的大幅上涨,大宗商品整体出现回落,部分资金选择获利了结。中东地区紧张局势缓和,也令黄金及其他金属价格中的地缘政治溢价有所消退,白银受到的影响尤为明显。」 金融服务机构 Marex 集团分析师梅尔 (Edward Meir) 表示。「我仍然认为,金价今年有望冲击每盎司 5000 美元关口,不过在此过程中可能会伴随大幅回调。」

摩根大通在上周发布的一份报告中指出,美国以外地区白银供应增加、交易所交易基金资金外流、工业需求疲软等多重风险叠加,令白银面临大幅回调的压力。

欧洲经济表现如何

19 日欧元集团财长会议将召开,随后欧盟财长会议将于 20 日举行。在财政刺激政策——尤其是德国财政刺激的推动下,欧元区 2026 年经济增长前景仍是投资者关注的核心议题。

欧洲央行货币政策会议纪要将于 21 日公布。在去年 12 月的会议上,欧洲央行决定维持利率不变,重申政策处于 「适宜区间」 的观点,并上调了经济增长和通胀预期。鉴于市场预计欧洲央行今年不会调整利率,投资者将关注会议纪要中是否有委员讨论在不远的将来加息的可能性。

下周,市场将迎来多项重要宏观经济数据,例如欧元区和德国 1 月 ZEW 经济景气指数,但法国、德国及欧元区 1 月制造业 PMI 初值或许是关注的核心。当前市场担忧情绪主要围绕德国制造业展开,因此该板块的 PMI 数据料将受到密切关注。交易者或许会迫切想要确认,欧洲央行上调国内生产总值预期的判断是否准确。

英国方面,(去年)11 月就业报告将于 20 日公布,(去年)11 月消费者物价指数和生产者物价指数通胀数据将在 21 日发布,(去年)12 月零售销售数据以及 1 月采购经理人指数初值则会在 23 日揭晓。

在 2025 年最后一次议息会议上,英国央行将基准利率下调 25 个基点至 3.75%,创下近三年来的最低水平,不过此次降息决议的投票结果十分接近,9 位票委中有 4 位主张维持利率不变。英国央行在决议声明中指出,降息周期的 「轻松阶段」 已经结束,这意味着今年进一步降息的门槛将会提高。与对美联储的预期类似,英国隔夜指数掉期市场显示,投资者预计到今年年底英国央行将降息近两次,每次降息 25 个基点。英国央行政策委员会委员泰勒上周表示,鉴于薪资增速放缓,通胀率或许会比此前预期更早达到目标水平,因此货币政策可能会更快回归至中性水平。英国央行行长贝利也持类似观点,称通胀率有望在明年 4 月或 5 月回落至目标水平。

下周看点

(第一财经)

文章转载自 东方财富