【文章来源:天天财富】

开年来,大宗商品迎来满屏红,白银、黄金、铜、锡、镍、铝等轮番上涨。

关于 「新一轮大宗商品超级周期是否到来?」 的讨论甚嚣尘上。

启示藏于历史。本文通过对 1850 年以来,五轮大宗商品超级周期的深度复盘,探讨当下的行情。

(一) 历史上,5 轮大宗商品超级周期复盘

1)1850 年以来,经历了 5 轮大宗商品超级周期

查阅文献并结合大宗商品价格指数的周期变化,基本可以将 1850 年以来大宗商品的表现,划分为五轮完整周期。

从时长来看,一轮完整的大宗商品周期大约为 30 年。其中,上升期约为 10 年,下降期约为 20 年。从大宗商品整体的实际价格表现来看,每轮周期的弹性有差异,与具体的环境息息相关。

下文将详细阐述每一轮周期的具体情形和底层逻辑。

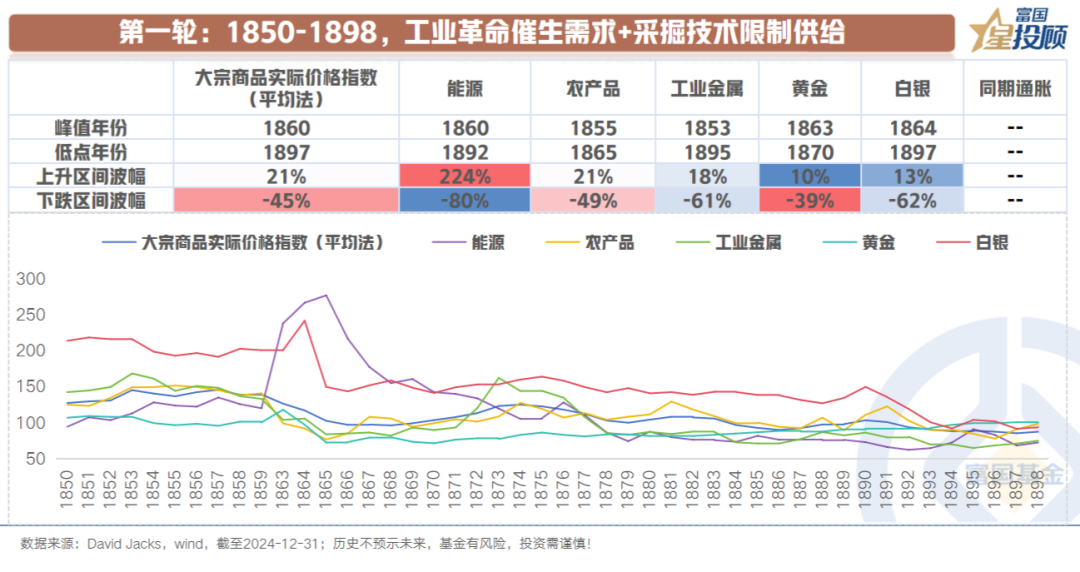

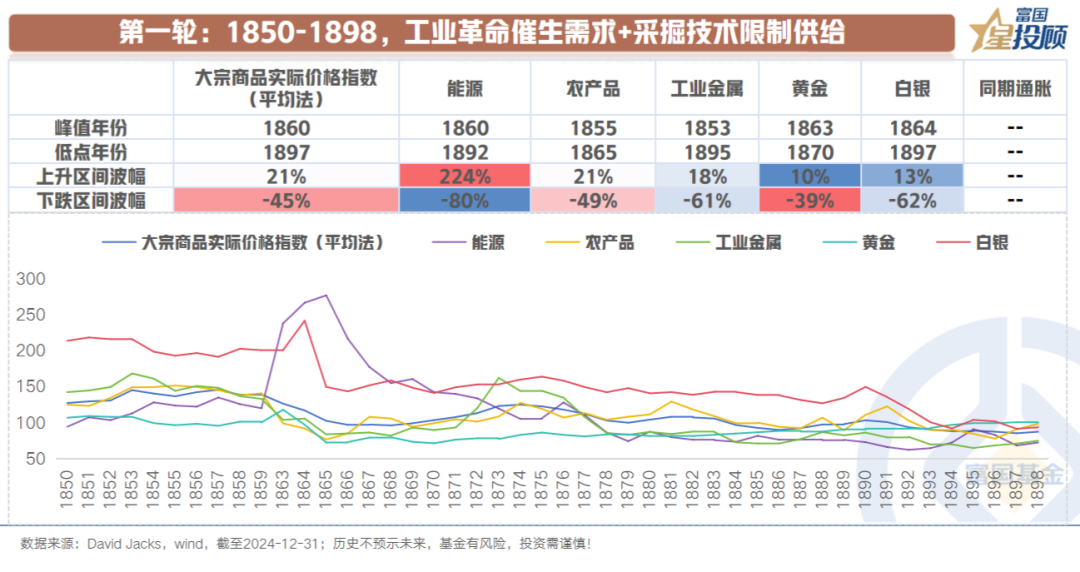

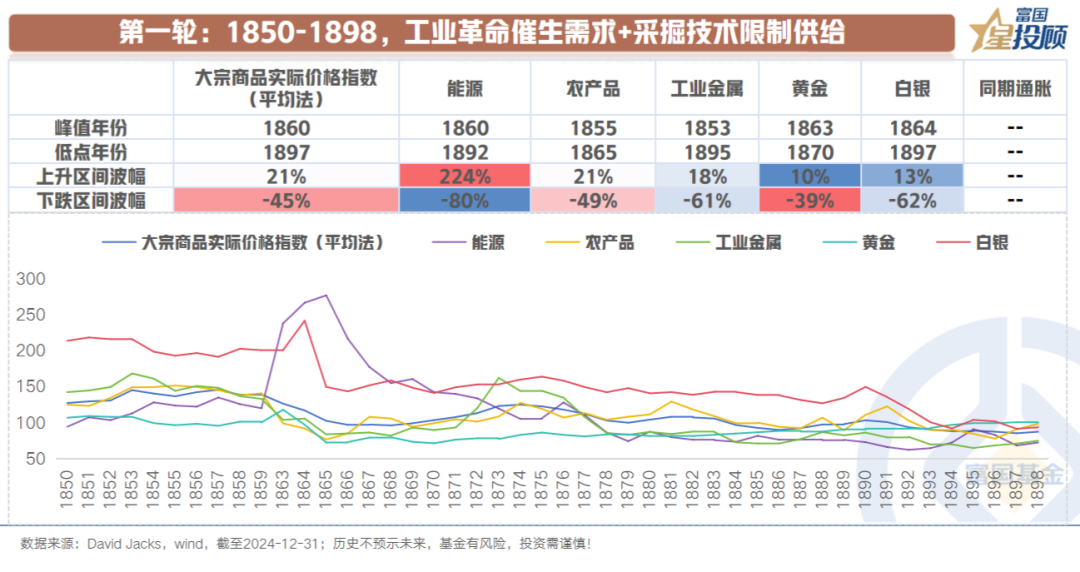

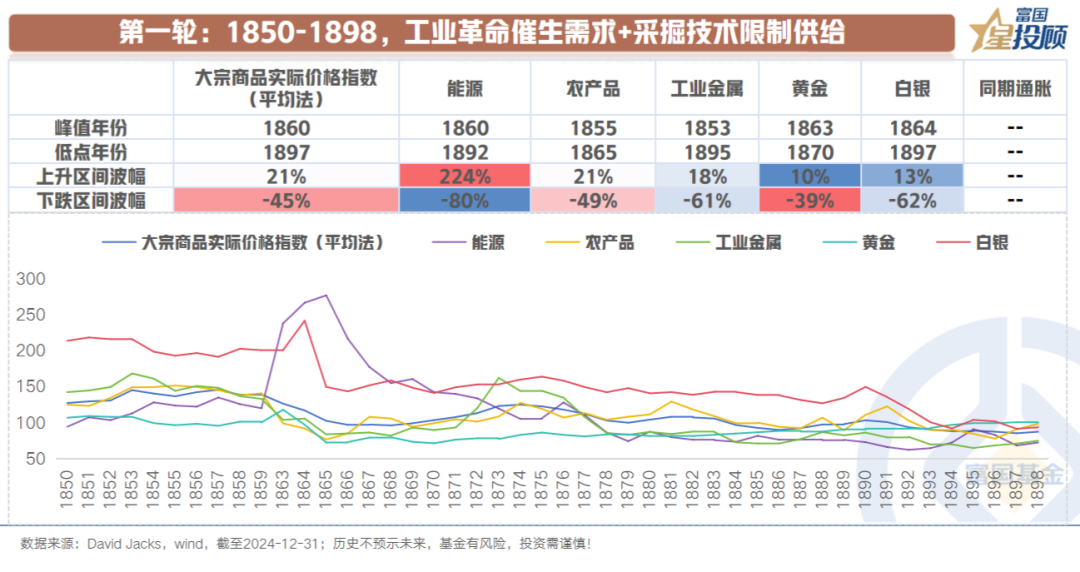

2) 第一轮:1850-1898,工业革命催生需求+采掘技术限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第一次工业革命。通过机械化生产和工厂制度的普及,极大提升了生产力,导致对煤炭、铁矿石等基础能源与原材料的需求呈爆发式增长。这一时期,大宗商品的需求结构发生根本性转变。从农业社会的粮食与手工业原料转向工业社会的能源与金属。

从供给端来看,当时的采矿和冶炼技术仍处于劳动密集型阶段,生产效率低下,无法及时响应需求侧的爆发式增长,从而导致价格长期维持在高位。

因此,在这一轮牛市中,看到了能源品价格的暴涨。

这一轮牛市的结束则源于:随着时间的过渡,需求自然回落,1873 年金融危机则进一步抑制需求,最终引爆了大宗商品价格的下行周期。

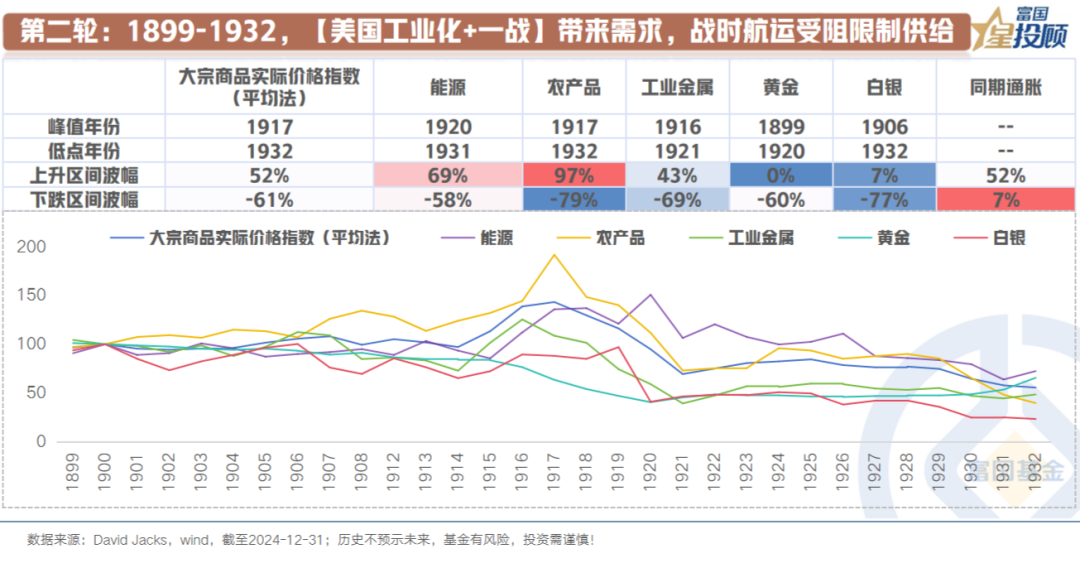

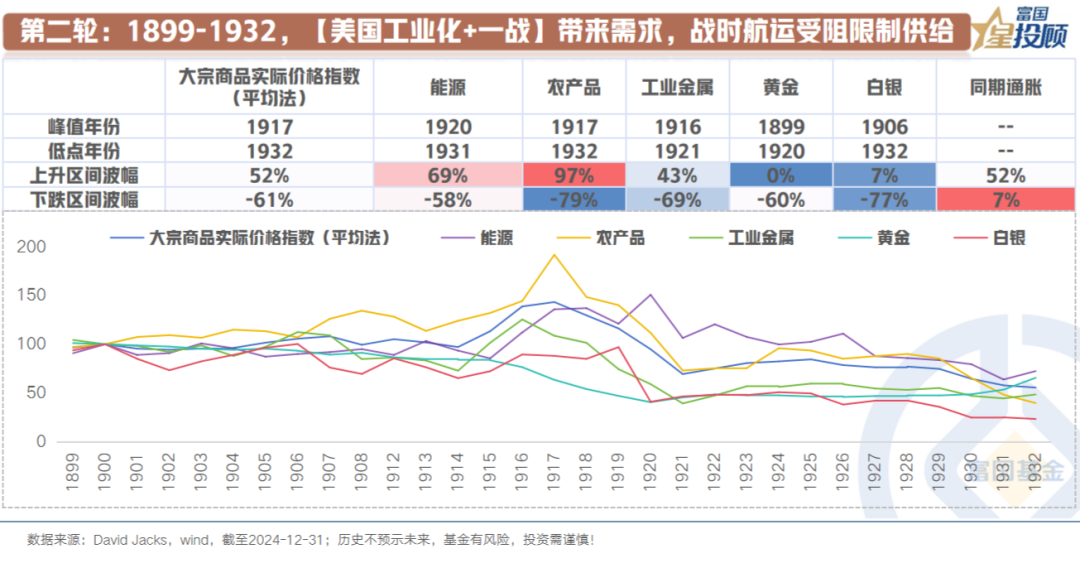

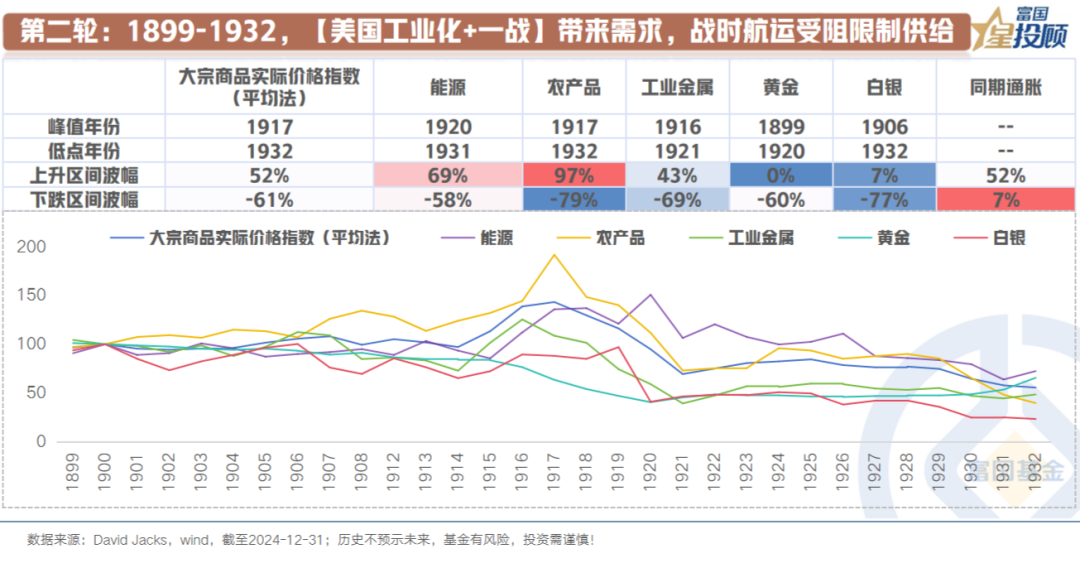

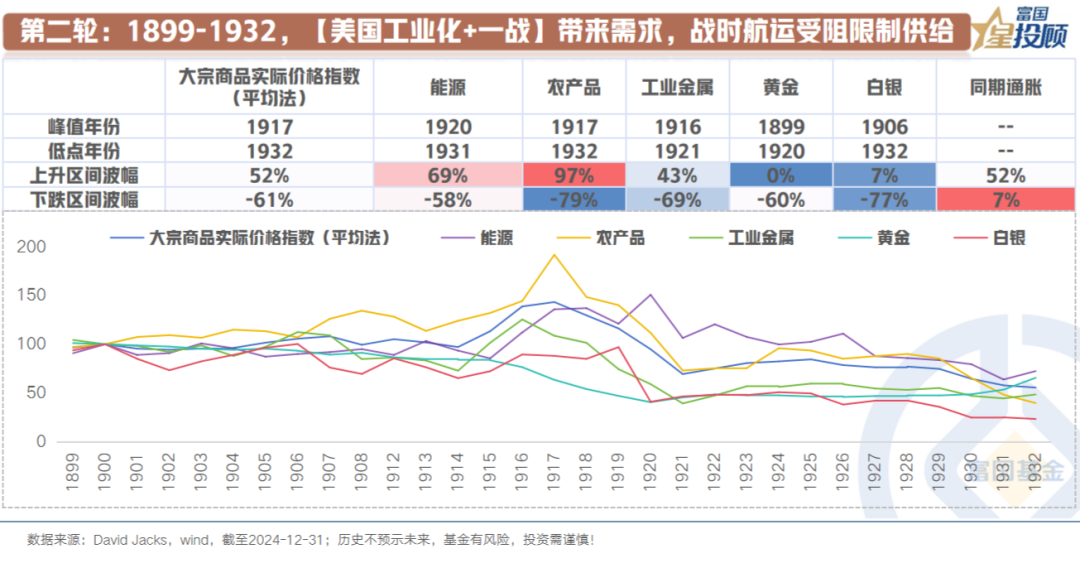

3) 第二轮:1899-1932,【美国工业化+「一战」】 带来需求,战时航运受阻限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第二次工业革命。其推动了电气化、内燃机和化学工业兴起,催生了对铜、石油、钢铁等战略资源的全新且巨大的需求。同时,美国制造业超越英国,全球工业重心进一步转移。此外,1910 年代的欧洲军备竞赛以及随后爆发的第一次世界大战,进一步催生了需求。

从供给端来看,一战导致全球供应链断裂,航运受阻,供给刚性带来了大宗商品的极高溢价。

因此,在这一轮牛市中,看到了包括能源、农产品、工业金属的上涨。对于贵金属而言,白银源于货币地位丧失,价格疲软。黄金基于金本位的设定,考虑通胀后的真实价格下跌。

这一轮牛市的结束则源于:战后供给能力恢复,全球经济大萧条导致工业生产停滞。

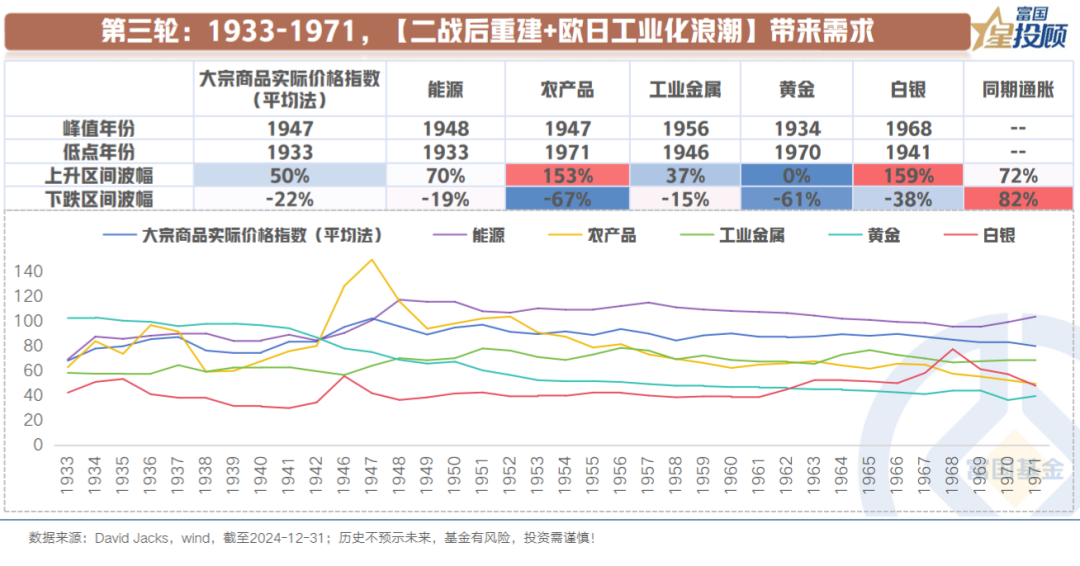

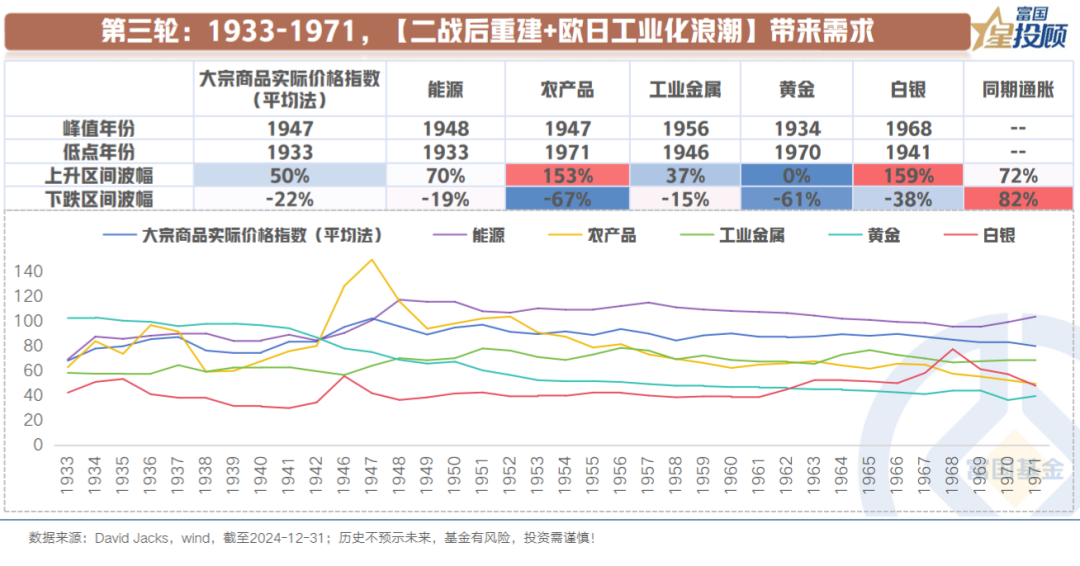

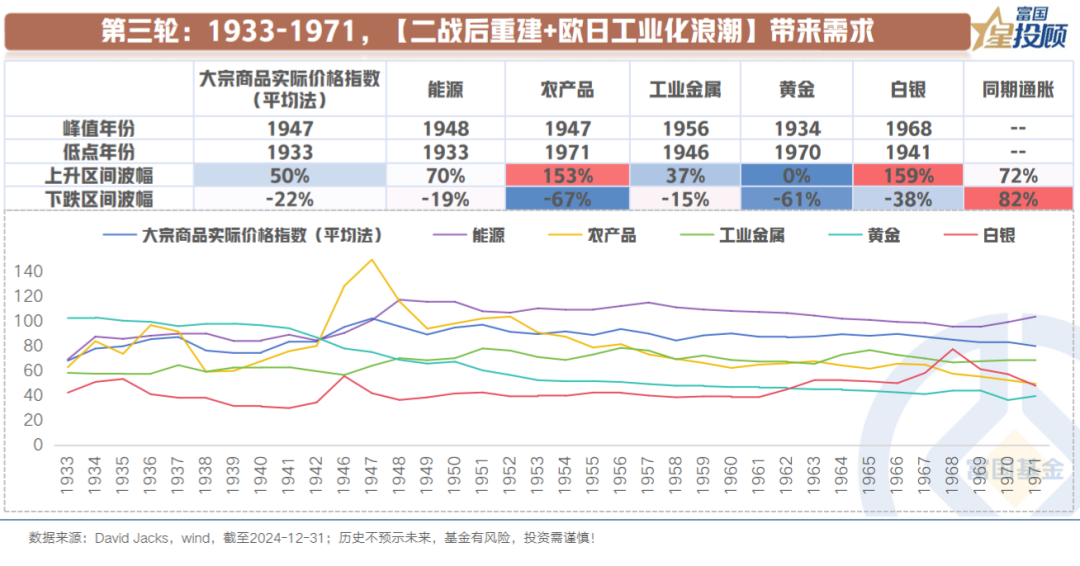

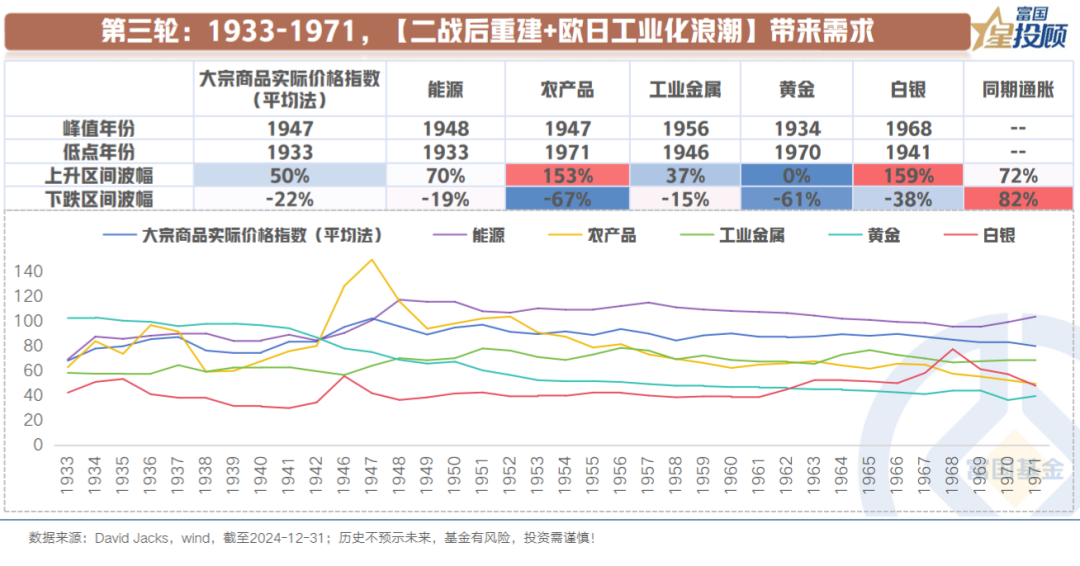

4) 第三轮:1933-1971,【二战后重建+欧日工业化浪潮】 带来需求

这一次大宗商品超级牛市的形成,其核心推手在于:二战后重建+欧日工业化浪潮。

二战导致欧亚大陆的工业和采掘能力几乎归零,战后初期急需重建基础设施。美国通过 「马歇尔计划」 主导欧洲重建,同时冷战开启导致全球军备竞赛。此外,德国、日本等国进入工业化快速推进期,制造业扩张持续消耗大量金属和能源。

从供给端来看,「石油七姐妹」 垄断了中东能源开发,人为限制了供给。

这一轮牛市中,所有品类均迎来了上涨。结构中,白银、农产品展现出极大的弹性。前者因为布雷顿森林体系处于崩溃前夕,货币属性回归。后者是因为战后 「婴儿潮」 与冷战背景下的战略囤积。

这一轮牛市的结束则源于:战后重建红利耗尽、部分国家工业结构转型 (开始从重工业向服务业和高科技产业转型)

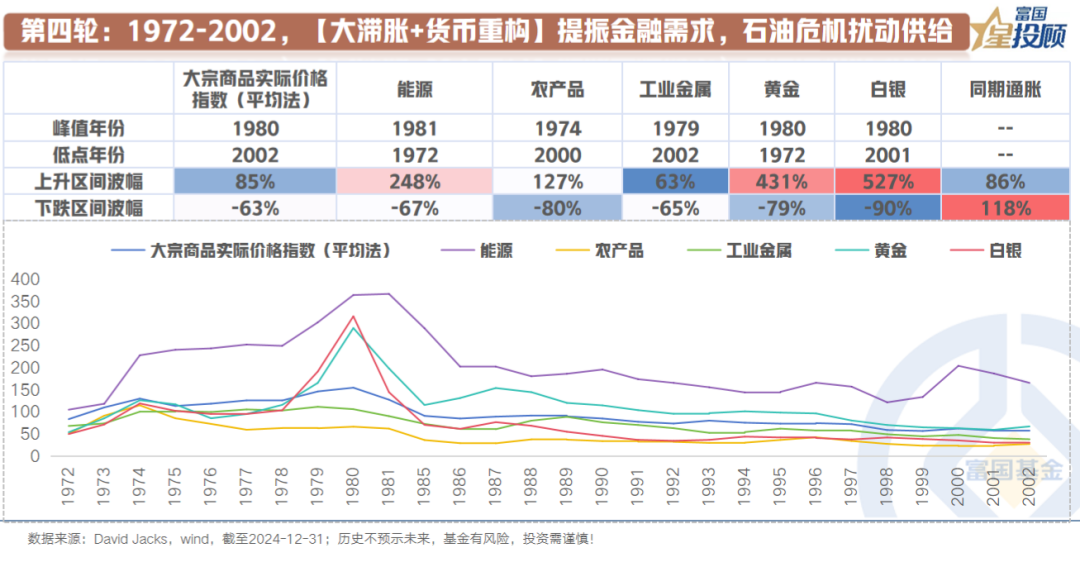

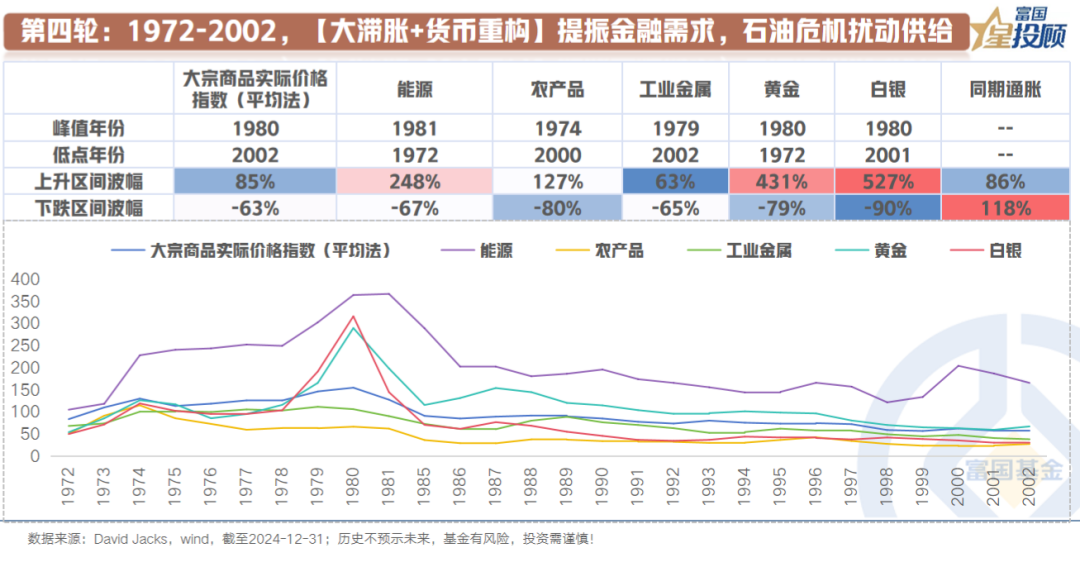

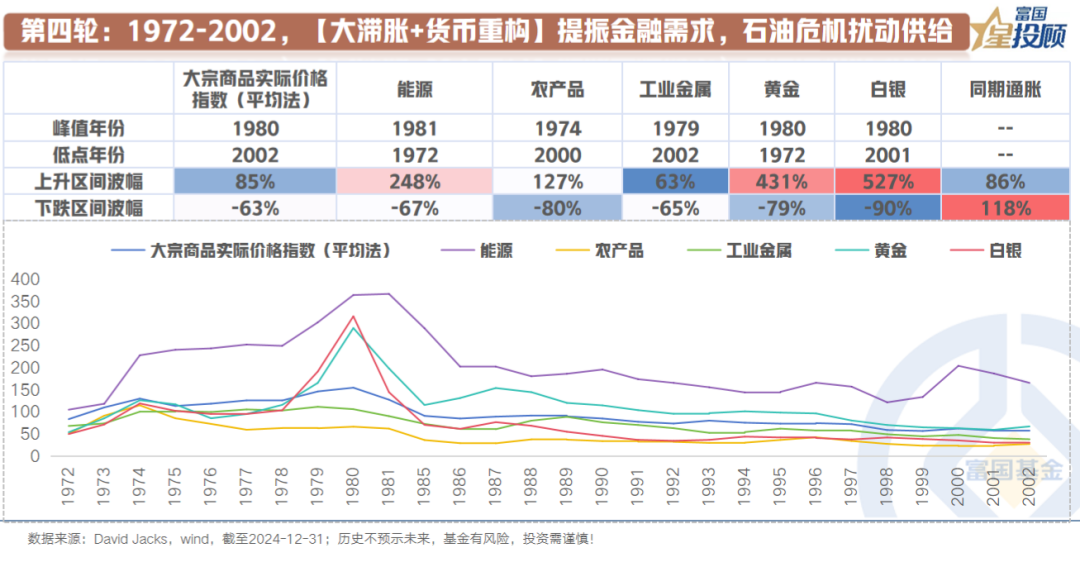

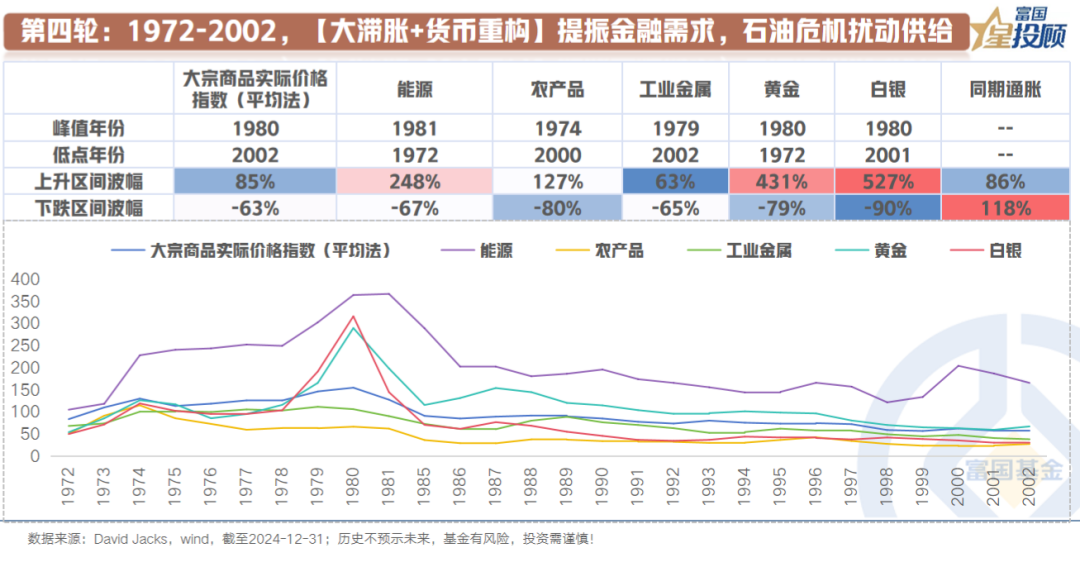

5) 第四轮:1972-2002,【大滞胀+货币体系重构】 提振金融需求,石油危机扰动供给

这一次大宗商品超级牛市的形成,与此前由 「大规模工业化」 驱动的周期截然不同。核心触发原因:「货币信用体系的重构」 与 「地缘政治引发的能源供给侧冲击」,本质上是一场由滞胀和囤货逻辑主导的行情。

1971 年,布雷顿森林体系终结,市场对信用货币贬值的担忧达到顶峰。黄金和白银作为天然的抗通胀工具,其金融属性被空前激活。投资者和央行为了对冲纸币贬值风险,开始大规模配置实物资产。

供给端,两次石油危机导致全球石油供应出现断崖式下跌。OPEC 组织通过人为垄断和减产,将油价推高至前所未有的水平。

在一轮牛市中,可以看到黄金、白银的 「暴力上涨」,能源品表现也很亮眼。

这一轮牛市的结束则源于:央行 (美联储沃尔克) 加息驯服通胀、石油美元信用体系构建、发达国家工业结构转型。

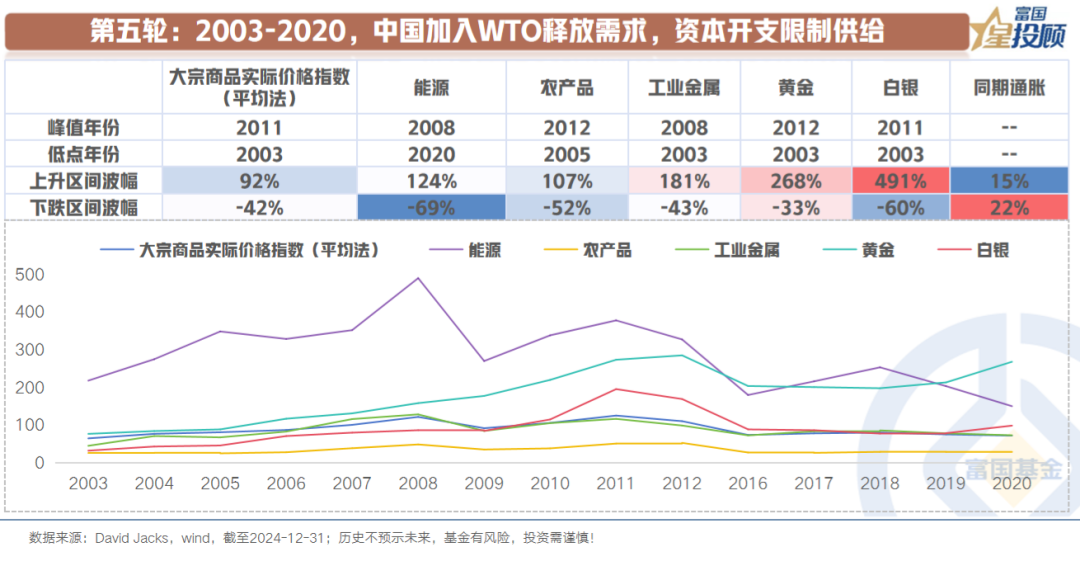

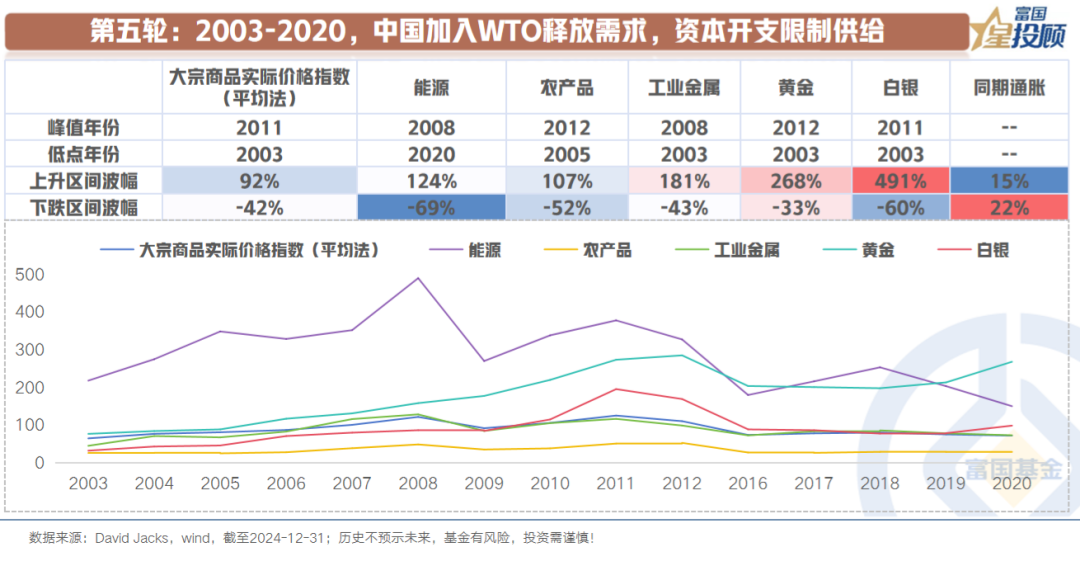

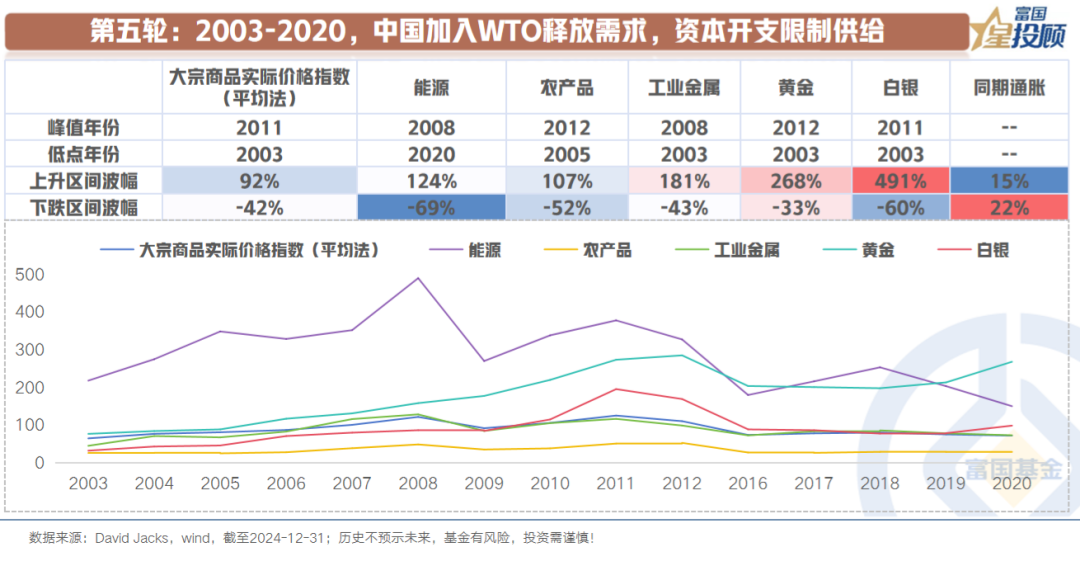

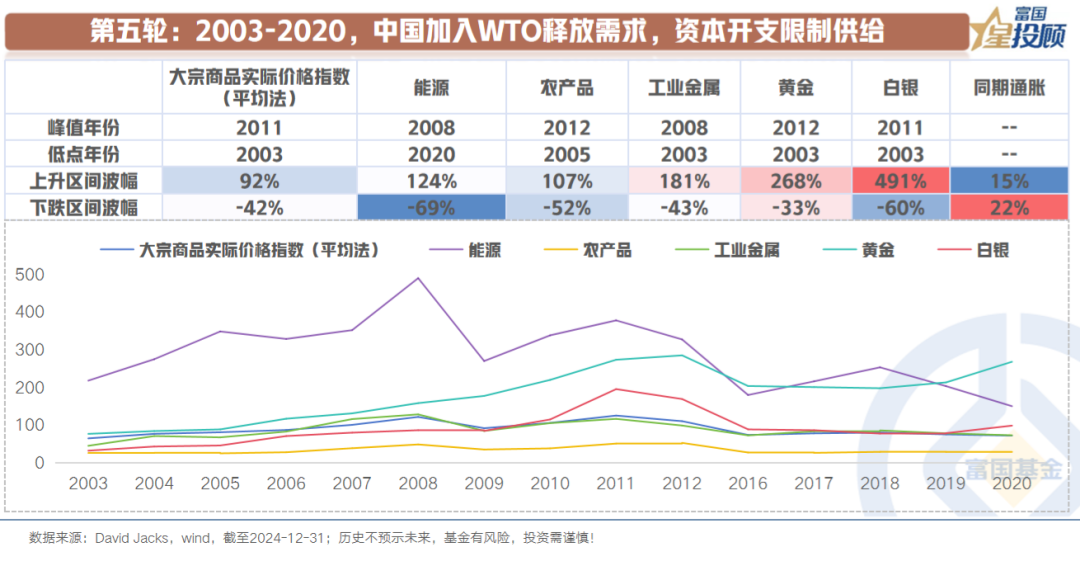

6) 第五轮:2003-2020,中国加入 WTO 释放需求,资本开支限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:中国加入 WTO 后释放了巨大的资源需求。2001 年中国加入 WTO 后,迅速成为 「世界工厂」。2003 年后,中国进入城镇化快速推进期。

供给端,在 1980 年代至 1990 年代的大宗商品熊市期间,全球矿业巨头为了生存,大幅削减了勘探预算和资本开支,产能响应极度滞后,进一步加剧价格上涨。

此外,2008 年金融危机过后,全球主要央行开启了量化宽松 (QE) 模式,全球流动性极度充裕,推高了价格泡沫。

这一轮牛市的结束则源于:中国需求放缓并进行结构转型、美联储启动加息周期、供给产能释放。

(二)5 轮超级周期带来的启示

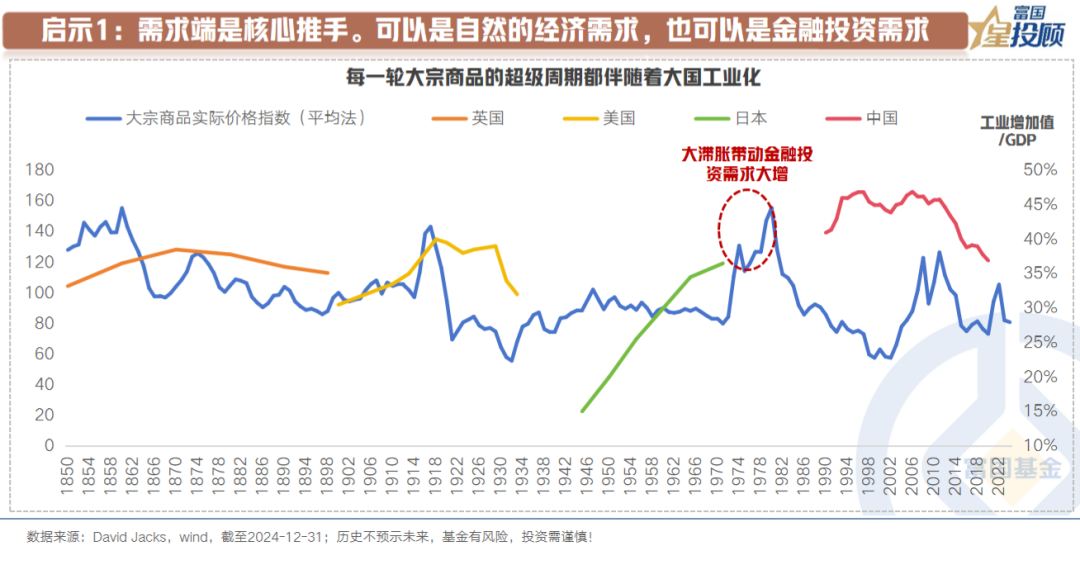

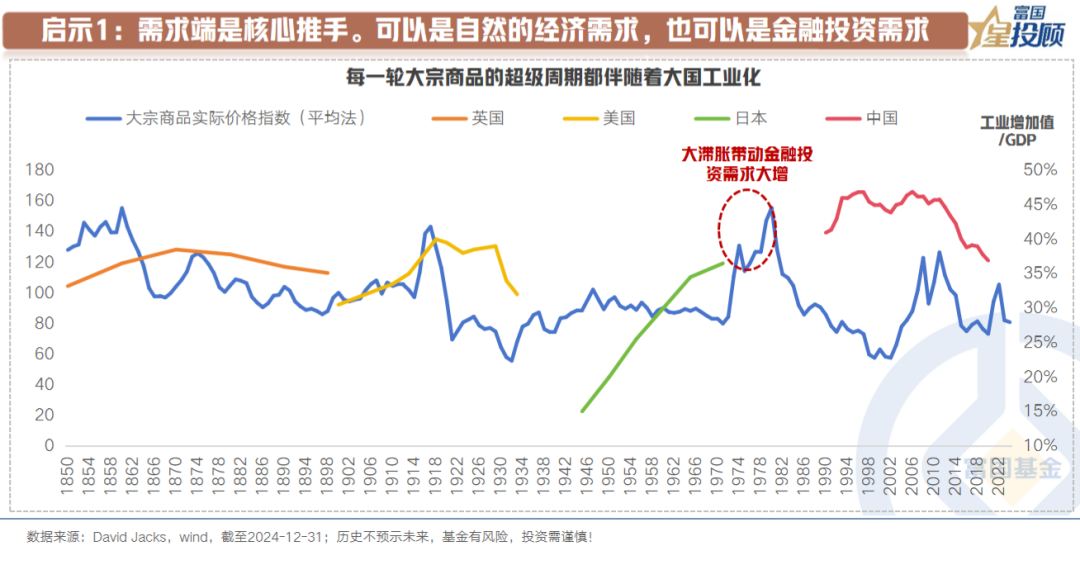

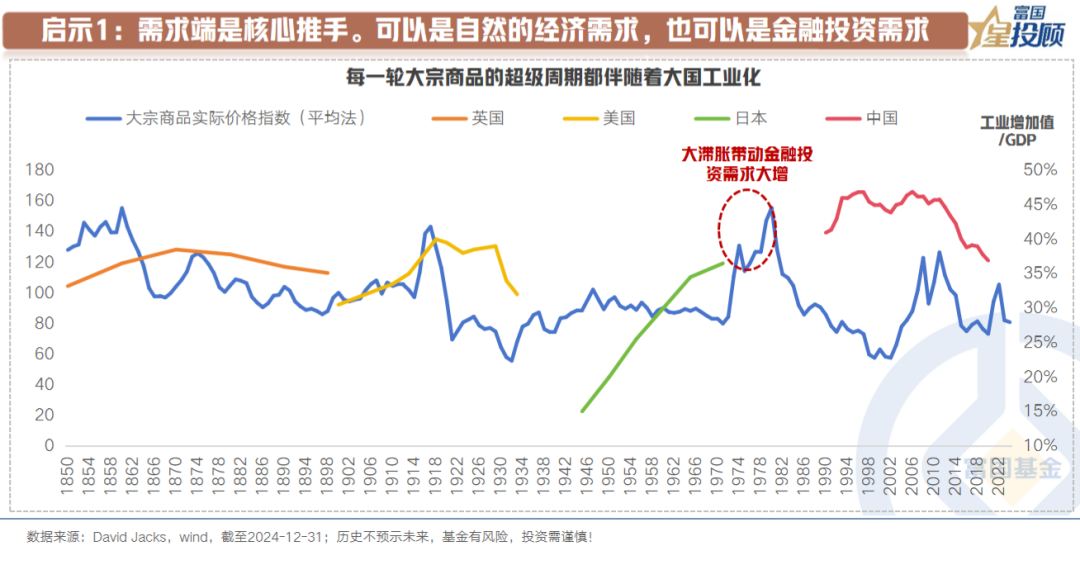

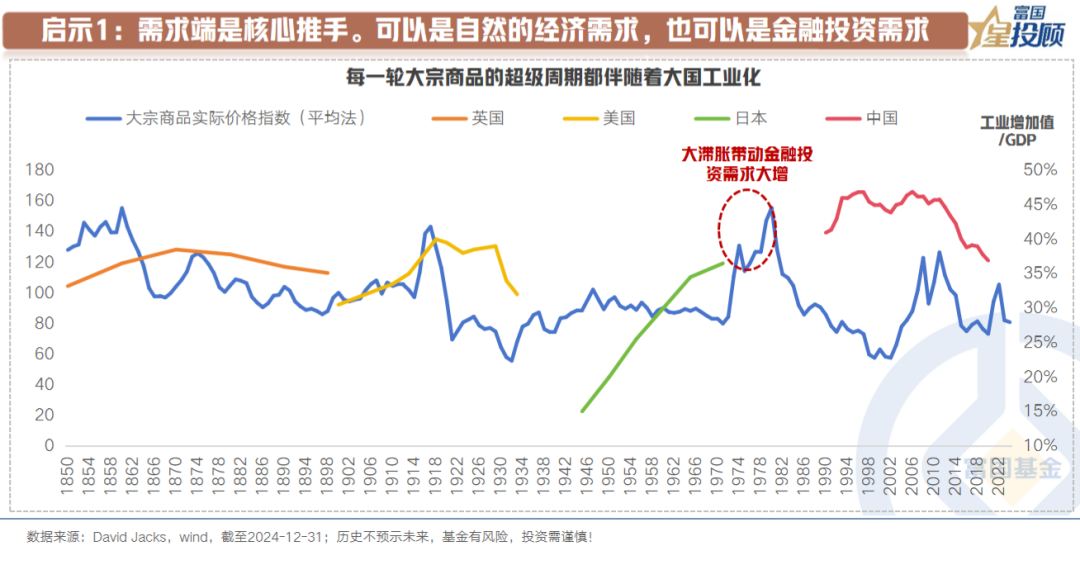

1) 启示 1:需求端是核心推手。可以是自然的经济需求,也可以是金融投资需求

5 轮牛市,其核心推手都源于需求。可以是自然的经济需求,也可以是金融投资需求。从过去 5 轮周期来看:

第 1 轮 (1850-1898)、第 2 轮 (1899-1932)、第 3 轮 (1933-1971)、第 5 轮 (2003-2020),都是自然的经济需求,底层都是大型经济体的工业化。

第 4 轮 (1972-2002),则主要源于大滞胀和货币信用体系重构带来投资需求大增。

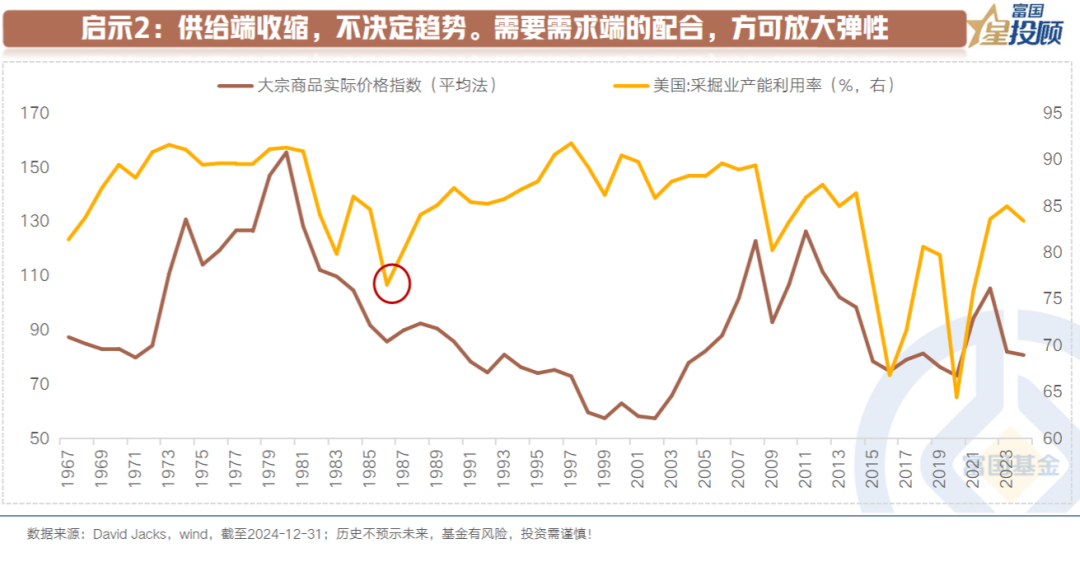

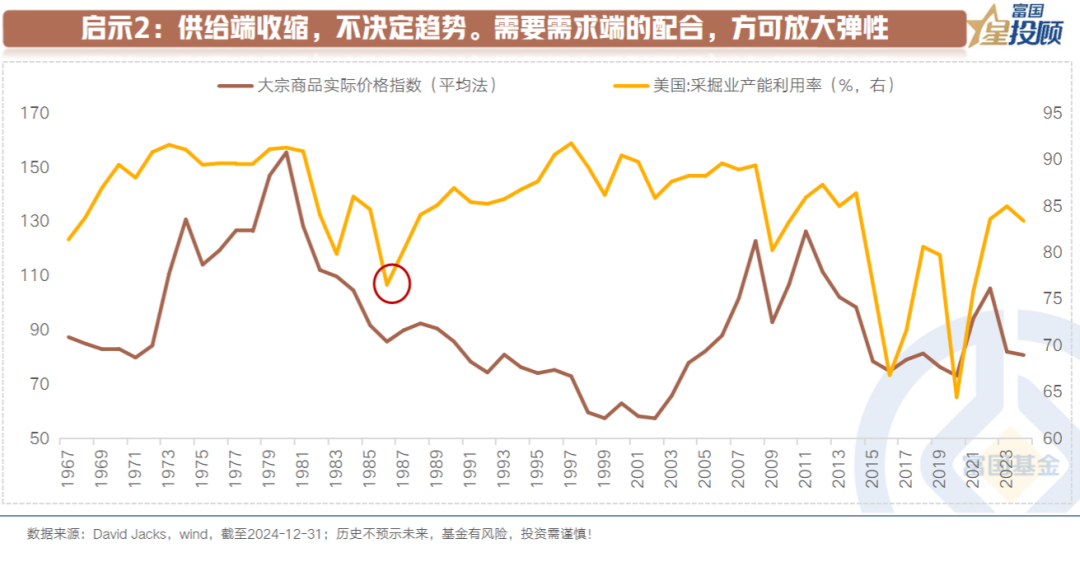

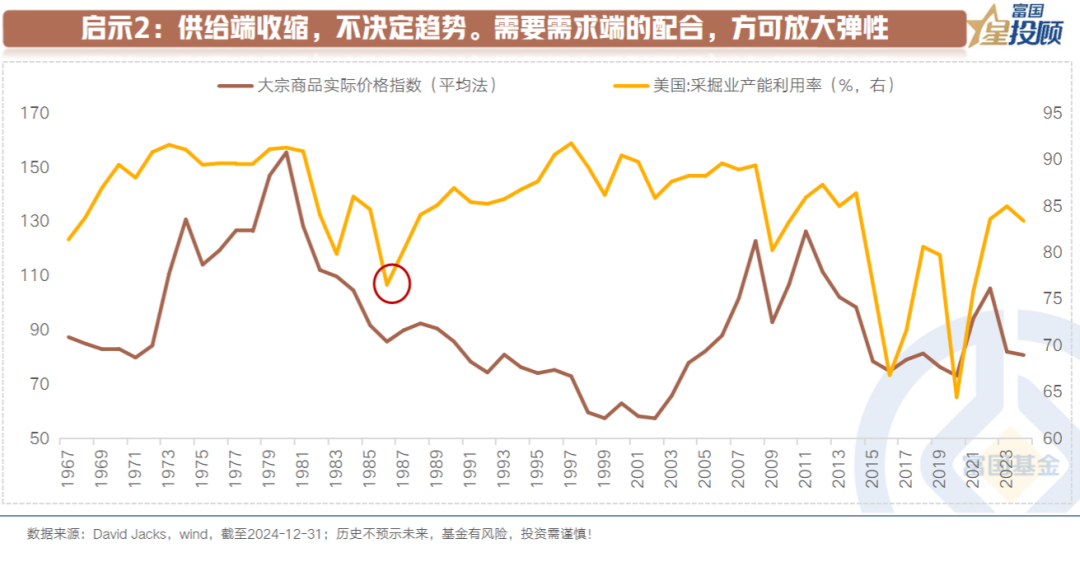

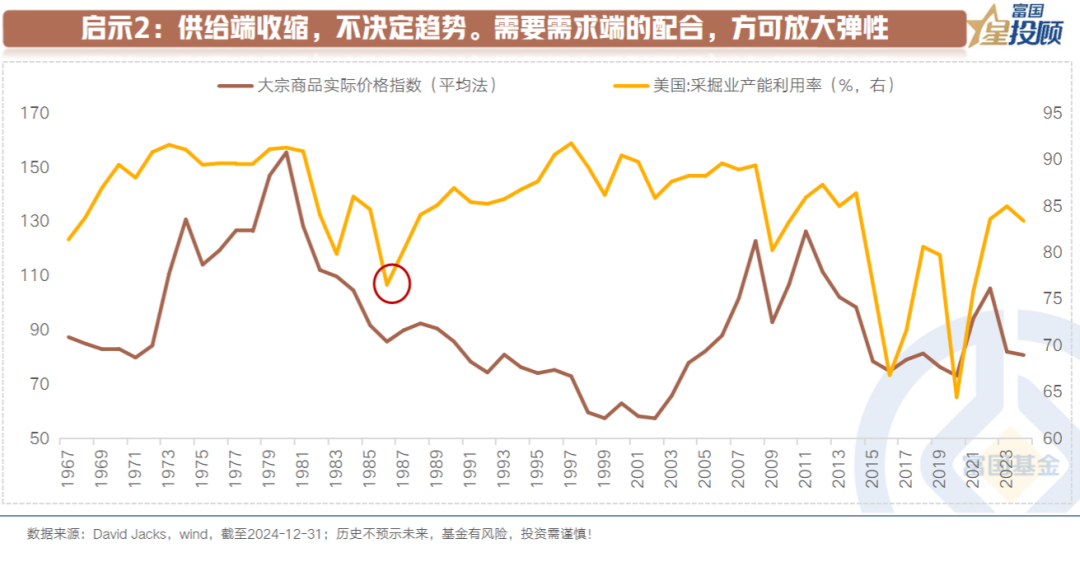

2) 启示 2:供给端收缩,不决定趋势。需要需求端的配合,方可放大弹性

从过去 5 轮周期可以看到,如果需求爆发碰上供给受限,大宗商品的价格上涨弹性更大。但若是仅仅只有供给端的收缩是不够的,一个直接验证指标便是:采掘业的资本开支到达低位后,大宗商品价格并不能够立即反弹。往往要经历漫长的磨底,等到需求端的配合。

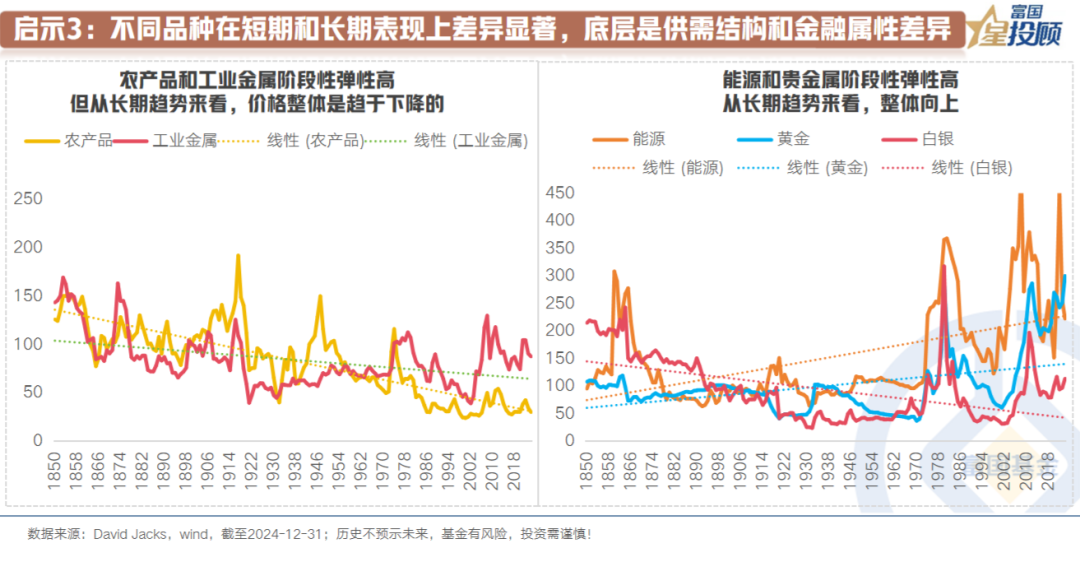

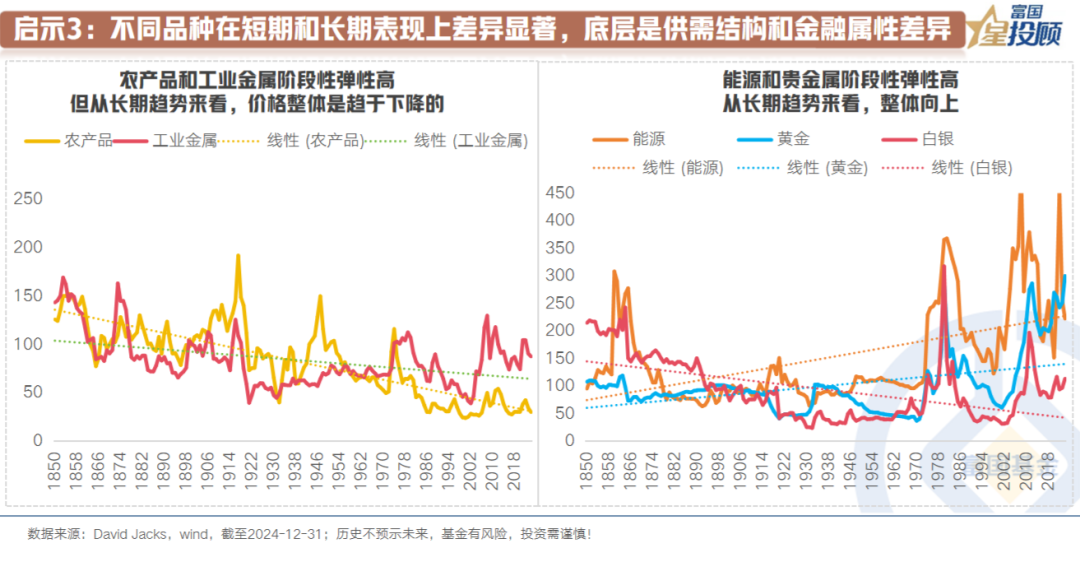

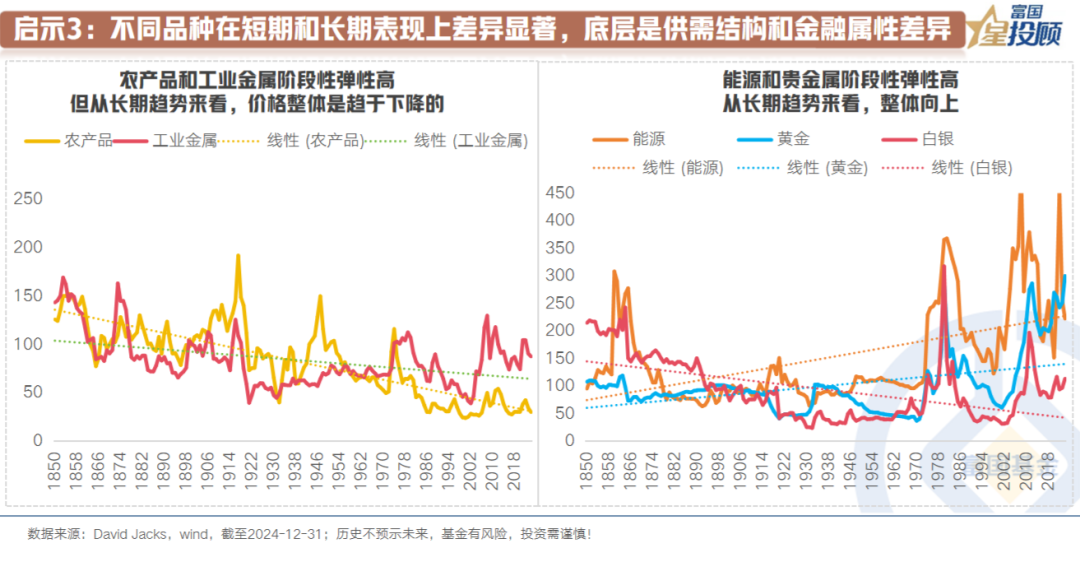

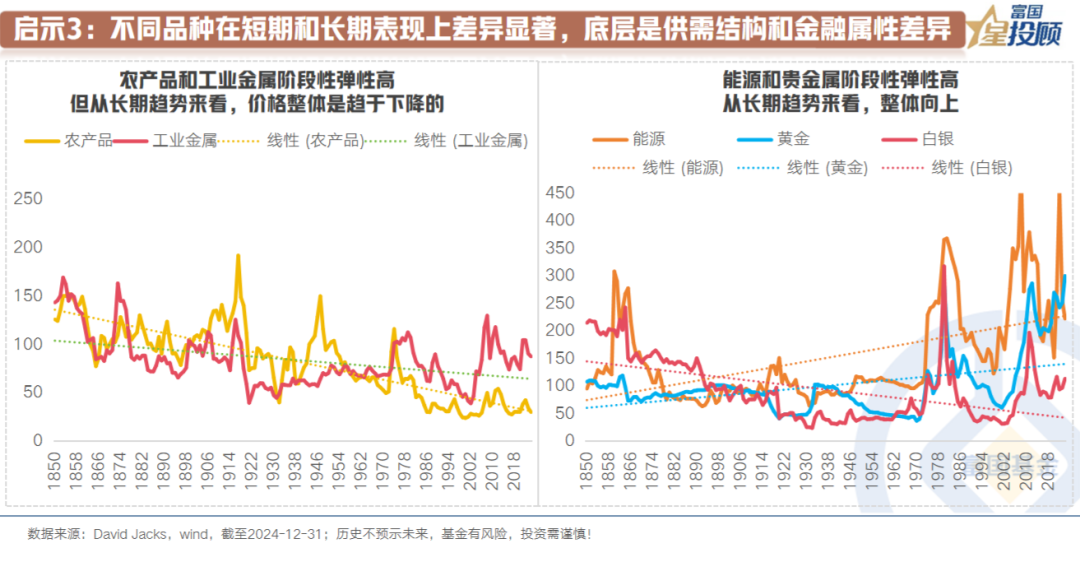

3) 启示 3:不同品种在短期和长期表现上差异显著,底层是供需结构和金融属性差异

在大宗商品牛市阶段,整体基本都是趋于上涨,但在不同的环境里展现了弹性的差异。

其一,在涉及货币体系重构的叙事里,在金融需求大增占主导的时候,贵金属展现的弹性往往更大。

其二,在自发的经济需求占主导时,能源、工业金属、农产品展现的弹性往往更大。

其三,从长期趋势来看,能源和贵金属整体向上,底层原因在于:化石能源的不可再生性、纸币信用时代的通胀必然性。农产品和工业金属长期价格趋于向下,底层原因在于:全球人口增长有限,技术革命大幅提升供给。工业金属的存量可以回收。

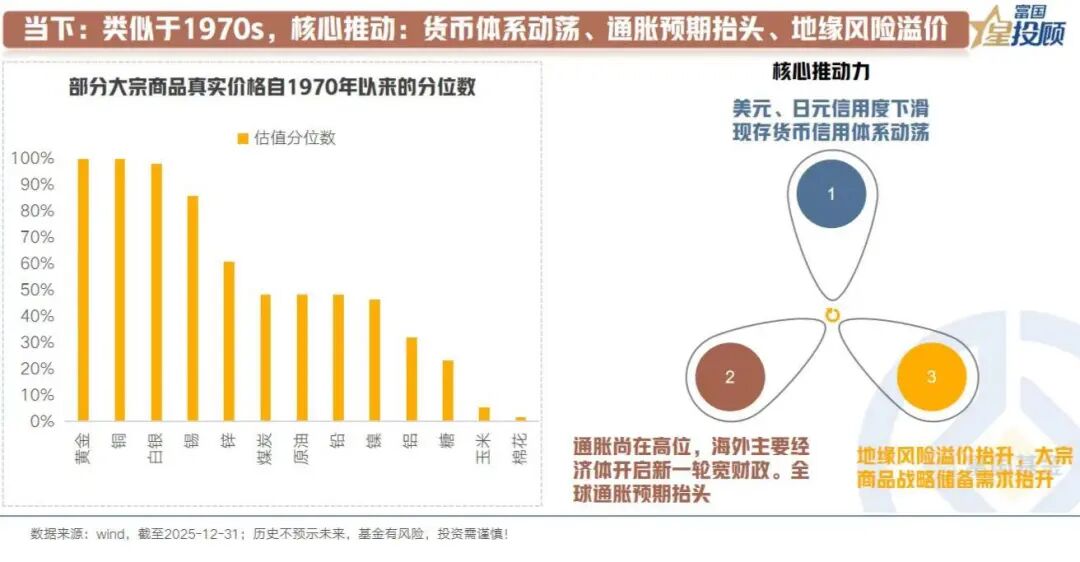

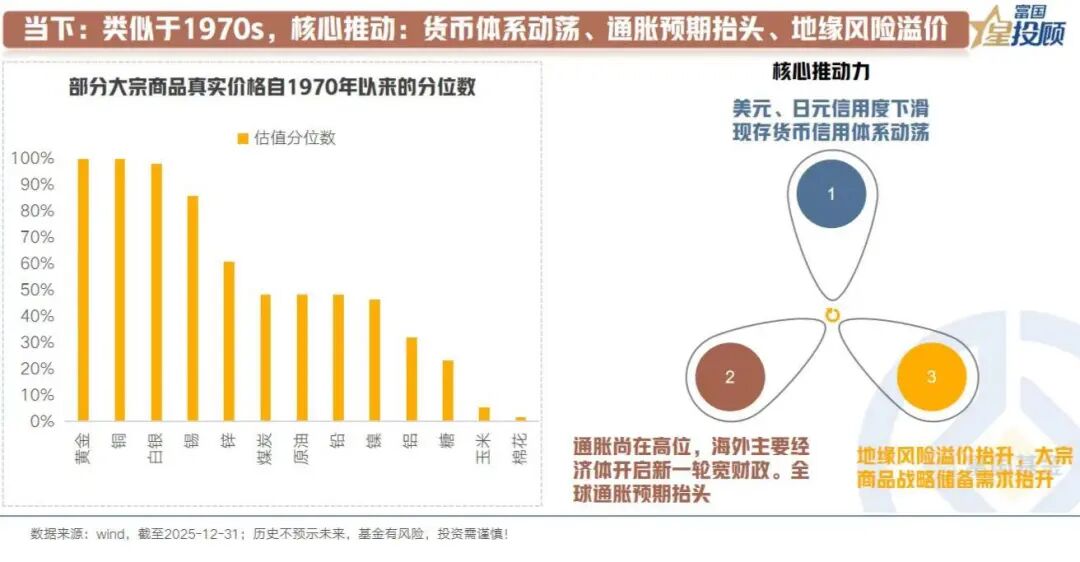

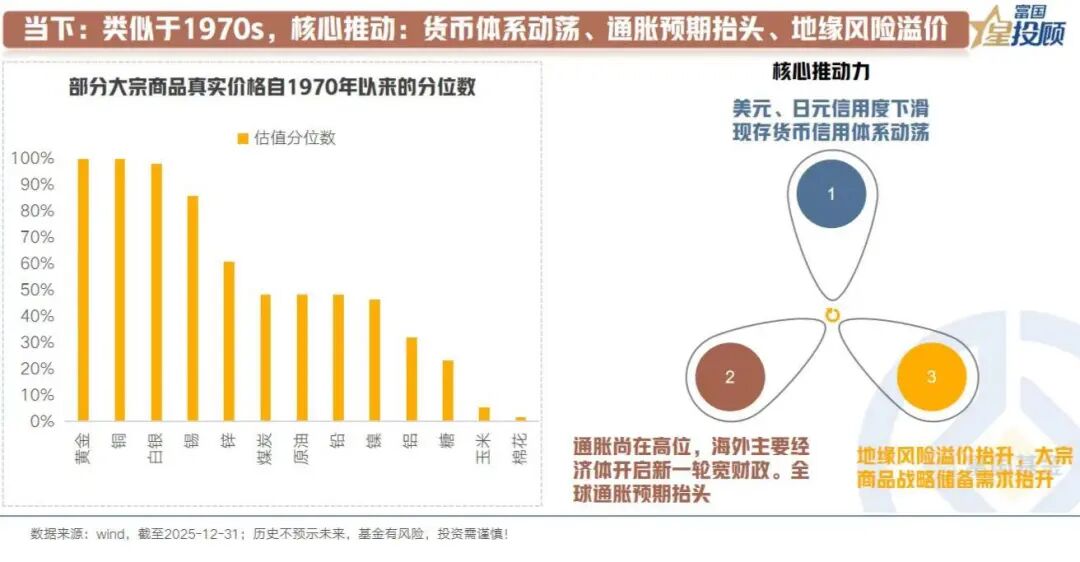

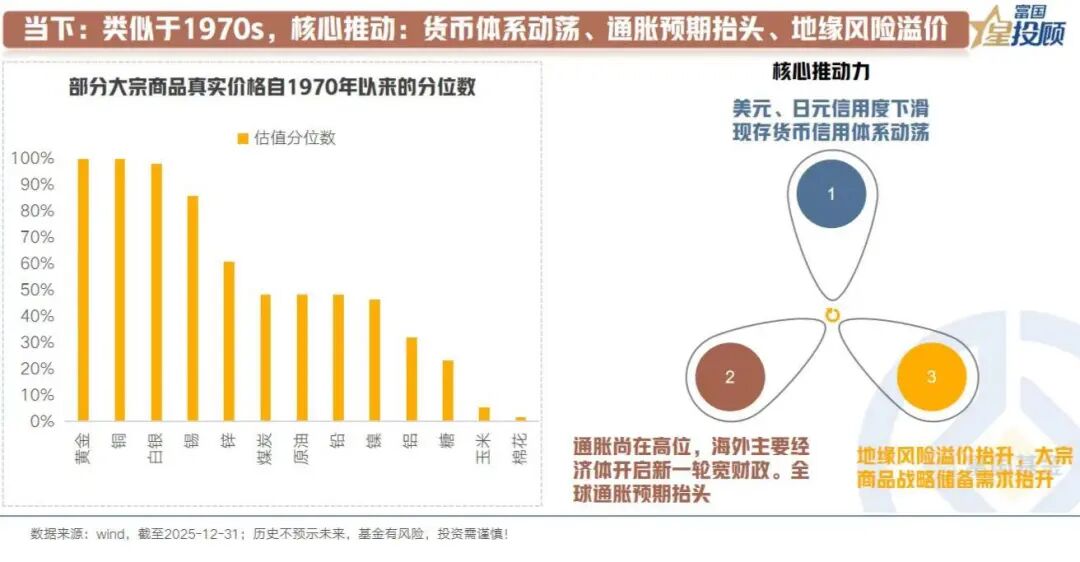

4) 当下:类似于 1970s,核心推动:货币体系动荡、通胀预期抬头、地缘风险溢价

聚焦于当前,首先从估值来看,很多大宗商品品类并不再居于低位,且内部分化大。但估值的高低并不是决策的单一因素,核心在于逻辑能不能持续支撑。

从宏观环境来看,当下或更贴近于上个世纪 70 年代后期,但并不完全一样。需求端,全球范围内尚缺乏可比拟中美历史工业化的超大规模需求驱动力,更多源于货币体系动荡和通胀预期抬头带来的投资需求,以及地缘局势变化带来战略储备需求抬升。

关于 AI 产业对于部分金属的需求,也值得关注。但如前文所说,大部分工业金属可以回收,即存在存量需求转移的选择,这种弹性或更多体现为阶段性。

因此,对于当前行情而言,这三重动力的缓解和强化,或对应资产价格的表现。

(文章来源:富国基金)

(原标题:复盘百年历史,新一轮大宗商品的超级周期是否到来?)

(责任编辑:66)

【文章来源:天天财富】

开年来,大宗商品迎来满屏红,白银、黄金、铜、锡、镍、铝等轮番上涨。

关于 「新一轮大宗商品超级周期是否到来?」 的讨论甚嚣尘上。

启示藏于历史。本文通过对 1850 年以来,五轮大宗商品超级周期的深度复盘,探讨当下的行情。

(一) 历史上,5 轮大宗商品超级周期复盘

1)1850 年以来,经历了 5 轮大宗商品超级周期

查阅文献并结合大宗商品价格指数的周期变化,基本可以将 1850 年以来大宗商品的表现,划分为五轮完整周期。

从时长来看,一轮完整的大宗商品周期大约为 30 年。其中,上升期约为 10 年,下降期约为 20 年。从大宗商品整体的实际价格表现来看,每轮周期的弹性有差异,与具体的环境息息相关。

下文将详细阐述每一轮周期的具体情形和底层逻辑。

2) 第一轮:1850-1898,工业革命催生需求+采掘技术限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第一次工业革命。通过机械化生产和工厂制度的普及,极大提升了生产力,导致对煤炭、铁矿石等基础能源与原材料的需求呈爆发式增长。这一时期,大宗商品的需求结构发生根本性转变。从农业社会的粮食与手工业原料转向工业社会的能源与金属。

从供给端来看,当时的采矿和冶炼技术仍处于劳动密集型阶段,生产效率低下,无法及时响应需求侧的爆发式增长,从而导致价格长期维持在高位。

因此,在这一轮牛市中,看到了能源品价格的暴涨。

这一轮牛市的结束则源于:随着时间的过渡,需求自然回落,1873 年金融危机则进一步抑制需求,最终引爆了大宗商品价格的下行周期。

3) 第二轮:1899-1932,【美国工业化+「一战」】 带来需求,战时航运受阻限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第二次工业革命。其推动了电气化、内燃机和化学工业兴起,催生了对铜、石油、钢铁等战略资源的全新且巨大的需求。同时,美国制造业超越英国,全球工业重心进一步转移。此外,1910 年代的欧洲军备竞赛以及随后爆发的第一次世界大战,进一步催生了需求。

从供给端来看,一战导致全球供应链断裂,航运受阻,供给刚性带来了大宗商品的极高溢价。

因此,在这一轮牛市中,看到了包括能源、农产品、工业金属的上涨。对于贵金属而言,白银源于货币地位丧失,价格疲软。黄金基于金本位的设定,考虑通胀后的真实价格下跌。

这一轮牛市的结束则源于:战后供给能力恢复,全球经济大萧条导致工业生产停滞。

4) 第三轮:1933-1971,【二战后重建+欧日工业化浪潮】 带来需求

这一次大宗商品超级牛市的形成,其核心推手在于:二战后重建+欧日工业化浪潮。

二战导致欧亚大陆的工业和采掘能力几乎归零,战后初期急需重建基础设施。美国通过 「马歇尔计划」 主导欧洲重建,同时冷战开启导致全球军备竞赛。此外,德国、日本等国进入工业化快速推进期,制造业扩张持续消耗大量金属和能源。

从供给端来看,「石油七姐妹」 垄断了中东能源开发,人为限制了供给。

这一轮牛市中,所有品类均迎来了上涨。结构中,白银、农产品展现出极大的弹性。前者因为布雷顿森林体系处于崩溃前夕,货币属性回归。后者是因为战后 「婴儿潮」 与冷战背景下的战略囤积。

这一轮牛市的结束则源于:战后重建红利耗尽、部分国家工业结构转型 (开始从重工业向服务业和高科技产业转型)

5) 第四轮:1972-2002,【大滞胀+货币体系重构】 提振金融需求,石油危机扰动供给

这一次大宗商品超级牛市的形成,与此前由 「大规模工业化」 驱动的周期截然不同。核心触发原因:「货币信用体系的重构」 与 「地缘政治引发的能源供给侧冲击」,本质上是一场由滞胀和囤货逻辑主导的行情。

1971 年,布雷顿森林体系终结,市场对信用货币贬值的担忧达到顶峰。黄金和白银作为天然的抗通胀工具,其金融属性被空前激活。投资者和央行为了对冲纸币贬值风险,开始大规模配置实物资产。

供给端,两次石油危机导致全球石油供应出现断崖式下跌。OPEC 组织通过人为垄断和减产,将油价推高至前所未有的水平。

在一轮牛市中,可以看到黄金、白银的 「暴力上涨」,能源品表现也很亮眼。

这一轮牛市的结束则源于:央行 (美联储沃尔克) 加息驯服通胀、石油美元信用体系构建、发达国家工业结构转型。

6) 第五轮:2003-2020,中国加入 WTO 释放需求,资本开支限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:中国加入 WTO 后释放了巨大的资源需求。2001 年中国加入 WTO 后,迅速成为 「世界工厂」。2003 年后,中国进入城镇化快速推进期。

供给端,在 1980 年代至 1990 年代的大宗商品熊市期间,全球矿业巨头为了生存,大幅削减了勘探预算和资本开支,产能响应极度滞后,进一步加剧价格上涨。

此外,2008 年金融危机过后,全球主要央行开启了量化宽松 (QE) 模式,全球流动性极度充裕,推高了价格泡沫。

这一轮牛市的结束则源于:中国需求放缓并进行结构转型、美联储启动加息周期、供给产能释放。

(二)5 轮超级周期带来的启示

1) 启示 1:需求端是核心推手。可以是自然的经济需求,也可以是金融投资需求

5 轮牛市,其核心推手都源于需求。可以是自然的经济需求,也可以是金融投资需求。从过去 5 轮周期来看:

第 1 轮 (1850-1898)、第 2 轮 (1899-1932)、第 3 轮 (1933-1971)、第 5 轮 (2003-2020),都是自然的经济需求,底层都是大型经济体的工业化。

第 4 轮 (1972-2002),则主要源于大滞胀和货币信用体系重构带来投资需求大增。

2) 启示 2:供给端收缩,不决定趋势。需要需求端的配合,方可放大弹性

从过去 5 轮周期可以看到,如果需求爆发碰上供给受限,大宗商品的价格上涨弹性更大。但若是仅仅只有供给端的收缩是不够的,一个直接验证指标便是:采掘业的资本开支到达低位后,大宗商品价格并不能够立即反弹。往往要经历漫长的磨底,等到需求端的配合。

3) 启示 3:不同品种在短期和长期表现上差异显著,底层是供需结构和金融属性差异

在大宗商品牛市阶段,整体基本都是趋于上涨,但在不同的环境里展现了弹性的差异。

其一,在涉及货币体系重构的叙事里,在金融需求大增占主导的时候,贵金属展现的弹性往往更大。

其二,在自发的经济需求占主导时,能源、工业金属、农产品展现的弹性往往更大。

其三,从长期趋势来看,能源和贵金属整体向上,底层原因在于:化石能源的不可再生性、纸币信用时代的通胀必然性。农产品和工业金属长期价格趋于向下,底层原因在于:全球人口增长有限,技术革命大幅提升供给。工业金属的存量可以回收。

4) 当下:类似于 1970s,核心推动:货币体系动荡、通胀预期抬头、地缘风险溢价

聚焦于当前,首先从估值来看,很多大宗商品品类并不再居于低位,且内部分化大。但估值的高低并不是决策的单一因素,核心在于逻辑能不能持续支撑。

从宏观环境来看,当下或更贴近于上个世纪 70 年代后期,但并不完全一样。需求端,全球范围内尚缺乏可比拟中美历史工业化的超大规模需求驱动力,更多源于货币体系动荡和通胀预期抬头带来的投资需求,以及地缘局势变化带来战略储备需求抬升。

关于 AI 产业对于部分金属的需求,也值得关注。但如前文所说,大部分工业金属可以回收,即存在存量需求转移的选择,这种弹性或更多体现为阶段性。

因此,对于当前行情而言,这三重动力的缓解和强化,或对应资产价格的表现。

(文章来源:富国基金)

(原标题:复盘百年历史,新一轮大宗商品的超级周期是否到来?)

(责任编辑:66)

【文章来源:天天财富】

开年来,大宗商品迎来满屏红,白银、黄金、铜、锡、镍、铝等轮番上涨。

关于 「新一轮大宗商品超级周期是否到来?」 的讨论甚嚣尘上。

启示藏于历史。本文通过对 1850 年以来,五轮大宗商品超级周期的深度复盘,探讨当下的行情。

(一) 历史上,5 轮大宗商品超级周期复盘

1)1850 年以来,经历了 5 轮大宗商品超级周期

查阅文献并结合大宗商品价格指数的周期变化,基本可以将 1850 年以来大宗商品的表现,划分为五轮完整周期。

从时长来看,一轮完整的大宗商品周期大约为 30 年。其中,上升期约为 10 年,下降期约为 20 年。从大宗商品整体的实际价格表现来看,每轮周期的弹性有差异,与具体的环境息息相关。

下文将详细阐述每一轮周期的具体情形和底层逻辑。

2) 第一轮:1850-1898,工业革命催生需求+采掘技术限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第一次工业革命。通过机械化生产和工厂制度的普及,极大提升了生产力,导致对煤炭、铁矿石等基础能源与原材料的需求呈爆发式增长。这一时期,大宗商品的需求结构发生根本性转变。从农业社会的粮食与手工业原料转向工业社会的能源与金属。

从供给端来看,当时的采矿和冶炼技术仍处于劳动密集型阶段,生产效率低下,无法及时响应需求侧的爆发式增长,从而导致价格长期维持在高位。

因此,在这一轮牛市中,看到了能源品价格的暴涨。

这一轮牛市的结束则源于:随着时间的过渡,需求自然回落,1873 年金融危机则进一步抑制需求,最终引爆了大宗商品价格的下行周期。

3) 第二轮:1899-1932,【美国工业化+「一战」】 带来需求,战时航运受阻限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第二次工业革命。其推动了电气化、内燃机和化学工业兴起,催生了对铜、石油、钢铁等战略资源的全新且巨大的需求。同时,美国制造业超越英国,全球工业重心进一步转移。此外,1910 年代的欧洲军备竞赛以及随后爆发的第一次世界大战,进一步催生了需求。

从供给端来看,一战导致全球供应链断裂,航运受阻,供给刚性带来了大宗商品的极高溢价。

因此,在这一轮牛市中,看到了包括能源、农产品、工业金属的上涨。对于贵金属而言,白银源于货币地位丧失,价格疲软。黄金基于金本位的设定,考虑通胀后的真实价格下跌。

这一轮牛市的结束则源于:战后供给能力恢复,全球经济大萧条导致工业生产停滞。

4) 第三轮:1933-1971,【二战后重建+欧日工业化浪潮】 带来需求

这一次大宗商品超级牛市的形成,其核心推手在于:二战后重建+欧日工业化浪潮。

二战导致欧亚大陆的工业和采掘能力几乎归零,战后初期急需重建基础设施。美国通过 「马歇尔计划」 主导欧洲重建,同时冷战开启导致全球军备竞赛。此外,德国、日本等国进入工业化快速推进期,制造业扩张持续消耗大量金属和能源。

从供给端来看,「石油七姐妹」 垄断了中东能源开发,人为限制了供给。

这一轮牛市中,所有品类均迎来了上涨。结构中,白银、农产品展现出极大的弹性。前者因为布雷顿森林体系处于崩溃前夕,货币属性回归。后者是因为战后 「婴儿潮」 与冷战背景下的战略囤积。

这一轮牛市的结束则源于:战后重建红利耗尽、部分国家工业结构转型 (开始从重工业向服务业和高科技产业转型)

5) 第四轮:1972-2002,【大滞胀+货币体系重构】 提振金融需求,石油危机扰动供给

这一次大宗商品超级牛市的形成,与此前由 「大规模工业化」 驱动的周期截然不同。核心触发原因:「货币信用体系的重构」 与 「地缘政治引发的能源供给侧冲击」,本质上是一场由滞胀和囤货逻辑主导的行情。

1971 年,布雷顿森林体系终结,市场对信用货币贬值的担忧达到顶峰。黄金和白银作为天然的抗通胀工具,其金融属性被空前激活。投资者和央行为了对冲纸币贬值风险,开始大规模配置实物资产。

供给端,两次石油危机导致全球石油供应出现断崖式下跌。OPEC 组织通过人为垄断和减产,将油价推高至前所未有的水平。

在一轮牛市中,可以看到黄金、白银的 「暴力上涨」,能源品表现也很亮眼。

这一轮牛市的结束则源于:央行 (美联储沃尔克) 加息驯服通胀、石油美元信用体系构建、发达国家工业结构转型。

6) 第五轮:2003-2020,中国加入 WTO 释放需求,资本开支限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:中国加入 WTO 后释放了巨大的资源需求。2001 年中国加入 WTO 后,迅速成为 「世界工厂」。2003 年后,中国进入城镇化快速推进期。

供给端,在 1980 年代至 1990 年代的大宗商品熊市期间,全球矿业巨头为了生存,大幅削减了勘探预算和资本开支,产能响应极度滞后,进一步加剧价格上涨。

此外,2008 年金融危机过后,全球主要央行开启了量化宽松 (QE) 模式,全球流动性极度充裕,推高了价格泡沫。

这一轮牛市的结束则源于:中国需求放缓并进行结构转型、美联储启动加息周期、供给产能释放。

(二)5 轮超级周期带来的启示

1) 启示 1:需求端是核心推手。可以是自然的经济需求,也可以是金融投资需求

5 轮牛市,其核心推手都源于需求。可以是自然的经济需求,也可以是金融投资需求。从过去 5 轮周期来看:

第 1 轮 (1850-1898)、第 2 轮 (1899-1932)、第 3 轮 (1933-1971)、第 5 轮 (2003-2020),都是自然的经济需求,底层都是大型经济体的工业化。

第 4 轮 (1972-2002),则主要源于大滞胀和货币信用体系重构带来投资需求大增。

2) 启示 2:供给端收缩,不决定趋势。需要需求端的配合,方可放大弹性

从过去 5 轮周期可以看到,如果需求爆发碰上供给受限,大宗商品的价格上涨弹性更大。但若是仅仅只有供给端的收缩是不够的,一个直接验证指标便是:采掘业的资本开支到达低位后,大宗商品价格并不能够立即反弹。往往要经历漫长的磨底,等到需求端的配合。

3) 启示 3:不同品种在短期和长期表现上差异显著,底层是供需结构和金融属性差异

在大宗商品牛市阶段,整体基本都是趋于上涨,但在不同的环境里展现了弹性的差异。

其一,在涉及货币体系重构的叙事里,在金融需求大增占主导的时候,贵金属展现的弹性往往更大。

其二,在自发的经济需求占主导时,能源、工业金属、农产品展现的弹性往往更大。

其三,从长期趋势来看,能源和贵金属整体向上,底层原因在于:化石能源的不可再生性、纸币信用时代的通胀必然性。农产品和工业金属长期价格趋于向下,底层原因在于:全球人口增长有限,技术革命大幅提升供给。工业金属的存量可以回收。

4) 当下:类似于 1970s,核心推动:货币体系动荡、通胀预期抬头、地缘风险溢价

聚焦于当前,首先从估值来看,很多大宗商品品类并不再居于低位,且内部分化大。但估值的高低并不是决策的单一因素,核心在于逻辑能不能持续支撑。

从宏观环境来看,当下或更贴近于上个世纪 70 年代后期,但并不完全一样。需求端,全球范围内尚缺乏可比拟中美历史工业化的超大规模需求驱动力,更多源于货币体系动荡和通胀预期抬头带来的投资需求,以及地缘局势变化带来战略储备需求抬升。

关于 AI 产业对于部分金属的需求,也值得关注。但如前文所说,大部分工业金属可以回收,即存在存量需求转移的选择,这种弹性或更多体现为阶段性。

因此,对于当前行情而言,这三重动力的缓解和强化,或对应资产价格的表现。

(文章来源:富国基金)

(原标题:复盘百年历史,新一轮大宗商品的超级周期是否到来?)

(责任编辑:66)

【文章来源:天天财富】

开年来,大宗商品迎来满屏红,白银、黄金、铜、锡、镍、铝等轮番上涨。

关于 「新一轮大宗商品超级周期是否到来?」 的讨论甚嚣尘上。

启示藏于历史。本文通过对 1850 年以来,五轮大宗商品超级周期的深度复盘,探讨当下的行情。

(一) 历史上,5 轮大宗商品超级周期复盘

1)1850 年以来,经历了 5 轮大宗商品超级周期

查阅文献并结合大宗商品价格指数的周期变化,基本可以将 1850 年以来大宗商品的表现,划分为五轮完整周期。

从时长来看,一轮完整的大宗商品周期大约为 30 年。其中,上升期约为 10 年,下降期约为 20 年。从大宗商品整体的实际价格表现来看,每轮周期的弹性有差异,与具体的环境息息相关。

下文将详细阐述每一轮周期的具体情形和底层逻辑。

2) 第一轮:1850-1898,工业革命催生需求+采掘技术限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第一次工业革命。通过机械化生产和工厂制度的普及,极大提升了生产力,导致对煤炭、铁矿石等基础能源与原材料的需求呈爆发式增长。这一时期,大宗商品的需求结构发生根本性转变。从农业社会的粮食与手工业原料转向工业社会的能源与金属。

从供给端来看,当时的采矿和冶炼技术仍处于劳动密集型阶段,生产效率低下,无法及时响应需求侧的爆发式增长,从而导致价格长期维持在高位。

因此,在这一轮牛市中,看到了能源品价格的暴涨。

这一轮牛市的结束则源于:随着时间的过渡,需求自然回落,1873 年金融危机则进一步抑制需求,最终引爆了大宗商品价格的下行周期。

3) 第二轮:1899-1932,【美国工业化+「一战」】 带来需求,战时航运受阻限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:第二次工业革命。其推动了电气化、内燃机和化学工业兴起,催生了对铜、石油、钢铁等战略资源的全新且巨大的需求。同时,美国制造业超越英国,全球工业重心进一步转移。此外,1910 年代的欧洲军备竞赛以及随后爆发的第一次世界大战,进一步催生了需求。

从供给端来看,一战导致全球供应链断裂,航运受阻,供给刚性带来了大宗商品的极高溢价。

因此,在这一轮牛市中,看到了包括能源、农产品、工业金属的上涨。对于贵金属而言,白银源于货币地位丧失,价格疲软。黄金基于金本位的设定,考虑通胀后的真实价格下跌。

这一轮牛市的结束则源于:战后供给能力恢复,全球经济大萧条导致工业生产停滞。

4) 第三轮:1933-1971,【二战后重建+欧日工业化浪潮】 带来需求

这一次大宗商品超级牛市的形成,其核心推手在于:二战后重建+欧日工业化浪潮。

二战导致欧亚大陆的工业和采掘能力几乎归零,战后初期急需重建基础设施。美国通过 「马歇尔计划」 主导欧洲重建,同时冷战开启导致全球军备竞赛。此外,德国、日本等国进入工业化快速推进期,制造业扩张持续消耗大量金属和能源。

从供给端来看,「石油七姐妹」 垄断了中东能源开发,人为限制了供给。

这一轮牛市中,所有品类均迎来了上涨。结构中,白银、农产品展现出极大的弹性。前者因为布雷顿森林体系处于崩溃前夕,货币属性回归。后者是因为战后 「婴儿潮」 与冷战背景下的战略囤积。

这一轮牛市的结束则源于:战后重建红利耗尽、部分国家工业结构转型 (开始从重工业向服务业和高科技产业转型)

5) 第四轮:1972-2002,【大滞胀+货币体系重构】 提振金融需求,石油危机扰动供给

这一次大宗商品超级牛市的形成,与此前由 「大规模工业化」 驱动的周期截然不同。核心触发原因:「货币信用体系的重构」 与 「地缘政治引发的能源供给侧冲击」,本质上是一场由滞胀和囤货逻辑主导的行情。

1971 年,布雷顿森林体系终结,市场对信用货币贬值的担忧达到顶峰。黄金和白银作为天然的抗通胀工具,其金融属性被空前激活。投资者和央行为了对冲纸币贬值风险,开始大规模配置实物资产。

供给端,两次石油危机导致全球石油供应出现断崖式下跌。OPEC 组织通过人为垄断和减产,将油价推高至前所未有的水平。

在一轮牛市中,可以看到黄金、白银的 「暴力上涨」,能源品表现也很亮眼。

这一轮牛市的结束则源于:央行 (美联储沃尔克) 加息驯服通胀、石油美元信用体系构建、发达国家工业结构转型。

6) 第五轮:2003-2020,中国加入 WTO 释放需求,资本开支限制供给

这一次大宗商品超级牛市的形成,其核心推手在于:中国加入 WTO 后释放了巨大的资源需求。2001 年中国加入 WTO 后,迅速成为 「世界工厂」。2003 年后,中国进入城镇化快速推进期。

供给端,在 1980 年代至 1990 年代的大宗商品熊市期间,全球矿业巨头为了生存,大幅削减了勘探预算和资本开支,产能响应极度滞后,进一步加剧价格上涨。

此外,2008 年金融危机过后,全球主要央行开启了量化宽松 (QE) 模式,全球流动性极度充裕,推高了价格泡沫。

这一轮牛市的结束则源于:中国需求放缓并进行结构转型、美联储启动加息周期、供给产能释放。

(二)5 轮超级周期带来的启示

1) 启示 1:需求端是核心推手。可以是自然的经济需求,也可以是金融投资需求

5 轮牛市,其核心推手都源于需求。可以是自然的经济需求,也可以是金融投资需求。从过去 5 轮周期来看:

第 1 轮 (1850-1898)、第 2 轮 (1899-1932)、第 3 轮 (1933-1971)、第 5 轮 (2003-2020),都是自然的经济需求,底层都是大型经济体的工业化。

第 4 轮 (1972-2002),则主要源于大滞胀和货币信用体系重构带来投资需求大增。

2) 启示 2:供给端收缩,不决定趋势。需要需求端的配合,方可放大弹性

从过去 5 轮周期可以看到,如果需求爆发碰上供给受限,大宗商品的价格上涨弹性更大。但若是仅仅只有供给端的收缩是不够的,一个直接验证指标便是:采掘业的资本开支到达低位后,大宗商品价格并不能够立即反弹。往往要经历漫长的磨底,等到需求端的配合。

3) 启示 3:不同品种在短期和长期表现上差异显著,底层是供需结构和金融属性差异

在大宗商品牛市阶段,整体基本都是趋于上涨,但在不同的环境里展现了弹性的差异。

其一,在涉及货币体系重构的叙事里,在金融需求大增占主导的时候,贵金属展现的弹性往往更大。

其二,在自发的经济需求占主导时,能源、工业金属、农产品展现的弹性往往更大。

其三,从长期趋势来看,能源和贵金属整体向上,底层原因在于:化石能源的不可再生性、纸币信用时代的通胀必然性。农产品和工业金属长期价格趋于向下,底层原因在于:全球人口增长有限,技术革命大幅提升供给。工业金属的存量可以回收。

4) 当下:类似于 1970s,核心推动:货币体系动荡、通胀预期抬头、地缘风险溢价

聚焦于当前,首先从估值来看,很多大宗商品品类并不再居于低位,且内部分化大。但估值的高低并不是决策的单一因素,核心在于逻辑能不能持续支撑。

从宏观环境来看,当下或更贴近于上个世纪 70 年代后期,但并不完全一样。需求端,全球范围内尚缺乏可比拟中美历史工业化的超大规模需求驱动力,更多源于货币体系动荡和通胀预期抬头带来的投资需求,以及地缘局势变化带来战略储备需求抬升。

关于 AI 产业对于部分金属的需求,也值得关注。但如前文所说,大部分工业金属可以回收,即存在存量需求转移的选择,这种弹性或更多体现为阶段性。

因此,对于当前行情而言,这三重动力的缓解和强化,或对应资产价格的表现。

(文章来源:富国基金)

(原标题:复盘百年历史,新一轮大宗商品的超级周期是否到来?)

(责任编辑:66)