【文章来源:天天财富】

从规模不足 1 亿元的 「小微」 基金,到突破 15 亿元,这些主动权益基金只用了一个季度的时间。

在 2025 年四季度的结构性行情下,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金,凭借对储能、资源品等热门板块投资机会的把握,顺利实现业绩到规模的转化,成功盘活 「小微」 产品。

在业内人士看来,对于基金管理人而言,盘活 「小微」 基金可以通过扎实的投研能力实施差异化战略、找准市场空白或细分领域、打造特色产品等方式,而盲目跟风市场热点、过度依赖短期营销手段等方式则不可取。

成功摆脱 「小微」 困境

2025 年四季度的结构性行情,给公募机构提供了抓热点、做业绩的窗口期。其中,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金抓住机会,顺利摆脱生存困境。

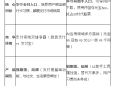

Wind 数据显示,截至 2025 年三季度末,上述三只主动权益基金均属于规模不足 1 亿元的 「小微」 产品。其中,泰信发展主题成立时间较早,2015 年以来,基金规模长期维持在 1 亿元以下。中欧周期优选、广发碳中和主题分别成立于 2023 年、2024 年,成立以来基金规模长期低于 5000 万元。

从重仓方向来看,泰信发展主题自 2022 年以来加大对有色板块的配置力度,同时辅以电力设备、化工等方向;中欧周期优选围绕有色、石油石化、化工、钢铁、煤炭等资源品板块进行重点配置;广发碳中和主题则在电力设备、化工、通信、军工、有色等板块之间切换调整。

在 2025 年四季度储能、有色等板块的大涨行情中,这些产品成功把握机遇,迎来转机。

泰信发展主题 2025 年四季度持续加大对锂矿等能源金属以及电池、工业金属等板块的配置。该基金 2025 年末第一大重仓股天华新能在 2025 年四季度股价翻倍,其重仓的国城矿业、盛新锂能同期涨超 80%。最终该基金 2025 年四季度收益率超 35%,位居市场前列,吸引超 7 亿份基金份额净申购,2025 年四季度基金规模由 5160.55 万元大幅增至 15.47 亿元。

广发碳中和主题则在 2025 年四季度进行大调仓,前十大权重股中新调入 9 只个股,包括大中矿业、天华新能、盛新锂能、佛塑科技、国城矿业等多只牛股。其中,天华新能的股价在 2025 年四季度翻倍,大中矿业的股价涨幅超 140%。

中欧周期优选的调仓幅度也不小,前十大权重股更新 7 只,主要在有色板块内部细化调整,2025 年四季度新调入的云铝股份、盛屯矿业、天山铝业、神火股份等都有较好表现,该基金 A 份额 2025 年四季度收益率超 20%。

广发碳中和主题、中欧周期优选在 2025 年四季度成功撕下 「小微」 基金标签,基金规模分别从 7091.85 万元、3647.82 万元迅速扩容至 17.12 亿元、15.75 亿元。此外,聚焦 AI 算力板块的广发新兴成长、聚焦电力设备的汇添富新睿精选等一度沦为 「小微」 基金的产品,规模也都有显著增长。

选对赛道做优业绩

天相投顾基金评价中心相关人士在接受中国证券报记者采访时表示,这些 「小微」 主动权益基金多聚焦高景气度板块 (如 AI、锂电、有色),2025 年四季度这些板块涨幅显著、市场热度高,基金在净值大幅增长的同时,获得投资者认可。

由于各家公募机构的资源禀赋不同,在盘活 「小微」 基金的过程中,打法也体现出了一定的差异。

晨星(中国) 基金研究中心高级分析师吴粤宁告诉记者,小基金公司由于资源相对匮乏,通常会采用差异化竞争策略,例如聚焦特定的细分领域,对接险资等机构资金的个性化需求,充分发挥小微基金的灵活性优势,为其提供定制化的配置方案。而大基金公司往往凭借品牌影响力、强大的投研团队以及广泛的渠道资源,在确定性较高的板块布局。

「小微」 产品历来是让各家基金公司颇为头疼的 「包袱」。如何把握市场机遇、有效盘活产品资源、保护持有人利益,需要各家管理人进一步发挥智慧。

借鉴这些成功案例,天相投顾基金评价中心人士认为,「小微」 基金成功 「逆袭」,除稳扎稳打持续深耕外,部分产品的业绩和热度主要源于其权益持仓买入高弹性、高景气度的板块,这得益于基金公司具备扎实的投研能力,能够提前布局高确定性机遇。但同时,基金公司也要警惕短期业绩导向带来的风格漂移,以及因判断失误造成的损失,否则可能增加基金清盘风险。

「改造 『小微』 产品,可以实施差异化战略,找准市场空白或细分领域、打造特色产品;同时,加强投资者教育,让投资者了解产品的投资理念与优势,增强信任。而盲目跟风市场热点、过度依赖短期营销手段等做法,可能无法长期留住投资者,甚至损害投资者利益,影响品牌形象与公司声誉,是不可取的。」 吴粤宁提示道。

(文章来源:中国证券报)

(原标题:1 个季度规模翻 15 倍!这些基金精准踩中热点)

(责任编辑:73)

【文章来源:天天财富】

从规模不足 1 亿元的 「小微」 基金,到突破 15 亿元,这些主动权益基金只用了一个季度的时间。

在 2025 年四季度的结构性行情下,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金,凭借对储能、资源品等热门板块投资机会的把握,顺利实现业绩到规模的转化,成功盘活 「小微」 产品。

在业内人士看来,对于基金管理人而言,盘活 「小微」 基金可以通过扎实的投研能力实施差异化战略、找准市场空白或细分领域、打造特色产品等方式,而盲目跟风市场热点、过度依赖短期营销手段等方式则不可取。

成功摆脱 「小微」 困境

2025 年四季度的结构性行情,给公募机构提供了抓热点、做业绩的窗口期。其中,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金抓住机会,顺利摆脱生存困境。

Wind 数据显示,截至 2025 年三季度末,上述三只主动权益基金均属于规模不足 1 亿元的 「小微」 产品。其中,泰信发展主题成立时间较早,2015 年以来,基金规模长期维持在 1 亿元以下。中欧周期优选、广发碳中和主题分别成立于 2023 年、2024 年,成立以来基金规模长期低于 5000 万元。

从重仓方向来看,泰信发展主题自 2022 年以来加大对有色板块的配置力度,同时辅以电力设备、化工等方向;中欧周期优选围绕有色、石油石化、化工、钢铁、煤炭等资源品板块进行重点配置;广发碳中和主题则在电力设备、化工、通信、军工、有色等板块之间切换调整。

在 2025 年四季度储能、有色等板块的大涨行情中,这些产品成功把握机遇,迎来转机。

泰信发展主题 2025 年四季度持续加大对锂矿等能源金属以及电池、工业金属等板块的配置。该基金 2025 年末第一大重仓股天华新能在 2025 年四季度股价翻倍,其重仓的国城矿业、盛新锂能同期涨超 80%。最终该基金 2025 年四季度收益率超 35%,位居市场前列,吸引超 7 亿份基金份额净申购,2025 年四季度基金规模由 5160.55 万元大幅增至 15.47 亿元。

广发碳中和主题则在 2025 年四季度进行大调仓,前十大权重股中新调入 9 只个股,包括大中矿业、天华新能、盛新锂能、佛塑科技、国城矿业等多只牛股。其中,天华新能的股价在 2025 年四季度翻倍,大中矿业的股价涨幅超 140%。

中欧周期优选的调仓幅度也不小,前十大权重股更新 7 只,主要在有色板块内部细化调整,2025 年四季度新调入的云铝股份、盛屯矿业、天山铝业、神火股份等都有较好表现,该基金 A 份额 2025 年四季度收益率超 20%。

广发碳中和主题、中欧周期优选在 2025 年四季度成功撕下 「小微」 基金标签,基金规模分别从 7091.85 万元、3647.82 万元迅速扩容至 17.12 亿元、15.75 亿元。此外,聚焦 AI 算力板块的广发新兴成长、聚焦电力设备的汇添富新睿精选等一度沦为 「小微」 基金的产品,规模也都有显著增长。

选对赛道做优业绩

天相投顾基金评价中心相关人士在接受中国证券报记者采访时表示,这些 「小微」 主动权益基金多聚焦高景气度板块 (如 AI、锂电、有色),2025 年四季度这些板块涨幅显著、市场热度高,基金在净值大幅增长的同时,获得投资者认可。

由于各家公募机构的资源禀赋不同,在盘活 「小微」 基金的过程中,打法也体现出了一定的差异。

晨星(中国) 基金研究中心高级分析师吴粤宁告诉记者,小基金公司由于资源相对匮乏,通常会采用差异化竞争策略,例如聚焦特定的细分领域,对接险资等机构资金的个性化需求,充分发挥小微基金的灵活性优势,为其提供定制化的配置方案。而大基金公司往往凭借品牌影响力、强大的投研团队以及广泛的渠道资源,在确定性较高的板块布局。

「小微」 产品历来是让各家基金公司颇为头疼的 「包袱」。如何把握市场机遇、有效盘活产品资源、保护持有人利益,需要各家管理人进一步发挥智慧。

借鉴这些成功案例,天相投顾基金评价中心人士认为,「小微」 基金成功 「逆袭」,除稳扎稳打持续深耕外,部分产品的业绩和热度主要源于其权益持仓买入高弹性、高景气度的板块,这得益于基金公司具备扎实的投研能力,能够提前布局高确定性机遇。但同时,基金公司也要警惕短期业绩导向带来的风格漂移,以及因判断失误造成的损失,否则可能增加基金清盘风险。

「改造 『小微』 产品,可以实施差异化战略,找准市场空白或细分领域、打造特色产品;同时,加强投资者教育,让投资者了解产品的投资理念与优势,增强信任。而盲目跟风市场热点、过度依赖短期营销手段等做法,可能无法长期留住投资者,甚至损害投资者利益,影响品牌形象与公司声誉,是不可取的。」 吴粤宁提示道。

(文章来源:中国证券报)

(原标题:1 个季度规模翻 15 倍!这些基金精准踩中热点)

(责任编辑:73)

【文章来源:天天财富】

从规模不足 1 亿元的 「小微」 基金,到突破 15 亿元,这些主动权益基金只用了一个季度的时间。

在 2025 年四季度的结构性行情下,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金,凭借对储能、资源品等热门板块投资机会的把握,顺利实现业绩到规模的转化,成功盘活 「小微」 产品。

在业内人士看来,对于基金管理人而言,盘活 「小微」 基金可以通过扎实的投研能力实施差异化战略、找准市场空白或细分领域、打造特色产品等方式,而盲目跟风市场热点、过度依赖短期营销手段等方式则不可取。

成功摆脱 「小微」 困境

2025 年四季度的结构性行情,给公募机构提供了抓热点、做业绩的窗口期。其中,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金抓住机会,顺利摆脱生存困境。

Wind 数据显示,截至 2025 年三季度末,上述三只主动权益基金均属于规模不足 1 亿元的 「小微」 产品。其中,泰信发展主题成立时间较早,2015 年以来,基金规模长期维持在 1 亿元以下。中欧周期优选、广发碳中和主题分别成立于 2023 年、2024 年,成立以来基金规模长期低于 5000 万元。

从重仓方向来看,泰信发展主题自 2022 年以来加大对有色板块的配置力度,同时辅以电力设备、化工等方向;中欧周期优选围绕有色、石油石化、化工、钢铁、煤炭等资源品板块进行重点配置;广发碳中和主题则在电力设备、化工、通信、军工、有色等板块之间切换调整。

在 2025 年四季度储能、有色等板块的大涨行情中,这些产品成功把握机遇,迎来转机。

泰信发展主题 2025 年四季度持续加大对锂矿等能源金属以及电池、工业金属等板块的配置。该基金 2025 年末第一大重仓股天华新能在 2025 年四季度股价翻倍,其重仓的国城矿业、盛新锂能同期涨超 80%。最终该基金 2025 年四季度收益率超 35%,位居市场前列,吸引超 7 亿份基金份额净申购,2025 年四季度基金规模由 5160.55 万元大幅增至 15.47 亿元。

广发碳中和主题则在 2025 年四季度进行大调仓,前十大权重股中新调入 9 只个股,包括大中矿业、天华新能、盛新锂能、佛塑科技、国城矿业等多只牛股。其中,天华新能的股价在 2025 年四季度翻倍,大中矿业的股价涨幅超 140%。

中欧周期优选的调仓幅度也不小,前十大权重股更新 7 只,主要在有色板块内部细化调整,2025 年四季度新调入的云铝股份、盛屯矿业、天山铝业、神火股份等都有较好表现,该基金 A 份额 2025 年四季度收益率超 20%。

广发碳中和主题、中欧周期优选在 2025 年四季度成功撕下 「小微」 基金标签,基金规模分别从 7091.85 万元、3647.82 万元迅速扩容至 17.12 亿元、15.75 亿元。此外,聚焦 AI 算力板块的广发新兴成长、聚焦电力设备的汇添富新睿精选等一度沦为 「小微」 基金的产品,规模也都有显著增长。

选对赛道做优业绩

天相投顾基金评价中心相关人士在接受中国证券报记者采访时表示,这些 「小微」 主动权益基金多聚焦高景气度板块 (如 AI、锂电、有色),2025 年四季度这些板块涨幅显著、市场热度高,基金在净值大幅增长的同时,获得投资者认可。

由于各家公募机构的资源禀赋不同,在盘活 「小微」 基金的过程中,打法也体现出了一定的差异。

晨星(中国) 基金研究中心高级分析师吴粤宁告诉记者,小基金公司由于资源相对匮乏,通常会采用差异化竞争策略,例如聚焦特定的细分领域,对接险资等机构资金的个性化需求,充分发挥小微基金的灵活性优势,为其提供定制化的配置方案。而大基金公司往往凭借品牌影响力、强大的投研团队以及广泛的渠道资源,在确定性较高的板块布局。

「小微」 产品历来是让各家基金公司颇为头疼的 「包袱」。如何把握市场机遇、有效盘活产品资源、保护持有人利益,需要各家管理人进一步发挥智慧。

借鉴这些成功案例,天相投顾基金评价中心人士认为,「小微」 基金成功 「逆袭」,除稳扎稳打持续深耕外,部分产品的业绩和热度主要源于其权益持仓买入高弹性、高景气度的板块,这得益于基金公司具备扎实的投研能力,能够提前布局高确定性机遇。但同时,基金公司也要警惕短期业绩导向带来的风格漂移,以及因判断失误造成的损失,否则可能增加基金清盘风险。

「改造 『小微』 产品,可以实施差异化战略,找准市场空白或细分领域、打造特色产品;同时,加强投资者教育,让投资者了解产品的投资理念与优势,增强信任。而盲目跟风市场热点、过度依赖短期营销手段等做法,可能无法长期留住投资者,甚至损害投资者利益,影响品牌形象与公司声誉,是不可取的。」 吴粤宁提示道。

(文章来源:中国证券报)

(原标题:1 个季度规模翻 15 倍!这些基金精准踩中热点)

(责任编辑:73)

【文章来源:天天财富】

从规模不足 1 亿元的 「小微」 基金,到突破 15 亿元,这些主动权益基金只用了一个季度的时间。

在 2025 年四季度的结构性行情下,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金,凭借对储能、资源品等热门板块投资机会的把握,顺利实现业绩到规模的转化,成功盘活 「小微」 产品。

在业内人士看来,对于基金管理人而言,盘活 「小微」 基金可以通过扎实的投研能力实施差异化战略、找准市场空白或细分领域、打造特色产品等方式,而盲目跟风市场热点、过度依赖短期营销手段等方式则不可取。

成功摆脱 「小微」 困境

2025 年四季度的结构性行情,给公募机构提供了抓热点、做业绩的窗口期。其中,广发碳中和主题、中欧周期优选、泰信发展主题等一批主动权益基金抓住机会,顺利摆脱生存困境。

Wind 数据显示,截至 2025 年三季度末,上述三只主动权益基金均属于规模不足 1 亿元的 「小微」 产品。其中,泰信发展主题成立时间较早,2015 年以来,基金规模长期维持在 1 亿元以下。中欧周期优选、广发碳中和主题分别成立于 2023 年、2024 年,成立以来基金规模长期低于 5000 万元。

从重仓方向来看,泰信发展主题自 2022 年以来加大对有色板块的配置力度,同时辅以电力设备、化工等方向;中欧周期优选围绕有色、石油石化、化工、钢铁、煤炭等资源品板块进行重点配置;广发碳中和主题则在电力设备、化工、通信、军工、有色等板块之间切换调整。

在 2025 年四季度储能、有色等板块的大涨行情中,这些产品成功把握机遇,迎来转机。

泰信发展主题 2025 年四季度持续加大对锂矿等能源金属以及电池、工业金属等板块的配置。该基金 2025 年末第一大重仓股天华新能在 2025 年四季度股价翻倍,其重仓的国城矿业、盛新锂能同期涨超 80%。最终该基金 2025 年四季度收益率超 35%,位居市场前列,吸引超 7 亿份基金份额净申购,2025 年四季度基金规模由 5160.55 万元大幅增至 15.47 亿元。

广发碳中和主题则在 2025 年四季度进行大调仓,前十大权重股中新调入 9 只个股,包括大中矿业、天华新能、盛新锂能、佛塑科技、国城矿业等多只牛股。其中,天华新能的股价在 2025 年四季度翻倍,大中矿业的股价涨幅超 140%。

中欧周期优选的调仓幅度也不小,前十大权重股更新 7 只,主要在有色板块内部细化调整,2025 年四季度新调入的云铝股份、盛屯矿业、天山铝业、神火股份等都有较好表现,该基金 A 份额 2025 年四季度收益率超 20%。

广发碳中和主题、中欧周期优选在 2025 年四季度成功撕下 「小微」 基金标签,基金规模分别从 7091.85 万元、3647.82 万元迅速扩容至 17.12 亿元、15.75 亿元。此外,聚焦 AI 算力板块的广发新兴成长、聚焦电力设备的汇添富新睿精选等一度沦为 「小微」 基金的产品,规模也都有显著增长。

选对赛道做优业绩

天相投顾基金评价中心相关人士在接受中国证券报记者采访时表示,这些 「小微」 主动权益基金多聚焦高景气度板块 (如 AI、锂电、有色),2025 年四季度这些板块涨幅显著、市场热度高,基金在净值大幅增长的同时,获得投资者认可。

由于各家公募机构的资源禀赋不同,在盘活 「小微」 基金的过程中,打法也体现出了一定的差异。

晨星(中国) 基金研究中心高级分析师吴粤宁告诉记者,小基金公司由于资源相对匮乏,通常会采用差异化竞争策略,例如聚焦特定的细分领域,对接险资等机构资金的个性化需求,充分发挥小微基金的灵活性优势,为其提供定制化的配置方案。而大基金公司往往凭借品牌影响力、强大的投研团队以及广泛的渠道资源,在确定性较高的板块布局。

「小微」 产品历来是让各家基金公司颇为头疼的 「包袱」。如何把握市场机遇、有效盘活产品资源、保护持有人利益,需要各家管理人进一步发挥智慧。

借鉴这些成功案例,天相投顾基金评价中心人士认为,「小微」 基金成功 「逆袭」,除稳扎稳打持续深耕外,部分产品的业绩和热度主要源于其权益持仓买入高弹性、高景气度的板块,这得益于基金公司具备扎实的投研能力,能够提前布局高确定性机遇。但同时,基金公司也要警惕短期业绩导向带来的风格漂移,以及因判断失误造成的损失,否则可能增加基金清盘风险。

「改造 『小微』 产品,可以实施差异化战略,找准市场空白或细分领域、打造特色产品;同时,加强投资者教育,让投资者了解产品的投资理念与优势,增强信任。而盲目跟风市场热点、过度依赖短期营销手段等做法,可能无法长期留住投资者,甚至损害投资者利益,影响品牌形象与公司声誉,是不可取的。」 吴粤宁提示道。

(文章来源:中国证券报)

(原标题:1 个季度规模翻 15 倍!这些基金精准踩中热点)

(责任编辑:73)

-1769942512101_transcode_water-75x75.jpg)

-1769942512101_transcode_water-120x86.jpg)