关于增值税进项税额抵扣等有关事项公告

财政部 税务总局公告 2026 年第 13 号

根据 《中华人民共和国增值税法》 和 《中华人民共和国增值税法实施条例》(以下简称增值税法实施条例) 有关规定,延续现行制度和做法,现将增值税进项税额抵扣等有关事项公告如下:

一、关于增值税进项税额抵扣

(一) 一般纳税人购进机动车取得机动车销售统一发票的,按照发票上列明的增值税税额确定可以从销项税额中抵扣的进项税额。

(二) 一般纳税人购进国内旅客运输服务,除取得增值税专用发票外,按照以下规定确定可以从销项税额中抵扣的进项税额:

1. 取得电子发票 (铁路电子客票)、电子发票 (航空运输电子客票行程单) 的,为发票上列明或包含的增值税税额;

2. 取得列明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输可抵扣进项税额=票面金额÷(1+3%)×3%

(三) 一般纳税人购进道路、桥、闸通行服务,除取得增值税专用发票外,按照以下规定确定可以从销项税额中抵扣的进项税额:

1. 取得收费公路通行费增值税电子普通发票、带有 「通行费」 字样的电子发票 (普通发票) 的,为发票上列明的增值税税额;

2. 取得桥、闸通行费发票的,按照下列公式计算进项税额:

桥、闸通行费可抵扣进项税额=桥、闸通行费发票上列明的金额÷(1+5%)×5%

通行费,是指有关单位依法或者依规设立并收取的过路、过桥和过闸费用。

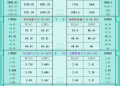

(四) 一般纳税人购进货物 (不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法划分不得抵扣的进项税额的,按照下列公式计算当期不得抵扣的进项税额:

(五) 一般纳税人凭完税凭证抵扣进项税额的,应当具备书面合同、付款证明和境外单位的对账单或者发票。纳税人未按规定提供上述资料的,不得抵扣。

二、关于资产重组

(一) 纳税人通过合并、分立、出售、置换等方式实施资产重组,同时符合下列条件的,不属于增值税应税交易和增值税法实施条例第二十二条规定的不得抵扣非应税交易,涉及的货物、金融商品、无形资产、不动产 (以下统称资产) 转让,不征收增值税,对应的进项税额可以按规定从销项税额中抵扣:

1. 资产重组的标的是可以相对独立运营的经营业务。

2. 纳税人实施资产重组时,应当将全部或者部分资产,与相关联的对应债权、负债和员工共同组成资产包,一并转让。资产包中应当同时包括资产、债权、负债和员工。

3. 资产重组应当具有合理的商业目的,且不以减少、免除、推迟缴纳增值税税款或者提前退税、多退税款为主要目的。

4. 资产重组的转让方属于一般纳税人的,接收方也应当属于一般纳税人。

(二) 纳税人因实施上述资产重组被合并,办理注销税务登记的,注销登记前尚未抵扣的进项税额,可以由合并后的纳税人继续抵扣。

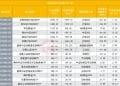

三、关于一项应税交易涉及两个以上税率

一般纳税人发生下列情形,应当按照应税交易的主要业务适用税率:

(一) 销售软件产品的同时提供的软件安装、维护、培训等服务,适用软件产品的税率。

(二) 销售活动板房、机器设备、钢结构件等货物的同时提供的安装服务,适用货物的税率。

(三) 充换电业务中销售电力产品的同时收取的蓄电池更换、定位、维护等服务费,适用电力产品的税率。

(四) 提供交通工具租赁服务的同时收取的信息技术等服务费,适用租赁服务的税率。

纳税人发生的与本条上述情形类似的应税交易,比照执行。

四、关于纳税义务发生时间

(一) 纳税人生产销售生产工期超过 12 个月的大型机械设备、船舶、飞机等货物,纳税义务发生时间为收到款项或者书面合同确定的付款日期的当日。

(二) 纳税人销售服务,先收取价款再分期或者分次提供服务的,以首次提供服务的实际开始当日和合同约定的当日,按照孰先原则确定纳税义务发生时间,纳税人应当就收到的全部价款申报缴纳增值税。

(三) 纳税人销售不动产,完成权属登记或者实际交付不动产,属于增值税法实施条例第三十九条、第四十条所称的不动产转让完成;完成权属登记且实际交付不动产的,按照孰先原则确定不动产转让完成的时间。

(四) 金融机构发放贷款后,自结息日起 90 天内发生的应收未收利息按现行规定缴纳增值税,自结息日起 90 天后发生的应收未收利息暂不缴纳增值税,待实际收到利息时按规定缴纳增值税。

上述所称金融机构,是指银行、信用社、财务公司、信托公司、证券公司、保险公司、金融租赁公司、证券基金管理公司以及其他经中国人民银行、金融监管总局、中国证监会批准成立且经营金融保险业务的金融机构。

本公告自 2026 年 1 月 1 日起施行。此前规定与本公告规定不一致的,以本公告为准。

特此公告。

财政部 税务总局

2026 年 1 月 30 日

(财政部网站)

文章转载自 东方财富