【文章来源:天天财富】

「寒王」 遭遇 「小作文」 空袭!

2 月 3 日,寒武纪低开低走,受 「小作文」 影响盘中一度跌超 14%,并以 9.18% 的跌幅报收 1128 元/股,较去年 8 月份创下的高位回撤逼近三成。且据近期披露的公募基金 2025 年四季报,在高位震荡之际,基金经理对该股的持仓亦有分歧,有基金依旧坚定选择加仓,也有基金将其调出前十大重仓股名单。

有基金经理分析称,在前期涨幅巨大、估值高企的背景下,任何不利传闻都可能成为 「压垮骆驼的一根稻草」。如果所持股票受 「小作文」 冲击,但核实为不实谣言,且公司基本面、长期成长逻辑未变,短期股价大跌反而可能是布局机会,会结合估值水平适度加仓或坚定持有。

寒武纪重挫

近日有市场传闻称,寒武纪小范围交流给出 2026 年营收 200 亿元的估计,远低于市场 300 亿—500 亿元预期。受 「小作文」 影响,寒武纪-U今天上午突然跳水,盘中跌幅一度超过 14%,成交量明显放大。

2 月 3 日中午,寒武纪官微发文称:「公司关注到今日网络传播的关于公司近期组织小范围交流等信息为不实信息,公司近期从未组织任何小范围交流,没有出具过任何年度、季度营业收入指引数据,相关信息请以公司公开披露的信息为准。」

下午开盘,随着大盘逐渐升温,寒武纪股价也有所抬头,截至收盘仍旧跌 9.18%,全天成交额超 256 亿元。

此前 1 月 31 日晚间,寒武纪发布业绩预告,预计 2025 年度实现营收 60 亿元到 70 亿元,同比增长 410.87% 到 496.02%;实现净利 18.5 亿元到 21.5 亿元,扭亏为盈,但业绩预告披露后对股价并未有明显提振,截至 2 月 3 日收盘较去年 8 月份创下的历史高位回撤已经逼近三成。

华东某基金经理对券商中国记者表示,在前期涨幅巨大、估值高企的背景下,任何不利传闻都可能成为 「压垮骆驼的一根稻草」。寒武纪为国内 AI 芯片的领军者,寒武纪的技术积累与产品线布局具有先发优势。随着 AI 芯片市场规模的快速增长和国产替代的持续推进,公司有望持续提升市场份额与核心竞争力。

某券商分析师表示,寒武纪在比较长的一段时间内依旧是国内最好的算力芯片,FC 转换顺利,这里博弈没有任何意义。「短期情绪波动不改长期发展前景,公司自身业绩拐点已至,生态壁垒不断加深,国产算力龙头长期竞争力持续提升。」

基金持仓现分歧

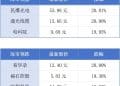

基金持有方面,截至 2025 年四季度末,寒武纪位居基金重仓股第七位。共有 1062 只基金重仓该股,合计重仓持有 5935 万股,持股市值 804.5 亿元,占流通股比例 14.19%。

截至去年末,寒武纪位居银河竞争优势成长、万家人工智能、华富半导体产业等数十只基金的头号重仓股,并有多只基金去年四季度选择对寒武纪大手笔加仓,财通资管数字经济去年四季度内增持 29.62 万股,将其买至第一大重仓股,中欧信息科技、永赢半导体产业智选,广发创新升级以及广发中小盘精选等基金单季度加仓也均超过 20 万股。

基金持仓并非没有分歧,还有百余只此前重仓的基金在去年四季度内将该股卖至前十名开外,如东方阿尔法优势产业减持了约 27 万股,富国稳健增长、诺德新生活等也减持超过 10 万股。

一直以来,基金经理对于寒武纪乃至整个 AI 算力股的分歧无疑聚焦在 「估值」 上,「泡沫论」 也是科技投资中避不开的争论点,以寒武纪为代表的芯片、算力股们近一年多来迅猛上涨,但多只个股动辄百倍的市盈率甚至仍在亏损泥潭中也让投资者望而却步。

「现在谈论泡沫还为时尚早。一是规模化法则仍在持续推动技术进步;二是全球龙头科技公司估值仍处合理甚至偏低水平;三是与此前科网泡沫相比,AI 浪潮的产业基础更实、周期更长。」 华南某基金经理表示,投资者在投资过程中要敬畏风险,但也不用过早断言。重点是在产业趋势中寻找那些能够持续享受通胀红利、具备业绩爆发力的公司。硬件之后,软件与应用层将逐步接棒,尤其是那些具备独特场景、能深度融合大模型能力的企业,将在下一阶段展现出更强的成长韧性。

基金经理如何应对 「小作文」?

那么,在面对持仓股,甚至是重仓股受 「小作文」 影响暴涨暴跌之际,基金经理通常作何反应?

前述华东基金经理对记者表示,作为基金经理,面对持仓股被 「小作文」 冲击的股价异动,核心操作原则是锚定基本面,理性分析 「小作文」 的真实性,不被市场短期情绪带偏。

「很多 『小作文』 都带有误导性,这时更需要基金经理具有定力,对于经过自己深入调研分析而持有的公司,坚信其核心逻辑,同时兼顾基金净值稳定、流动性管理和产品契约约束,而非追逐短期的市场情绪。」 该基金经理表示。

华北某基金经理也有类似观点,他表示,面对持仓股因 「小作文」 引发的股价异动,首要是快速核实信息真伪与影响边界。第一时间通过公司公告、投资者沟通、行业调研等渠道,确认 「小作文」 内容是否属实,是无依据谣言还是存在部分事实基础。同时评估其对公司基本面、行业逻辑的实际影响,判断股价波动是情绪性错杀,还是逻辑层面的实质性冲击,避免被市场恐慌情绪裹挟,坚守 「以基本面为核心」 的决策前提。

基于核实结果,再执行差异化操作:若为不实谣言,且公司基本面、长期成长逻辑未变,短期股价大跌反而可能是布局机会,会结合估值水平适度加仓或坚定持有,等待市场情绪修复、股价回归合理区间;若 「小作文」 涉及的问题确有其事,且对公司盈利、行业竞争力形成中长期负面影响,则严格遵循投资纪律,在评估影响程度后逐步减仓,控制组合风险,动态调整持仓策略。

(文章来源:券商中国)

(原标题:盘中暴跌超 14%!「寒王」 紧急发声,基金经理如何应对?)

(责任编辑:3)