【文章来源:天天财富】

开年以来,FOF 发行热度不减。

2 月 3 日,博时基金公告成立的博时盈泰臻选 6 个月持有期混合 FOF,仅发售一天就募集了 58.44 亿元。截至 2 月 3 日,开年成立的 13 只 FOF 中,有 7 只募集规模在 10 亿元以上,富国基金、工银瑞信基金旗下成立的 FOF,规模均在 40 亿元以上。此外,截至 2 月 3 日全市场正在发行和确定发行日期的 FOF,一共有近 20 只。券商中国记者发现,在这些新发的 FOF 中,出现了诺安基金新入局的 FOF 管理人。

截至目前,FOF 的重仓基金已从主动权益基金转向 ETF 等被动指数工具产品。从券商中国记者采访来看,从资金追逐热度到重仓基金变化,FOF 的底层投资逻辑正在发生变化。借助多类型工具产品,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

7 只 FOF 募集超 10 亿元

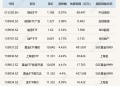

根据 wind 统计,截至 2 月 3 日开年以来全市场成立的 FOF 一共有 13 只,源于 13 家基金公司,除了广发、富国、工银瑞信等大型公募外,还有明亚基金、鹏扬基金等中小公募。从募集规模来看,13 只 FOF 有 7 只募集规模在 10 亿元以上,延续了 2025 年以来的发行热度。

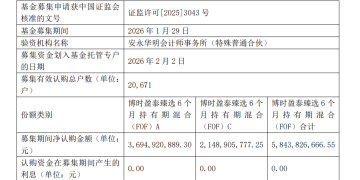

具体看,募集规模最高的是博时基金 2 月 3 日官宣成立的博时盈泰臻选 6 个月持有期混合 FOF。该 FOF 仅在 1 月 29 日募集了一天,成立规模高达 58.44 亿元,获 2.07 万户有效认购。公告显示,博时基金的从业人员认购该 FOF102.3 万份。其中,该 FOF 的基金经理持有份额区间为 50 万份至 100 万份 (含)。

大规模 FOF 的出现并非个例。成立于 1 月 23 日的富国智汇稳健 3 个月持有 FOF,认购 3 天募集规模达到了 41.90 亿元,获 1.18 万户有效认购。成立于 1 月 30 日的工银盈泰稳健 6 个月持有 FOF,规模则高达 45.81 亿元,有效认购户数为 1.77 万户。同样在 1 月成立的广发悦盈稳健三个月持有 FOF,募集规模超过 30 亿元,仅认购 2 天同样获得了逾万户有效认购。

另外,万家基金、建信基金和交银施罗德基金开年以来成立的 FOF,规模均在 10 亿元以上。汇添富基金成立的汇添富稳健多资产三个月持有 FOF 和鑫元基金成立的鑫元鑫选多元稳进配置 3 个月持有 FOF,规模分别为 9.66 亿元和 6.45 亿元。

和已成立的 FOF 相比,正在发行中的 FOF 数量更为密集。根据 wind 统计,截至 2 月 3 日全市场一共有 14 只 FOF 正在发行中。14 只 FOF 来自 11 家基金公司,中欧基金、天弘基金、南方基金均有 2 只 FOF 正在发行,其余 FOF 来自银华基金、诺安基金、摩根基金、国泰基金、富国基金等公募。此外,截至 2 月 3 日还有 5 只 FOF 确定了发行日期,来自财通基金、招商基金、富国基金、广发基金、景顺长城基金,5 只产品均为混合型 FOF。

FOF 管理人达 84 家

公募 FOF 面世于 2017 年,前述的密集发行和大规模产品呈现现象,是 FOF 最新一轮扩容的一个缩影。中金公司研究部数据显示,截至 2025 年末,全市场共有 545 只公募 FOF,环比提升 8.3%;规模合计 2440 亿元,创历史新高,环比上升 26%。

根据 wind 统计,在前述新发基金助推下,截至目前 FOF 总规模已逼近 2700 亿元,其中混合型 FOF 规模约为 2460 亿元。证监会官网信息显示,截至 2 月 3 日开年以来还有 10 来只 FOF 上报。券商中国记者发现,在存量规模增长和增量发行增加双重力量下,FOF 领域迎来了新的管理人。

数据显示,诺安基金于 2 月 3 日开始发行的诺安智盈优选三个月持有 FOF,是诺安基金旗下首只 FOF。拟任基金经理杨帆,于 2023 年 5 月加入诺安基金,此前有过研究员和养老 FOF 投资部总监等履历。包括诺安基金在内,截至目前 FOF 管理人达到了 84 家。其中,有 9 家管理规模在 100 亿元以上,富国基金、易方达基金和广发基金三家公募的 FOF 管理规模在 200 亿元以上。从管理 FOF 的数量看,易方达和华夏基金 FOF 数量均在 30 只以上,汇添富基金、南方基金、广发基金、平安基金的 FOF 数量在 20 只以上。

随着 FOF 产品和规模水涨船高,以 FOF 为主要管理对象的基金经理目前已突破 200 位。其中,有 6 位基金经理的 FOF 管理规模在百亿以上,富国基金的王登元管理 8 只 FOF,总规模接近 200 亿元;广发基金管理的曹建文管理 10 只 FOF,总规模接近 150 亿元。

在规模和数量扩容的同时,FOF 的重仓基金也出现了新变化。

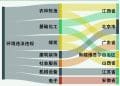

根据 wind 统计,截至 2025 年末 FOF 的重仓基金已从主动权益基金转向了被动指数工具型产品。具体看,在数量上最受 FOF 欢迎的前十名重仓基金,有 9 名为 ETF 产品。其中,海富通中证短融 ETF 一共获得 119 只 FOF 重仓,是最受欢迎的 FOF 重仓基金,也是持仓市值最高 (5.98 亿元) 的基金,紧跟其后的是华安黄金 ETF、鹏扬中债 30 年期国债 ETF、平安中债-中高等级公司债利差因子 ETF 等。

底层投资逻辑发生变化

从资金追逐热度到重仓基金的变化,FOF 的底层投资逻辑正在发生变化,特别是资产配置逻辑的细化和工具型产品兴起等背景下。

财通基金组合投资部负责人陈曦对券商中国记者表示,FOF 及组合投资的本质优势在于资产配置,通过战略 (SAA) 与战术 (TAA) 配置相结合,将组合长期暴露在经济增长和通胀等长期正向因子中。借助日益丰富的 ETF 等工具,可覆盖全球主要经济体的股票市场,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

在国泰基金多资产配置部投资总监曾辉看来,由于过去十年量化的飞速崛起和近 2 年 ETF 的崛起,公募 FOF 发展到了一个新阶段。过去,FOF 的投资模式由三层分工组成,分别是 FOF 基金经理负责的大类资产配置比例、FOF 基金经理挑选的主动管理型的基金经理负责各类风格的配比、主动管理型的基金经理负责精选个股的超额收益。这三层收益分别可以概括为大贝塔、小贝塔、阿尔法。

「过去,阿尔法是最重要的,因此主动管理型的基金经理是不可或缺的。但由于 ETF 崛起,主动管理的规模和生存土壤受限,阿尔法被削弱,小贝塔的重要性极大提高,超过阿尔法。因此,未来 FOF 投资模式可能变成二层甚至一层:FOF 基金经理只要贝塔,或者大部分贝塔+小部分阿尔法。」 曾辉称。

投资展望方面,博时稳健优选三个月持有混合 FOF 的基金经理张卫卫表示,权益市场仍有望呈现震荡偏强的走势,2026 年是 「十五五」 开局之年,前瞻性的政策支持有望激发市场活力,促进企业盈利进一步企稳回升。结构上重点关注三类线索,一是科技创新和自主可控的产业趋势性机会;二是宏观流动性宽松环境下叠加全球库存周期上行的周期资源类品种;三是稳健类的红利质量板块。

(文章来源:券商中国)

(原标题:FOF 开年热度不减!底层投资逻辑生变,「新玩家」 入局,什么信号?)

(责任编辑:155)

【文章来源:天天财富】

开年以来,FOF 发行热度不减。

2 月 3 日,博时基金公告成立的博时盈泰臻选 6 个月持有期混合 FOF,仅发售一天就募集了 58.44 亿元。截至 2 月 3 日,开年成立的 13 只 FOF 中,有 7 只募集规模在 10 亿元以上,富国基金、工银瑞信基金旗下成立的 FOF,规模均在 40 亿元以上。此外,截至 2 月 3 日全市场正在发行和确定发行日期的 FOF,一共有近 20 只。券商中国记者发现,在这些新发的 FOF 中,出现了诺安基金新入局的 FOF 管理人。

截至目前,FOF 的重仓基金已从主动权益基金转向 ETF 等被动指数工具产品。从券商中国记者采访来看,从资金追逐热度到重仓基金变化,FOF 的底层投资逻辑正在发生变化。借助多类型工具产品,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

7 只 FOF 募集超 10 亿元

根据 wind 统计,截至 2 月 3 日开年以来全市场成立的 FOF 一共有 13 只,源于 13 家基金公司,除了广发、富国、工银瑞信等大型公募外,还有明亚基金、鹏扬基金等中小公募。从募集规模来看,13 只 FOF 有 7 只募集规模在 10 亿元以上,延续了 2025 年以来的发行热度。

具体看,募集规模最高的是博时基金 2 月 3 日官宣成立的博时盈泰臻选 6 个月持有期混合 FOF。该 FOF 仅在 1 月 29 日募集了一天,成立规模高达 58.44 亿元,获 2.07 万户有效认购。公告显示,博时基金的从业人员认购该 FOF102.3 万份。其中,该 FOF 的基金经理持有份额区间为 50 万份至 100 万份 (含)。

大规模 FOF 的出现并非个例。成立于 1 月 23 日的富国智汇稳健 3 个月持有 FOF,认购 3 天募集规模达到了 41.90 亿元,获 1.18 万户有效认购。成立于 1 月 30 日的工银盈泰稳健 6 个月持有 FOF,规模则高达 45.81 亿元,有效认购户数为 1.77 万户。同样在 1 月成立的广发悦盈稳健三个月持有 FOF,募集规模超过 30 亿元,仅认购 2 天同样获得了逾万户有效认购。

另外,万家基金、建信基金和交银施罗德基金开年以来成立的 FOF,规模均在 10 亿元以上。汇添富基金成立的汇添富稳健多资产三个月持有 FOF 和鑫元基金成立的鑫元鑫选多元稳进配置 3 个月持有 FOF,规模分别为 9.66 亿元和 6.45 亿元。

和已成立的 FOF 相比,正在发行中的 FOF 数量更为密集。根据 wind 统计,截至 2 月 3 日全市场一共有 14 只 FOF 正在发行中。14 只 FOF 来自 11 家基金公司,中欧基金、天弘基金、南方基金均有 2 只 FOF 正在发行,其余 FOF 来自银华基金、诺安基金、摩根基金、国泰基金、富国基金等公募。此外,截至 2 月 3 日还有 5 只 FOF 确定了发行日期,来自财通基金、招商基金、富国基金、广发基金、景顺长城基金,5 只产品均为混合型 FOF。

FOF 管理人达 84 家

公募 FOF 面世于 2017 年,前述的密集发行和大规模产品呈现现象,是 FOF 最新一轮扩容的一个缩影。中金公司研究部数据显示,截至 2025 年末,全市场共有 545 只公募 FOF,环比提升 8.3%;规模合计 2440 亿元,创历史新高,环比上升 26%。

根据 wind 统计,在前述新发基金助推下,截至目前 FOF 总规模已逼近 2700 亿元,其中混合型 FOF 规模约为 2460 亿元。证监会官网信息显示,截至 2 月 3 日开年以来还有 10 来只 FOF 上报。券商中国记者发现,在存量规模增长和增量发行增加双重力量下,FOF 领域迎来了新的管理人。

数据显示,诺安基金于 2 月 3 日开始发行的诺安智盈优选三个月持有 FOF,是诺安基金旗下首只 FOF。拟任基金经理杨帆,于 2023 年 5 月加入诺安基金,此前有过研究员和养老 FOF 投资部总监等履历。包括诺安基金在内,截至目前 FOF 管理人达到了 84 家。其中,有 9 家管理规模在 100 亿元以上,富国基金、易方达基金和广发基金三家公募的 FOF 管理规模在 200 亿元以上。从管理 FOF 的数量看,易方达和华夏基金 FOF 数量均在 30 只以上,汇添富基金、南方基金、广发基金、平安基金的 FOF 数量在 20 只以上。

随着 FOF 产品和规模水涨船高,以 FOF 为主要管理对象的基金经理目前已突破 200 位。其中,有 6 位基金经理的 FOF 管理规模在百亿以上,富国基金的王登元管理 8 只 FOF,总规模接近 200 亿元;广发基金管理的曹建文管理 10 只 FOF,总规模接近 150 亿元。

在规模和数量扩容的同时,FOF 的重仓基金也出现了新变化。

根据 wind 统计,截至 2025 年末 FOF 的重仓基金已从主动权益基金转向了被动指数工具型产品。具体看,在数量上最受 FOF 欢迎的前十名重仓基金,有 9 名为 ETF 产品。其中,海富通中证短融 ETF 一共获得 119 只 FOF 重仓,是最受欢迎的 FOF 重仓基金,也是持仓市值最高 (5.98 亿元) 的基金,紧跟其后的是华安黄金 ETF、鹏扬中债 30 年期国债 ETF、平安中债-中高等级公司债利差因子 ETF 等。

底层投资逻辑发生变化

从资金追逐热度到重仓基金的变化,FOF 的底层投资逻辑正在发生变化,特别是资产配置逻辑的细化和工具型产品兴起等背景下。

财通基金组合投资部负责人陈曦对券商中国记者表示,FOF 及组合投资的本质优势在于资产配置,通过战略 (SAA) 与战术 (TAA) 配置相结合,将组合长期暴露在经济增长和通胀等长期正向因子中。借助日益丰富的 ETF 等工具,可覆盖全球主要经济体的股票市场,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

在国泰基金多资产配置部投资总监曾辉看来,由于过去十年量化的飞速崛起和近 2 年 ETF 的崛起,公募 FOF 发展到了一个新阶段。过去,FOF 的投资模式由三层分工组成,分别是 FOF 基金经理负责的大类资产配置比例、FOF 基金经理挑选的主动管理型的基金经理负责各类风格的配比、主动管理型的基金经理负责精选个股的超额收益。这三层收益分别可以概括为大贝塔、小贝塔、阿尔法。

「过去,阿尔法是最重要的,因此主动管理型的基金经理是不可或缺的。但由于 ETF 崛起,主动管理的规模和生存土壤受限,阿尔法被削弱,小贝塔的重要性极大提高,超过阿尔法。因此,未来 FOF 投资模式可能变成二层甚至一层:FOF 基金经理只要贝塔,或者大部分贝塔+小部分阿尔法。」 曾辉称。

投资展望方面,博时稳健优选三个月持有混合 FOF 的基金经理张卫卫表示,权益市场仍有望呈现震荡偏强的走势,2026 年是 「十五五」 开局之年,前瞻性的政策支持有望激发市场活力,促进企业盈利进一步企稳回升。结构上重点关注三类线索,一是科技创新和自主可控的产业趋势性机会;二是宏观流动性宽松环境下叠加全球库存周期上行的周期资源类品种;三是稳健类的红利质量板块。

(文章来源:券商中国)

(原标题:FOF 开年热度不减!底层投资逻辑生变,「新玩家」 入局,什么信号?)

(责任编辑:155)

【文章来源:天天财富】

开年以来,FOF 发行热度不减。

2 月 3 日,博时基金公告成立的博时盈泰臻选 6 个月持有期混合 FOF,仅发售一天就募集了 58.44 亿元。截至 2 月 3 日,开年成立的 13 只 FOF 中,有 7 只募集规模在 10 亿元以上,富国基金、工银瑞信基金旗下成立的 FOF,规模均在 40 亿元以上。此外,截至 2 月 3 日全市场正在发行和确定发行日期的 FOF,一共有近 20 只。券商中国记者发现,在这些新发的 FOF 中,出现了诺安基金新入局的 FOF 管理人。

截至目前,FOF 的重仓基金已从主动权益基金转向 ETF 等被动指数工具产品。从券商中国记者采访来看,从资金追逐热度到重仓基金变化,FOF 的底层投资逻辑正在发生变化。借助多类型工具产品,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

7 只 FOF 募集超 10 亿元

根据 wind 统计,截至 2 月 3 日开年以来全市场成立的 FOF 一共有 13 只,源于 13 家基金公司,除了广发、富国、工银瑞信等大型公募外,还有明亚基金、鹏扬基金等中小公募。从募集规模来看,13 只 FOF 有 7 只募集规模在 10 亿元以上,延续了 2025 年以来的发行热度。

具体看,募集规模最高的是博时基金 2 月 3 日官宣成立的博时盈泰臻选 6 个月持有期混合 FOF。该 FOF 仅在 1 月 29 日募集了一天,成立规模高达 58.44 亿元,获 2.07 万户有效认购。公告显示,博时基金的从业人员认购该 FOF102.3 万份。其中,该 FOF 的基金经理持有份额区间为 50 万份至 100 万份 (含)。

大规模 FOF 的出现并非个例。成立于 1 月 23 日的富国智汇稳健 3 个月持有 FOF,认购 3 天募集规模达到了 41.90 亿元,获 1.18 万户有效认购。成立于 1 月 30 日的工银盈泰稳健 6 个月持有 FOF,规模则高达 45.81 亿元,有效认购户数为 1.77 万户。同样在 1 月成立的广发悦盈稳健三个月持有 FOF,募集规模超过 30 亿元,仅认购 2 天同样获得了逾万户有效认购。

另外,万家基金、建信基金和交银施罗德基金开年以来成立的 FOF,规模均在 10 亿元以上。汇添富基金成立的汇添富稳健多资产三个月持有 FOF 和鑫元基金成立的鑫元鑫选多元稳进配置 3 个月持有 FOF,规模分别为 9.66 亿元和 6.45 亿元。

和已成立的 FOF 相比,正在发行中的 FOF 数量更为密集。根据 wind 统计,截至 2 月 3 日全市场一共有 14 只 FOF 正在发行中。14 只 FOF 来自 11 家基金公司,中欧基金、天弘基金、南方基金均有 2 只 FOF 正在发行,其余 FOF 来自银华基金、诺安基金、摩根基金、国泰基金、富国基金等公募。此外,截至 2 月 3 日还有 5 只 FOF 确定了发行日期,来自财通基金、招商基金、富国基金、广发基金、景顺长城基金,5 只产品均为混合型 FOF。

FOF 管理人达 84 家

公募 FOF 面世于 2017 年,前述的密集发行和大规模产品呈现现象,是 FOF 最新一轮扩容的一个缩影。中金公司研究部数据显示,截至 2025 年末,全市场共有 545 只公募 FOF,环比提升 8.3%;规模合计 2440 亿元,创历史新高,环比上升 26%。

根据 wind 统计,在前述新发基金助推下,截至目前 FOF 总规模已逼近 2700 亿元,其中混合型 FOF 规模约为 2460 亿元。证监会官网信息显示,截至 2 月 3 日开年以来还有 10 来只 FOF 上报。券商中国记者发现,在存量规模增长和增量发行增加双重力量下,FOF 领域迎来了新的管理人。

数据显示,诺安基金于 2 月 3 日开始发行的诺安智盈优选三个月持有 FOF,是诺安基金旗下首只 FOF。拟任基金经理杨帆,于 2023 年 5 月加入诺安基金,此前有过研究员和养老 FOF 投资部总监等履历。包括诺安基金在内,截至目前 FOF 管理人达到了 84 家。其中,有 9 家管理规模在 100 亿元以上,富国基金、易方达基金和广发基金三家公募的 FOF 管理规模在 200 亿元以上。从管理 FOF 的数量看,易方达和华夏基金 FOF 数量均在 30 只以上,汇添富基金、南方基金、广发基金、平安基金的 FOF 数量在 20 只以上。

随着 FOF 产品和规模水涨船高,以 FOF 为主要管理对象的基金经理目前已突破 200 位。其中,有 6 位基金经理的 FOF 管理规模在百亿以上,富国基金的王登元管理 8 只 FOF,总规模接近 200 亿元;广发基金管理的曹建文管理 10 只 FOF,总规模接近 150 亿元。

在规模和数量扩容的同时,FOF 的重仓基金也出现了新变化。

根据 wind 统计,截至 2025 年末 FOF 的重仓基金已从主动权益基金转向了被动指数工具型产品。具体看,在数量上最受 FOF 欢迎的前十名重仓基金,有 9 名为 ETF 产品。其中,海富通中证短融 ETF 一共获得 119 只 FOF 重仓,是最受欢迎的 FOF 重仓基金,也是持仓市值最高 (5.98 亿元) 的基金,紧跟其后的是华安黄金 ETF、鹏扬中债 30 年期国债 ETF、平安中债-中高等级公司债利差因子 ETF 等。

底层投资逻辑发生变化

从资金追逐热度到重仓基金的变化,FOF 的底层投资逻辑正在发生变化,特别是资产配置逻辑的细化和工具型产品兴起等背景下。

财通基金组合投资部负责人陈曦对券商中国记者表示,FOF 及组合投资的本质优势在于资产配置,通过战略 (SAA) 与战术 (TAA) 配置相结合,将组合长期暴露在经济增长和通胀等长期正向因子中。借助日益丰富的 ETF 等工具,可覆盖全球主要经济体的股票市场,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

在国泰基金多资产配置部投资总监曾辉看来,由于过去十年量化的飞速崛起和近 2 年 ETF 的崛起,公募 FOF 发展到了一个新阶段。过去,FOF 的投资模式由三层分工组成,分别是 FOF 基金经理负责的大类资产配置比例、FOF 基金经理挑选的主动管理型的基金经理负责各类风格的配比、主动管理型的基金经理负责精选个股的超额收益。这三层收益分别可以概括为大贝塔、小贝塔、阿尔法。

「过去,阿尔法是最重要的,因此主动管理型的基金经理是不可或缺的。但由于 ETF 崛起,主动管理的规模和生存土壤受限,阿尔法被削弱,小贝塔的重要性极大提高,超过阿尔法。因此,未来 FOF 投资模式可能变成二层甚至一层:FOF 基金经理只要贝塔,或者大部分贝塔+小部分阿尔法。」 曾辉称。

投资展望方面,博时稳健优选三个月持有混合 FOF 的基金经理张卫卫表示,权益市场仍有望呈现震荡偏强的走势,2026 年是 「十五五」 开局之年,前瞻性的政策支持有望激发市场活力,促进企业盈利进一步企稳回升。结构上重点关注三类线索,一是科技创新和自主可控的产业趋势性机会;二是宏观流动性宽松环境下叠加全球库存周期上行的周期资源类品种;三是稳健类的红利质量板块。

(文章来源:券商中国)

(原标题:FOF 开年热度不减!底层投资逻辑生变,「新玩家」 入局,什么信号?)

(责任编辑:155)

【文章来源:天天财富】

开年以来,FOF 发行热度不减。

2 月 3 日,博时基金公告成立的博时盈泰臻选 6 个月持有期混合 FOF,仅发售一天就募集了 58.44 亿元。截至 2 月 3 日,开年成立的 13 只 FOF 中,有 7 只募集规模在 10 亿元以上,富国基金、工银瑞信基金旗下成立的 FOF,规模均在 40 亿元以上。此外,截至 2 月 3 日全市场正在发行和确定发行日期的 FOF,一共有近 20 只。券商中国记者发现,在这些新发的 FOF 中,出现了诺安基金新入局的 FOF 管理人。

截至目前,FOF 的重仓基金已从主动权益基金转向 ETF 等被动指数工具产品。从券商中国记者采访来看,从资金追逐热度到重仓基金变化,FOF 的底层投资逻辑正在发生变化。借助多类型工具产品,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

7 只 FOF 募集超 10 亿元

根据 wind 统计,截至 2 月 3 日开年以来全市场成立的 FOF 一共有 13 只,源于 13 家基金公司,除了广发、富国、工银瑞信等大型公募外,还有明亚基金、鹏扬基金等中小公募。从募集规模来看,13 只 FOF 有 7 只募集规模在 10 亿元以上,延续了 2025 年以来的发行热度。

具体看,募集规模最高的是博时基金 2 月 3 日官宣成立的博时盈泰臻选 6 个月持有期混合 FOF。该 FOF 仅在 1 月 29 日募集了一天,成立规模高达 58.44 亿元,获 2.07 万户有效认购。公告显示,博时基金的从业人员认购该 FOF102.3 万份。其中,该 FOF 的基金经理持有份额区间为 50 万份至 100 万份 (含)。

大规模 FOF 的出现并非个例。成立于 1 月 23 日的富国智汇稳健 3 个月持有 FOF,认购 3 天募集规模达到了 41.90 亿元,获 1.18 万户有效认购。成立于 1 月 30 日的工银盈泰稳健 6 个月持有 FOF,规模则高达 45.81 亿元,有效认购户数为 1.77 万户。同样在 1 月成立的广发悦盈稳健三个月持有 FOF,募集规模超过 30 亿元,仅认购 2 天同样获得了逾万户有效认购。

另外,万家基金、建信基金和交银施罗德基金开年以来成立的 FOF,规模均在 10 亿元以上。汇添富基金成立的汇添富稳健多资产三个月持有 FOF 和鑫元基金成立的鑫元鑫选多元稳进配置 3 个月持有 FOF,规模分别为 9.66 亿元和 6.45 亿元。

和已成立的 FOF 相比,正在发行中的 FOF 数量更为密集。根据 wind 统计,截至 2 月 3 日全市场一共有 14 只 FOF 正在发行中。14 只 FOF 来自 11 家基金公司,中欧基金、天弘基金、南方基金均有 2 只 FOF 正在发行,其余 FOF 来自银华基金、诺安基金、摩根基金、国泰基金、富国基金等公募。此外,截至 2 月 3 日还有 5 只 FOF 确定了发行日期,来自财通基金、招商基金、富国基金、广发基金、景顺长城基金,5 只产品均为混合型 FOF。

FOF 管理人达 84 家

公募 FOF 面世于 2017 年,前述的密集发行和大规模产品呈现现象,是 FOF 最新一轮扩容的一个缩影。中金公司研究部数据显示,截至 2025 年末,全市场共有 545 只公募 FOF,环比提升 8.3%;规模合计 2440 亿元,创历史新高,环比上升 26%。

根据 wind 统计,在前述新发基金助推下,截至目前 FOF 总规模已逼近 2700 亿元,其中混合型 FOF 规模约为 2460 亿元。证监会官网信息显示,截至 2 月 3 日开年以来还有 10 来只 FOF 上报。券商中国记者发现,在存量规模增长和增量发行增加双重力量下,FOF 领域迎来了新的管理人。

数据显示,诺安基金于 2 月 3 日开始发行的诺安智盈优选三个月持有 FOF,是诺安基金旗下首只 FOF。拟任基金经理杨帆,于 2023 年 5 月加入诺安基金,此前有过研究员和养老 FOF 投资部总监等履历。包括诺安基金在内,截至目前 FOF 管理人达到了 84 家。其中,有 9 家管理规模在 100 亿元以上,富国基金、易方达基金和广发基金三家公募的 FOF 管理规模在 200 亿元以上。从管理 FOF 的数量看,易方达和华夏基金 FOF 数量均在 30 只以上,汇添富基金、南方基金、广发基金、平安基金的 FOF 数量在 20 只以上。

随着 FOF 产品和规模水涨船高,以 FOF 为主要管理对象的基金经理目前已突破 200 位。其中,有 6 位基金经理的 FOF 管理规模在百亿以上,富国基金的王登元管理 8 只 FOF,总规模接近 200 亿元;广发基金管理的曹建文管理 10 只 FOF,总规模接近 150 亿元。

在规模和数量扩容的同时,FOF 的重仓基金也出现了新变化。

根据 wind 统计,截至 2025 年末 FOF 的重仓基金已从主动权益基金转向了被动指数工具型产品。具体看,在数量上最受 FOF 欢迎的前十名重仓基金,有 9 名为 ETF 产品。其中,海富通中证短融 ETF 一共获得 119 只 FOF 重仓,是最受欢迎的 FOF 重仓基金,也是持仓市值最高 (5.98 亿元) 的基金,紧跟其后的是华安黄金 ETF、鹏扬中债 30 年期国债 ETF、平安中债-中高等级公司债利差因子 ETF 等。

底层投资逻辑发生变化

从资金追逐热度到重仓基金的变化,FOF 的底层投资逻辑正在发生变化,特别是资产配置逻辑的细化和工具型产品兴起等背景下。

财通基金组合投资部负责人陈曦对券商中国记者表示,FOF 及组合投资的本质优势在于资产配置,通过战略 (SAA) 与战术 (TAA) 配置相结合,将组合长期暴露在经济增长和通胀等长期正向因子中。借助日益丰富的 ETF 等工具,可覆盖全球主要经济体的股票市场,利用不同市场间的结构性差异与周期错位,力争实现长期可追溯、体验更佳的投资回报。

在国泰基金多资产配置部投资总监曾辉看来,由于过去十年量化的飞速崛起和近 2 年 ETF 的崛起,公募 FOF 发展到了一个新阶段。过去,FOF 的投资模式由三层分工组成,分别是 FOF 基金经理负责的大类资产配置比例、FOF 基金经理挑选的主动管理型的基金经理负责各类风格的配比、主动管理型的基金经理负责精选个股的超额收益。这三层收益分别可以概括为大贝塔、小贝塔、阿尔法。

「过去,阿尔法是最重要的,因此主动管理型的基金经理是不可或缺的。但由于 ETF 崛起,主动管理的规模和生存土壤受限,阿尔法被削弱,小贝塔的重要性极大提高,超过阿尔法。因此,未来 FOF 投资模式可能变成二层甚至一层:FOF 基金经理只要贝塔,或者大部分贝塔+小部分阿尔法。」 曾辉称。

投资展望方面,博时稳健优选三个月持有混合 FOF 的基金经理张卫卫表示,权益市场仍有望呈现震荡偏强的走势,2026 年是 「十五五」 开局之年,前瞻性的政策支持有望激发市场活力,促进企业盈利进一步企稳回升。结构上重点关注三类线索,一是科技创新和自主可控的产业趋势性机会;二是宏观流动性宽松环境下叠加全球库存周期上行的周期资源类品种;三是稳健类的红利质量板块。

(文章来源:券商中国)

(原标题:FOF 开年热度不减!底层投资逻辑生变,「新玩家」 入局,什么信号?)

(责任编辑:155)