【文章来源:天天财富】

在 「科技牛」 行情中,不少发起式基金不仅实现了净值的跃升,也摆脱了持续困扰的规模烦恼——一些投向人工智能(AI) 板块的主题基金成立时规模仅有数千万元,但在资金加购下摇身变成数十亿元规模的产品。

近期,部分产品迎来三年期满,多只基金未能跨过 「及格线」 而遗憾退场。结合基金 2025 年四季报数据不难推测,有的基金公司或通过 「帮忙资金」 等方式,助力相关产品短暂突破 2 亿元门槛以规避清盘。

「科技牛」 拯救多只发起式基金

在板块轮番起舞的 2025 年,多只发起式基金凭借良好的业绩表现实现了净值与规模的 「双双花开」。

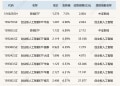

以 2025 年内成立的基金为例,多只产品凭借自身业绩和经营运作实现了规模扩张,比如中欧资源精选当年 1 月成立时仅有约 8200 万元的规模,但随着有色板块起势,该基金因持续重仓紫金矿业、洛阳钼业等个股,使得基金净值持续上攻,推动基金规模于 2025 年年末涨至 26.49 亿元。

实际上,在近一年来的 「科技牛」 背景下,发起式基金如若选择重仓人工智能、芯片半导体、PCB等标的,即使在成立时仅以数千万元的规模 「低开」,亦能在资金的加购下实现 「高走」。

以中欧信息科技为例,该基金于去年 2 月 26 日成立,基金经理专注人工智能领域投资,多个季度内将 「易中天」3 只个股纳为重仓股,因此成立仅 9 个月就变身为 「翻倍基」。数据显示,该基金发行时募资规模仅为 2440 万元,但截至去年末已升至 74.33 亿元。另一只基金——永赢先锋半导体智选混合,成立于 2025 年 9 月 12 日,成立之初规模仅有 9100 万元,因踏准了存储芯片概念的上涨节奏,仅一个多季度后,规模就大增至 93.26 亿元。

除了上述基金,于 2025 年成立的一些发起式基金如永赢制造升级智选、华泰柏瑞港股通医疗精选等,截至去年末规模均突破了 10 亿元。拉长时间来看,还有中航趋势领航、广发碳中和主题等早年成立的基金,也在 2025 年内完成了规模上的逆袭。

从 「保成立」 转向 「抢赛道」

对发起式基金而言,行情走牛无疑是天降甘霖,不仅在基金存续阶段 「挽救」 了很多产品,也在发行端让不少基金避免 「无人问津」。

行情低迷时,基金往往首选 「保成立」,但随着行情升温,此时成立的基金在首发过程中自然也压力骤减,比如鹏华启航量化选股、汇添富港股通科技精选,两只基金的成立规模分别高达 29.8 亿元、22.32 亿元,与此前首发规模仅千万元级别的境况已不可同日而语。

那么,为何不少基金仍采用发起式成立?华南某基金公司产品部人士表示:「此前申报产品的时候,行情还没那么好,对首发没有太大把握,能卖那么好也是挺出乎意料的。」

2025 年,科技牛市特征显著,板块轮动也非常迅速。在人工智能热潮下,CPO、PCB、存储芯片、端侧 AI 以及机器人等多类主题概念轮番接力。上述华南某基金公司产品部人士也表示,在这种背景下,规避踏空风险也是基金钟情于发起式的一个重要原因。

「一些基金公司怕错失风口,就希望在新能源、AI、医疗等多个赛道都布局好产品,甚至对消费等低位板块也不忽略。因为随着热门板块上涨,估值抬升可能使得资金不敢追高,一些资金会转而投资估值较低的板块。一旦市场风格出现变化,这些低位板块也可能会迅速反弹。」 上述华南某基金公司产品部人士说。

天相投顾基金评价中心相关人士也表示:「如果说在市场冷清时设立发起式基金是为了 『保成立』 和逆向销售,那么在市场较为火热时设立发起式基金则是为了 『抢赛道』。」

还有公募人士指出,2025 年发起式基金多数都在名称中表达鲜明主题,且往往契合时下投资热点,投资者能够直接看出基金投向。此外,部分基金公司为了支持旗下新锐基金经理,通过发起式基金降低新品发行门槛,为年轻基金经理提供了独立管理产品的机会。

「离场」 与 「自救」 并存

值得一提的是,随着多只发起式基金陆续迎来 「三年约期」,不同基金在存续关口也迎来了迥然命运。

近期,多只发起式基金公告 「离场」。主动权益类产品方面,不乏多只去年表现出色但规模始终无法突破 2 亿元门槛的基金。同时,还有多只养老型 FOF 基金也无奈清盘。仅 2026 年以来,就有华安养老目标日期 2035 三年持有、鹏华养老 2040 五年持有等多只产品,因成立 3 年后未达规模 「及格线」 而被迫撤退。

晨星(中国) 基金研究中心高级分析师代景霞表示,发起式基金由于管理规模较小,往往面临着较高的运营成本,这长期侵蚀了基金收益,不利于吸引资金加入,从而使得基金规模难以壮大。在一定程度上,这也会造成部分发起式基金过于依赖机构资金,在投资方法和投资方向方面容易受到机构客户的影响。

当然,除了 「离场」 的基金,另外一些基金则发起了 「自救」。比如,华北某公募基金旗下的某只发起式产品成立于 2022 年 11 月,成立至今的规模多个季度维持在 2000 万元左右,是一只不折不扣的 「迷你基」。不过,该基金在 2025 年内实现了一定的规模增长,截至去年末升至了 1.8 亿元。

基金四季报数据显示,上述基金的 C 类份额在四季度内获申购近 1.3 亿份,但也被赎回超 7600 万份,这两项数据在该基金的历史表现中均显得较为 「异常」。也是在这种 「异常」 之下,该基金的规模在 「三年约期」 到来之际,曾短暂突破了 2 亿元的门槛。

(文章来源:证券时报)

(原标题:「科技牛」 拯救部分发起式基金 首发与持营暂别 「窘迫」)

(责任编辑:126)

【文章来源:天天财富】

在 「科技牛」 行情中,不少发起式基金不仅实现了净值的跃升,也摆脱了持续困扰的规模烦恼——一些投向人工智能(AI) 板块的主题基金成立时规模仅有数千万元,但在资金加购下摇身变成数十亿元规模的产品。

近期,部分产品迎来三年期满,多只基金未能跨过 「及格线」 而遗憾退场。结合基金 2025 年四季报数据不难推测,有的基金公司或通过 「帮忙资金」 等方式,助力相关产品短暂突破 2 亿元门槛以规避清盘。

「科技牛」 拯救多只发起式基金

在板块轮番起舞的 2025 年,多只发起式基金凭借良好的业绩表现实现了净值与规模的 「双双花开」。

以 2025 年内成立的基金为例,多只产品凭借自身业绩和经营运作实现了规模扩张,比如中欧资源精选当年 1 月成立时仅有约 8200 万元的规模,但随着有色板块起势,该基金因持续重仓紫金矿业、洛阳钼业等个股,使得基金净值持续上攻,推动基金规模于 2025 年年末涨至 26.49 亿元。

实际上,在近一年来的 「科技牛」 背景下,发起式基金如若选择重仓人工智能、芯片半导体、PCB等标的,即使在成立时仅以数千万元的规模 「低开」,亦能在资金的加购下实现 「高走」。

以中欧信息科技为例,该基金于去年 2 月 26 日成立,基金经理专注人工智能领域投资,多个季度内将 「易中天」3 只个股纳为重仓股,因此成立仅 9 个月就变身为 「翻倍基」。数据显示,该基金发行时募资规模仅为 2440 万元,但截至去年末已升至 74.33 亿元。另一只基金——永赢先锋半导体智选混合,成立于 2025 年 9 月 12 日,成立之初规模仅有 9100 万元,因踏准了存储芯片概念的上涨节奏,仅一个多季度后,规模就大增至 93.26 亿元。

除了上述基金,于 2025 年成立的一些发起式基金如永赢制造升级智选、华泰柏瑞港股通医疗精选等,截至去年末规模均突破了 10 亿元。拉长时间来看,还有中航趋势领航、广发碳中和主题等早年成立的基金,也在 2025 年内完成了规模上的逆袭。

从 「保成立」 转向 「抢赛道」

对发起式基金而言,行情走牛无疑是天降甘霖,不仅在基金存续阶段 「挽救」 了很多产品,也在发行端让不少基金避免 「无人问津」。

行情低迷时,基金往往首选 「保成立」,但随着行情升温,此时成立的基金在首发过程中自然也压力骤减,比如鹏华启航量化选股、汇添富港股通科技精选,两只基金的成立规模分别高达 29.8 亿元、22.32 亿元,与此前首发规模仅千万元级别的境况已不可同日而语。

那么,为何不少基金仍采用发起式成立?华南某基金公司产品部人士表示:「此前申报产品的时候,行情还没那么好,对首发没有太大把握,能卖那么好也是挺出乎意料的。」

2025 年,科技牛市特征显著,板块轮动也非常迅速。在人工智能热潮下,CPO、PCB、存储芯片、端侧 AI 以及机器人等多类主题概念轮番接力。上述华南某基金公司产品部人士也表示,在这种背景下,规避踏空风险也是基金钟情于发起式的一个重要原因。

「一些基金公司怕错失风口,就希望在新能源、AI、医疗等多个赛道都布局好产品,甚至对消费等低位板块也不忽略。因为随着热门板块上涨,估值抬升可能使得资金不敢追高,一些资金会转而投资估值较低的板块。一旦市场风格出现变化,这些低位板块也可能会迅速反弹。」 上述华南某基金公司产品部人士说。

天相投顾基金评价中心相关人士也表示:「如果说在市场冷清时设立发起式基金是为了 『保成立』 和逆向销售,那么在市场较为火热时设立发起式基金则是为了 『抢赛道』。」

还有公募人士指出,2025 年发起式基金多数都在名称中表达鲜明主题,且往往契合时下投资热点,投资者能够直接看出基金投向。此外,部分基金公司为了支持旗下新锐基金经理,通过发起式基金降低新品发行门槛,为年轻基金经理提供了独立管理产品的机会。

「离场」 与 「自救」 并存

值得一提的是,随着多只发起式基金陆续迎来 「三年约期」,不同基金在存续关口也迎来了迥然命运。

近期,多只发起式基金公告 「离场」。主动权益类产品方面,不乏多只去年表现出色但规模始终无法突破 2 亿元门槛的基金。同时,还有多只养老型 FOF 基金也无奈清盘。仅 2026 年以来,就有华安养老目标日期 2035 三年持有、鹏华养老 2040 五年持有等多只产品,因成立 3 年后未达规模 「及格线」 而被迫撤退。

晨星(中国) 基金研究中心高级分析师代景霞表示,发起式基金由于管理规模较小,往往面临着较高的运营成本,这长期侵蚀了基金收益,不利于吸引资金加入,从而使得基金规模难以壮大。在一定程度上,这也会造成部分发起式基金过于依赖机构资金,在投资方法和投资方向方面容易受到机构客户的影响。

当然,除了 「离场」 的基金,另外一些基金则发起了 「自救」。比如,华北某公募基金旗下的某只发起式产品成立于 2022 年 11 月,成立至今的规模多个季度维持在 2000 万元左右,是一只不折不扣的 「迷你基」。不过,该基金在 2025 年内实现了一定的规模增长,截至去年末升至了 1.8 亿元。

基金四季报数据显示,上述基金的 C 类份额在四季度内获申购近 1.3 亿份,但也被赎回超 7600 万份,这两项数据在该基金的历史表现中均显得较为 「异常」。也是在这种 「异常」 之下,该基金的规模在 「三年约期」 到来之际,曾短暂突破了 2 亿元的门槛。

(文章来源:证券时报)

(原标题:「科技牛」 拯救部分发起式基金 首发与持营暂别 「窘迫」)

(责任编辑:126)

【文章来源:天天财富】

在 「科技牛」 行情中,不少发起式基金不仅实现了净值的跃升,也摆脱了持续困扰的规模烦恼——一些投向人工智能(AI) 板块的主题基金成立时规模仅有数千万元,但在资金加购下摇身变成数十亿元规模的产品。

近期,部分产品迎来三年期满,多只基金未能跨过 「及格线」 而遗憾退场。结合基金 2025 年四季报数据不难推测,有的基金公司或通过 「帮忙资金」 等方式,助力相关产品短暂突破 2 亿元门槛以规避清盘。

「科技牛」 拯救多只发起式基金

在板块轮番起舞的 2025 年,多只发起式基金凭借良好的业绩表现实现了净值与规模的 「双双花开」。

以 2025 年内成立的基金为例,多只产品凭借自身业绩和经营运作实现了规模扩张,比如中欧资源精选当年 1 月成立时仅有约 8200 万元的规模,但随着有色板块起势,该基金因持续重仓紫金矿业、洛阳钼业等个股,使得基金净值持续上攻,推动基金规模于 2025 年年末涨至 26.49 亿元。

实际上,在近一年来的 「科技牛」 背景下,发起式基金如若选择重仓人工智能、芯片半导体、PCB等标的,即使在成立时仅以数千万元的规模 「低开」,亦能在资金的加购下实现 「高走」。

以中欧信息科技为例,该基金于去年 2 月 26 日成立,基金经理专注人工智能领域投资,多个季度内将 「易中天」3 只个股纳为重仓股,因此成立仅 9 个月就变身为 「翻倍基」。数据显示,该基金发行时募资规模仅为 2440 万元,但截至去年末已升至 74.33 亿元。另一只基金——永赢先锋半导体智选混合,成立于 2025 年 9 月 12 日,成立之初规模仅有 9100 万元,因踏准了存储芯片概念的上涨节奏,仅一个多季度后,规模就大增至 93.26 亿元。

除了上述基金,于 2025 年成立的一些发起式基金如永赢制造升级智选、华泰柏瑞港股通医疗精选等,截至去年末规模均突破了 10 亿元。拉长时间来看,还有中航趋势领航、广发碳中和主题等早年成立的基金,也在 2025 年内完成了规模上的逆袭。

从 「保成立」 转向 「抢赛道」

对发起式基金而言,行情走牛无疑是天降甘霖,不仅在基金存续阶段 「挽救」 了很多产品,也在发行端让不少基金避免 「无人问津」。

行情低迷时,基金往往首选 「保成立」,但随着行情升温,此时成立的基金在首发过程中自然也压力骤减,比如鹏华启航量化选股、汇添富港股通科技精选,两只基金的成立规模分别高达 29.8 亿元、22.32 亿元,与此前首发规模仅千万元级别的境况已不可同日而语。

那么,为何不少基金仍采用发起式成立?华南某基金公司产品部人士表示:「此前申报产品的时候,行情还没那么好,对首发没有太大把握,能卖那么好也是挺出乎意料的。」

2025 年,科技牛市特征显著,板块轮动也非常迅速。在人工智能热潮下,CPO、PCB、存储芯片、端侧 AI 以及机器人等多类主题概念轮番接力。上述华南某基金公司产品部人士也表示,在这种背景下,规避踏空风险也是基金钟情于发起式的一个重要原因。

「一些基金公司怕错失风口,就希望在新能源、AI、医疗等多个赛道都布局好产品,甚至对消费等低位板块也不忽略。因为随着热门板块上涨,估值抬升可能使得资金不敢追高,一些资金会转而投资估值较低的板块。一旦市场风格出现变化,这些低位板块也可能会迅速反弹。」 上述华南某基金公司产品部人士说。

天相投顾基金评价中心相关人士也表示:「如果说在市场冷清时设立发起式基金是为了 『保成立』 和逆向销售,那么在市场较为火热时设立发起式基金则是为了 『抢赛道』。」

还有公募人士指出,2025 年发起式基金多数都在名称中表达鲜明主题,且往往契合时下投资热点,投资者能够直接看出基金投向。此外,部分基金公司为了支持旗下新锐基金经理,通过发起式基金降低新品发行门槛,为年轻基金经理提供了独立管理产品的机会。

「离场」 与 「自救」 并存

值得一提的是,随着多只发起式基金陆续迎来 「三年约期」,不同基金在存续关口也迎来了迥然命运。

近期,多只发起式基金公告 「离场」。主动权益类产品方面,不乏多只去年表现出色但规模始终无法突破 2 亿元门槛的基金。同时,还有多只养老型 FOF 基金也无奈清盘。仅 2026 年以来,就有华安养老目标日期 2035 三年持有、鹏华养老 2040 五年持有等多只产品,因成立 3 年后未达规模 「及格线」 而被迫撤退。

晨星(中国) 基金研究中心高级分析师代景霞表示,发起式基金由于管理规模较小,往往面临着较高的运营成本,这长期侵蚀了基金收益,不利于吸引资金加入,从而使得基金规模难以壮大。在一定程度上,这也会造成部分发起式基金过于依赖机构资金,在投资方法和投资方向方面容易受到机构客户的影响。

当然,除了 「离场」 的基金,另外一些基金则发起了 「自救」。比如,华北某公募基金旗下的某只发起式产品成立于 2022 年 11 月,成立至今的规模多个季度维持在 2000 万元左右,是一只不折不扣的 「迷你基」。不过,该基金在 2025 年内实现了一定的规模增长,截至去年末升至了 1.8 亿元。

基金四季报数据显示,上述基金的 C 类份额在四季度内获申购近 1.3 亿份,但也被赎回超 7600 万份,这两项数据在该基金的历史表现中均显得较为 「异常」。也是在这种 「异常」 之下,该基金的规模在 「三年约期」 到来之际,曾短暂突破了 2 亿元的门槛。

(文章来源:证券时报)

(原标题:「科技牛」 拯救部分发起式基金 首发与持营暂别 「窘迫」)

(责任编辑:126)

【文章来源:天天财富】

在 「科技牛」 行情中,不少发起式基金不仅实现了净值的跃升,也摆脱了持续困扰的规模烦恼——一些投向人工智能(AI) 板块的主题基金成立时规模仅有数千万元,但在资金加购下摇身变成数十亿元规模的产品。

近期,部分产品迎来三年期满,多只基金未能跨过 「及格线」 而遗憾退场。结合基金 2025 年四季报数据不难推测,有的基金公司或通过 「帮忙资金」 等方式,助力相关产品短暂突破 2 亿元门槛以规避清盘。

「科技牛」 拯救多只发起式基金

在板块轮番起舞的 2025 年,多只发起式基金凭借良好的业绩表现实现了净值与规模的 「双双花开」。

以 2025 年内成立的基金为例,多只产品凭借自身业绩和经营运作实现了规模扩张,比如中欧资源精选当年 1 月成立时仅有约 8200 万元的规模,但随着有色板块起势,该基金因持续重仓紫金矿业、洛阳钼业等个股,使得基金净值持续上攻,推动基金规模于 2025 年年末涨至 26.49 亿元。

实际上,在近一年来的 「科技牛」 背景下,发起式基金如若选择重仓人工智能、芯片半导体、PCB等标的,即使在成立时仅以数千万元的规模 「低开」,亦能在资金的加购下实现 「高走」。

以中欧信息科技为例,该基金于去年 2 月 26 日成立,基金经理专注人工智能领域投资,多个季度内将 「易中天」3 只个股纳为重仓股,因此成立仅 9 个月就变身为 「翻倍基」。数据显示,该基金发行时募资规模仅为 2440 万元,但截至去年末已升至 74.33 亿元。另一只基金——永赢先锋半导体智选混合,成立于 2025 年 9 月 12 日,成立之初规模仅有 9100 万元,因踏准了存储芯片概念的上涨节奏,仅一个多季度后,规模就大增至 93.26 亿元。

除了上述基金,于 2025 年成立的一些发起式基金如永赢制造升级智选、华泰柏瑞港股通医疗精选等,截至去年末规模均突破了 10 亿元。拉长时间来看,还有中航趋势领航、广发碳中和主题等早年成立的基金,也在 2025 年内完成了规模上的逆袭。

从 「保成立」 转向 「抢赛道」

对发起式基金而言,行情走牛无疑是天降甘霖,不仅在基金存续阶段 「挽救」 了很多产品,也在发行端让不少基金避免 「无人问津」。

行情低迷时,基金往往首选 「保成立」,但随着行情升温,此时成立的基金在首发过程中自然也压力骤减,比如鹏华启航量化选股、汇添富港股通科技精选,两只基金的成立规模分别高达 29.8 亿元、22.32 亿元,与此前首发规模仅千万元级别的境况已不可同日而语。

那么,为何不少基金仍采用发起式成立?华南某基金公司产品部人士表示:「此前申报产品的时候,行情还没那么好,对首发没有太大把握,能卖那么好也是挺出乎意料的。」

2025 年,科技牛市特征显著,板块轮动也非常迅速。在人工智能热潮下,CPO、PCB、存储芯片、端侧 AI 以及机器人等多类主题概念轮番接力。上述华南某基金公司产品部人士也表示,在这种背景下,规避踏空风险也是基金钟情于发起式的一个重要原因。

「一些基金公司怕错失风口,就希望在新能源、AI、医疗等多个赛道都布局好产品,甚至对消费等低位板块也不忽略。因为随着热门板块上涨,估值抬升可能使得资金不敢追高,一些资金会转而投资估值较低的板块。一旦市场风格出现变化,这些低位板块也可能会迅速反弹。」 上述华南某基金公司产品部人士说。

天相投顾基金评价中心相关人士也表示:「如果说在市场冷清时设立发起式基金是为了 『保成立』 和逆向销售,那么在市场较为火热时设立发起式基金则是为了 『抢赛道』。」

还有公募人士指出,2025 年发起式基金多数都在名称中表达鲜明主题,且往往契合时下投资热点,投资者能够直接看出基金投向。此外,部分基金公司为了支持旗下新锐基金经理,通过发起式基金降低新品发行门槛,为年轻基金经理提供了独立管理产品的机会。

「离场」 与 「自救」 并存

值得一提的是,随着多只发起式基金陆续迎来 「三年约期」,不同基金在存续关口也迎来了迥然命运。

近期,多只发起式基金公告 「离场」。主动权益类产品方面,不乏多只去年表现出色但规模始终无法突破 2 亿元门槛的基金。同时,还有多只养老型 FOF 基金也无奈清盘。仅 2026 年以来,就有华安养老目标日期 2035 三年持有、鹏华养老 2040 五年持有等多只产品,因成立 3 年后未达规模 「及格线」 而被迫撤退。

晨星(中国) 基金研究中心高级分析师代景霞表示,发起式基金由于管理规模较小,往往面临着较高的运营成本,这长期侵蚀了基金收益,不利于吸引资金加入,从而使得基金规模难以壮大。在一定程度上,这也会造成部分发起式基金过于依赖机构资金,在投资方法和投资方向方面容易受到机构客户的影响。

当然,除了 「离场」 的基金,另外一些基金则发起了 「自救」。比如,华北某公募基金旗下的某只发起式产品成立于 2022 年 11 月,成立至今的规模多个季度维持在 2000 万元左右,是一只不折不扣的 「迷你基」。不过,该基金在 2025 年内实现了一定的规模增长,截至去年末升至了 1.8 亿元。

基金四季报数据显示,上述基金的 C 类份额在四季度内获申购近 1.3 亿份,但也被赎回超 7600 万份,这两项数据在该基金的历史表现中均显得较为 「异常」。也是在这种 「异常」 之下,该基金的规模在 「三年约期」 到来之际,曾短暂突破了 2 亿元的门槛。

(文章来源:证券时报)

(原标题:「科技牛」 拯救部分发起式基金 首发与持营暂别 「窘迫」)

(责任编辑:126)