【文章来源:天天财富】

01

政策与周期共振,开年强势反弹

2025 年底以来,化工板块迎来修复行情。2025/12/17-2026/2/10,基础化工上涨 21%,石油石化上涨 25%,涨幅在申万 31 个一级行业中排名第 6 和第 4。2026 年作为 「十五五」 规划的开局之年,或将成为化工行业迎来高质量发展新周期的关键转折点,而核心破局动力,来自政策与市场周期的共振。

02

四年下行收官,反转信号确立

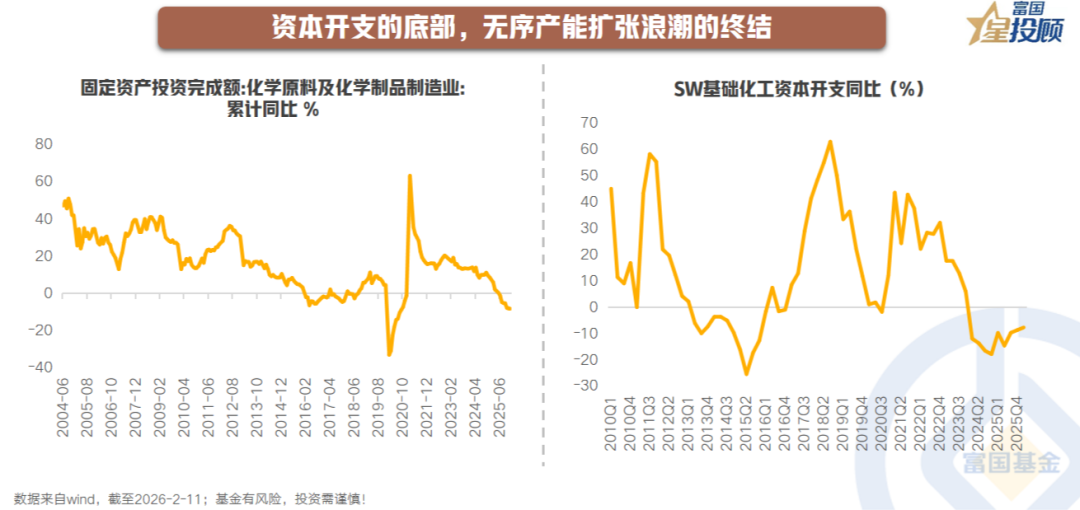

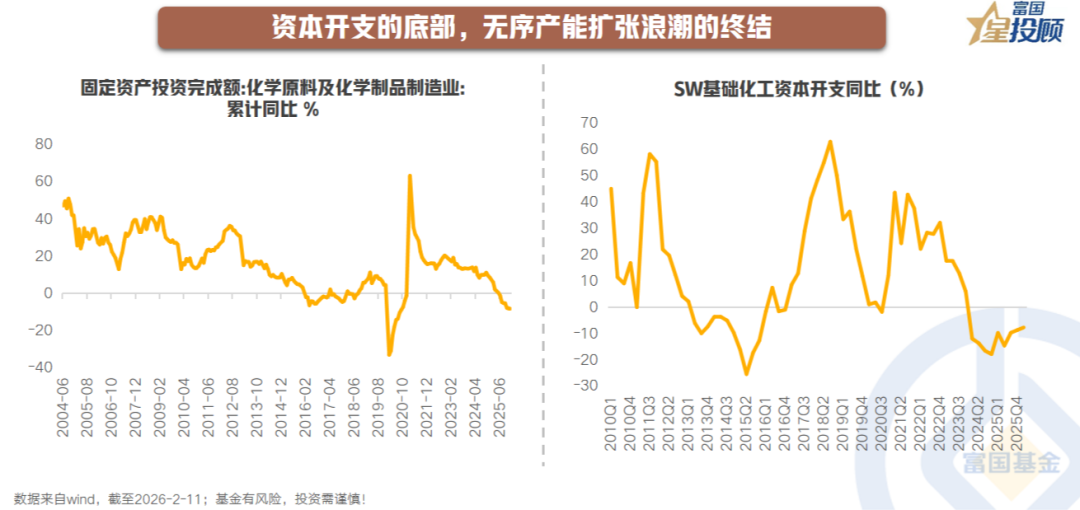

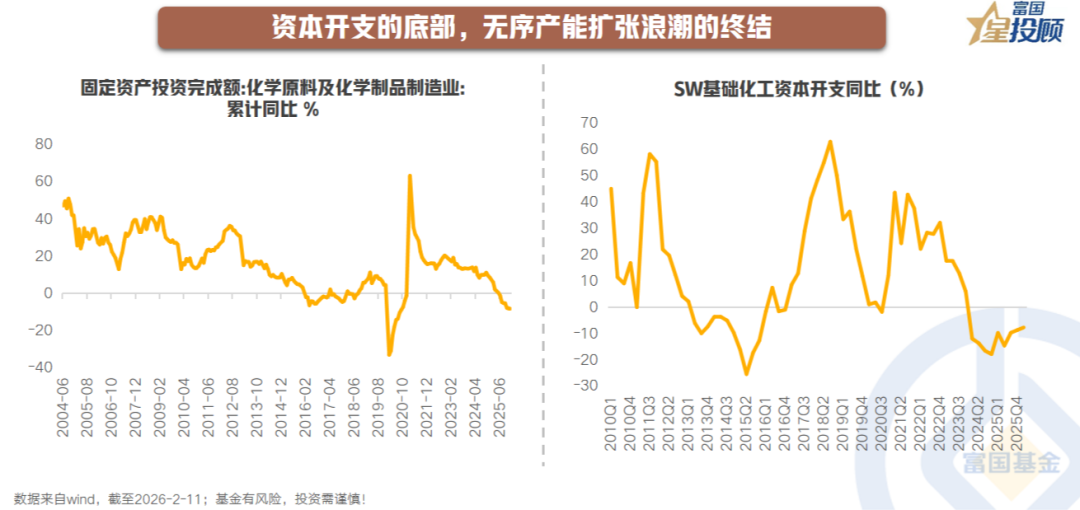

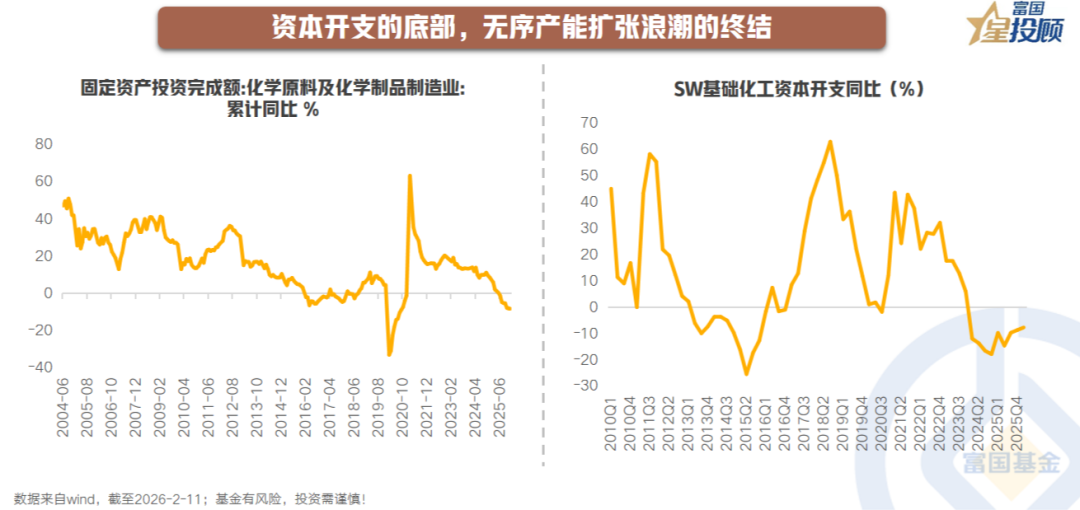

历经近四年的调整,化工行业已呈现出典型的周期底部特征。首先,资本开支的底部,标志着上一轮无序产能扩张浪潮的终结。行业固定资产投资额自 2025 年中开始转负,2025 年 Q3 资本开支同比下滑 10%,且自 2024 年以来连续多季度负增长,扩产意愿降至冰点。

03

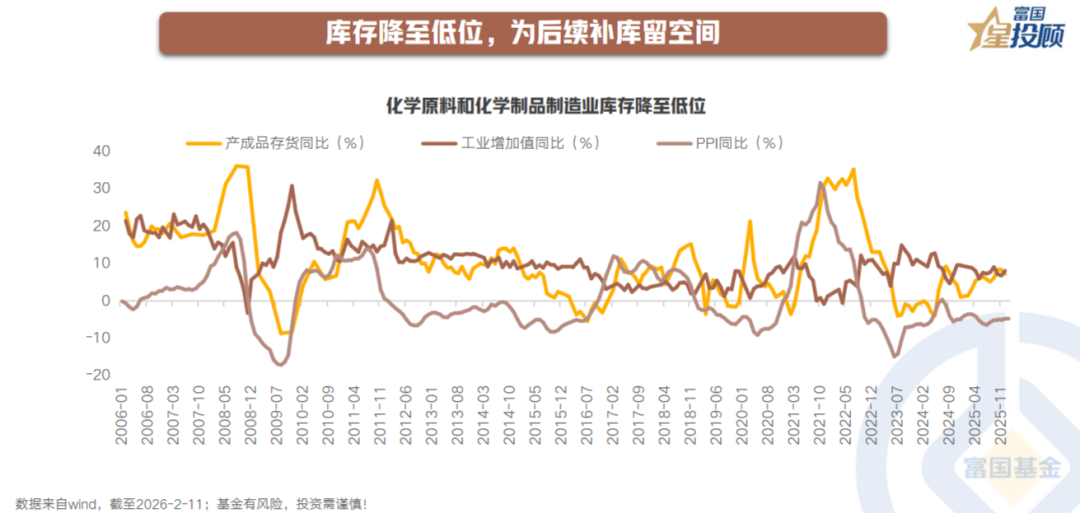

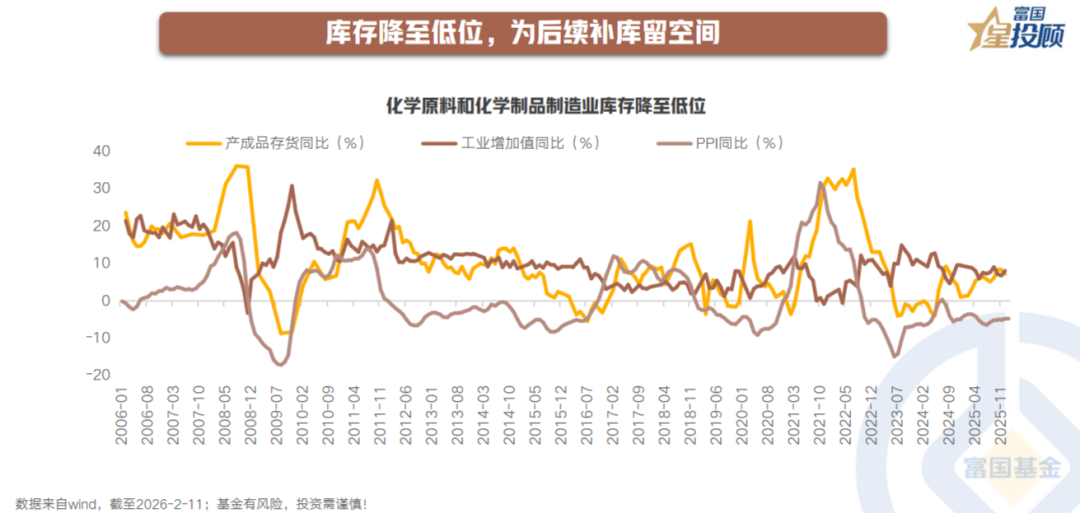

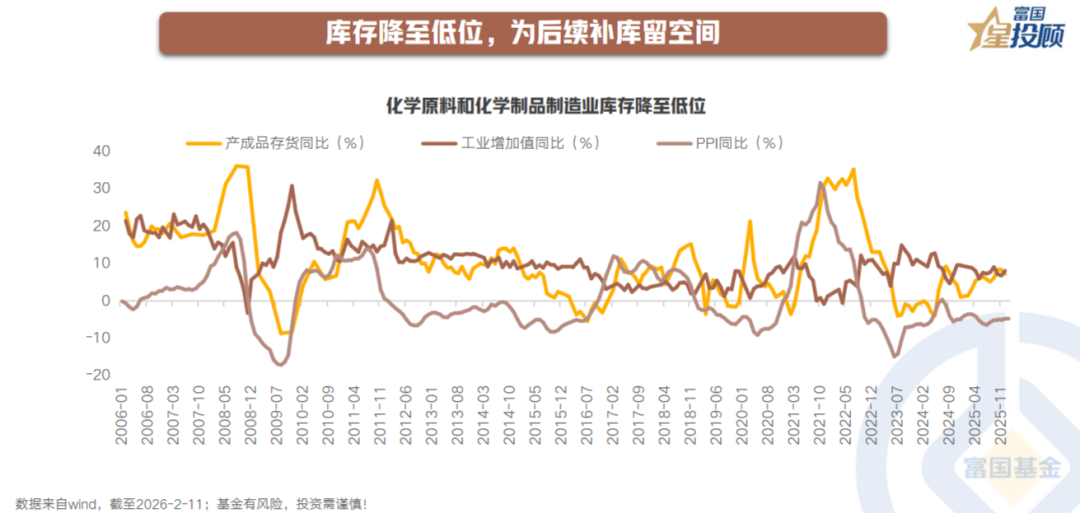

库存降至低位,为后续补库留空间

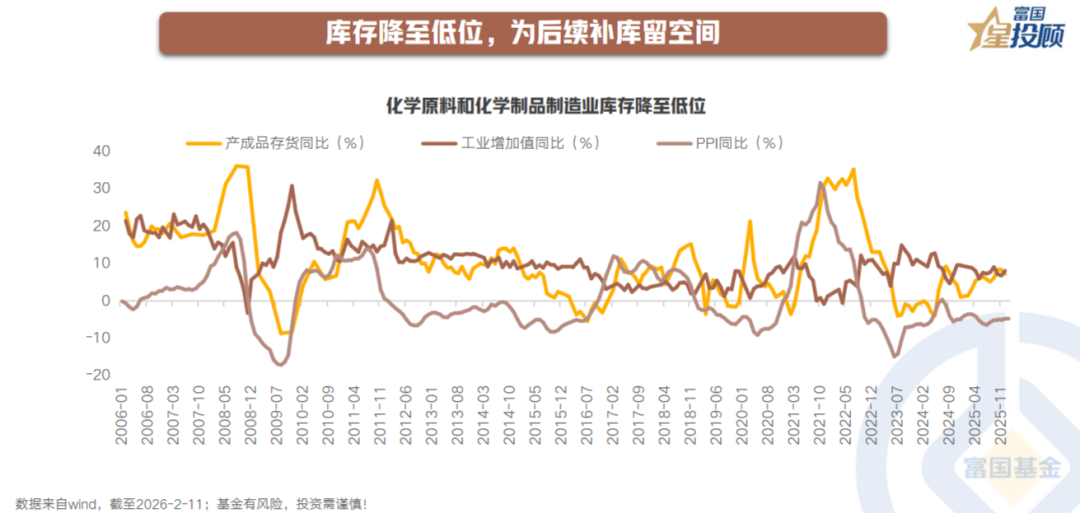

库存分位来看,经过 2022–2023 年深度去库,当前整体库存仍处历史中低位,但回升趋势明确,营收和工业增加值呈现弱修复态势。行业整体处于温和补库初期,主动去库已结束,被动去库及主动补库切换中。

04

价格与盈利回暖,复苏迹象显现

由低库存与需求预期改善驱动的价格修复已有所体现。虽然中国化工产品价格指数仍处于历史较低区间,但 PPI 同比降幅已连续收窄,改善趋势初步显现。更关键的是,行业盈利已率先企稳,2025 年前三季度行业归母净利润同比增长 10%,结束了连续下滑的态势。

05

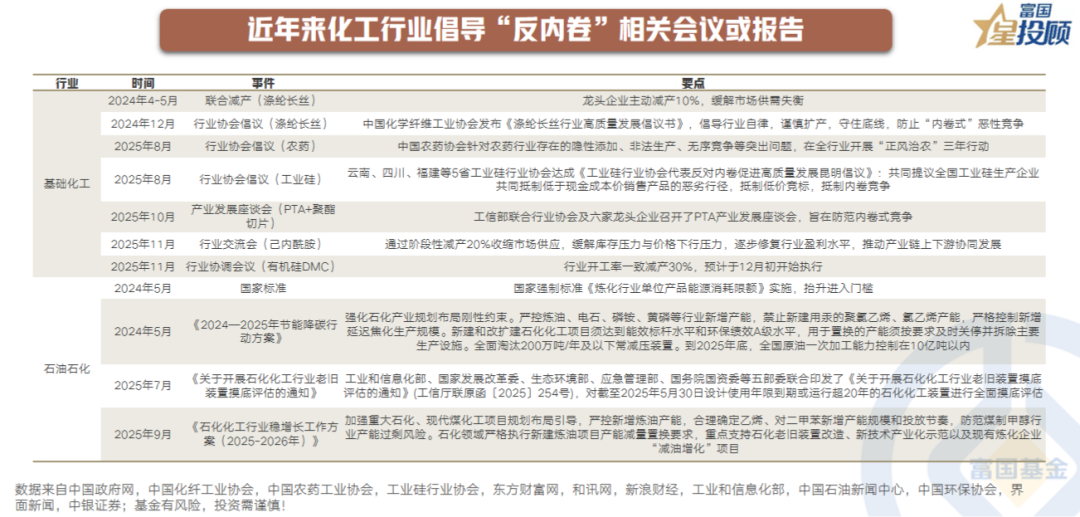

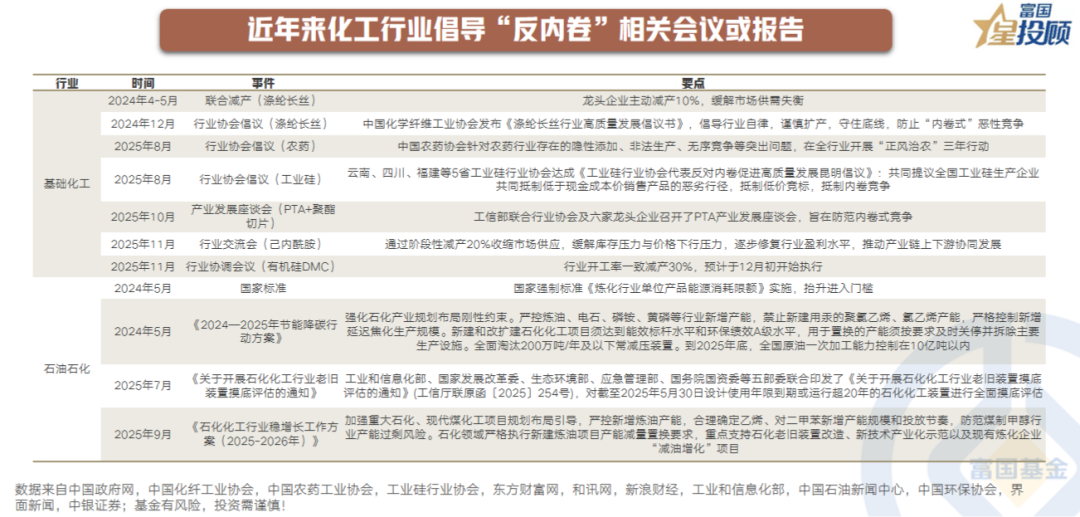

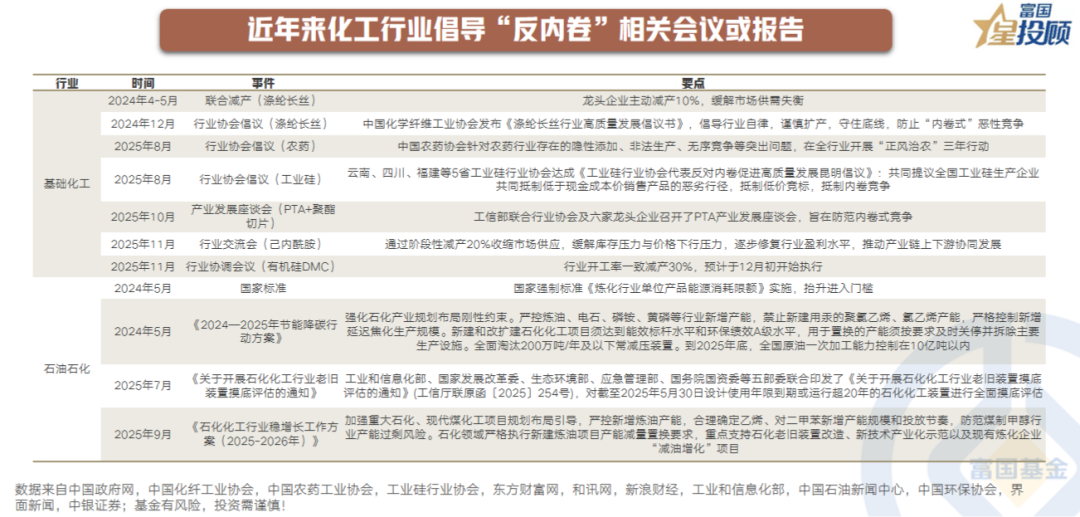

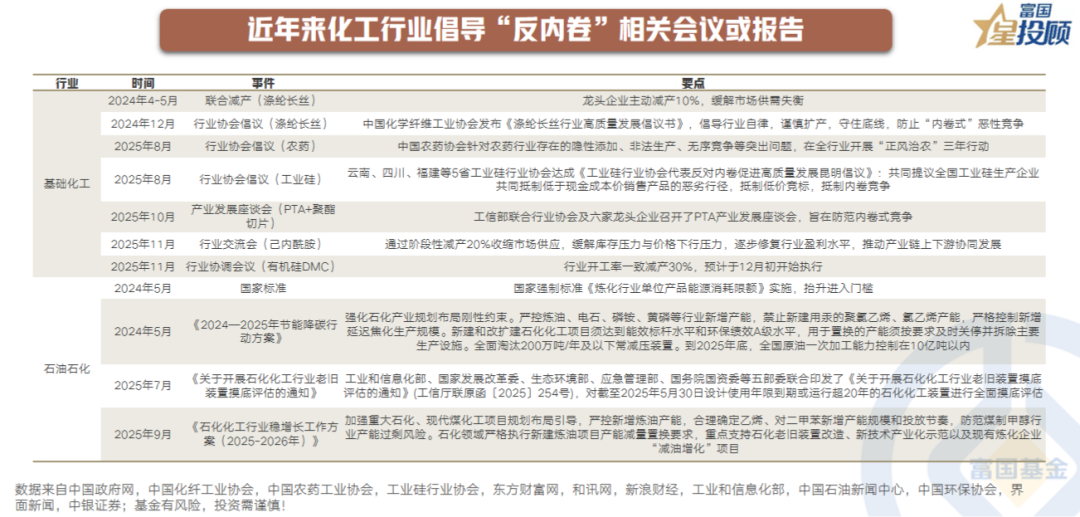

反内卷政策发力,推动供给端持续优化

本轮周期的最大动能,源于供给侧从政策约束到市场出清的演绎,反内卷已成为重塑化工行业竞争格局的关键词。2025 年以来政策持续推进,具体措施包括收紧新项目审批、淘汰高耗能落后产能、并推动 PTA、农药、有机硅等子行业形成自律共识,对低质量、同质化的无序竞争形成约束。

06

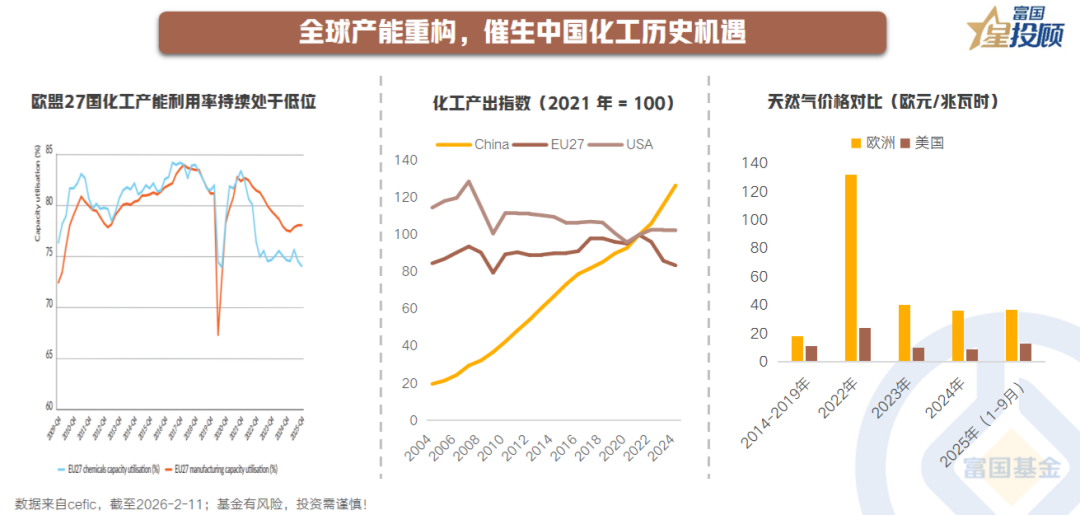

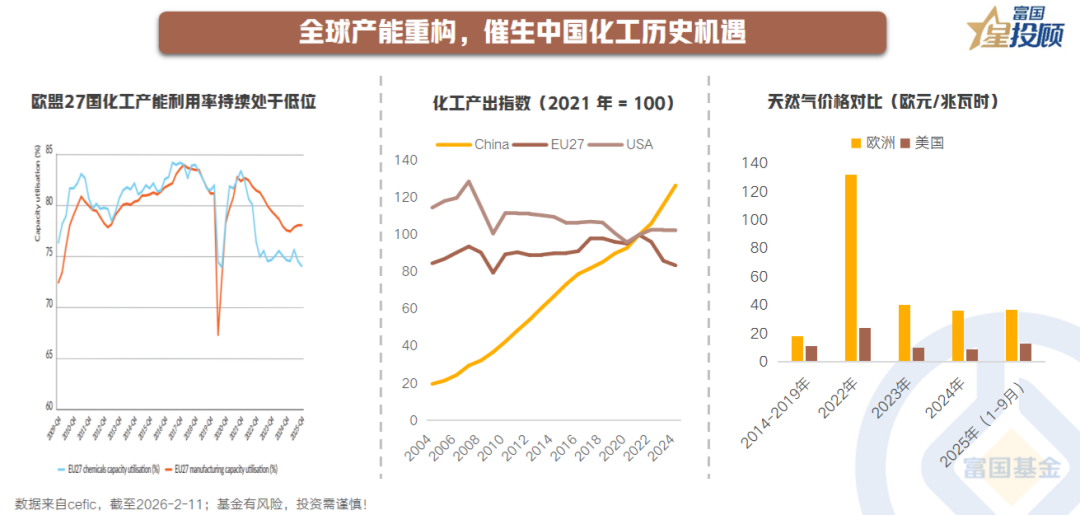

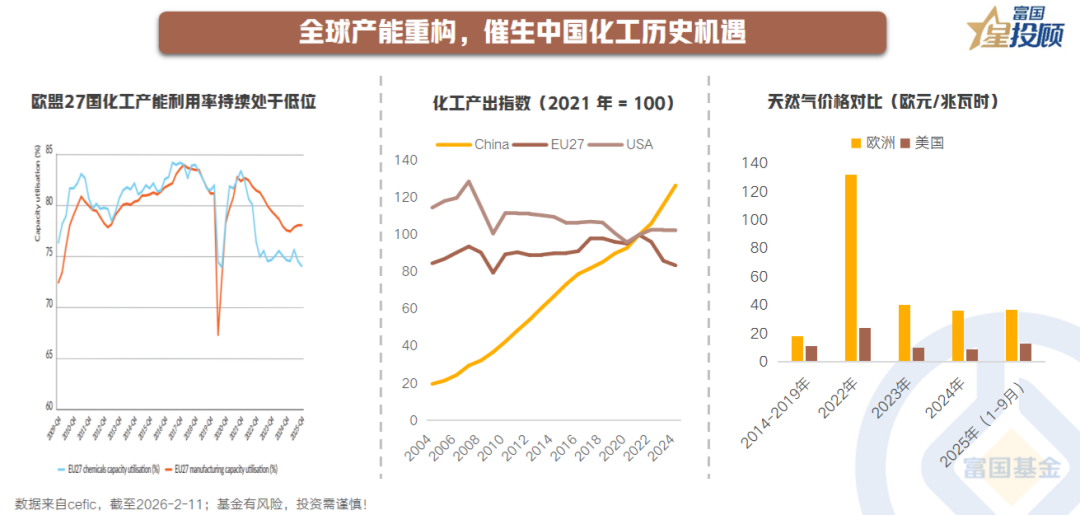

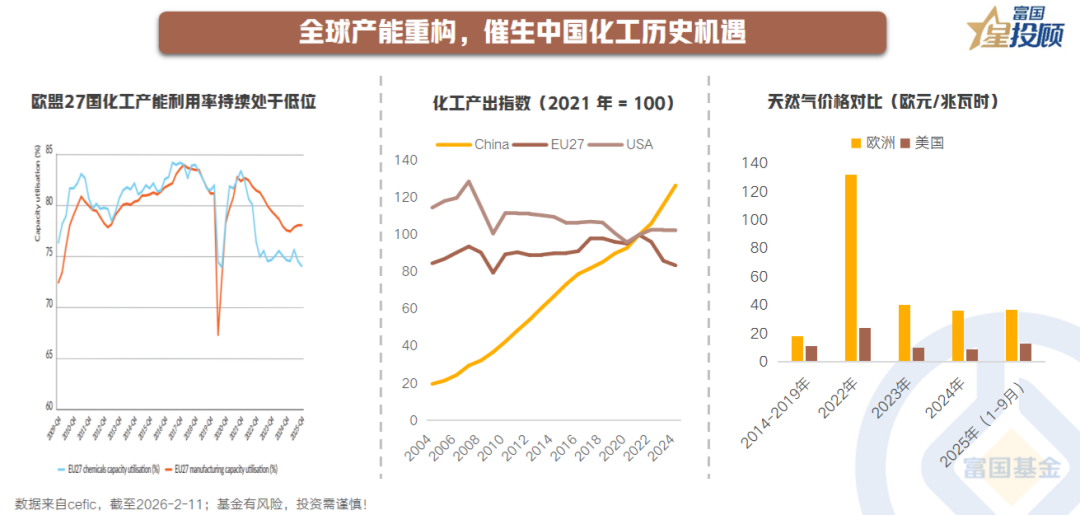

全球产能重构,催生中国化工历史机遇

欧洲化工产业因能源成本高企正经历持续的产能关停潮,而全球范围内新增投资整体疲软。全球性的供给收缩,为中国具备成本、规模、产业链一体化优势的龙头公司腾出了市场空间,全球市场份额与定价权有望同步提升。

07

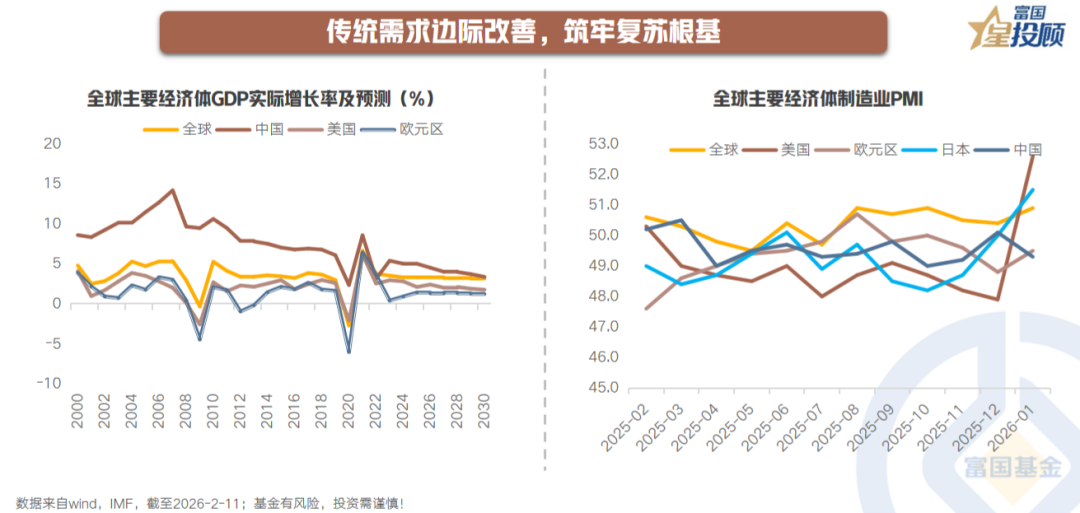

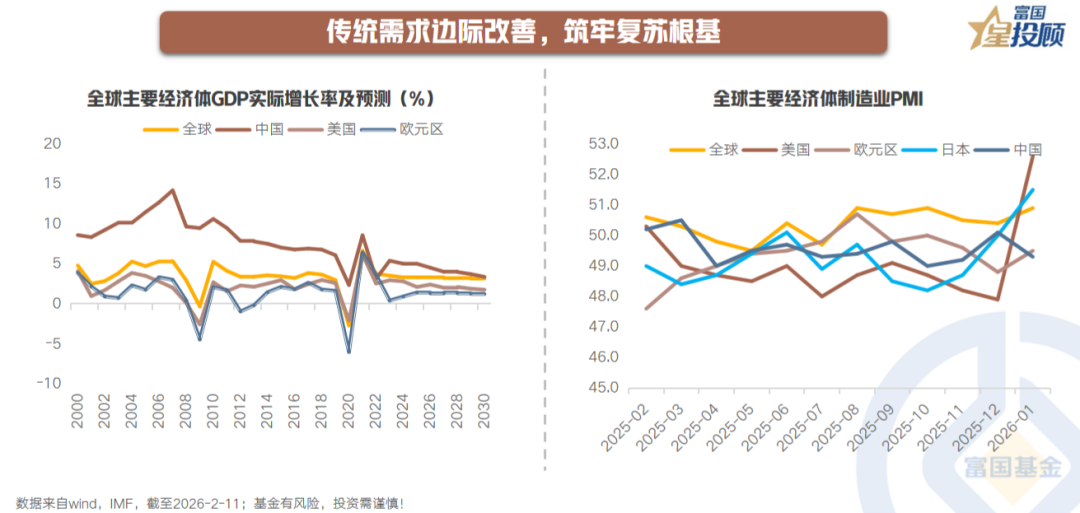

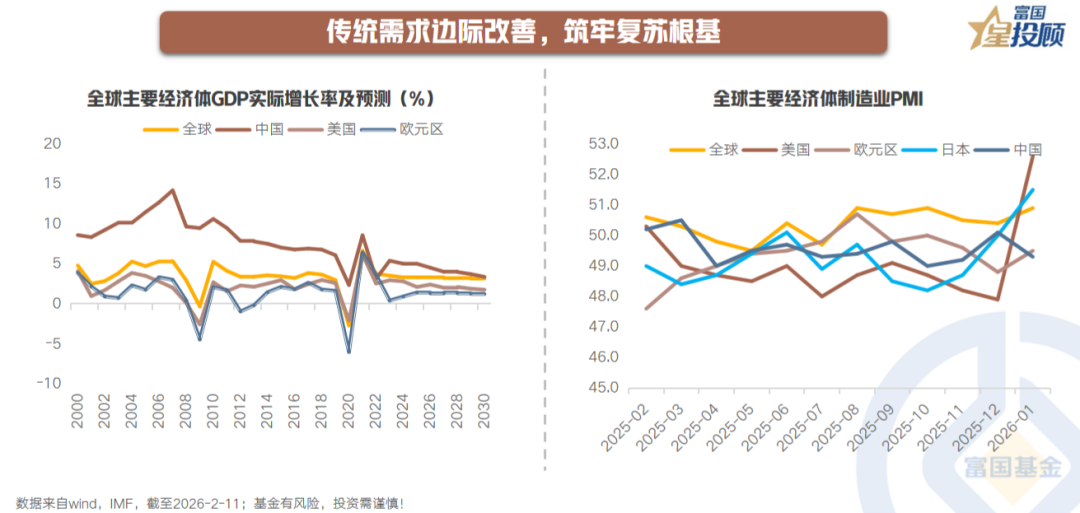

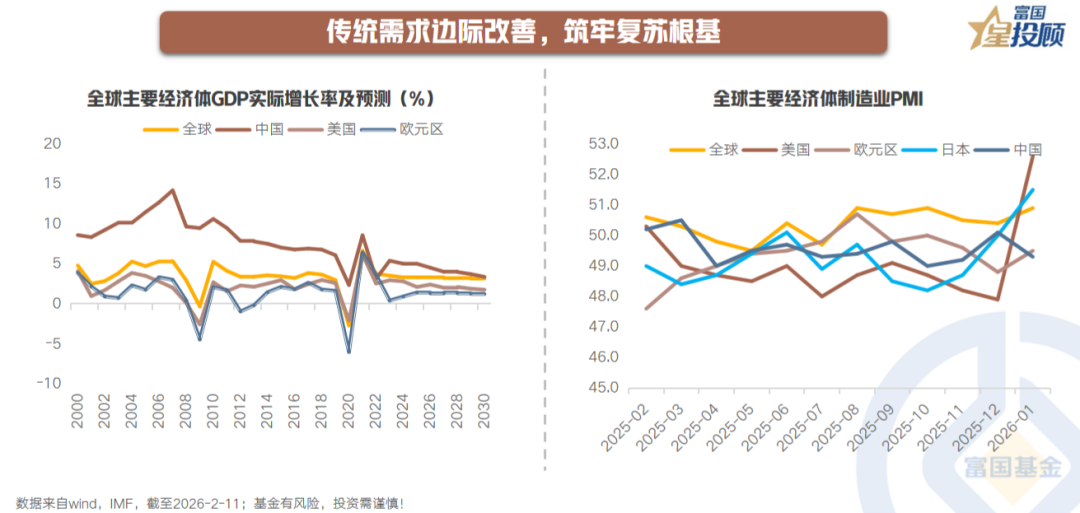

传统需求边际改善,筑牢复苏根基

需求侧来看,化工行业对单一经济周期的依赖有所降低。虽然房地产长周期承压,但政策驱动的汽车、家电以旧换新,以及纺织服装出口回暖的潜在趋势,为大宗化工品需求提供了托底。全球央行进入降息周期,也有利于传统制造业需求的温和复苏。

08

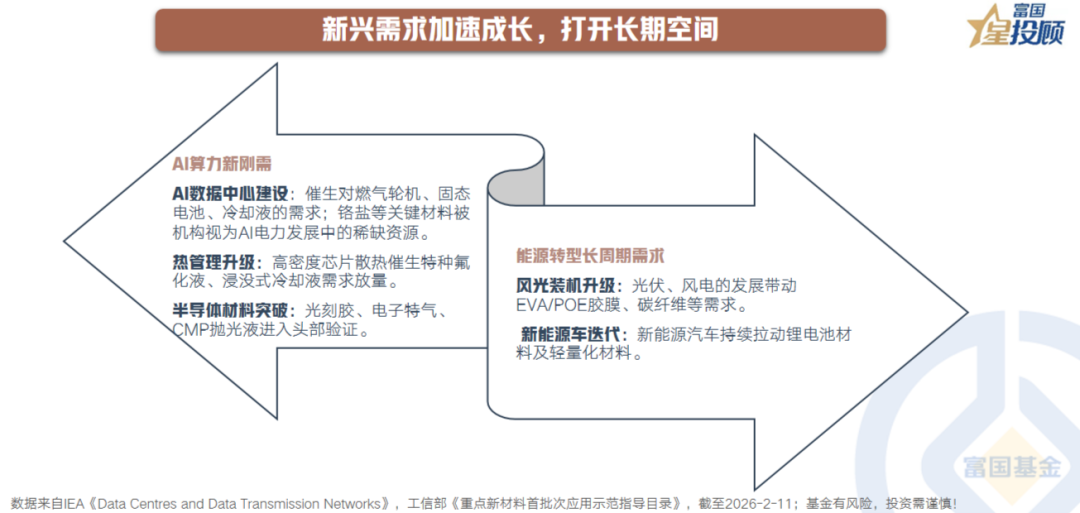

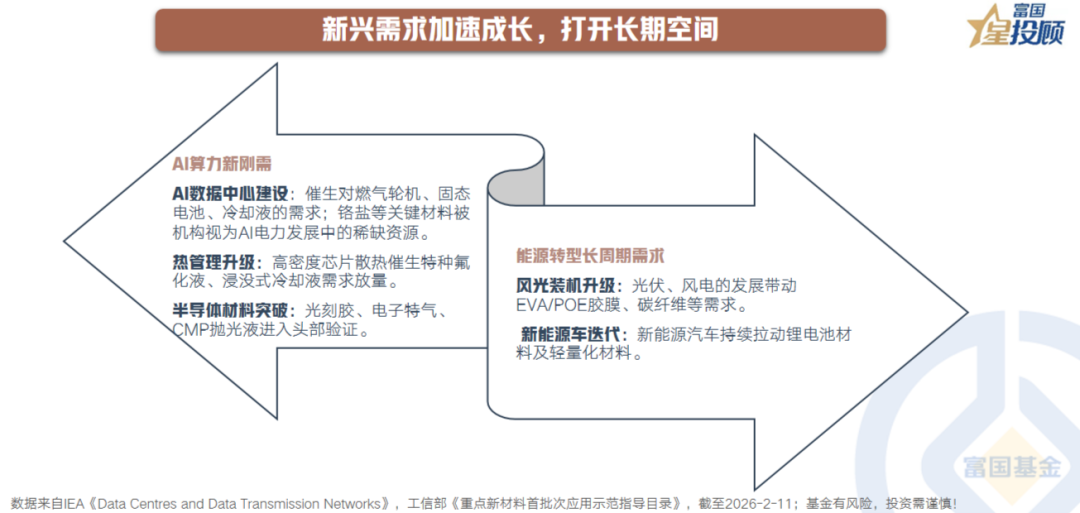

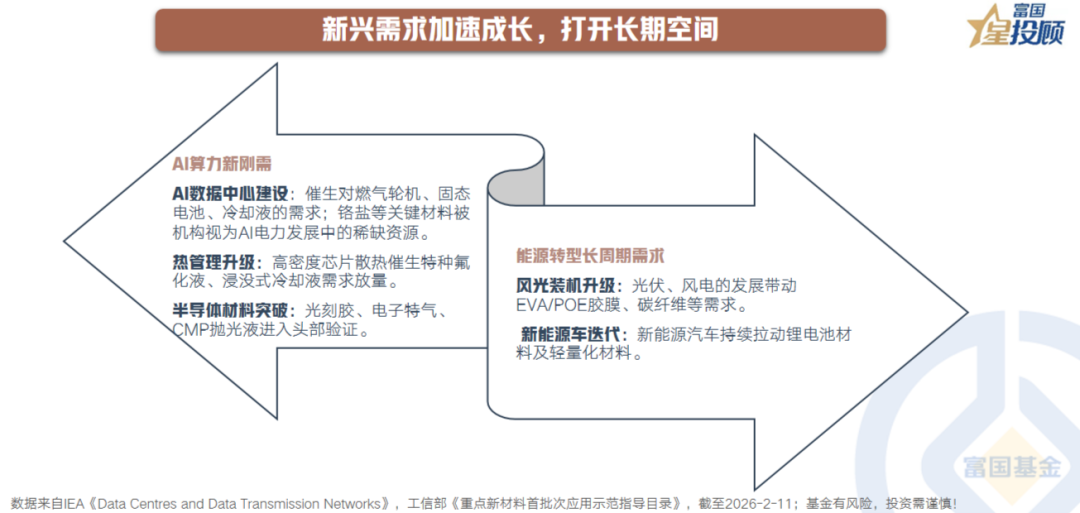

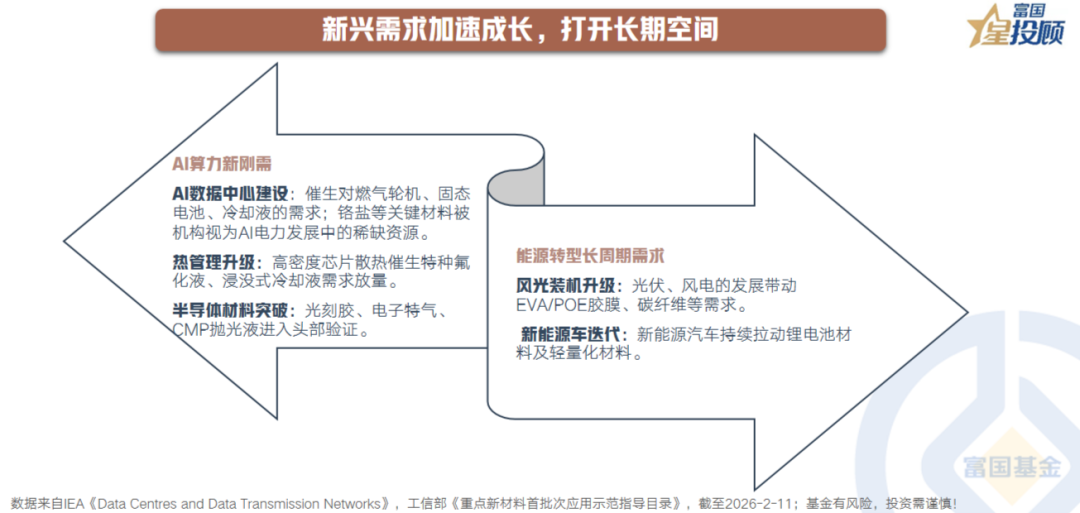

新兴需求加速成长,打开长期空间

新兴需求的加速增长,是赋予化工板块成长性估值的核心。一方面,AI 与高端制造驱动新材料需求。另一方面,能源革命驱动上游材料景气反转,以及国产替代深化带来的关键材料需求,打开了相关企业的长期成长天花板。

09

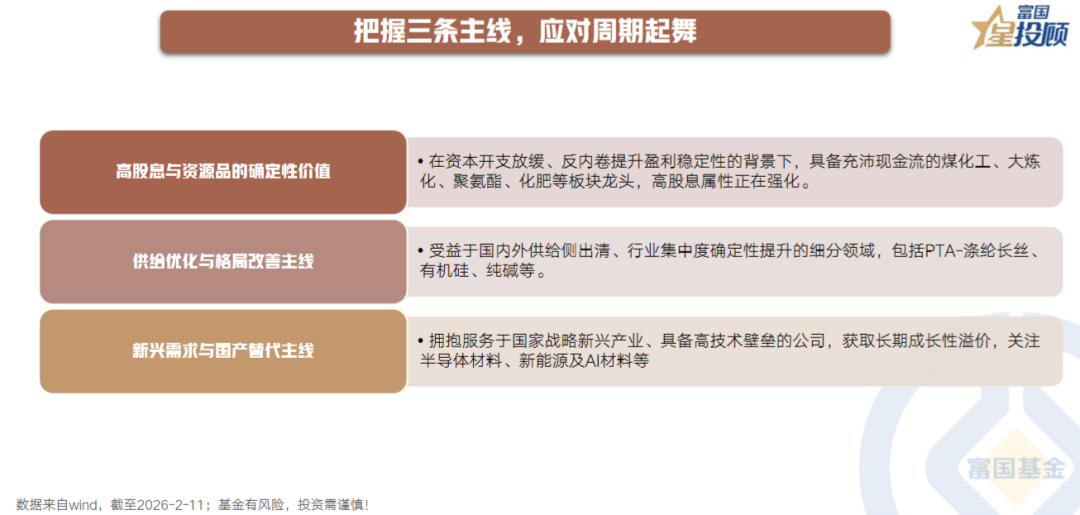

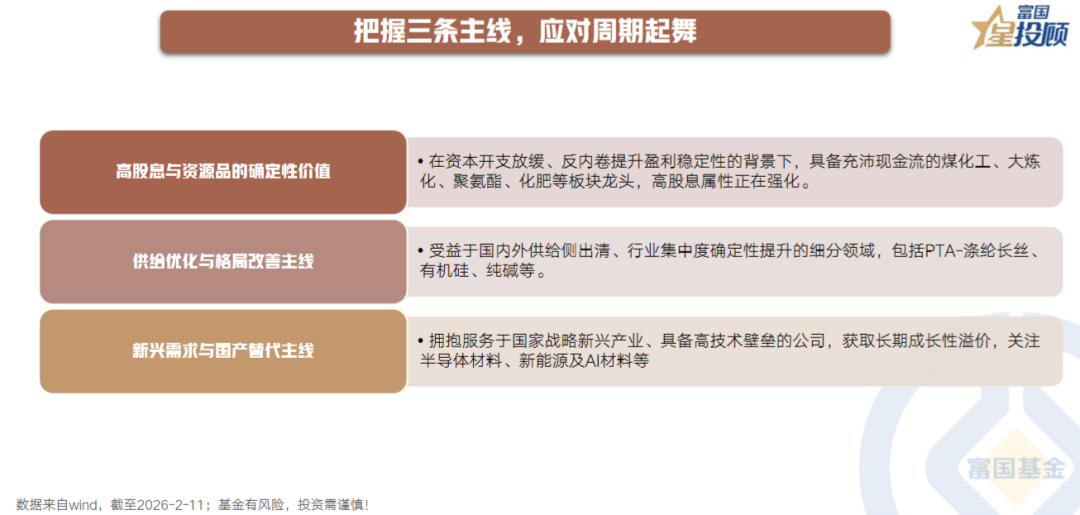

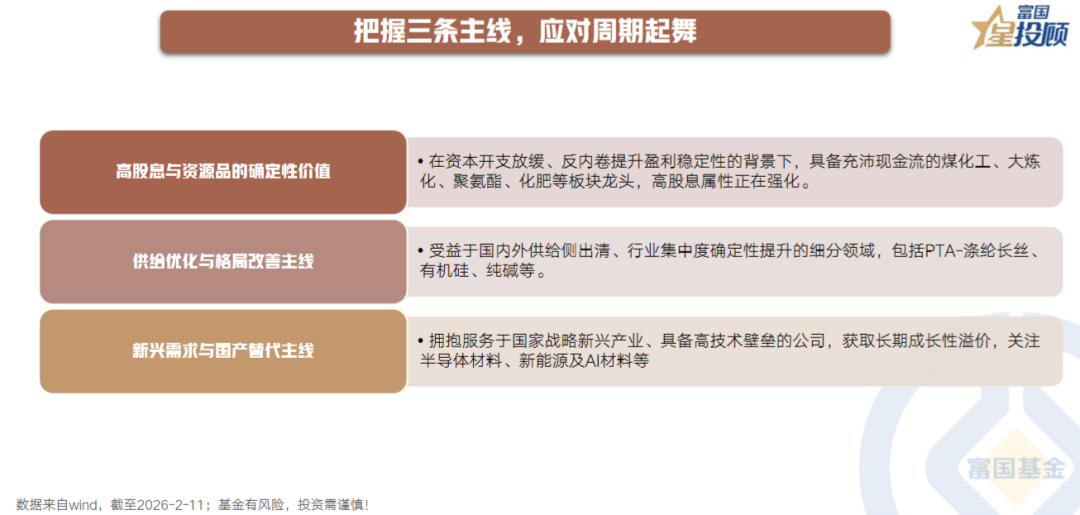

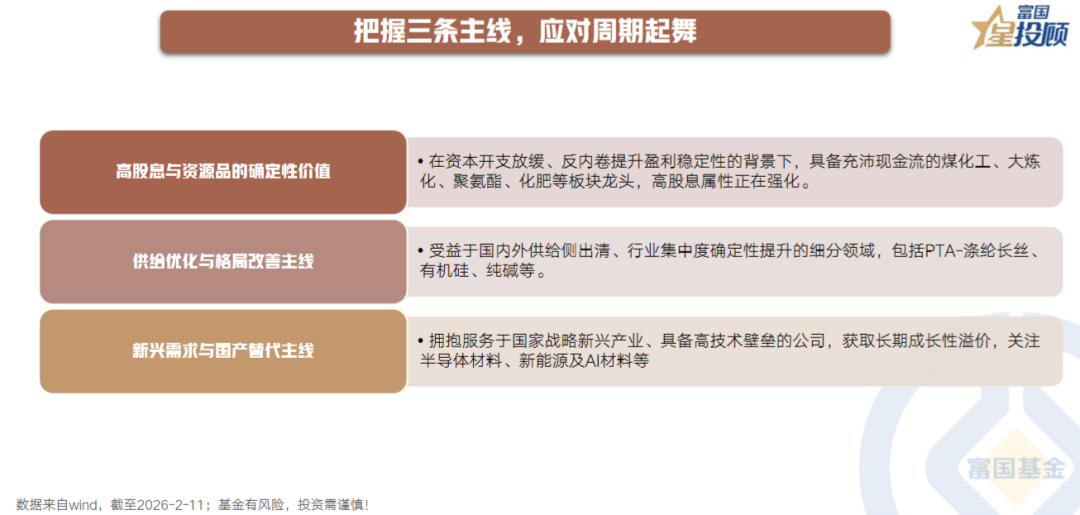

把握三条主线,应对周期起舞

基于周期反转与成长牵引,化工板块可沿三条主线布局。1) 关注高股息、现金流充沛的资源品龙头;2) 布局供给出清、格局改善的细分领域;2) 新兴需求与国产替代主线,聚焦半导体、新能源、AI 材料等高壁垒赛道,把握长期成长机遇。

(文章来源:富国基金)

(原标题:化工周期拐点已至?价值重估在路上)

(责任编辑:66)

【文章来源:天天财富】

01

政策与周期共振,开年强势反弹

2025 年底以来,化工板块迎来修复行情。2025/12/17-2026/2/10,基础化工上涨 21%,石油石化上涨 25%,涨幅在申万 31 个一级行业中排名第 6 和第 4。2026 年作为 「十五五」 规划的开局之年,或将成为化工行业迎来高质量发展新周期的关键转折点,而核心破局动力,来自政策与市场周期的共振。

02

四年下行收官,反转信号确立

历经近四年的调整,化工行业已呈现出典型的周期底部特征。首先,资本开支的底部,标志着上一轮无序产能扩张浪潮的终结。行业固定资产投资额自 2025 年中开始转负,2025 年 Q3 资本开支同比下滑 10%,且自 2024 年以来连续多季度负增长,扩产意愿降至冰点。

03

库存降至低位,为后续补库留空间

库存分位来看,经过 2022–2023 年深度去库,当前整体库存仍处历史中低位,但回升趋势明确,营收和工业增加值呈现弱修复态势。行业整体处于温和补库初期,主动去库已结束,被动去库及主动补库切换中。

04

价格与盈利回暖,复苏迹象显现

由低库存与需求预期改善驱动的价格修复已有所体现。虽然中国化工产品价格指数仍处于历史较低区间,但 PPI 同比降幅已连续收窄,改善趋势初步显现。更关键的是,行业盈利已率先企稳,2025 年前三季度行业归母净利润同比增长 10%,结束了连续下滑的态势。

05

反内卷政策发力,推动供给端持续优化

本轮周期的最大动能,源于供给侧从政策约束到市场出清的演绎,反内卷已成为重塑化工行业竞争格局的关键词。2025 年以来政策持续推进,具体措施包括收紧新项目审批、淘汰高耗能落后产能、并推动 PTA、农药、有机硅等子行业形成自律共识,对低质量、同质化的无序竞争形成约束。

06

全球产能重构,催生中国化工历史机遇

欧洲化工产业因能源成本高企正经历持续的产能关停潮,而全球范围内新增投资整体疲软。全球性的供给收缩,为中国具备成本、规模、产业链一体化优势的龙头公司腾出了市场空间,全球市场份额与定价权有望同步提升。

07

传统需求边际改善,筑牢复苏根基

需求侧来看,化工行业对单一经济周期的依赖有所降低。虽然房地产长周期承压,但政策驱动的汽车、家电以旧换新,以及纺织服装出口回暖的潜在趋势,为大宗化工品需求提供了托底。全球央行进入降息周期,也有利于传统制造业需求的温和复苏。

08

新兴需求加速成长,打开长期空间

新兴需求的加速增长,是赋予化工板块成长性估值的核心。一方面,AI 与高端制造驱动新材料需求。另一方面,能源革命驱动上游材料景气反转,以及国产替代深化带来的关键材料需求,打开了相关企业的长期成长天花板。

09

把握三条主线,应对周期起舞

基于周期反转与成长牵引,化工板块可沿三条主线布局。1) 关注高股息、现金流充沛的资源品龙头;2) 布局供给出清、格局改善的细分领域;2) 新兴需求与国产替代主线,聚焦半导体、新能源、AI 材料等高壁垒赛道,把握长期成长机遇。

(文章来源:富国基金)

(原标题:化工周期拐点已至?价值重估在路上)

(责任编辑:66)

【文章来源:天天财富】

01

政策与周期共振,开年强势反弹

2025 年底以来,化工板块迎来修复行情。2025/12/17-2026/2/10,基础化工上涨 21%,石油石化上涨 25%,涨幅在申万 31 个一级行业中排名第 6 和第 4。2026 年作为 「十五五」 规划的开局之年,或将成为化工行业迎来高质量发展新周期的关键转折点,而核心破局动力,来自政策与市场周期的共振。

02

四年下行收官,反转信号确立

历经近四年的调整,化工行业已呈现出典型的周期底部特征。首先,资本开支的底部,标志着上一轮无序产能扩张浪潮的终结。行业固定资产投资额自 2025 年中开始转负,2025 年 Q3 资本开支同比下滑 10%,且自 2024 年以来连续多季度负增长,扩产意愿降至冰点。

03

库存降至低位,为后续补库留空间

库存分位来看,经过 2022–2023 年深度去库,当前整体库存仍处历史中低位,但回升趋势明确,营收和工业增加值呈现弱修复态势。行业整体处于温和补库初期,主动去库已结束,被动去库及主动补库切换中。

04

价格与盈利回暖,复苏迹象显现

由低库存与需求预期改善驱动的价格修复已有所体现。虽然中国化工产品价格指数仍处于历史较低区间,但 PPI 同比降幅已连续收窄,改善趋势初步显现。更关键的是,行业盈利已率先企稳,2025 年前三季度行业归母净利润同比增长 10%,结束了连续下滑的态势。

05

反内卷政策发力,推动供给端持续优化

本轮周期的最大动能,源于供给侧从政策约束到市场出清的演绎,反内卷已成为重塑化工行业竞争格局的关键词。2025 年以来政策持续推进,具体措施包括收紧新项目审批、淘汰高耗能落后产能、并推动 PTA、农药、有机硅等子行业形成自律共识,对低质量、同质化的无序竞争形成约束。

06

全球产能重构,催生中国化工历史机遇

欧洲化工产业因能源成本高企正经历持续的产能关停潮,而全球范围内新增投资整体疲软。全球性的供给收缩,为中国具备成本、规模、产业链一体化优势的龙头公司腾出了市场空间,全球市场份额与定价权有望同步提升。

07

传统需求边际改善,筑牢复苏根基

需求侧来看,化工行业对单一经济周期的依赖有所降低。虽然房地产长周期承压,但政策驱动的汽车、家电以旧换新,以及纺织服装出口回暖的潜在趋势,为大宗化工品需求提供了托底。全球央行进入降息周期,也有利于传统制造业需求的温和复苏。

08

新兴需求加速成长,打开长期空间

新兴需求的加速增长,是赋予化工板块成长性估值的核心。一方面,AI 与高端制造驱动新材料需求。另一方面,能源革命驱动上游材料景气反转,以及国产替代深化带来的关键材料需求,打开了相关企业的长期成长天花板。

09

把握三条主线,应对周期起舞

基于周期反转与成长牵引,化工板块可沿三条主线布局。1) 关注高股息、现金流充沛的资源品龙头;2) 布局供给出清、格局改善的细分领域;2) 新兴需求与国产替代主线,聚焦半导体、新能源、AI 材料等高壁垒赛道,把握长期成长机遇。

(文章来源:富国基金)

(原标题:化工周期拐点已至?价值重估在路上)

(责任编辑:66)

【文章来源:天天财富】

01

政策与周期共振,开年强势反弹

2025 年底以来,化工板块迎来修复行情。2025/12/17-2026/2/10,基础化工上涨 21%,石油石化上涨 25%,涨幅在申万 31 个一级行业中排名第 6 和第 4。2026 年作为 「十五五」 规划的开局之年,或将成为化工行业迎来高质量发展新周期的关键转折点,而核心破局动力,来自政策与市场周期的共振。

02

四年下行收官,反转信号确立

历经近四年的调整,化工行业已呈现出典型的周期底部特征。首先,资本开支的底部,标志着上一轮无序产能扩张浪潮的终结。行业固定资产投资额自 2025 年中开始转负,2025 年 Q3 资本开支同比下滑 10%,且自 2024 年以来连续多季度负增长,扩产意愿降至冰点。

03

库存降至低位,为后续补库留空间

库存分位来看,经过 2022–2023 年深度去库,当前整体库存仍处历史中低位,但回升趋势明确,营收和工业增加值呈现弱修复态势。行业整体处于温和补库初期,主动去库已结束,被动去库及主动补库切换中。

04

价格与盈利回暖,复苏迹象显现

由低库存与需求预期改善驱动的价格修复已有所体现。虽然中国化工产品价格指数仍处于历史较低区间,但 PPI 同比降幅已连续收窄,改善趋势初步显现。更关键的是,行业盈利已率先企稳,2025 年前三季度行业归母净利润同比增长 10%,结束了连续下滑的态势。

05

反内卷政策发力,推动供给端持续优化

本轮周期的最大动能,源于供给侧从政策约束到市场出清的演绎,反内卷已成为重塑化工行业竞争格局的关键词。2025 年以来政策持续推进,具体措施包括收紧新项目审批、淘汰高耗能落后产能、并推动 PTA、农药、有机硅等子行业形成自律共识,对低质量、同质化的无序竞争形成约束。

06

全球产能重构,催生中国化工历史机遇

欧洲化工产业因能源成本高企正经历持续的产能关停潮,而全球范围内新增投资整体疲软。全球性的供给收缩,为中国具备成本、规模、产业链一体化优势的龙头公司腾出了市场空间,全球市场份额与定价权有望同步提升。

07

传统需求边际改善,筑牢复苏根基

需求侧来看,化工行业对单一经济周期的依赖有所降低。虽然房地产长周期承压,但政策驱动的汽车、家电以旧换新,以及纺织服装出口回暖的潜在趋势,为大宗化工品需求提供了托底。全球央行进入降息周期,也有利于传统制造业需求的温和复苏。

08

新兴需求加速成长,打开长期空间

新兴需求的加速增长,是赋予化工板块成长性估值的核心。一方面,AI 与高端制造驱动新材料需求。另一方面,能源革命驱动上游材料景气反转,以及国产替代深化带来的关键材料需求,打开了相关企业的长期成长天花板。

09

把握三条主线,应对周期起舞

基于周期反转与成长牵引,化工板块可沿三条主线布局。1) 关注高股息、现金流充沛的资源品龙头;2) 布局供给出清、格局改善的细分领域;2) 新兴需求与国产替代主线,聚焦半导体、新能源、AI 材料等高壁垒赛道,把握长期成长机遇。

(文章来源:富国基金)

(原标题:化工周期拐点已至?价值重估在路上)

(责任编辑:66)