前言摘要

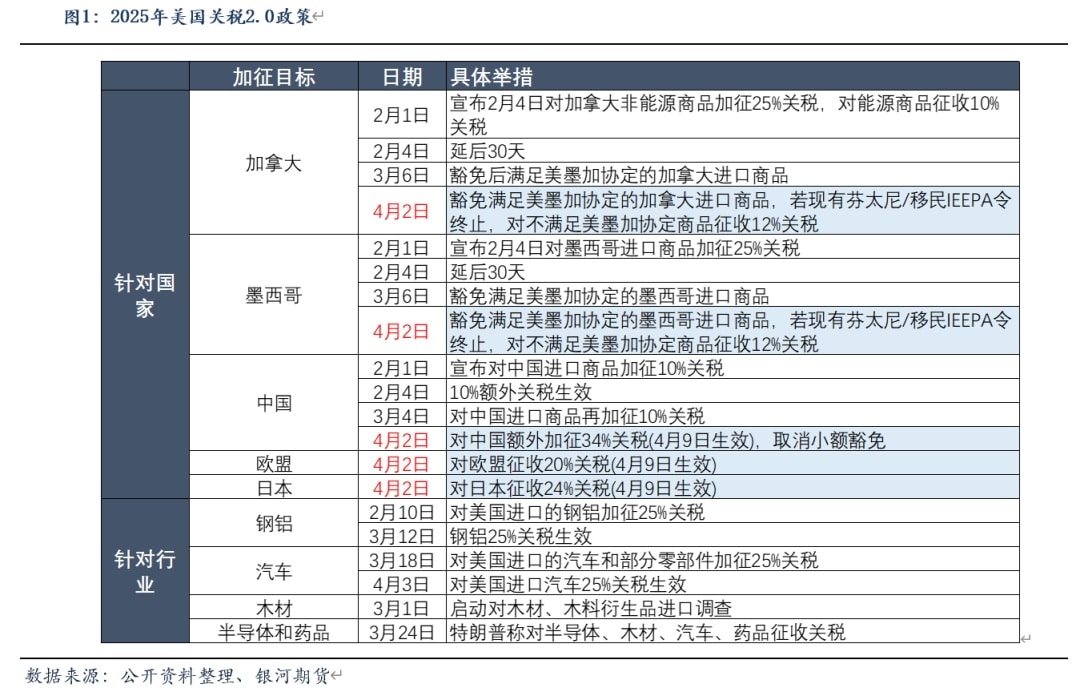

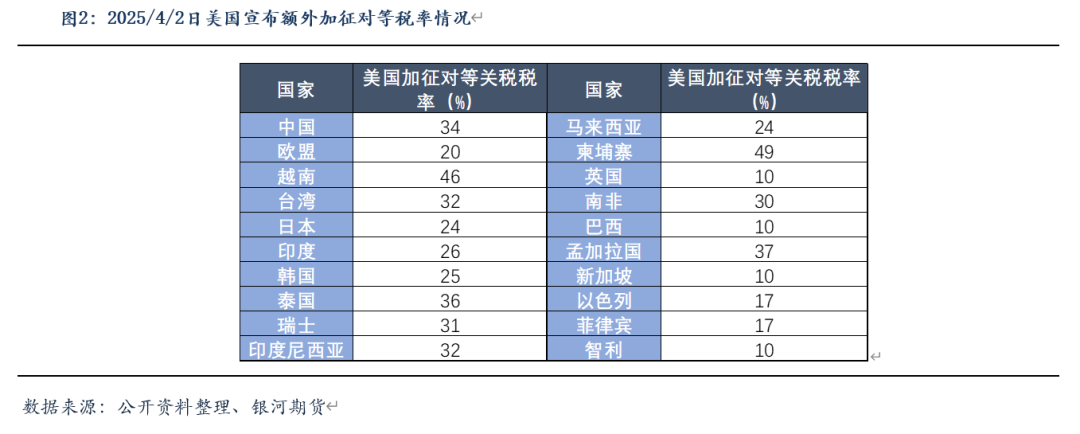

2025 年 4 月 2 日,特朗普宣布 「对等关税」 措施,表示将对所有国家征收 10% 的 「基准关税」(4/5 日生效),另外,将对美国贸易逆差较大的国家征收额外更高的不同程度的 「对等关税」,对等关税税率基本按照美国对该国贸易逆差幅度征收 (4/9 日生效)。清明节假期期间,部分东盟国家的表态出现让步和缓和,而法国、德国推动欧盟采取强硬报复措施,以增强谈判筹码,但部分成员国担忧反制升级可能引发更大规模贸易战。中国则进行力度较大的反制,4 月 4 日,国务院关税税则委员会发布公告称,自 2025 年 4 月 10 日 12 时 01 分起,对原产于美国的所有进口商品,在现行适用关税税率基础上加征 34% 关税。

至此,2025 年以来,特朗普已于 2-3 月和 4 月分别开启两轮关税政策。第一轮关税政策主要针对钢铁、铝、汽车等战略性产业和特定国家征收,第二轮关税政策对所有国家征收的同时,对于对美贸易的主要顺差国额外征收对等关税,代表此轮贸易战进一步升级。今年以来美国已分别在 2 月和 3 月各对中国加征 10% 关税 (合计 20%),加上 4 月额外对中国加征的 34%,今年已对中国加征 54% 的全面关税。

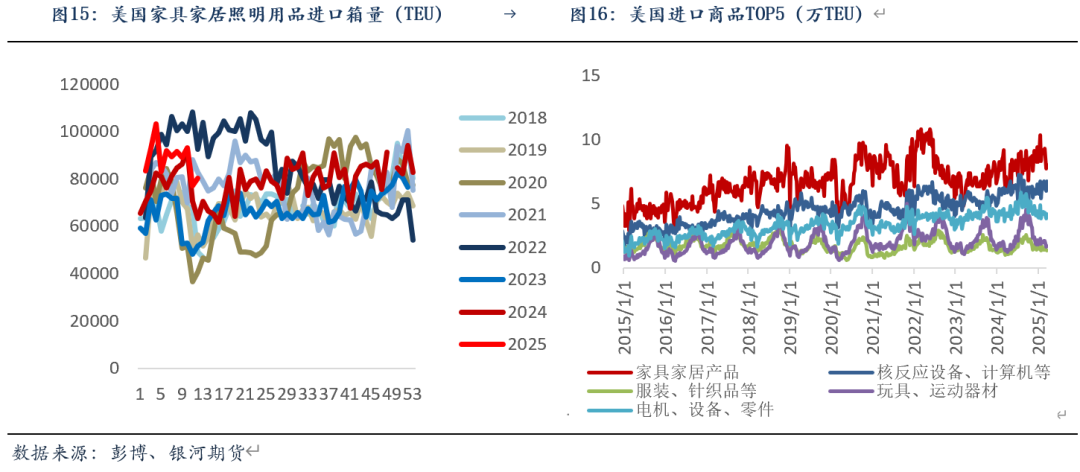

分货种来看,美国进口最多的集装品类为家居家具照明等产品,2024 年该品类进口箱量为 411 万 TEU(占比 13%),其次为核反应设备/计算机等,2024 年进口箱量 315 万 TEU(占比 10%),另外,塑料及其制品电气设备、车辆 (除火车外)、玩具、运动器材等产品的进口也位居前列,关税加征后预计对以上产品的发运影响较大。

此轮特朗普实施的全面关税是美国 MAGA 愿景下推动制造业回流的重要一环,也是对全球贸易规则以及全球供应链的重构。此轮关税的加征无论在力度还是范围上都超过 2018 年,中国向东南亚的转口贸易和产业转移进度可能会受到影响,需关注美国对东南亚尤其是越南的关税政策。

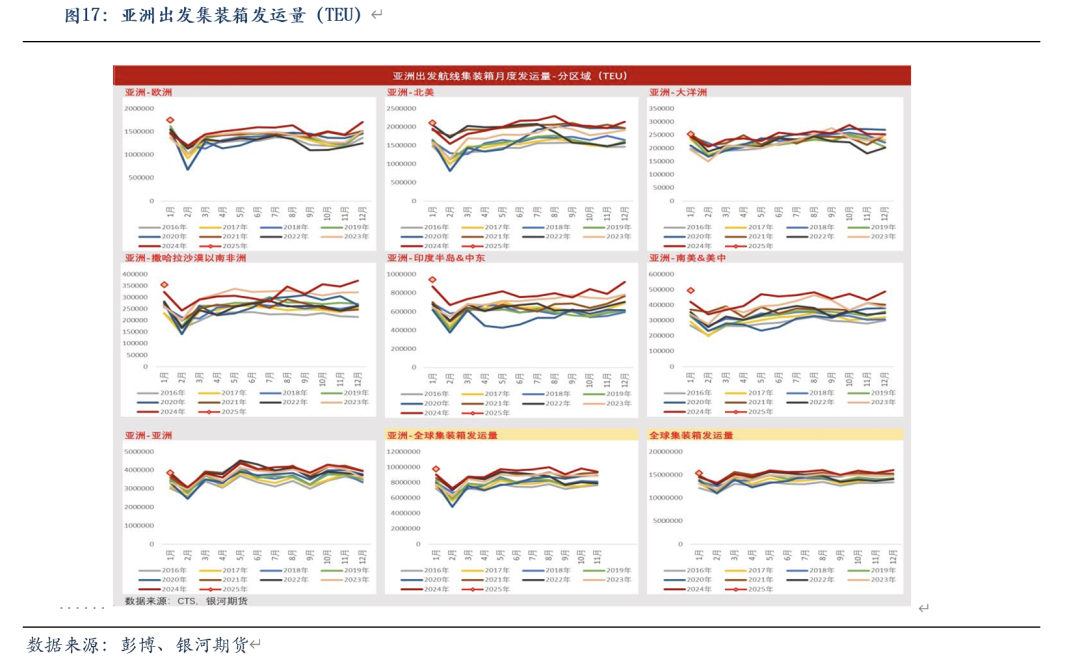

中长期看,此轮对等关税如果实施,将加大美国经济衰退风险,减缓全球经济增速,对集装箱发运形成压制。全球贸易量下降担忧背景下,运力供需结构边际转向宽松,全球集装箱航线集运价格可能受到不同程度的压制,需关注供应链重构的进程。短期看,2024 年底前后受特朗普上台预期影响,欧美航线出现较为明显的抢运,增速明显超出预期,经过约一个季度的发运,同比增速已明显回落。目前集运市场即将迎来 Q2 传统发运旺季,但在运力供应高位且抢出口动能弱化的背景下,关税的实施可能使得 Q2 的出口压力进一步显现,旺季运价高度将进一步受到压制。

不过,中国对其他国家对等关税的实施时间目前设在 4 月 9 日,中国对美国的反制实施设在 4 月 10 日,仍存在博弈空间。多边及小范围贸易规则谈判仍将持续进行,后续仍需关注具体的关税政策的谈判以及具体关税实施的力度和节点,可能会对发运节奏产生影响。

风险提示:关税反复博弈、全球经济衰退、供应链重构冲击

一、美国宣布 「对等关税」 措施,中国及部分国家提出反制

2025 年 4 月 2 日,特朗普宣布 「对等关税」 措施,表示将对所有国家征收 10% 的 「基准关税」(4/5 日生效),另外,将对美国贸易逆差较大的国家征收额外更高的不同程度的 「对等关税」,对等关税税率基本按照美国对该国贸易逆差幅度征收 (4/9 日生效),其中,对中国额外加征 34%、泰国 36%、中国台湾 32%、印度 26%、韩国 25%、日本 24%、马来西亚 24%、欧盟 20% 等。其中,钢铝、汽车/零部件、药品、半导体、铜、金银以及美国没有的能源产品被豁免,加拿大、墨西哥未被额外加征。另外,特朗普表示,将从 2025 年 5 月 2 日美国东部时间上午 12:01 开始,取消对来自中国大陆和中国香港的小额进口商品的免税待遇,对跨境电商也将产生不利影响 (主要影响空运)。

清明节假期期间,部分东盟国家的表态出现让步和缓和,一定程度上缓和了对于中国产业转移担忧的预期,需关注后续美国和东盟之间的贸易政策,可能影响产业转移的节奏。不过目前中国和欧盟部分国家对美国关税加征的态度仍较为强硬,关税担忧依旧主导市场。4 月 4 日,针对美国政府 4 月 2 日宣布对中国输美商品征收 「对等关税」,国务院关税税则委员会发布公告称,美方做法不符合国际贸易规则,严重损害中方的正当合法权益,是典型的单边霸凌做法,自 2025 年 4 月 10 日 12 时 01 分起,对原产于美国的所有进口商品,在现行适用关税税率基础上加征 34% 关税。4 月 5 日,特朗普与越南、印度和以色列的代表就关税谈判进行了交谈,东盟部分国家采取该关税让步,越南财政部宣布,对美国多项商品大幅降低关税,美国液化天然气的关税从 5% 降至 2%,汽车关税从 45% 至 64% 区间降至 32%,乙醇关税将从 10% 降至 5%。越南财政部表示,这是为了避免因为对美贸易顺差过大,而遭到美国关税的打击。英国政府当地时间 4 月 3 日宣布,将就对美国实施报复性关税启动为期一个月的咨询程序,以回应美方近期对英国出口商品采取的贸易限制措施,该项咨询将持续至 5 月 1 日。法国、德国推动欧盟采取强硬报复措施,以增强谈判筹码,但部分成员国担忧反制升级可能引发更大规模贸易战。

此轮特朗普实施的全面关税是美国 MAGA 愿景下推动制造业回流的重要一环,也是对全球贸易规则以及全球供应链的重构。至此,2025 年以来,特朗普已于 2 月和 4 月分别开启两轮关税政策。第一轮关税政策主要针对钢铁、铝、汽车等战略性产业和特定国家征收,第二轮关税政策对所有国家征收的同时,对于对美贸易的主要顺差国额外征收对等关税,代表此轮贸易战进一步升级。今年以来美国已分别在 2 月和 3 月各对中国加征 10% 关税 (合计 20%),加上 4 月额外对中国加征的 34%,今年已对中国加征 54% 的全面关税。

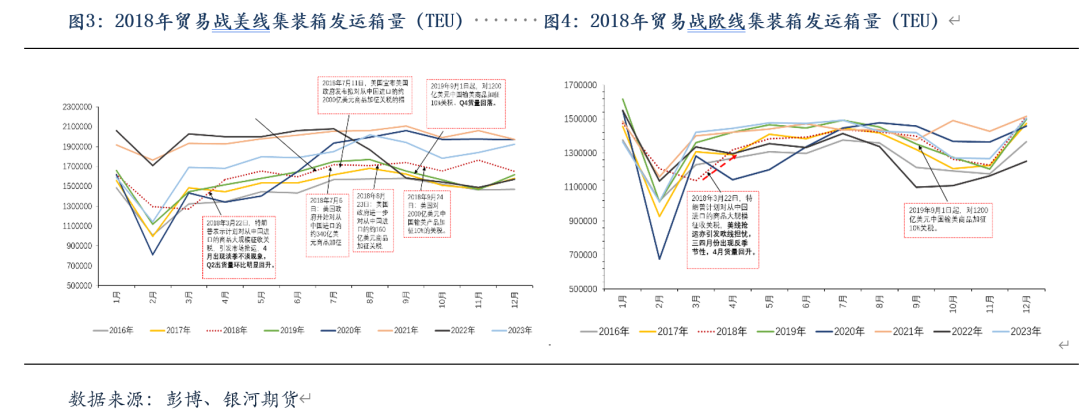

二、此轮贸易战比 2018 年影响更大,关注美国对东南亚关税政策

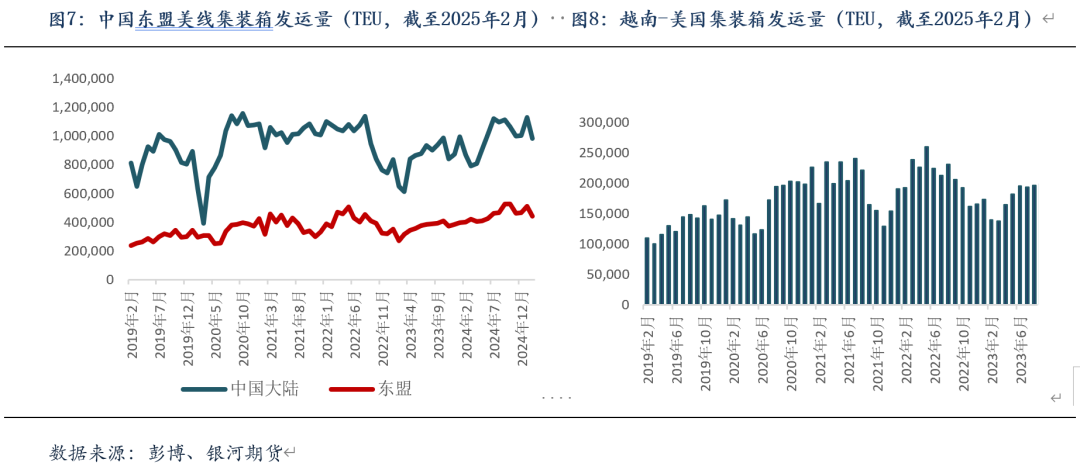

此轮关税的加征无论在力度还是范围上都超过 2018 年,中国向东南亚的转口贸易和产业转移进度可能会受到影响,需关注美国对东南亚尤其是越南的关税政策。一方面,2018 年贸易战美国只针对中国加征关税,但此次贸易战是美国对全球范围的加征关税,另一方面,东南亚是中国产业转移和转口贸易的重要地区,美国若对东南亚加征较高关税,中国至东南亚地区的转口贸易和产业转移也会受到相应抑制。清明假期期间,部分东南亚国家针对美国加征关税的态度出现让步和妥协,若后续越南等国家被加征幅度出现缓和,中国对东南亚的产业转移趋势受到的影响会弱化,仍需关注后续关税和政策调整动态。

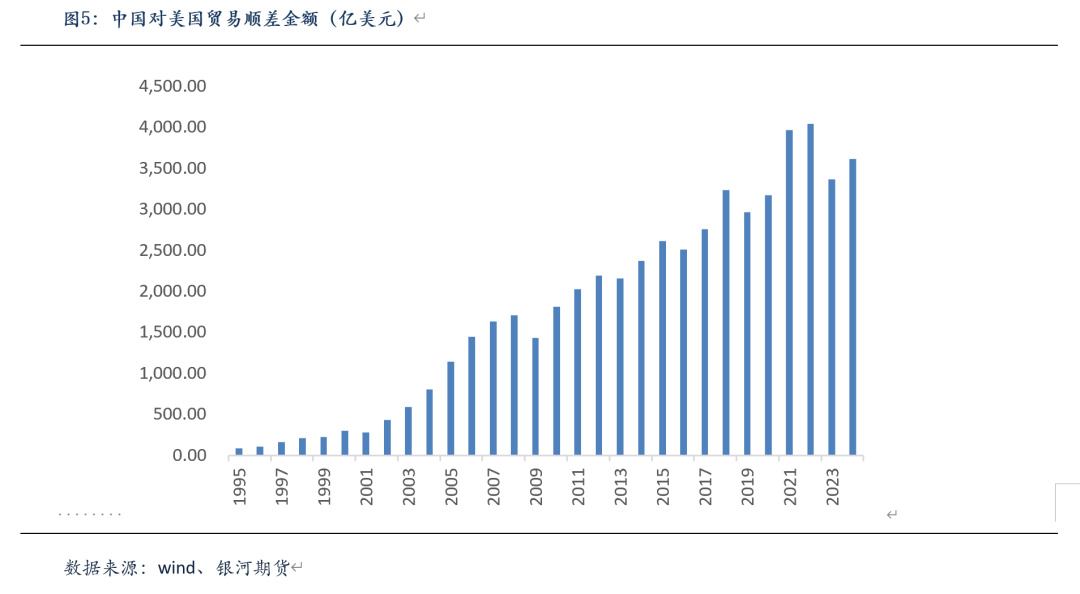

美国对全球贸易逆差达 1.21 万亿美元,中国为美国最大贸易逆差来源国。2024 年,美国对全球贸易逆差达 1.21 万亿美元,较 2017 年增长 50%。2024 年,中美商品贸易总额达 6883 亿美元,中国对美出口 5247 亿美元,进口 1637 亿美元,贸易差额 3610 亿美元。

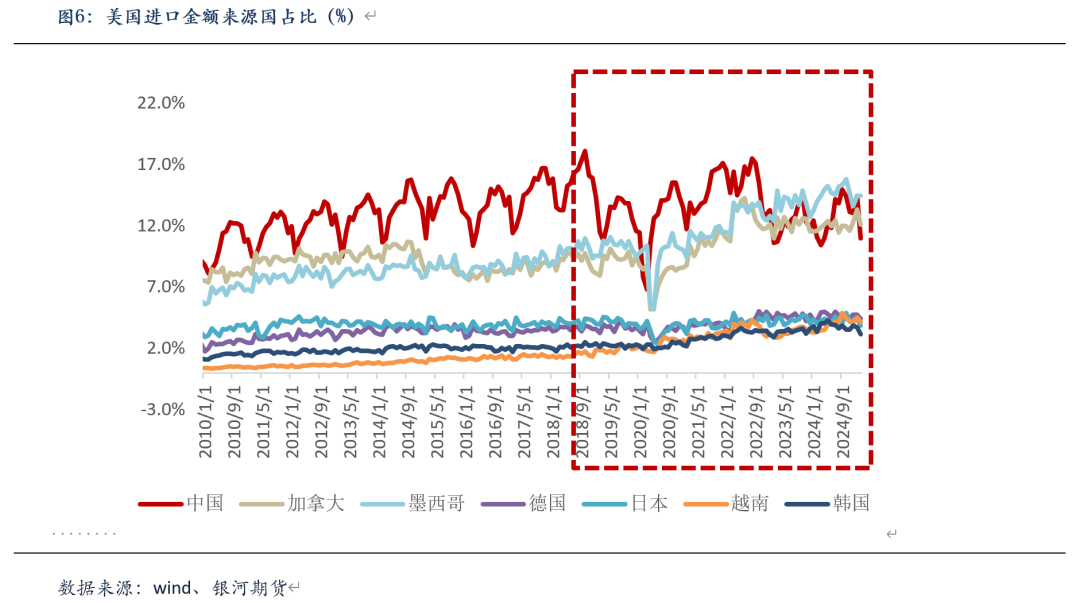

自 2018 年贸易战后,美国对中国的进口依存度已经出现明显下降,墨西哥和加拿大在美国进口来源国的占比逐渐上升。另外,2018 年贸易战后,越南在美国的进口来源国中占比明显增加,从 2018 年的不足 1.5% 上升到目前的超过 4% 的份额,其中有部分原因是来源于中国对越南的转口贸易和产业转移。

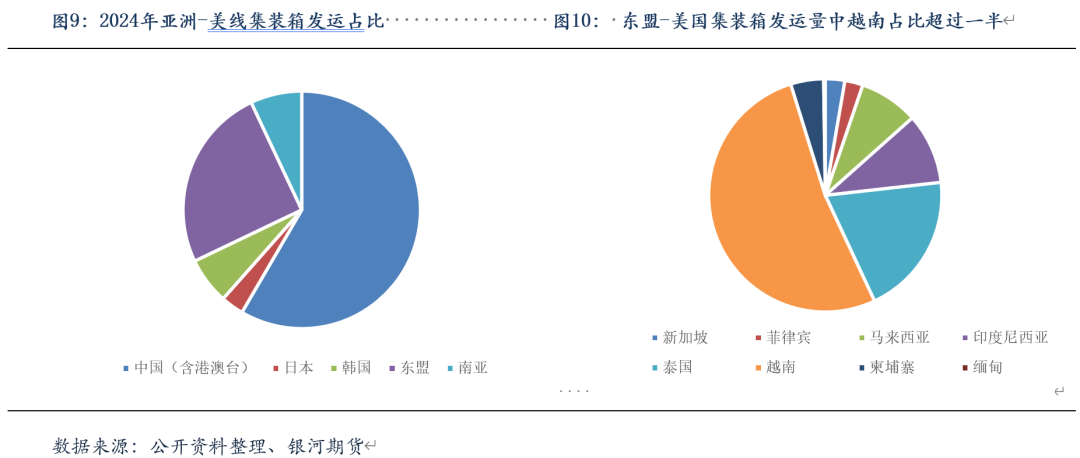

从越南到美国的出口来看,2024 年越南对美国出口集装箱量 280 万 TEU(其次为泰国,106 万 TEU),占东盟-美国发运量的 52%,占亚洲-美国发运量的 13%,同比增长 30%。越南在中国转口贸易和企业出海中的重要性显而易见,因此,后续美国对东南亚国家,尤其是越南的关税政策谈判需重点关注。

三、美国进出口箱量占全球两成,家具家居照明产品居首

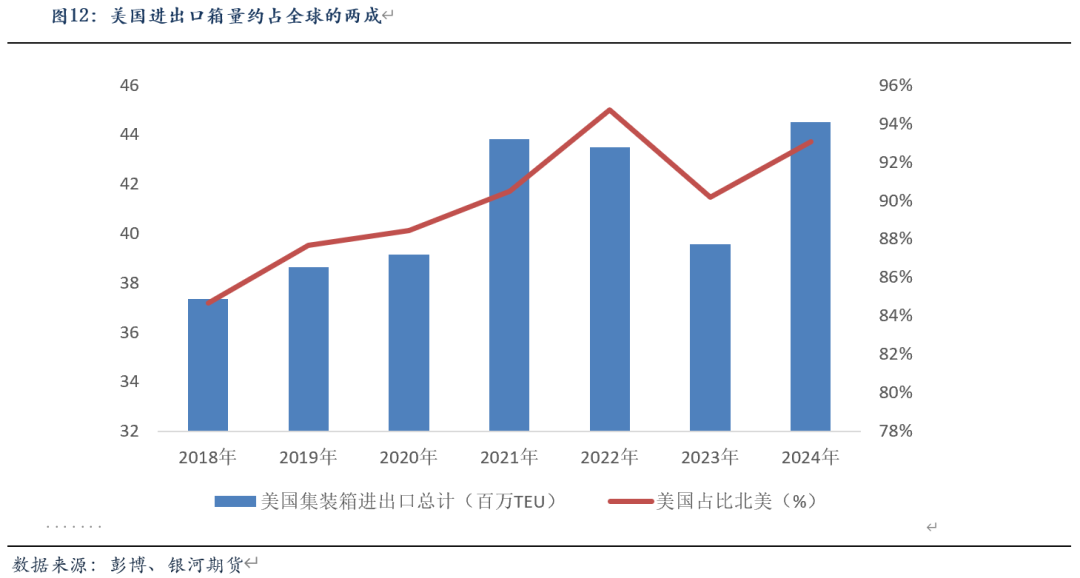

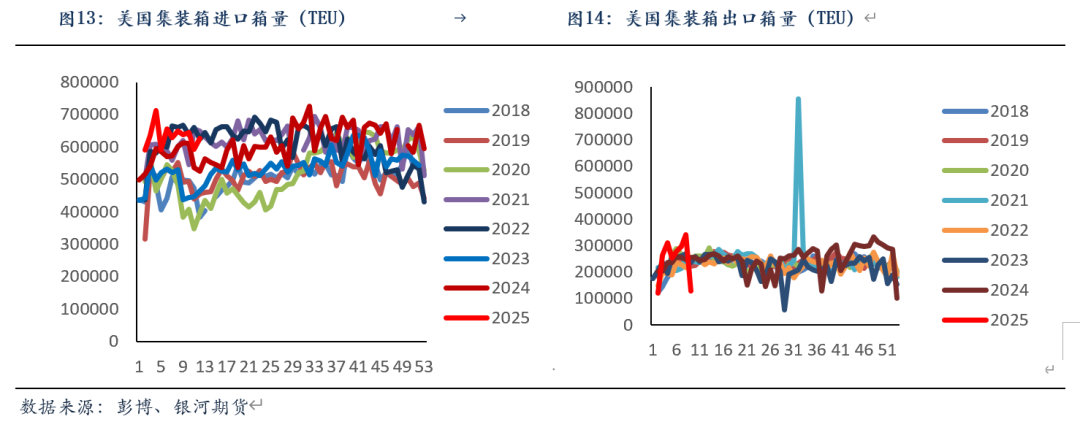

2024 年,全球集装箱海运贸易量为 212.7 百万 TEU,美国进出口总量约为 4451 万 TEU,约占全球的两成。从具体的进出口结构来看,2024 年美国共进口集装箱货物 3155 万 TEU,出口 1296 万 TEU。最新数据显示,2025 年第一季度,美国进口集装箱量约为 696 万 TEU,同比+11.1%。

分货种来看,美国进口最多的集装品类为家居家具照明等产品,2024 年该品类进口箱量为 411 万 TEU(占比 13%),其次为核反应设备/计算机等,2024 年进口箱量 315 万 TEU(占比 10%),另外,塑料及其制品电气设备、车辆 (除火车外)、玩具、运动器材等产品的进口也位居前列,目前,从最新的对美出口的关税税率情况来看,主要行业对美出口的品类中纺服服装、机械与电气设备、电子、汽车及零部件等面临的总体税率较高,关税加征后预计对以上产品的出口发运影响较大。

四、关税压制集装箱发运,预计后续边打边谈关注具体实施情况

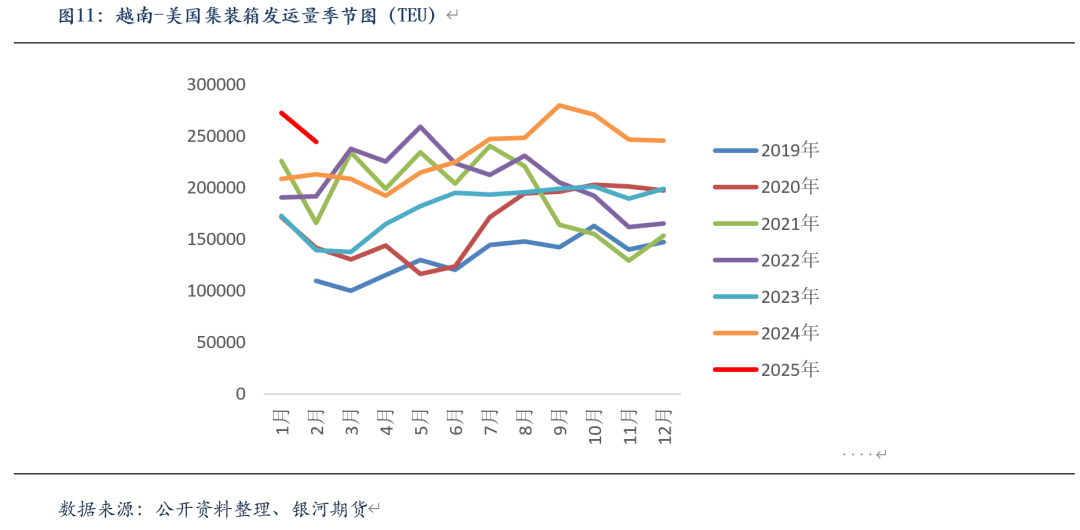

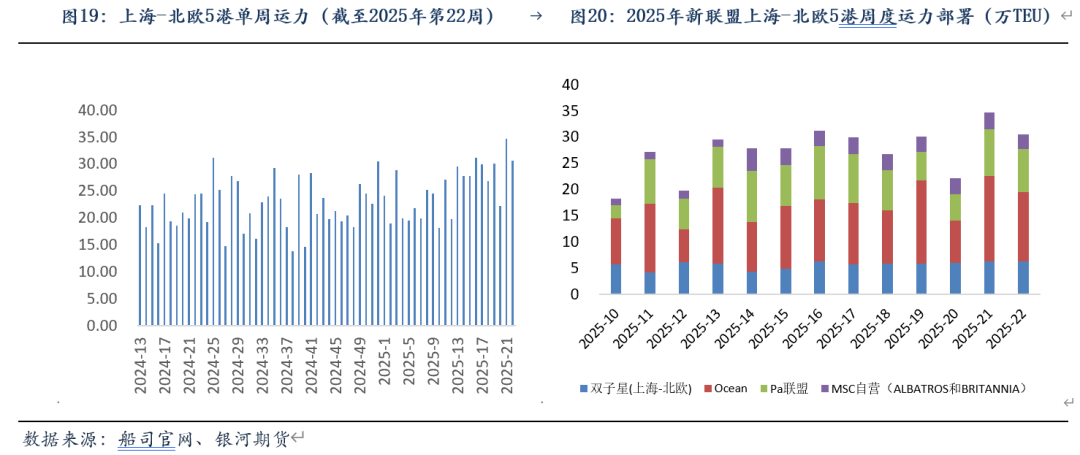

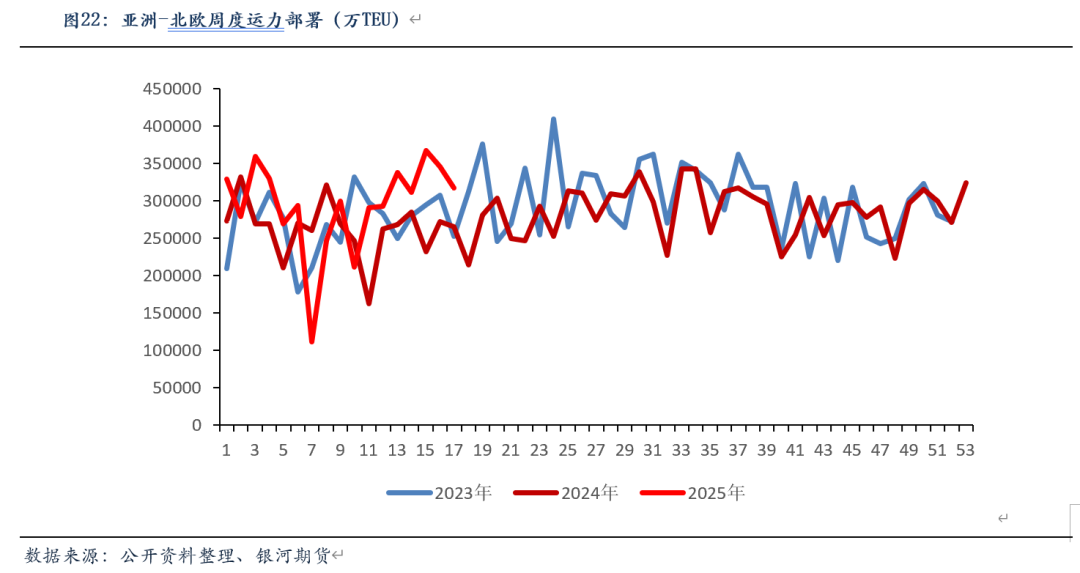

2024 年底前后受特朗普上台预期影响,欧美航线出现较为明显的抢运,2024 年 12 月和 2025 年 1 月增速明显超出预期,经过约一个季度左右的发运,同比增速已明显回落。目前在集运市场即将迎来 Q2 传统发运旺季,但在运力供应高位且抢出口动能弱化的背景下, 关税的实施可能使得 Q2 的出口压力进一步显现,旺季运价高度将进一步受到压制。

中长期看,此轮对等关税如果实施,将加大美国经济衰退风险,减缓全球经济增速,对集装箱发运形成压制。全球贸易量下降担忧背景下,运力供需结构边际转向宽松,全球集装箱航线集运价格可能受到不同程度的压制,关注供应链重构的进程。

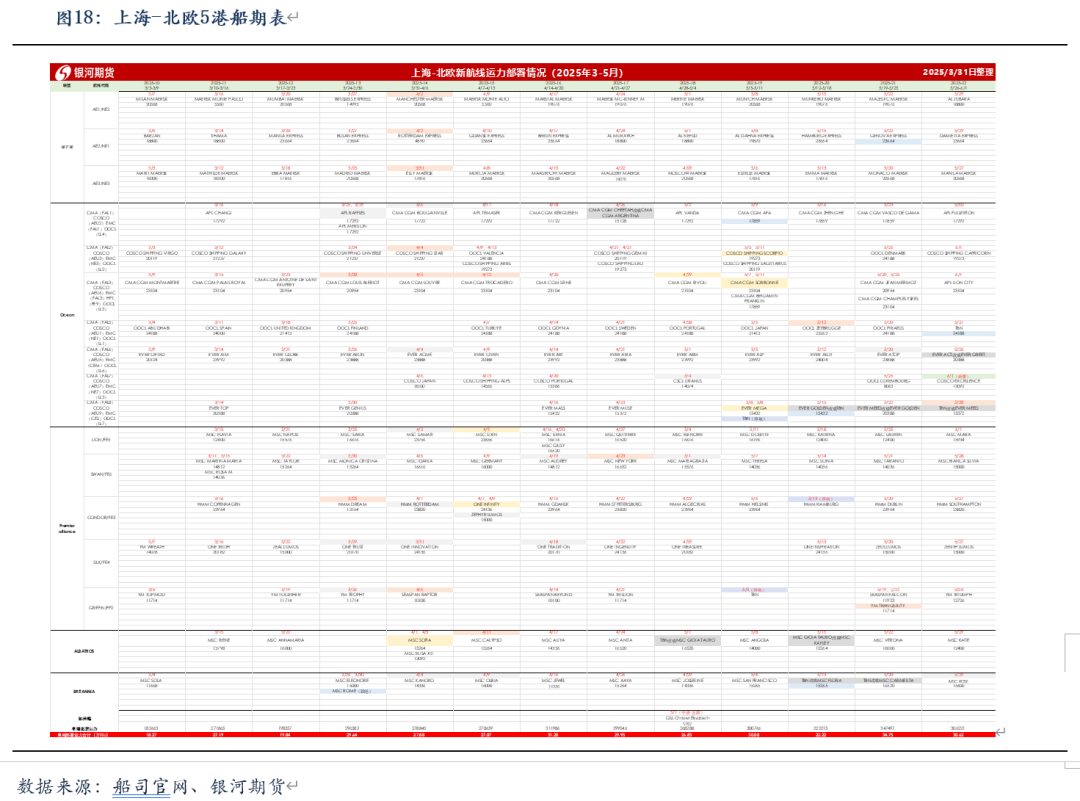

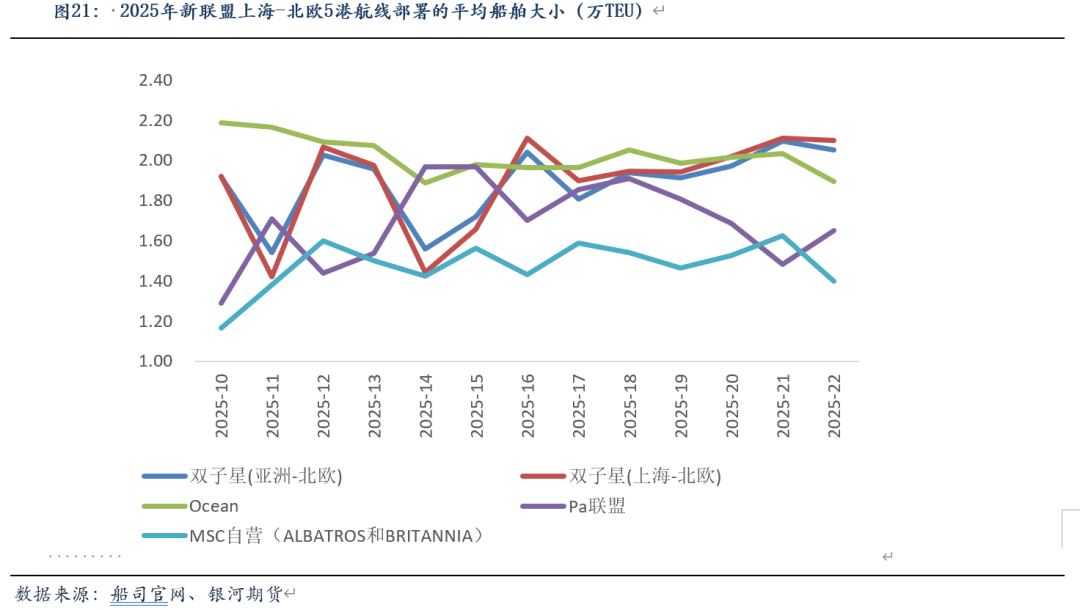

目前从新联盟的欧线船期表可以看到,尽管欧线一般以 2 万 TEU 左右的大船为主,但仍有部分偏小船型部署在欧线 (包括少量几千 TEU 的加班船),其中 PA 联盟整体船型偏小,MSC 的两条自营航线当前部署船型也在 1.5 万 TEU 左右。若美线及其他航线货量发运受到关税压制货量出现下降,部分船型 (尤其美东 1.3-1.5 万 TEU 船型) 存在退出美线部署在其他远洋航线的可能,如: 欧洲、非洲、地中海、南美等航线,其运价也会在一定程度上受到未来全球货量减少以及船期重新调配的影响。

不过,中国对其他国家对等关税的实施时间目前设在 4 月 9 日,中国对美国的反制实施目前设在 4 月 10 日,仍存在博弈空间。多边及小范围贸易规则谈判仍将持续进行,后续仍需关注具体的关税政策的谈判及实施情况,以及具体关税实施的力度和节点,可能会对发运节奏产生影响。

(银河期货)

文章转载自 东方财富