在美联储释放明确降息信号的背景下,美国债券市场迎来新一轮上涨行情。

近期,10 年期美债收益率跌破 4.3% 关口,30 年期美债收益率同步下探至目前的 4.8% 附近。这一波动反映了市场对美联储货币政策的重新定价,而降息预期正成为驱动全球资本流向的核心变量。

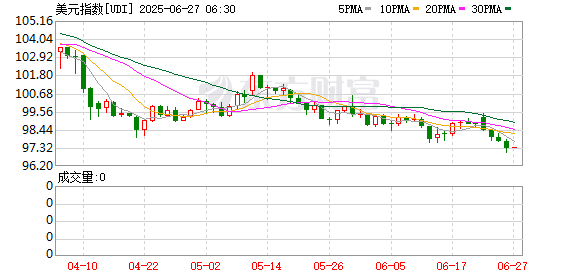

美元指数跌破 97 关口,日内下跌一度达 0.72%,创 2022 年 2 月以来新低。

6 月 26 日,美股三大指数集体上涨,截至发稿,道指涨 0.44%,纳指涨 0.50%,标普 500 指数涨 0.46%。

个股方面,英伟达涨超 1%,续刷历史新高。稳定币概念股 Circle 强势反弹,大涨超 13%。

美债价格攀升

美联储官员发表鸽派言论提振了市场对降息的押注,美国国债期货价格近期接连走高,中短期国债期货表现更为明显。

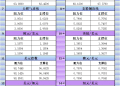

2 年期美债期货价格自 5 月 29 日以来已累计上涨 0.65%,最新报价为 103.305 美元,创今年 5 月初以来的新高。

5 年期美债期货价格自今年 6 月 11 日以来,也已累计上涨超 1%,最新报价为 108.275 美元,同样也刷新了今年 5 月上旬以来的新高。

10 年期美债期货价格以及 30 年期美债期货价格也有所表现,但相对短期美债期货价格而言,表现相对较弱。

美债收益率近期有所下降,30 年期美债收益率目前为 4.812%,20 年期美债收益率为 4.816%,10 年期美债收益率为 4.269%,5 年期美债收益率为 3.835%。

对于目前短期美债和长期美债的不同表现,中信建投认为,受益于降息预期,短债目前的确定性更高;财政赤字、债务风险、特朗普政策的干扰下,长债的风险更大。

中信建投表示,看好短端利率下行:(1) 收益率与联邦基金利率联系更紧密,与经济基本面走势相关度低;(2) 赤字上升、债务供给压力对其流动性影响更小。

但同时,中信建投也担忧长债利率波动:(1) 美国财政负担、债务风险、评级下调的讨论持续升温,这部分压力更多体现在长债收益率上;(2) 特朗普政策高度不确定,导致美国与非美关系恶化,潜在海外需求下降的影响,也更多体现在长债上;(3) 关税影响下,通胀担忧未消散,通胀上行更多影响长端收益率。

美联储降息预期升温

近日,美联储主席鲍威尔就半年度货币政策报告出席国会听证会时表示,美联储仍将 「先观察更多经济走势,再考虑是否调整政策」。

鲍威尔表示,尽管当前存在高度不确定性,美国经济形势仍然稳健。失业率保持在较低水平,通胀已大幅回落,但仍略高于 2% 的长期目标。美联储将继续根据最新数据、经济前景和风险平衡来决定适当的货币政策立场。

值得一提的是,美国总统特朗普自就任以来一直敦促美联储降息,公开批评鲍威尔是 「太晚先生」。而美联储今年以来的四次货币政策会议均未宣布降息。

对于是否降息,鲍威尔表示,联邦基金利率的实际走向将取决于美国经济的发展路径,而这具有高度不确定性。「就目前而言,委员会中有明显多数认为,在今年晚些时候降息将是合适的,但同时也存在相当显著的少数持不同意见。」

中邮证券认为,当前,关税上调可能带来的阶段性扰动仍是美联储进一步降息的主要掣肘。预计下一次降息将在 9 月份开启,若届时能够确认关税对通胀的影响为一次性的价格调整,不具备持续性,美联储可能会在四季度连续降息。

6 月 18 日美国联邦储备委员会结束为期两天的货币政策会议,宣布将联邦基金利率目标区间维持在 4.25% 至 4.50% 之间不变。美联储决策机构联邦公开市场委员会当天发表声明说,近期指标显示,美国经济活动继续以稳健的速度扩张,失业率保持低位,劳动力市场状况较稳固,但通胀率仍然略高。声明表示,美国经济前景仍具较大不确定性,联邦公开市场委员会将继续监控风险因素,并准备视情况调整货币政策立场。后续美联储是否降息仍需观察美国经济走势,尤其是通胀率、失业率及经济增速表现。

国联民生证券表示,从美国经济基本面来看,最新的就业和通胀数据并不差,不过虽然就业市场仍表现稳健,但或存隐忧。核心通胀的回落虽略好于预期,但关税的影响还未完全体现,短期的通胀预期继续上行。美联储或需要在看到经济数据实际恶化后才会降息,2025 年降息时点或偏晚。

摩根士丹利发布最新研报,分析师 MichaelTGapen 等预测由于关税政策将推动通胀在今年夏季上升至 3.0%—3.3%,同时移民管控政策将保持劳动力市场紧张,美联储在 2025 年全年不会降息。该投行预计,降息将从 2026 年 3 月开始,全年共有七次降息,将利率降至 2.5%—2.75% 区间。

(证券时报)

文章转载自 东方财富