随着大宗商品价格波动加剧,A 股上市公司对风险管理的意识不断提升,参与期货套期保值的数量大幅增长。

券商中国记者发现,近日佛燃能源、新奥股份、隆基股份、三一重工等多家上市公司陆续发布拟开展套期保值的公告,并且套保额度都不小。数据显示,今年前 11 个月累计共有 1782 家上市公司发布了套期保值相关公告,较去年全年增加 279 家。

此外,保险资金也在加速布局期货市场,积极运用国债期货、股指期货等工具开展套期保值,有效管理利率风险与权益市场波动。

大额套保公告频现

越来越多的上市公司将衍生品套期保值作为公司稳健经营的重要手段。

券商中国记者发现,包括佛燃能源、新奥股份、隆基股份、三一重工在内的多家行业龙头企业,近期均审议通过了高额度的套期保值业务计划。

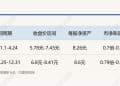

12 月 10 日,佛燃能源公告,其 2026 年度商品及外汇套期保值业务的最高合约价值不超过 120 亿元人民币,保证金上限达 41.7 亿元。交易品种包括天然气、油品、化工产品、有色金属等商品。

同一天,新奥股份也通过了 《关于 2026 年度大宗商品套期保值额度预计的议案》,预计动用的交易保证金和权利金上限为 47 亿美元,该额度在授权期限内可循环使用,交易的商品主要包括 BRENT 原油、JCC 原油、JKM 天然气、Henry Hub 天然气、TTF 天然气等品种,交易类型包括掉期、期权及其产品组合等。

12 月 8 日,隆基股份公告称,公司生产经营涉及的主要原材料多晶硅、白银、铜、铝、锡等属于大宗原材料,易受宏观经济形势、产业供需等因素影响呈现较大波动,拟在 2026 年度开展商品期货套期保值业务,开展期货套期保值业务任意时点占用的保证金最高额度不超过 15 亿元人民币。

12 月 5 日,三一重工公告称,为有效规避原料现货价格波动对公司生产带来的不利影响,公司全资子公司三一汽车制造有限公司 2026 年将继续开展期货套期保值业务,预计动用的交易保证金和权利金上限不超过人民币 8 亿元,预计任一交易日持有的最高合约价值不超过人民币 20 亿元。

1782 家公司参与套保,汇率、铜品种成套保热门

据避险网最新统计,2025 年 11 月,共有 129 家实体行业 A 股上市公司发布了 216 条套保相关的公告,发布套保相关公告的上市公司家数较 2024 年同期增加 78 家,同比增长约 153%。

整体来看,1—11 月累计共有 1782 家实体行业 A 股上市公司发布了套期保值相关公告,较 2024 年全年增加 279 家,增长 18.6%。

从企业针对的风险类型来看,汇率风险继续排在第一位,利率、商品风险紧随其后。1—11 月,分别有 1311、517、481 家实体行业上市公司发布了汇率、利率和商品套保相关的公告,相比 2024 年同期同比增长率分别为 13%、17% 和 16%。

从行业分布来看,2025 年 1—11 月,电子、基础化工、电力设备、机械设备和医药生物是套保公司家数最多的几个行业;在品种上,铜品种套保热度最高,铝、钢材、碳酸锂位列其后。

业内人士表示,随着产业链国际化程度不断提升,企业对价格、汇率、利率风险敞口的管理已从 「被动应对」 转向 「主动管理」。

险资加速布局期货市场

不仅上市公司积极入场,保险资金也在全面提升在期货市场的参与度。

随着 《保险资金参与金融衍生产品交易办法》《保险资金参与国债期货交易规定》《保险资金参与股指期货交易规定》 等系列制度文件相继落地,保险资金参与期货市场的制度体系日趋完善。在监管政策引导与市场机制协同推动下,保险机构正稳步拓宽参与期货市场的广度与深度。

中国期货市场监控中心数据显示,截至目前,已有超过 30 家国内保险机构进入期货市场,积极运用国债期货、股指期货等工具开展套期保值,有效管理利率风险与权益市场波动,资产负债管理与整体抗风险能力得到进一步增强。

2025 年前 11 个月,保险资金在期货市场新开账户数量同比增长 166%,有效账户增量创下历史新高,行业头部期货公司成为核心服务力量。保险资金稳步增配期货市场,既展现了其作为长期资金的专业运作能力,也为期货市场注入了更丰富的流动性、更强的稳定性和结构性活力。

市场普遍认为,保险资金作为长期资金的稳定力量,其持续增配期货市场,将为市场带来三大效应,增强流动性、提升市场稳定性、优化参与者结构,这对我国期货市场长期健康发展意义重大。

无论是上市公司还是保险资金,对衍生品风险管理工具的接受度和使用程度均在快速提升。从商品、汇率到利率,越来越多的企业将期货、期权等工具视为稳健经营和防范波动的重要工具。

(券商中国)

文章转载自 东方财富