来源:

财联社

7 月 7 日,科创债正式迎来 「开闸」60 天的节点时刻。2 个月来,银行对发行科创债的态度如何?

今日,依据 wind 数据等,财联社记者统计发现,两个月来,已经有 23 家银行成功发行科创债,涉及机构包括政策性银行、国有大行、股份行、城商行和农商行。业内人士认为,银行成为发行科创债的主力军,有其政策优势。市场成熟后,预计科创债在银行融资结构中占比有望提升。

23 家银行 「抢滩」 科创债 国有大行仅邮储银行暂缺位

进入下半年,银行发行科创债的热情依然未减。中国货币网信息显示,7 月 3 日,长沙银行、四川银行成为最新入局科创债的银行机构,分别成功发行 40 亿元和 11 亿元的科创债。

5 月 7 日,科创债正式 「开闸」,启动发行上市的大幕。以此计算,在刚刚过去的两个月内,包括政策性银行、国有大行、股份行、城商行和农商行在内的各类银行机构均已经 「粉墨登场」。

今日,依据 wind 数据等,财联社记者统计发现,截至 7 月 8 日上午,目前已经有 23 家银行成功发行科创债,分别为国家开发银行、工商银行、农业银行、中国银行、建设银行、交通银行、兴业银行、浦发银行、中信银行、浙商银行、华夏银行、渤海银行、上海银行、北京银行、徽商银行、南京银行、杭州银行、重庆银行、湖州银行、东莞银行、四川银行、长沙银行以及青岛农商行。

其中,按照机构类型来看,六大国有行当中,目前仅邮储银行暂未发行科创债;12 家全国性股份行中,已经有 6 家机构成功发行科创债;地方城商行当中,已有 10 家机构成功发行科创债。此外,青岛农商行成为目前唯一一家获批发行科创债的地方农商银行。

市场首现商业银行浮息科创债券 利率分化明显

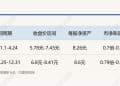

值得注意的是,依据 wind 数据等,财联社记者统计发现,目前 23 家银行累计发行 27 只科创债,发行规模超 2200 亿元。但是,由于种种因素,各家银行的科创债票面利率并不相同。

具体来看,国家开发银行的 3 只科创债券利率最低,40 亿元的 182 天贴现债票面利率为 1.17%,100 亿元的 3 年期固息债票面利率为 1.35%,2 年期 DR(存款类金融机构间的债券回购利率) 浮息债票面利率为 1.47%。

国有大行 3 年期科创债的票面利率多在 1.65%,而股份行利率比国有大行稍高一点,浦发银行、中信银行、浙商银行、兴业银行的 3 年期科创债票面利率均为 1.66%,渤海银行的 3 年期科创债票面利率为 1.75%。

相比而言,地方城商行的发行利率普遍较高,比如北京银行、上海银行、杭州银行、徽商银行的 3 年期科创债票面利率为 1.67%,重庆银行的 5 年期科创债票面利率为 1.85%、湖州银行的 3 年期科创债票面利率为 1.95%。

此外,财联社记者注意到,随着科创债发行的持续深入,近期市场上还出现了新型银行科创债——7 月 3 日,四川银行发行的 5 年期浮动利率科创债上市流通,其发行规模 11 亿元,是债券市场首单商业银行浮息科创债券 (证券名称为四川银行股份有限公司 2025 年科技创新债券),票面利率/浮动债首次票面利率为 1.8500%,计息方式为 「浮动利率」。

对此,博通分析金融行业资深分析师王蓬博向财联社记者表示,银行机构成为科创债发行的主力,源于政策鼓励和自身优势。政策引导金融机构支持科创,加之银行资金实力强、信用更好,而且能够以更低资金成本发行此类债券,「并且还可对接科创企业融资需求」。如果银行能够做好风险管控,随着市场不断成熟,科创债预计能够在银行的融资结构中占比提升。

(财联社)

文章转载自东方财富