每经编辑|肖芮冬

8 月 19 日,市场全天冲高回落,三大指数微跌。沪深两市全天成交额 2.59 万亿元,较上个交易日缩量 1758 亿元,成交额连续 5 个交易日超 2 万亿元。在市场新高后,短期回踩是正常现象,投资者不必恐慌,短期建议可参照均线等技术指标设置止盈/止损点,没有大幅背离或者跌破预设的技术指标即可继续做多。从盘面上看,AI 硬件维持强势,午后机器人概念股大涨。截至收盘,沪指跌 0.02%,深成指跌 0.12%,创业板指跌 0.17%,中证 A500 指数跌 0.43%。

来源:Wind

算力硬件方面,我们关注到 (1) 海内外云厂商最新财报和指引显示仍在扩大 AI 领域的资本开支,且市场对此表示认可;(2) 云服务相关板块的营收增长加速,且 AI 开始为其他业务赋能,投资逻辑的闭环得到印证;(3) 随着美国贸易政策近期稳定性有所提升,及 AI 应用端的渗透加速,算力硬件的高景气料将延续;(4) 算力上游的光模块市场已形成高度稳固的寡头垄断,国内相关企业优势明显,并通过技术投入不断加深护城河。

通信 ETF(515880) 和创业板人工智能 ETF(159388) 的成分券覆盖光模块头部企业。其中,通信 ETF 的标的指数中光模块占比高达 43%,深度参与全球算力硬件产业链,高度受益于该领域的景气上行,投资者可通过它们布局相关机会。

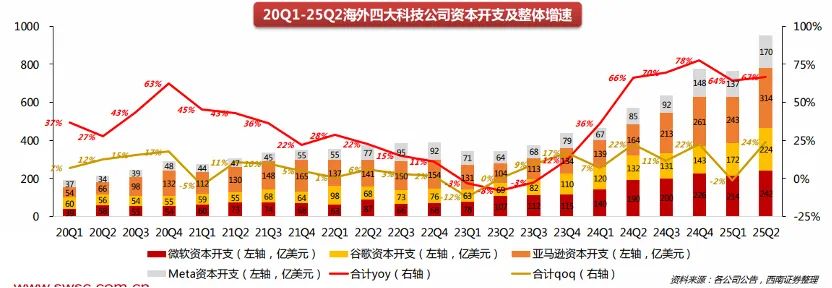

海内外云厂商资本开支再创新高,同比增速保持高位。据西南证券统计,2025Q2 海外四大云厂商 (亚马逊、谷歌、Meta、微软) 资本开支约 950 亿美元,同比增长 64%,环比增长 24%,投资规模均超出市场预期。从指引来看,本季度资本开支预估也大幅上调,四大云厂商 2026 年资本开支指引合计增加了约 500 亿~750 亿美元。此外,尽管资本开支增加,大型科技股的整体利润率依旧非常强劲,按照 GAAP 每股收益修正值衡量达到 4%~10%,这也构成了市场认为资本开支增长是可持续的重要理由。国内方面,上周腾讯发布财报,当季资本开支 191 亿元,同比增幅达 119%。(提及具体公司仅为说明行业观点,不构成投资建议,下同)

从云厂商/科技巨头的收入端来看,对 AI 算力的需求及 AI 本身已开始贡献收入,形成良性循环,从而印证整个产业链的投资逻辑。公有云方面,Azure/AWS/Google Cloud 分别增长了 4%/1%/4%;广告/推荐算法方面,Meta 称 AI 提升了其广告系统的整体效率和收益,为旗下 Instagram 和 Facebook 带来了 5% 和 3% 的广告转化率提升。

目前,算力上游的光模块市场已形成高度稳固的寡头竞争格局,国内相关企业在全球优势明显。如中际旭创、新易盛、天孚通信等通过深耕专业领域,且与海外客户保持多年深度合作形成 「技术+客户结构领先」 的卡位优势,高度受益于算力硬件领域的景气上行。投资者可通过通信 ETF(515880) 和创业板人工智能 ETF(159388) 布局相关投资机会。

风险提示

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票 ETF/LOF 基金/联接基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

文章转载自 每经网