【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

有效联邦基金利率在过去两年间一直维持在美联储基准利率目标区间的底部附近,但可能很快会温和上行,这预示着银行超额准备金的消耗速度正快于预期。

美国财政部自 7 月开始增加短期票据发行,由此产生的一系列因素正在将资金从金融体系中吸走,并对超短期利率构成压力。

尽管联邦基金利率的设计本意是在 25 个基点的目标区间内波动,但在过去两年中,除了美联储自身调整政策利率时,它几乎纹丝不动——即便其他短期利率持续攀升,这引发了关于美联储究竟应以哪个基准利率为调控目标的争论。若在非利率设定时期出现联邦基金利率上行的走势,将标志着其对金融条件收紧产生了一定的敏感性。

莱特森 ICAP 首席经济学家克兰德尔 (Lou Crandall) 在给客户的报告中写道,利率上行 「正以快于我们预期的速度逼近」。他表示,市场趋势暗示该利率 「可能已徘徊在从 4.08% 微升至 4.09% 的边缘」,尽管这一变动可能仍需数周时间才会发生。

随着商业银行在央行的准备金持续下降,流动性正在收紧。外资银行持有的现金资产下降速度甚至比美国本土银行更快。

华尔街策略师正密切关注银行准备金余额,因为美联储一项隔夜贷款工具的使用量——长期以来被视为融资市场流动性过剩的衡量指标——已降至四年低点。

银行准备金目前略高于 3 万亿美元,若其降至防止市场动荡所需的最低舒适水平,将迫使美联储进行干预。美联储理事沃勒近期估计这一水平约为 2.7 万亿美元。

联邦基金市场曾是隔夜银行间贷款的重要渠道,以往能发出融资条件收紧的信号。但金融危机和疫情期间的大规模货币刺激政策使美国银行体系充斥着美元,导致银行很大程度上退出联邦基金市场,转而将资金直接存放在美联储。

克兰德尔指出,由于非美国机构可供在市场部署的剩余资金减少,支撑联邦基金利率的交易量已然下降。此外,流动性收紧已引发无担保融资利率加权分布的重塑。

「本月,外资银行在美联储的总准备金余额下降得比我们预期更快、更早,」 他表示。

外资银行持有的美元规模已连续第三周下降,这是自年初以来最长的连续下降周期。

策略师们对有效联邦基金利率将于多快开始上行看法不一。尽管克兰德尔预计未来几周内将出现微升,但花旗集团策略师威廉姆斯 (Jason Williams) 和普拉塔 (Alejandra Vazquez Plata) 表示,他们尚未看到准备金分布出现足以支撑利率上行的变化。不过他们指出,该基准利率有可能在年底前上升 1 至 2 个基点。

以下是判断联邦基金利率可能何时上行的关键观察点:

外资银行现金水平

根据美联储最新数据,在截至 9 月 10 日的三周内,外资银行机构持有的现金资产已下降约 2550 亿美元,至 2024 年底以来的最低水平。当外资银行资金充裕时,它们倾向于进行所谓的 「美联储套利」——在联邦基金市场借款,然后将这笔现金存放在央行以赚取 IORB(目前为 4.15%)。但随着市场条件收紧,联邦基金和欧洲美元市场的隔夜借款成本呈上升趋势,非美银行的超额余额开始缩水。

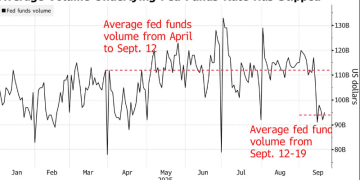

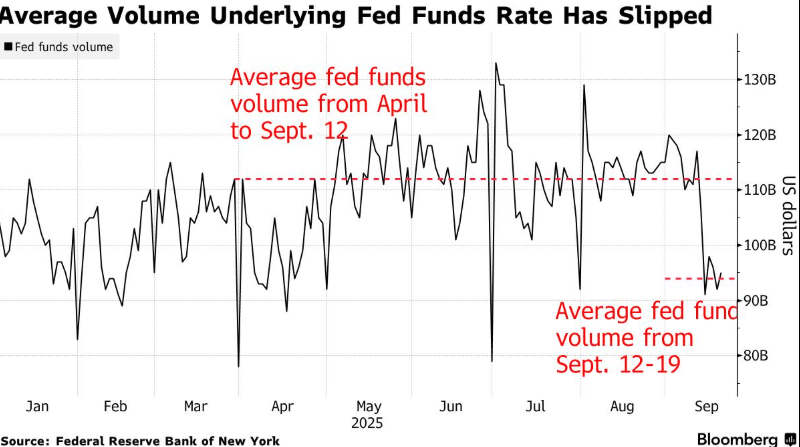

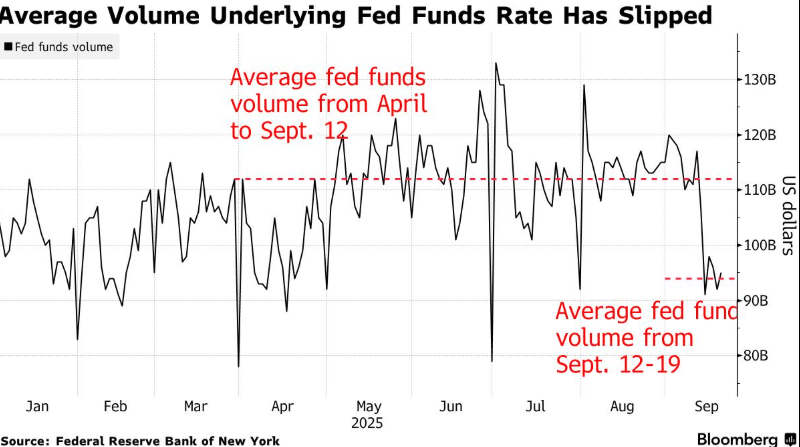

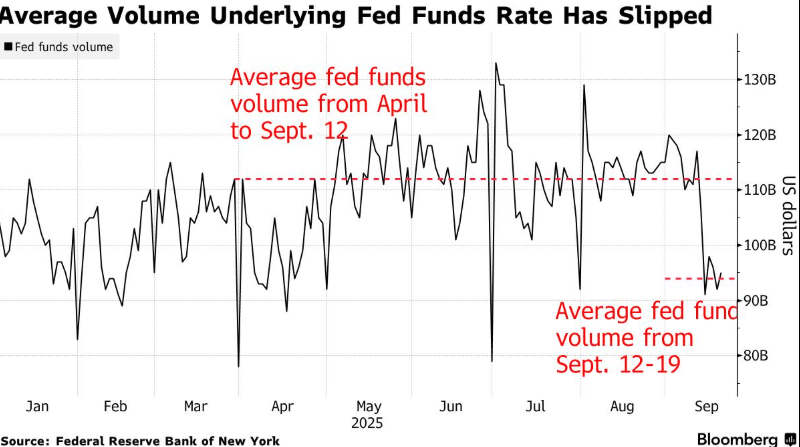

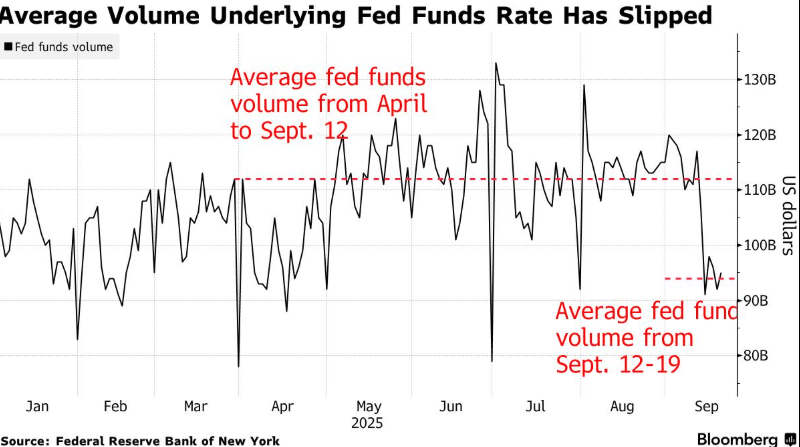

联邦基金交易量

外资银行过剩流动性的减少已导致支撑联邦基金利率的交易量下降。根据莱特森 ICAP 的数据,联邦基金交易量已连续约一周未超过 1000 亿美元,而自 4 月下旬以来的平均水平约为 1130 亿美元。花旗策略师预计,在小型国内银行开始竞标联邦基金之前,交易量将出现 「更明显的下降」,并指出截至 2025 年第一季度,国内联邦基金交易量平均占比为 7%,远低于 2018 年 26% 的平均水平。

第 75 百分位数

在上周美联储下调基准政策目标利率之前,联邦基金利率的第 75 百分位数——被视为银行融资成本的代理指标——已出现小幅上升。虽然分布的变化往往预示着中位数利率即将变动,但此类上升可能会滞后于有担保隔夜融资利率等其他融资基准。美国银行策略师卡巴纳 (Mark Cabana) 和克雷格 (Katie Craig) 上周写道,这需要贴现票据利率相对于其他货币市场利率持续升高一到两周,才能推动联邦基金利率变动。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

有效联邦基金利率在过去两年间一直维持在美联储基准利率目标区间的底部附近,但可能很快会温和上行,这预示着银行超额准备金的消耗速度正快于预期。

美国财政部自 7 月开始增加短期票据发行,由此产生的一系列因素正在将资金从金融体系中吸走,并对超短期利率构成压力。

尽管联邦基金利率的设计本意是在 25 个基点的目标区间内波动,但在过去两年中,除了美联储自身调整政策利率时,它几乎纹丝不动——即便其他短期利率持续攀升,这引发了关于美联储究竟应以哪个基准利率为调控目标的争论。若在非利率设定时期出现联邦基金利率上行的走势,将标志着其对金融条件收紧产生了一定的敏感性。

莱特森 ICAP 首席经济学家克兰德尔 (Lou Crandall) 在给客户的报告中写道,利率上行 「正以快于我们预期的速度逼近」。他表示,市场趋势暗示该利率 「可能已徘徊在从 4.08% 微升至 4.09% 的边缘」,尽管这一变动可能仍需数周时间才会发生。

随着商业银行在央行的准备金持续下降,流动性正在收紧。外资银行持有的现金资产下降速度甚至比美国本土银行更快。

华尔街策略师正密切关注银行准备金余额,因为美联储一项隔夜贷款工具的使用量——长期以来被视为融资市场流动性过剩的衡量指标——已降至四年低点。

银行准备金目前略高于 3 万亿美元,若其降至防止市场动荡所需的最低舒适水平,将迫使美联储进行干预。美联储理事沃勒近期估计这一水平约为 2.7 万亿美元。

联邦基金市场曾是隔夜银行间贷款的重要渠道,以往能发出融资条件收紧的信号。但金融危机和疫情期间的大规模货币刺激政策使美国银行体系充斥着美元,导致银行很大程度上退出联邦基金市场,转而将资金直接存放在美联储。

克兰德尔指出,由于非美国机构可供在市场部署的剩余资金减少,支撑联邦基金利率的交易量已然下降。此外,流动性收紧已引发无担保融资利率加权分布的重塑。

「本月,外资银行在美联储的总准备金余额下降得比我们预期更快、更早,」 他表示。

外资银行持有的美元规模已连续第三周下降,这是自年初以来最长的连续下降周期。

策略师们对有效联邦基金利率将于多快开始上行看法不一。尽管克兰德尔预计未来几周内将出现微升,但花旗集团策略师威廉姆斯 (Jason Williams) 和普拉塔 (Alejandra Vazquez Plata) 表示,他们尚未看到准备金分布出现足以支撑利率上行的变化。不过他们指出,该基准利率有可能在年底前上升 1 至 2 个基点。

以下是判断联邦基金利率可能何时上行的关键观察点:

外资银行现金水平

根据美联储最新数据,在截至 9 月 10 日的三周内,外资银行机构持有的现金资产已下降约 2550 亿美元,至 2024 年底以来的最低水平。当外资银行资金充裕时,它们倾向于进行所谓的 「美联储套利」——在联邦基金市场借款,然后将这笔现金存放在央行以赚取 IORB(目前为 4.15%)。但随着市场条件收紧,联邦基金和欧洲美元市场的隔夜借款成本呈上升趋势,非美银行的超额余额开始缩水。

联邦基金交易量

外资银行过剩流动性的减少已导致支撑联邦基金利率的交易量下降。根据莱特森 ICAP 的数据,联邦基金交易量已连续约一周未超过 1000 亿美元,而自 4 月下旬以来的平均水平约为 1130 亿美元。花旗策略师预计,在小型国内银行开始竞标联邦基金之前,交易量将出现 「更明显的下降」,并指出截至 2025 年第一季度,国内联邦基金交易量平均占比为 7%,远低于 2018 年 26% 的平均水平。

第 75 百分位数

在上周美联储下调基准政策目标利率之前,联邦基金利率的第 75 百分位数——被视为银行融资成本的代理指标——已出现小幅上升。虽然分布的变化往往预示着中位数利率即将变动,但此类上升可能会滞后于有担保隔夜融资利率等其他融资基准。美国银行策略师卡巴纳 (Mark Cabana) 和克雷格 (Katie Craig) 上周写道,这需要贴现票据利率相对于其他货币市场利率持续升高一到两周,才能推动联邦基金利率变动。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

有效联邦基金利率在过去两年间一直维持在美联储基准利率目标区间的底部附近,但可能很快会温和上行,这预示着银行超额准备金的消耗速度正快于预期。

美国财政部自 7 月开始增加短期票据发行,由此产生的一系列因素正在将资金从金融体系中吸走,并对超短期利率构成压力。

尽管联邦基金利率的设计本意是在 25 个基点的目标区间内波动,但在过去两年中,除了美联储自身调整政策利率时,它几乎纹丝不动——即便其他短期利率持续攀升,这引发了关于美联储究竟应以哪个基准利率为调控目标的争论。若在非利率设定时期出现联邦基金利率上行的走势,将标志着其对金融条件收紧产生了一定的敏感性。

莱特森 ICAP 首席经济学家克兰德尔 (Lou Crandall) 在给客户的报告中写道,利率上行 「正以快于我们预期的速度逼近」。他表示,市场趋势暗示该利率 「可能已徘徊在从 4.08% 微升至 4.09% 的边缘」,尽管这一变动可能仍需数周时间才会发生。

随着商业银行在央行的准备金持续下降,流动性正在收紧。外资银行持有的现金资产下降速度甚至比美国本土银行更快。

华尔街策略师正密切关注银行准备金余额,因为美联储一项隔夜贷款工具的使用量——长期以来被视为融资市场流动性过剩的衡量指标——已降至四年低点。

银行准备金目前略高于 3 万亿美元,若其降至防止市场动荡所需的最低舒适水平,将迫使美联储进行干预。美联储理事沃勒近期估计这一水平约为 2.7 万亿美元。

联邦基金市场曾是隔夜银行间贷款的重要渠道,以往能发出融资条件收紧的信号。但金融危机和疫情期间的大规模货币刺激政策使美国银行体系充斥着美元,导致银行很大程度上退出联邦基金市场,转而将资金直接存放在美联储。

克兰德尔指出,由于非美国机构可供在市场部署的剩余资金减少,支撑联邦基金利率的交易量已然下降。此外,流动性收紧已引发无担保融资利率加权分布的重塑。

「本月,外资银行在美联储的总准备金余额下降得比我们预期更快、更早,」 他表示。

外资银行持有的美元规模已连续第三周下降,这是自年初以来最长的连续下降周期。

策略师们对有效联邦基金利率将于多快开始上行看法不一。尽管克兰德尔预计未来几周内将出现微升,但花旗集团策略师威廉姆斯 (Jason Williams) 和普拉塔 (Alejandra Vazquez Plata) 表示,他们尚未看到准备金分布出现足以支撑利率上行的变化。不过他们指出,该基准利率有可能在年底前上升 1 至 2 个基点。

以下是判断联邦基金利率可能何时上行的关键观察点:

外资银行现金水平

根据美联储最新数据,在截至 9 月 10 日的三周内,外资银行机构持有的现金资产已下降约 2550 亿美元,至 2024 年底以来的最低水平。当外资银行资金充裕时,它们倾向于进行所谓的 「美联储套利」——在联邦基金市场借款,然后将这笔现金存放在央行以赚取 IORB(目前为 4.15%)。但随着市场条件收紧,联邦基金和欧洲美元市场的隔夜借款成本呈上升趋势,非美银行的超额余额开始缩水。

联邦基金交易量

外资银行过剩流动性的减少已导致支撑联邦基金利率的交易量下降。根据莱特森 ICAP 的数据,联邦基金交易量已连续约一周未超过 1000 亿美元,而自 4 月下旬以来的平均水平约为 1130 亿美元。花旗策略师预计,在小型国内银行开始竞标联邦基金之前,交易量将出现 「更明显的下降」,并指出截至 2025 年第一季度,国内联邦基金交易量平均占比为 7%,远低于 2018 年 26% 的平均水平。

第 75 百分位数

在上周美联储下调基准政策目标利率之前,联邦基金利率的第 75 百分位数——被视为银行融资成本的代理指标——已出现小幅上升。虽然分布的变化往往预示着中位数利率即将变动,但此类上升可能会滞后于有担保隔夜融资利率等其他融资基准。美国银行策略师卡巴纳 (Mark Cabana) 和克雷格 (Katie Craig) 上周写道,这需要贴现票据利率相对于其他货币市场利率持续升高一到两周,才能推动联邦基金利率变动。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

有效联邦基金利率在过去两年间一直维持在美联储基准利率目标区间的底部附近,但可能很快会温和上行,这预示着银行超额准备金的消耗速度正快于预期。

美国财政部自 7 月开始增加短期票据发行,由此产生的一系列因素正在将资金从金融体系中吸走,并对超短期利率构成压力。

尽管联邦基金利率的设计本意是在 25 个基点的目标区间内波动,但在过去两年中,除了美联储自身调整政策利率时,它几乎纹丝不动——即便其他短期利率持续攀升,这引发了关于美联储究竟应以哪个基准利率为调控目标的争论。若在非利率设定时期出现联邦基金利率上行的走势,将标志着其对金融条件收紧产生了一定的敏感性。

莱特森 ICAP 首席经济学家克兰德尔 (Lou Crandall) 在给客户的报告中写道,利率上行 「正以快于我们预期的速度逼近」。他表示,市场趋势暗示该利率 「可能已徘徊在从 4.08% 微升至 4.09% 的边缘」,尽管这一变动可能仍需数周时间才会发生。

随着商业银行在央行的准备金持续下降,流动性正在收紧。外资银行持有的现金资产下降速度甚至比美国本土银行更快。

华尔街策略师正密切关注银行准备金余额,因为美联储一项隔夜贷款工具的使用量——长期以来被视为融资市场流动性过剩的衡量指标——已降至四年低点。

银行准备金目前略高于 3 万亿美元,若其降至防止市场动荡所需的最低舒适水平,将迫使美联储进行干预。美联储理事沃勒近期估计这一水平约为 2.7 万亿美元。

联邦基金市场曾是隔夜银行间贷款的重要渠道,以往能发出融资条件收紧的信号。但金融危机和疫情期间的大规模货币刺激政策使美国银行体系充斥着美元,导致银行很大程度上退出联邦基金市场,转而将资金直接存放在美联储。

克兰德尔指出,由于非美国机构可供在市场部署的剩余资金减少,支撑联邦基金利率的交易量已然下降。此外,流动性收紧已引发无担保融资利率加权分布的重塑。

「本月,外资银行在美联储的总准备金余额下降得比我们预期更快、更早,」 他表示。

外资银行持有的美元规模已连续第三周下降,这是自年初以来最长的连续下降周期。

策略师们对有效联邦基金利率将于多快开始上行看法不一。尽管克兰德尔预计未来几周内将出现微升,但花旗集团策略师威廉姆斯 (Jason Williams) 和普拉塔 (Alejandra Vazquez Plata) 表示,他们尚未看到准备金分布出现足以支撑利率上行的变化。不过他们指出,该基准利率有可能在年底前上升 1 至 2 个基点。

以下是判断联邦基金利率可能何时上行的关键观察点:

外资银行现金水平

根据美联储最新数据,在截至 9 月 10 日的三周内,外资银行机构持有的现金资产已下降约 2550 亿美元,至 2024 年底以来的最低水平。当外资银行资金充裕时,它们倾向于进行所谓的 「美联储套利」——在联邦基金市场借款,然后将这笔现金存放在央行以赚取 IORB(目前为 4.15%)。但随着市场条件收紧,联邦基金和欧洲美元市场的隔夜借款成本呈上升趋势,非美银行的超额余额开始缩水。

联邦基金交易量

外资银行过剩流动性的减少已导致支撑联邦基金利率的交易量下降。根据莱特森 ICAP 的数据,联邦基金交易量已连续约一周未超过 1000 亿美元,而自 4 月下旬以来的平均水平约为 1130 亿美元。花旗策略师预计,在小型国内银行开始竞标联邦基金之前,交易量将出现 「更明显的下降」,并指出截至 2025 年第一季度,国内联邦基金交易量平均占比为 7%,远低于 2018 年 26% 的平均水平。

第 75 百分位数

在上周美联储下调基准政策目标利率之前,联邦基金利率的第 75 百分位数——被视为银行融资成本的代理指标——已出现小幅上升。虽然分布的变化往往预示着中位数利率即将变动,但此类上升可能会滞后于有担保隔夜融资利率等其他融资基准。美国银行策略师卡巴纳 (Mark Cabana) 和克雷格 (Katie Craig) 上周写道,这需要贴现票据利率相对于其他货币市场利率持续升高一到两周,才能推动联邦基金利率变动。