10 月 13 日上午,全球避险情绪升温,伦敦金现货价格再次创造历史,一度升至 4060 美元/盎司上方。

黄金的强势表现带动 A 股黄金概念股整体上涨,西部黄金、赤峰黄金等黄金股逆势走强。

高盛、瑞银等海外投行认为,在全球经济不确定性和地缘政治风险的压力下,黄金作为防御性资产的吸引力持续增强。各国央行购金以及黄金 ETF 的资金流入,有望持续支撑金价上涨。

金价创纪录飙升

Wind 数据显示,截至北京时间 10 月 13 日 11 点 33 分,伦敦金现货价格涨 0.82%,报 4050.74 美元/盎司,最高报 4060.05 美元/盎司;COMEX 黄金期货价格涨 1.68%,报 4067.5 美元/盎司,最高报 4079.3 美元/盎司。

同花顺数据显示,截至 A 股午间收盘,在金价的强势带动之下,A 股黄金股拉升。西部黄金涨逾 6%,赤峰黄金涨逾 2%,湖南黄金涨逾 1%。

Wind 数据显示,10 月以来,伦敦金现货价格迅速攀升至 4000 美元/盎司以上,涨幅约 5%。

消息面上,除贸易摩擦持续外,据央视新闻报道,当地时间 12 日,美国总统特朗普表示,若俄乌冲突无法解决,他可能会向乌克兰提供 「战斧」 导弹。

瑞银财富管理 CIO 认为,黄金创纪录的上涨,反映出在经济不确定性和地缘政治变动背景下,投资者对防御性资产的需求显著上升。

从资金层面上来看,各国央行购金和黄金 ETF 的持续流入成为金价上升的重要支撑。世界黄金协会的数据显示,2025 年上半年,各国央行购金总量达 415 吨。9 月黄金交易所交易基金 (ETF) 收获历史最高净流入。

多机构上调黄金价格预测

金价突破 4000 美元/盎司后未显疲态,震荡上行势头仍在延续。即使今年以来涨幅已超过 50%,但众多投资机构却并未因此 「恐高」。

桥水基金创始人达利欧在格林威治经济论坛上表示,当前黄金的飙升与 1970 年代初期相似,当时黄金同样与股票同步上涨。他认为,从战略资产配置角度考量,最优投资组合大约应将 15% 的资金配置在黄金上,以发挥其优秀的投资组合分散化工具作用。

中原证券研报显示,1971 年美国宣布美元与黄金脱钩后,黄金价格从约 42 美元/盎司一路上涨至 1980 年的 850 美元/盎司。在美元信用受损以及石油危机引发的通胀加剧背景下,黄金成为投资者的避风港。

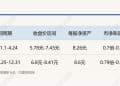

展望未来金价走势,瑞银预测,黄金价格将在未来数月内升至 4200 美元/盎司;摩根士丹利预测金价将在 2026 年下半年达到 4500 美元/盎司;高盛将 2026 年 12 月的金价预测从 4300 美元/盎司上调至 4900 美元/盎司,这意味着,黄金仍有约 23% 的上涨空间。

高盛认为,各国央行购金以及黄金 ETF 的资金流入将持续支撑金价上涨。首先,央行购金预计在 2025、2026 年分别维持在每月 80 吨、70 吨的平均水平,新兴市场央行或继续在储备中结构性增加黄金配置,这将为金价贡献约 19 个百分点的涨幅。其次,美联储料在 2026 年中期降息 100 个基点,或带动西方投资机构对黄金 ETF 持仓的回升,为黄金涨幅贡献约 5 个百分点。最后,投机性持仓正常化略微拖累金价涨幅约 1 个百分点。

(中国证券报)

文章转载自 东方财富