文章来源:汇通网

11 月 7 日,星期五;现货黄金北美时段围绕 4000 美元关口交投。近期市场主线仍由美元与美债收益率波动、美国联邦政府停摆对数据发布与风险偏好的扰动、以及主要央行沟通对利率路径的引导共同构成。

宏观层面看,美元阶段性承压与 「12 月降息预期再起」 的叙事,使贵金属的贴现压力边际缓解,但力度仍受制于政策前瞻的不确定性。美联储多位官员近期强调 「在接近中性利率时需慢行」,副主席杰斐逊表述 「应循序而为、逐次评估」,并指出受停摆影响,官方数据的缺位提高了判断门槛。这意味着市场对快速宽松的押注难以获得一锤定音的背书,黄金因此获得的利多更像 「缓慢释放的期权价」,而非强驱动。

风险偏好方面,全球股市在高估值压力下出现回吐,科技与 AI 相关权重走弱,促使资金对防御性资产保持配置意愿。美国联邦政府停摆进入第 38 天,财政与统计流程受扰,官方经济指标延迟发布,市场被迫依赖替代数据与高频信号。就业口径分化加剧不确定:一方面,企业裁员公告显著抬升;另一方面,部分私营部门就业仍呈温和增长。由于 「真实宏观状态」 更难被快速识别,避险与对冲型需求在资产之间扩散,黄金受益于其 「波动对冲」 属性,但该属性更多体现为 「底部托举」 而非 「单边上攻」。

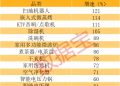

资金流与仓位角度,行业统计显示,10 月全球黄金 ETF 录得净流入约 54.9 吨,其中北美与亚洲分别贡献约 47.2 吨与 44.8 吨,欧洲出现约 37.4 吨的流出。结构上看,地域分化反映了对利率预期与汇率走势的不同解读:若美元趋弱、欧系货币承压,北美资金更倾向以黄金对冲资产组合的久期与权益波动;而在亚洲,组合稳定器的需求同样支撑配置倾向。ETF 被动资金的净流入对现货形成 「缓慢、持续」 的边际买盘,与宏观不确定共振,为金价提供中枢支撑。

驱动层的分解有助于理解 「为何迟迟不过关口」。其一,利率路径虽在市场定价中偏向宽松,但美联储的 「慢行」 表述抑制了提前透支式的风险偏好,真实无风险利率下行有限,黄金的无负债收益优势尚未转化为强势单边。其二,停摆导致数据视野变窄,交易层面更依赖情绪与替代指标,价差交易与事件交易的占比上升,使得黄金在关键位附近更容易遭遇 「做多拥挤→回吐」 的短周期波动。

就短周期催化而言,近期的高频事件包含:密歇根大学消费者信心初值,以及美联储官员在 11 月 28 日静默期前的密集表态。前者若显示通胀预期下行与消费意愿转弱,将通过 「收益率—美元—风险偏好」 的三链路利多黄金;后者若继续强调 「循序而为」,将压制 「激进降息」 的想象空间,使黄金保持以区间运行为主的节奏。交易层的关注点在于:当 4000 美元被反复测试时,是否能出现 「数据与沟通」 的同向推动,以量能配合突破;若缺乏此类共振,则 3986—4000 美元区间内的拉锯仍将主导日内波动。

从更长一拍的资产配置逻辑看,黄金的核心功能仍在于对冲 「政策路径不确定+增长与通胀尾部」 的组合风险。当前宏观背景下,库存周期与政策周期尚未形成清晰同向,能源价格的脉冲式扰动与制造业修复的节奏错位并存,促使资产组合保留一定的 「非相关」 敞口。黄金的边际支撑来自两端:一端是利率预期在 「慢宽松」 下缓步下移,一端是风险事件在低能见度环境下的突发概率。两端力量均不极端,遂形成价格以箱体方式表现的结果。