2023 年以来,锂行业经历了一轮下行周期,供给过剩引发锂价单边暴跌,从最高 56.76 万元/吨跌至 6 万元/吨,逐步击穿高成本项目底线,澳洲部分矿山停产、行业巨头陷入亏损,资本开支持续收缩,行业进入深度调整期。

历经两年多的筑底后,2025 年储能需求的超预期爆发成为关键转折点。2026 年能否成为行业供需反转的 「分水岭」?在这一轮周期切换中,锂行业又能否走出低谷、迎来估值修复?

行业现状:低谷徘徊后曙光初现,供需格局持续优化

「2023 到 2025 年上半年绝对是锂行业的 『寒冬期』,全产业链都在承受过剩压力,很多高成本项目要么停产检修,要么硬扛亏损,市场信心跌到了冰点。」 长期跟踪新能源材料行业的券商分析师陈磊称。

根据华泰期货数据显示,这一轮下行周期中,锂价跌幅超 89%,行业整体开工率仅维持在 50% 左右,其中 2025 年下半年云母冶炼产能开工率更是降至 30% 附近,不少中小企业面临生存压力。

数据来源:Wind、界面新闻研究部

但转机在 2025 年逐步显现。根据 SMM 统计,截至 11 月 20 日,碳酸锂周产量达 2.2 万吨,环比增长 3%,呈现供需双旺态势;库存端则持续去化,样本碳酸锂库存合计 11.8 万吨,环比减少 2052 吨,库存水平处于历史低位。下游需求的强劲复苏成为关键支撑,2025 年 1-10 月,国内磷酸铁锂产量 292.9 万吨,同比大幅增长 65%,10 月单月产量 39.4 万吨,同比增长 51%、环比增长 11%;三元材料 1-10 月产量 56.6 万吨,同比增长 7%,10 月产量环比提升 13%。

「我们能明显感受到市场的变化,2025 年三季度后,储能订单开始加速,动力电池端虽然增速放缓,但电动重卡、轮船等新场景的需求在逐步释放,原料采购量持续增加。」 陈磊表示,「库存去化速度略超预期,现在行业整体库存处于低位。」

2025 年全年来看,碳酸锂市场呈现先抑后扬的震荡格局。碳酸锂期货结算价受关税风波影响,从年初的 7.39 万元 / 吨一路下跌至 5.9 万元 / 吨,跌幅达 20.11%;下半年在储能需求爆发、以枧下窝为代表的矿山停产、全球资源波动等因素推动下,价格创出年内新高至 12.68 万元 / 吨。供给端则保持超韧性生产,全年无企业倒闭和矿山永久关停,仅部分矿山选择停产数月检修,澳矿在关停部分老旧矿山后,其余产能开工率维持正常水平。

数据来源:Wind、界面新闻研究部

2026:寒风已过,供需缺口逐步收窄

本轮锂行业从低谷复苏,核心源于储能需求的超预期增长与新能源汽车新场景的持续落地,双重动力推动行业供需格局从过剩向紧平衡切换。

储能成为需求增长的 「第二曲线」,表现尤为亮眼。浙商证券在研报中称 「自 2025 年以来,储能需求持续超预期,根据预期,2025 年储能对于碳酸锂需求达 34.5 万吨,明年有望超 50 万吨,相比 2021 年 5 万吨需求,增长 10 倍」。

数据显示,2025 年 1-10 月储能中标容量 148Gwh,同比增长 39%,全年储能电芯出货量预计达 580GW,按照目前消费端预测及电池厂出货预期,2026 年有望进一步增至 850GW,增速约 50%。

2025 年储能行业需求超预期兑现,核心源于海内外多因素共振。国内层面,下半年电力市场化改革深化推动峰谷价差持续拉大,叠加多地容量电价补贴政策落地,显著提升项目经济性;海外市场中,美国受政策窗口期影响,抢装需求集中释放,欧洲地区则受益于可再生能源装机提速,电网调峰与消纳需求刚性增长,多维度驱动下行业需求实现超预期突破。

新能源汽车领域面临政策补贴退坡压力,但基本增长韧性仍在。2025 年 1-10 月,中国新能源汽车产销分别完成 1301.5 万辆和 1294.3 万辆,同比分别增长 33.1% 和 32.7%,占汽车新车总销量的 46.7%。「国内渗透率已经较高,但海外市场还有很大增长空间,同时单车带电量持续提升,商用车电动化增速明显,这些因素都支撑了动力电池需求。」 陈磊分析道。华泰期货的预计则更为直接,「动力电池出货增速或维持在 25% 左右」,仍是锂需求的核心支柱。

供给端则呈现有序释放态势,过剩幅度持续收窄。2025 年全球锂资源供应量约 157 万吨 LCE,主要增量来自非洲矿、国内锂矿及盐湖;2026 年资源端仍有放量空间,澳洲头部矿山扩产、非洲多个项目增量、阿根廷盐湖产量爬坡,国内四川、新疆及湖南矿山投产,青海与西藏盐湖扩产放量,预计资源端供应量在 200 万吨 LCE 左右。而根据浙商证券测算,若 2026 年动力电池产量保持 20% 以上增长,储能需求增速 50% 以上,则碳酸锂总需求有望达 195 万吨,总供给约 197.7 万吨,过剩幅度收窄至 3 万吨左右,较 2025 年的 14 万吨过剩量大幅改善。

「行业周期正在从过剩逐步转向紧平衡,2027 年后甚至可能出现偏紧格局,所以矿端挺价意愿明显增加,锂矿价格很难再跌至 2025 年的低点。」 锂矿研究员李娜表示,「2026 年澳洲 Greenbushes CGP3 项目将投产,预计新增 52 万吨锂精矿产能,阿根廷 Fenix 1B 也有 1 万吨扩产产能释放,但整体供给增速已经低于需求增速。」

不稳定因素

不过,伴随着消费端和供给端的错配,行业周期波动在所难免。

从需求端来看,消费预期普遍乐观。除了储能 50%、动力电池 25% 的增速预期外,其他领域也有一定增长,华泰期货预计 2026 年全年碳酸锂消费增速约 28%。「储能需求的持续性是关键,国内容量电价政策的落地效果、海外 AI 产业对电力的需求缺口,都会影响储能电站的投资进度。」 李娜表示,「目前来看,2026 年海外储能抢装潮仍将延续,国内储能项目也在加速落地,需求端大概率能保持高速增长。」

供给端则存在一定不确定性。2026 年锂盐产能仍有过剩,但随着锂价回升,加工利润改善,行业开工率有望进一步提升,且氢氧化锂产线转碳酸锂增多,碳酸锂产能将有所提升。「前期停产的矿山已经完成审批,预计 2026 年上半年会逐步复产,可能导致上半年出现累库。」 李娜分析,「如果消费端不及预期,价格可能出现回调;但如果下半年消费持续超预期,同时供应端投产不及预期,行业将快速进入偏紧状态,供需反转将正式兑现。」

从全球供需平衡来看,2026 年全行业预计仍将过剩,但呈现季节性特征,上半年累库、下半年有望去库。

值得一提的是,过剩量的收窄是确定性趋势,这意味着行业定价逻辑将从 「过剩折价」 转向 「紧平衡溢价」,锂价中枢会逐步抬升。

周期性机会的一年

价格是行业景气度的核心风向标,2026 年锂价运行区间与中枢水平,将直接决定行业企业的盈利修复节奏与估值水平。

价格支撑逻辑主要来自三方面:一是库存处于历史低位,对价格形成底部支撑;二是需求端高增长确定性强,储能与动力电池双重驱动;三是矿端挺价意愿增强,2027 年后紧平衡预期下,矿企不会轻易低价出货。

需要指出的是,2025 年锂价最低跌至 5.8 万元 / 吨,已经击穿了部分高成本项目的成本线,2026 年随着加工利润改善,企业生产积极性提升,但供给增速跟不上需求增速,价格自然会往上走。

华泰期货预计,「2026 年碳酸锂价格将会在 7-13 万元/吨运行,由于行业整体过剩收窄,价格重心会或出现抬升,对于碳酸锂来说,整体波动幅度依旧较大,可把握周期性行情。」

「锂价已经度过最艰难的时期,6 万元 / 吨的底部区间已经确认,」 李娜判断,「但由于行业仍处于呈现供大于求阶段,不会出现单边暴涨行情。」

从行业周期来看,锂行业已逐步步入筑底复苏阶段,对比历史周期,行业从底部复苏到盈利修复往往需要一定时间。

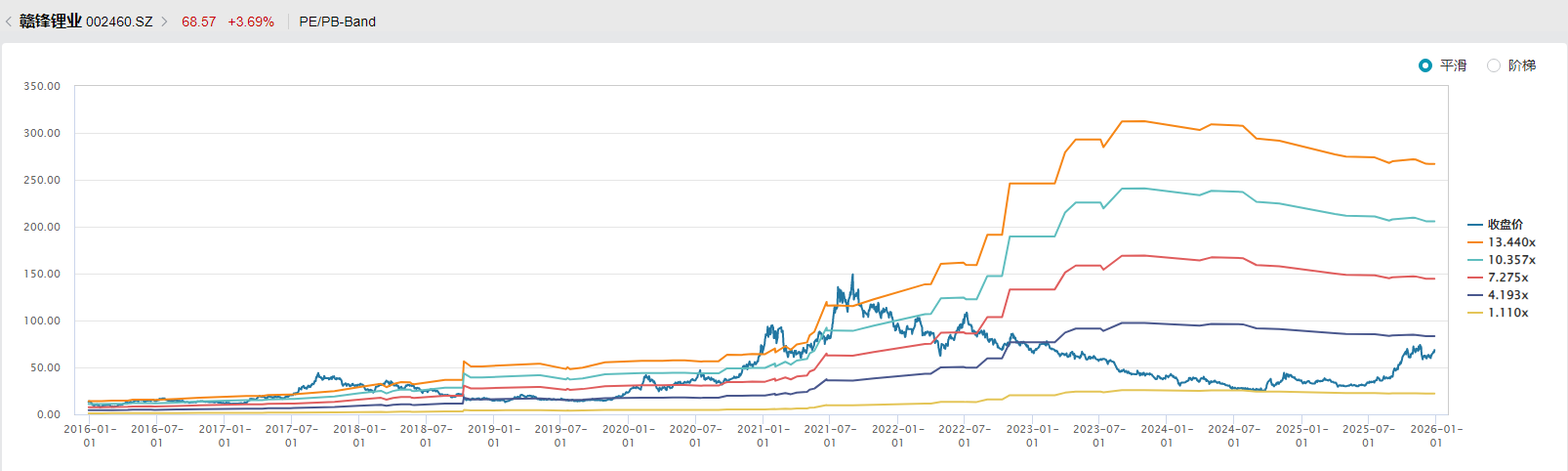

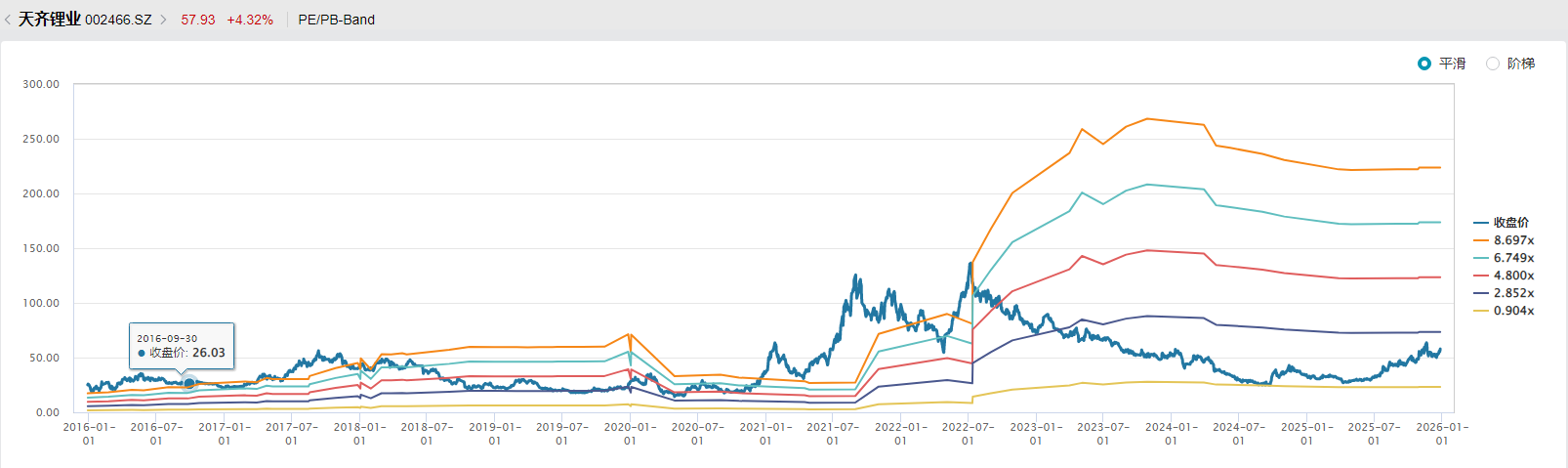

上一轮锂行业调整从 2019 年开始,2021 年迎来爆发,本轮调整已经持续两年多,2026 年供需反转的逻辑越来越清晰,行业有望进入新的上升周期。与此同时,目前锂行业相关标的估值处于历史低位,随着盈利预期改善,估值修复空间较大。

锂价未来一旦发生阶段性反弹,最为受益的便是龙头赣锋锂业(002460.SZ) 及天齐锂业(002466.SZ)。目前赣锋锂业市净率为 3.45 倍,低于近十年 80% 时刻,天齐锂业则为 2.25 倍,同样低于近十年 80% 时刻。

数据来源:Wind、界面新闻研究部

数据来源:Wind、界面新闻研究部

(界面新闻)

文章转载自 东方财富