来源:

财联社

继 2026 年首家 IPO 企业过会后,开年同步迎来首批注册结果获批企业。1 月 9 日,证监会官网发布公告,同意长裕集团以及盛龙股份 2 家 IPO 企业的首次公开发行股票的注册申请;此外还包括 1 月 8 日同意固德电材的首次公开发行股票的注册申请。

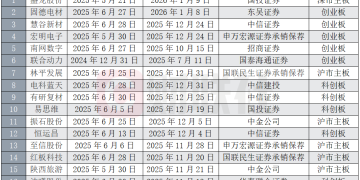

值得注意的是,这三家企业均以半年多时间完成受理到注册结果生效。实际上,这一高效审核节奏并非个例。据交易所官网数据统计,2025 年以来,已有 20 家 IPO 企业均在半年多获批注册结果,平均每家审核周期约为 172 天。

不仅仅是数据说话,无论是从投行还是上市企业都有同一个感受——审核节奏加快。

审核提速的趋势,从前端的辅导备案环节便已显现。数据显示,2026 年以来,已有 21 家企业完成 IPO 辅导备案登记受理,较去年同期的 6 家大幅增长 250%。

不过,审核效率提升的同时,监管层并未放松准入门槛。数据显示,2025 年 IPO 过会率同比 2024 年则小幅下滑。在加快优质企业上市节奏的同时,仍凸显监管层严把资本市场入口关的审核态势,实现资源配置效率与上市企业质量的双向提升。

高效审核节奏成为当下重要特征

2026 年首批注册获批的 IPO 企业,均以半年多时间完成全流程审核,高效审核节奏成为关注点。

据交易所官网数据统计,2025 年以来,已有 20 家 IPO 企业同样呈现高效审核节奏的特征。其中,中信证券保荐 IPO 项目最多,分别是慧谷新材、有研复材、恒运昌、摩尔线程与优迅股份等 5 家企业。

从具体项目来看,创业板 IPO 南网数字以 110 天创下 2025 年审核周期最短纪录,该项目由招商证券保荐;即便用时最长的科创板企业昂瑞微,审核周期也在半年多,用时 209 天,由中信建投担任保荐机构。随着 2026 年首批 IPO 企业注册获批,这一高效审核节奏能否在全年延续成为 IPO 市场持续关注的方向。

三家 IPO 凭何获得首批注册结果?

长裕集团、盛龙股份、固德电材成为 2026 年首批获得注册结果的 IPO 企业。3 家 IPO 均以半年多的时间高效完成从受理到注册的全流程审核,突围密码从主营业务布局与行业竞争力来看,或有迹可循。

沪市主板 IPO 长裕集团主要从事锆类产品、特种尼龙产品、精细化工产品的研发、生产和销售,产品广泛应用于汽车、通讯、消费电子、高性能陶瓷、医疗等领域。

公司不仅是行业知名的锆类产品及特种尼龙产品供应商,氧氯化锆产能规模全球最大,特种尼龙产能规模及品种丰富度国内领先。曾获评山东省省级 「专精特新」 中小企业。

深市主板 IPO 盛龙股份,则锚定重要战略资源钼相关产品的生产、加工、销售业务,主要产品有钼精矿和钼铁,是国内大型钼业公司。据招股书显示,公司 2024 年末保有钼金属量及 2024 年钼金属产量在国内占比均达到 9% 以上,改善钼资源供需的偏紧状况,是国内重要的钼供应商之一。

创业板 IPO 固德电材是一家从事新能源汽车动力电池热失控防护零部件及电力电工绝缘产品的研发、生产和销售企业。在依托原有积累的技术上,成功开发出满足动力电池极端工况要求的高温绝缘、隔热、挡火泄压等系统解决方案,实现核心技术的跨领域创新应用,还获得多项省级和国家级科技认定。

综合来看,此次首批获批的三家企业,主要具备以下核心优势。

其一,在主营业务领域占据领先市场地位,核心产品产能或市场份额位居行业前列,具备较强的规模竞争力;

其二,具备技术创新导向,在细分赛道实现关键技术突破与成果转化,有省级或国家级资质背书。

除此之外,三家 IPO 企业成色如何?上会又有哪些核心问题被监管关注?

长裕集团产品毛利率变动与会计差错调整被关注

从第一家企业来看,长裕集团为沪市主板 IPO,由西南证券保荐。此次上市拟募资总额为 7 亿元。

业绩表现方面,从 2022 年到 2025 年年中,公司实现营收分别为 16.69 亿元、16.08 亿元、16.38 亿元及 8.96 亿元。预计 2025 年营收变动比例为 7.47% 至 10.52%。

各类产品中,锆类产品不仅是公司最主要的收入来源,还是公司核心业务板块。报告期内营收占比分别达到 76.17%、72.43%、70.85%、69.78%。

从上市进程来看,公司在经历两轮问询后,于 2025 年 12 月 19 日过会,上会当天,监管聚焦问题在先前问询中已有过相关提问。一是说明报告期锆类和特种尼龙类产品毛利率变动趋势、境内外销售及部分客户销售毛利率差异情况及具体原因;并结合行业发展、贸易环境和竞争趋势,说明未来是否存在因产品毛利率下降导致整体经营业绩大幅下滑的风险。

二是结合报告期会计差错调整相关事项,说明调整的具体原因,公司收入确认、发货及存货管理、研发费用、资金收付管理等内控制度是否健全,执行是否有效,公司已采取的整改措施及落实情况。

盛龙股份拟募资 15.3 亿元,为三家中最多

与长裕集团不同,盛龙股份为深市主板 IPO,由国投证券保荐,此次拟募资金额为 15.3 亿元,是三家企业中募资额最多的一家。

报告期内,公司从 2022 年到 2025 年中营收分别达到 19.11 亿元、19.57 亿元、28.64 亿元和 22.89 亿元;主营业务突出,占营业收入的比例分别为 97.79%、 99.39%、99.72% 和 99.85%。预计 2025 年全年营收同比增长 25.36%,归母净利润同比增长 19.46%。整体来看,业绩呈稳步增长态势。

公司在 2025 年 12 月 23 日过会。深交所发布过会公告时,同步披露了上会问询问题,而相关问题在第二轮问询时便已被提及。委外加工占比持续上升的原因和合理性,相关定价模式是否符合行业惯例,对公司经营业绩的影响及应对措施是监管问询的主要问题。

固德电材业绩可持续性被问询

固德电材为创业板 IPO,东吴证券为保荐机构,拟募资额为 11.76 亿元。公司在 2025 年 12 月 19 日顺利过会,经营业绩增长的可持续性成为上会主要被问询的问题。

公司专注于新能源汽车动力电池热失控防护零部件及电力电工绝缘产品的研发、生产和销售。报告期内,新能源汽车动力电池热失控防护零部件销售规模持续提升,成为公司收入增长的主要来源。

具体来看,从 2022 年到 2025 年中,公司分别实现营收 4.75 亿元、6.51 亿元、9.08 亿元、4.58 亿元。预测 2025 年度实现营收 10.90 亿元,较上年增长 20.05%。

(财联社)

文章转载自东方财富