【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期,投资者的担忧情绪持续升温。无论是债券收益率走低、股市估值高企,还是特朗普的政策不确定性,都让他们做出了同一个选择:买入黄金。

黄金取得里程碑式突破的步伐似乎越来越快。在金价突破此前看似遥不可及的每盎司 4000 美元关口仅三个月后,如今又站上了 5000 美元的临界点。相比之下,黄金期货价格从去年 3 月 14 日首次突破 3000 美元/盎司关口,到 10 月站上 4000 美元/盎司的历史高,耗时半年。

周三,黄金期货价格上涨 1.5%,收于每盎司 4831.80 美元的历史新高。本月以来,金价已累计上涨超 500 美元,其中周二单日暴涨 171.20 美元,创下单日涨幅纪录。此番涨势背后,是特朗普为谋求格陵兰岛控制权而对欧洲发出的加征关税威胁 (后已撤销),以及市场对美联储独立性的担忧加剧。

以下是推动黄金市场走高的五大核心因素:

「货币贬值交易」

黄金的最大多头群体中,不乏对美元及其他主要货币走势心存担忧的投资者。他们大举买入这一贵金属,将其视为能够抵御经济冲击的价值储存工具。

近期,特朗普的一系列举措让投资者的谨慎情绪进一步加剧。就在本月,他批准对委内瑞拉采取军事行动以推翻马杜罗政权;通过司法部调查向美联储主席鲍威尔施压,要求其降息;他还威胁称,若欧洲盟友不配合其谋求格陵兰岛的计划,将对其加征新一层关税。

这一在华尔街被称为 「货币贬值交易」 的策略,背后的驱动因素是投资者担忧:各国政府无力抑制通胀或削减债务,将导致支撑全球金融体系的货币价值不断缩水。

2025 年初,特朗普密集推出的关税政策令美元录得 50 年来表现最差的上半年表现,彼时投资者就纷纷涌入黄金市场。同年 8 月,尽管通胀率仍高于目标水平,鲍威尔却释放出美联储将开启降息周期的信号,此后金价继续一路攀升。

与此同时,欧洲和日本不断膨胀的债务规模与扩张性的经济政策,也为金价上涨添了一把火。交易员对欧美贸易战的担忧卷土重来,而周二日本债市的抛售潮,更是将该国长期国债收益率推至历史极值。

分析师表示,这些市场基石的稳定性,以及监管这些市场的机构的公信力,或将决定黄金未来的走势。

道明证券策略师丹尼尔・加利 (Daniel Ghali) 周二向客户表示:「黄金的涨势,本质上关乎市场信任。目前来看,信任虽已出现裂痕,但尚未彻底崩塌。一旦崩塌,金价的上涨势头将持续更久。」

利率持续走低

美联储的降息举措压低了政府债券和现金的收益率,这也是推动投资者涌入黄金市场的重要原因。

2022 年,为应对新冠疫情期间的高通胀,美联储开启加息周期,超高安全性的美国国债成为极具吸引力的投资标的。利率开启上行通道前的 2022 年初,货币市场基金 (主要投资于国债) 的资金规模约为 5.1 万亿美元,而到去年年底,这一数字已飙升至 7.7 万亿美元。

如今,政府债券和货币市场基金的收益率走低,吸引力有所下降——倘若特朗普的诉求得以实现,美联储进一步降息,其收益率还可能继续下行。

美国国债这类无风险资产的收益率下降,降低了持有黄金的机会成本。尽管黄金本身不产生收益,但其上涨潜力却要大得多。

只要货币市场基金中庞大的资金池有一小部分转向黄金,就可能对金价产生巨大的推动作用。高盛分析师测算,持有黄金的交易所交易基金 (ETF) 仅占美国私人金融投资组合的 0.17%,而若该比例因资金买入 (非金价升值) 每提升 0.01 个百分点,金价就将上涨 1.4%。

各国央行大举购金

与此同时,普通投资者还需要与一类 「不差钱」 的黄金买家竞争——各国央行,对它们而言,金价高低通常并非考量因素。

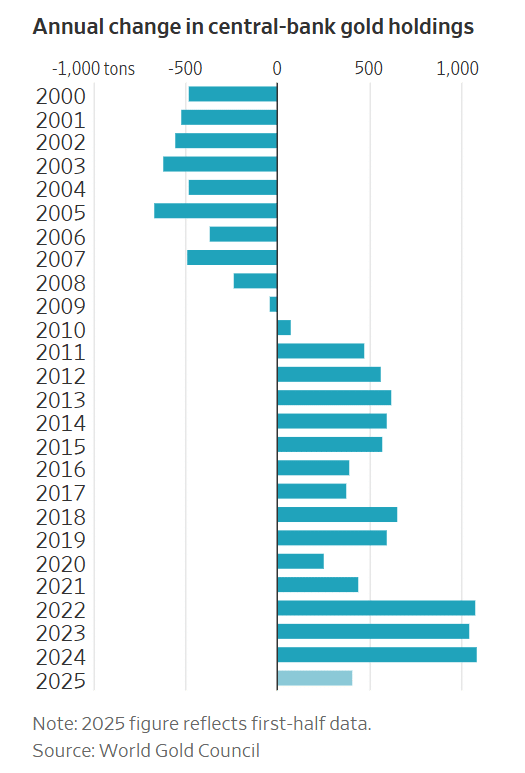

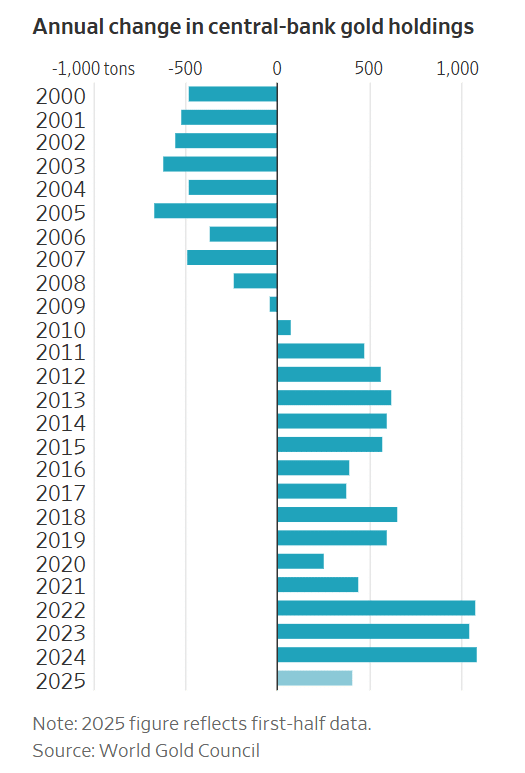

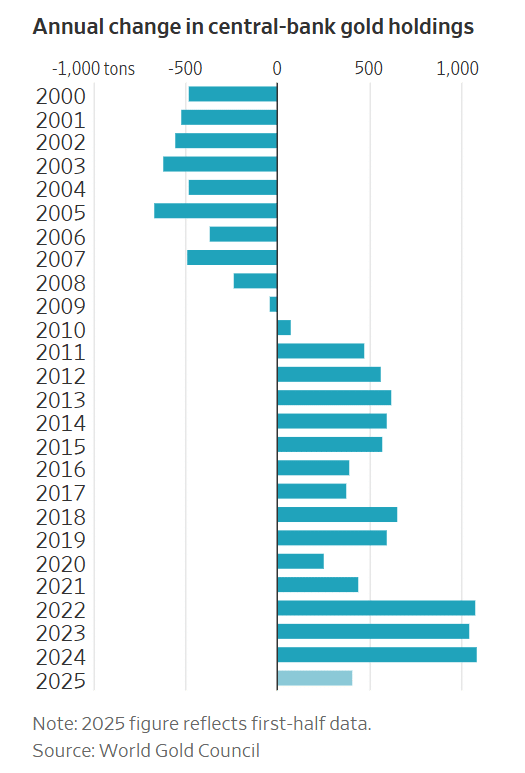

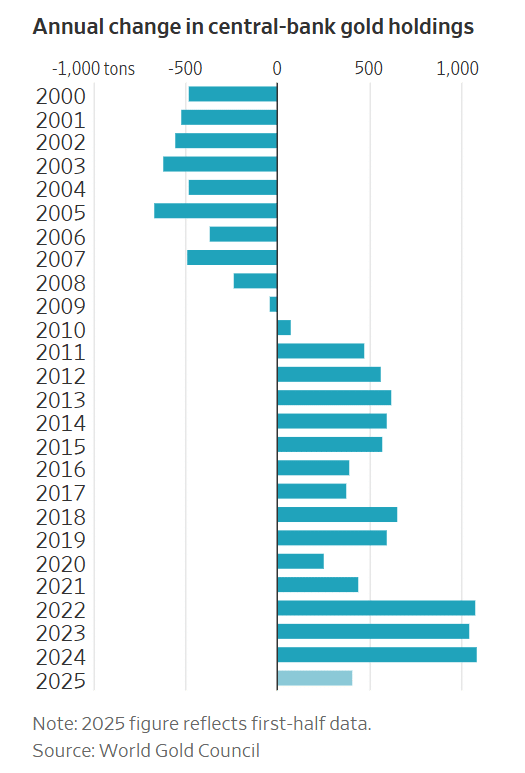

多年来,各国央行一直是黄金的净卖出方,而 2010 年美国次贷危机引发全球金融危机后,央行重新评估自身风险,转而成为黄金净买入方。2022 年,各国央行的购金步伐进一步加快。

彼时,西方因俄乌冲突而对俄罗斯实施制裁,与西方关系紧张的国家的央行,开始大举减持美元资产、增持黄金,因为黄金不受外部势力的管控。

其他一些西方国家的央行也在增持黄金,比如波兰国家银行,其向来是黄金的激进买家,周二该行又批准了另一笔大额黄金采购。这些央行希望通过增持黄金这一无主权债务风险的资产,维护本国货币的稳定。

世界黄金协会研究主管胡安・卡洛斯・阿蒂加斯 (Juan Carlos Artigas) 表示:「各国央行买入黄金,并非单纯看中其价格表现,而是看重其在外汇储备中所能发挥的作用。黄金是对冲风险、实现储备多元化的绝佳工具。」

股市估值高企

与金价一样,股市基准指数也在不断刷新历史新高,但其畸高的估值让投资者倍感不安。

衡量股票估值最常用的指标是市盈率,其中一种广为使用的指标是周期调整市盈率 (CAPE),该指标基于分析师对企业未来利润的预测。数据显示,过去 100 年间,美股估值仅在一个时期高于当前水平——2000 年互联网泡沫破裂前夕。

科技股再次成为股市的主要担忧来源,英伟达 (NVDA)、特斯拉 (TSLA)、亚马逊 (AMZN) 等少数科技巨头的走势,足以牵动标普 500 指数的涨跌,其余 490 多只成分股的表现则无足轻重。

例如周二,被称为 「七大科技巨头」 的个股悉数收跌,总市值蒸发 6830 亿美元,拖累标普 500 指数大跌 2.1%。与此同时,代表小盘股的罗素 2000 指数仅下跌 1.2%,连续第 12 个交易日跑赢标普 500 指数,这一现象也反映出投资者正寻求大型科技股之外的其他投资标的。

涨势惯性加持

黄金后市继续走高的可能性极大,单是其涨势本身具有的长期持续性,就足以支撑这一判断。花旗分析师的数据显示,在 2025 年之前的六个黄金期货年度涨幅至少达到 20% 的年份里,有五年金价次年均继续走高,平均涨幅超 15%。

这一规律在 2025 年依然成立:继 2024 年大涨 27% 后,2025 年金价又飙升 65%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期,投资者的担忧情绪持续升温。无论是债券收益率走低、股市估值高企,还是特朗普的政策不确定性,都让他们做出了同一个选择:买入黄金。

黄金取得里程碑式突破的步伐似乎越来越快。在金价突破此前看似遥不可及的每盎司 4000 美元关口仅三个月后,如今又站上了 5000 美元的临界点。相比之下,黄金期货价格从去年 3 月 14 日首次突破 3000 美元/盎司关口,到 10 月站上 4000 美元/盎司的历史高,耗时半年。

周三,黄金期货价格上涨 1.5%,收于每盎司 4831.80 美元的历史新高。本月以来,金价已累计上涨超 500 美元,其中周二单日暴涨 171.20 美元,创下单日涨幅纪录。此番涨势背后,是特朗普为谋求格陵兰岛控制权而对欧洲发出的加征关税威胁 (后已撤销),以及市场对美联储独立性的担忧加剧。

以下是推动黄金市场走高的五大核心因素:

「货币贬值交易」

黄金的最大多头群体中,不乏对美元及其他主要货币走势心存担忧的投资者。他们大举买入这一贵金属,将其视为能够抵御经济冲击的价值储存工具。

近期,特朗普的一系列举措让投资者的谨慎情绪进一步加剧。就在本月,他批准对委内瑞拉采取军事行动以推翻马杜罗政权;通过司法部调查向美联储主席鲍威尔施压,要求其降息;他还威胁称,若欧洲盟友不配合其谋求格陵兰岛的计划,将对其加征新一层关税。

这一在华尔街被称为 「货币贬值交易」 的策略,背后的驱动因素是投资者担忧:各国政府无力抑制通胀或削减债务,将导致支撑全球金融体系的货币价值不断缩水。

2025 年初,特朗普密集推出的关税政策令美元录得 50 年来表现最差的上半年表现,彼时投资者就纷纷涌入黄金市场。同年 8 月,尽管通胀率仍高于目标水平,鲍威尔却释放出美联储将开启降息周期的信号,此后金价继续一路攀升。

与此同时,欧洲和日本不断膨胀的债务规模与扩张性的经济政策,也为金价上涨添了一把火。交易员对欧美贸易战的担忧卷土重来,而周二日本债市的抛售潮,更是将该国长期国债收益率推至历史极值。

分析师表示,这些市场基石的稳定性,以及监管这些市场的机构的公信力,或将决定黄金未来的走势。

道明证券策略师丹尼尔・加利 (Daniel Ghali) 周二向客户表示:「黄金的涨势,本质上关乎市场信任。目前来看,信任虽已出现裂痕,但尚未彻底崩塌。一旦崩塌,金价的上涨势头将持续更久。」

利率持续走低

美联储的降息举措压低了政府债券和现金的收益率,这也是推动投资者涌入黄金市场的重要原因。

2022 年,为应对新冠疫情期间的高通胀,美联储开启加息周期,超高安全性的美国国债成为极具吸引力的投资标的。利率开启上行通道前的 2022 年初,货币市场基金 (主要投资于国债) 的资金规模约为 5.1 万亿美元,而到去年年底,这一数字已飙升至 7.7 万亿美元。

如今,政府债券和货币市场基金的收益率走低,吸引力有所下降——倘若特朗普的诉求得以实现,美联储进一步降息,其收益率还可能继续下行。

美国国债这类无风险资产的收益率下降,降低了持有黄金的机会成本。尽管黄金本身不产生收益,但其上涨潜力却要大得多。

只要货币市场基金中庞大的资金池有一小部分转向黄金,就可能对金价产生巨大的推动作用。高盛分析师测算,持有黄金的交易所交易基金 (ETF) 仅占美国私人金融投资组合的 0.17%,而若该比例因资金买入 (非金价升值) 每提升 0.01 个百分点,金价就将上涨 1.4%。

各国央行大举购金

与此同时,普通投资者还需要与一类 「不差钱」 的黄金买家竞争——各国央行,对它们而言,金价高低通常并非考量因素。

多年来,各国央行一直是黄金的净卖出方,而 2010 年美国次贷危机引发全球金融危机后,央行重新评估自身风险,转而成为黄金净买入方。2022 年,各国央行的购金步伐进一步加快。

彼时,西方因俄乌冲突而对俄罗斯实施制裁,与西方关系紧张的国家的央行,开始大举减持美元资产、增持黄金,因为黄金不受外部势力的管控。

其他一些西方国家的央行也在增持黄金,比如波兰国家银行,其向来是黄金的激进买家,周二该行又批准了另一笔大额黄金采购。这些央行希望通过增持黄金这一无主权债务风险的资产,维护本国货币的稳定。

世界黄金协会研究主管胡安・卡洛斯・阿蒂加斯 (Juan Carlos Artigas) 表示:「各国央行买入黄金,并非单纯看中其价格表现,而是看重其在外汇储备中所能发挥的作用。黄金是对冲风险、实现储备多元化的绝佳工具。」

股市估值高企

与金价一样,股市基准指数也在不断刷新历史新高,但其畸高的估值让投资者倍感不安。

衡量股票估值最常用的指标是市盈率,其中一种广为使用的指标是周期调整市盈率 (CAPE),该指标基于分析师对企业未来利润的预测。数据显示,过去 100 年间,美股估值仅在一个时期高于当前水平——2000 年互联网泡沫破裂前夕。

科技股再次成为股市的主要担忧来源,英伟达 (NVDA)、特斯拉 (TSLA)、亚马逊 (AMZN) 等少数科技巨头的走势,足以牵动标普 500 指数的涨跌,其余 490 多只成分股的表现则无足轻重。

例如周二,被称为 「七大科技巨头」 的个股悉数收跌,总市值蒸发 6830 亿美元,拖累标普 500 指数大跌 2.1%。与此同时,代表小盘股的罗素 2000 指数仅下跌 1.2%,连续第 12 个交易日跑赢标普 500 指数,这一现象也反映出投资者正寻求大型科技股之外的其他投资标的。

涨势惯性加持

黄金后市继续走高的可能性极大,单是其涨势本身具有的长期持续性,就足以支撑这一判断。花旗分析师的数据显示,在 2025 年之前的六个黄金期货年度涨幅至少达到 20% 的年份里,有五年金价次年均继续走高,平均涨幅超 15%。

这一规律在 2025 年依然成立:继 2024 年大涨 27% 后,2025 年金价又飙升 65%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期,投资者的担忧情绪持续升温。无论是债券收益率走低、股市估值高企,还是特朗普的政策不确定性,都让他们做出了同一个选择:买入黄金。

黄金取得里程碑式突破的步伐似乎越来越快。在金价突破此前看似遥不可及的每盎司 4000 美元关口仅三个月后,如今又站上了 5000 美元的临界点。相比之下,黄金期货价格从去年 3 月 14 日首次突破 3000 美元/盎司关口,到 10 月站上 4000 美元/盎司的历史高,耗时半年。

周三,黄金期货价格上涨 1.5%,收于每盎司 4831.80 美元的历史新高。本月以来,金价已累计上涨超 500 美元,其中周二单日暴涨 171.20 美元,创下单日涨幅纪录。此番涨势背后,是特朗普为谋求格陵兰岛控制权而对欧洲发出的加征关税威胁 (后已撤销),以及市场对美联储独立性的担忧加剧。

以下是推动黄金市场走高的五大核心因素:

「货币贬值交易」

黄金的最大多头群体中,不乏对美元及其他主要货币走势心存担忧的投资者。他们大举买入这一贵金属,将其视为能够抵御经济冲击的价值储存工具。

近期,特朗普的一系列举措让投资者的谨慎情绪进一步加剧。就在本月,他批准对委内瑞拉采取军事行动以推翻马杜罗政权;通过司法部调查向美联储主席鲍威尔施压,要求其降息;他还威胁称,若欧洲盟友不配合其谋求格陵兰岛的计划,将对其加征新一层关税。

这一在华尔街被称为 「货币贬值交易」 的策略,背后的驱动因素是投资者担忧:各国政府无力抑制通胀或削减债务,将导致支撑全球金融体系的货币价值不断缩水。

2025 年初,特朗普密集推出的关税政策令美元录得 50 年来表现最差的上半年表现,彼时投资者就纷纷涌入黄金市场。同年 8 月,尽管通胀率仍高于目标水平,鲍威尔却释放出美联储将开启降息周期的信号,此后金价继续一路攀升。

与此同时,欧洲和日本不断膨胀的债务规模与扩张性的经济政策,也为金价上涨添了一把火。交易员对欧美贸易战的担忧卷土重来,而周二日本债市的抛售潮,更是将该国长期国债收益率推至历史极值。

分析师表示,这些市场基石的稳定性,以及监管这些市场的机构的公信力,或将决定黄金未来的走势。

道明证券策略师丹尼尔・加利 (Daniel Ghali) 周二向客户表示:「黄金的涨势,本质上关乎市场信任。目前来看,信任虽已出现裂痕,但尚未彻底崩塌。一旦崩塌,金价的上涨势头将持续更久。」

利率持续走低

美联储的降息举措压低了政府债券和现金的收益率,这也是推动投资者涌入黄金市场的重要原因。

2022 年,为应对新冠疫情期间的高通胀,美联储开启加息周期,超高安全性的美国国债成为极具吸引力的投资标的。利率开启上行通道前的 2022 年初,货币市场基金 (主要投资于国债) 的资金规模约为 5.1 万亿美元,而到去年年底,这一数字已飙升至 7.7 万亿美元。

如今,政府债券和货币市场基金的收益率走低,吸引力有所下降——倘若特朗普的诉求得以实现,美联储进一步降息,其收益率还可能继续下行。

美国国债这类无风险资产的收益率下降,降低了持有黄金的机会成本。尽管黄金本身不产生收益,但其上涨潜力却要大得多。

只要货币市场基金中庞大的资金池有一小部分转向黄金,就可能对金价产生巨大的推动作用。高盛分析师测算,持有黄金的交易所交易基金 (ETF) 仅占美国私人金融投资组合的 0.17%,而若该比例因资金买入 (非金价升值) 每提升 0.01 个百分点,金价就将上涨 1.4%。

各国央行大举购金

与此同时,普通投资者还需要与一类 「不差钱」 的黄金买家竞争——各国央行,对它们而言,金价高低通常并非考量因素。

多年来,各国央行一直是黄金的净卖出方,而 2010 年美国次贷危机引发全球金融危机后,央行重新评估自身风险,转而成为黄金净买入方。2022 年,各国央行的购金步伐进一步加快。

彼时,西方因俄乌冲突而对俄罗斯实施制裁,与西方关系紧张的国家的央行,开始大举减持美元资产、增持黄金,因为黄金不受外部势力的管控。

其他一些西方国家的央行也在增持黄金,比如波兰国家银行,其向来是黄金的激进买家,周二该行又批准了另一笔大额黄金采购。这些央行希望通过增持黄金这一无主权债务风险的资产,维护本国货币的稳定。

世界黄金协会研究主管胡安・卡洛斯・阿蒂加斯 (Juan Carlos Artigas) 表示:「各国央行买入黄金,并非单纯看中其价格表现,而是看重其在外汇储备中所能发挥的作用。黄金是对冲风险、实现储备多元化的绝佳工具。」

股市估值高企

与金价一样,股市基准指数也在不断刷新历史新高,但其畸高的估值让投资者倍感不安。

衡量股票估值最常用的指标是市盈率,其中一种广为使用的指标是周期调整市盈率 (CAPE),该指标基于分析师对企业未来利润的预测。数据显示,过去 100 年间,美股估值仅在一个时期高于当前水平——2000 年互联网泡沫破裂前夕。

科技股再次成为股市的主要担忧来源,英伟达 (NVDA)、特斯拉 (TSLA)、亚马逊 (AMZN) 等少数科技巨头的走势,足以牵动标普 500 指数的涨跌,其余 490 多只成分股的表现则无足轻重。

例如周二,被称为 「七大科技巨头」 的个股悉数收跌,总市值蒸发 6830 亿美元,拖累标普 500 指数大跌 2.1%。与此同时,代表小盘股的罗素 2000 指数仅下跌 1.2%,连续第 12 个交易日跑赢标普 500 指数,这一现象也反映出投资者正寻求大型科技股之外的其他投资标的。

涨势惯性加持

黄金后市继续走高的可能性极大,单是其涨势本身具有的长期持续性,就足以支撑这一判断。花旗分析师的数据显示,在 2025 年之前的六个黄金期货年度涨幅至少达到 20% 的年份里,有五年金价次年均继续走高,平均涨幅超 15%。

这一规律在 2025 年依然成立:继 2024 年大涨 27% 后,2025 年金价又飙升 65%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期,投资者的担忧情绪持续升温。无论是债券收益率走低、股市估值高企,还是特朗普的政策不确定性,都让他们做出了同一个选择:买入黄金。

黄金取得里程碑式突破的步伐似乎越来越快。在金价突破此前看似遥不可及的每盎司 4000 美元关口仅三个月后,如今又站上了 5000 美元的临界点。相比之下,黄金期货价格从去年 3 月 14 日首次突破 3000 美元/盎司关口,到 10 月站上 4000 美元/盎司的历史高,耗时半年。

周三,黄金期货价格上涨 1.5%,收于每盎司 4831.80 美元的历史新高。本月以来,金价已累计上涨超 500 美元,其中周二单日暴涨 171.20 美元,创下单日涨幅纪录。此番涨势背后,是特朗普为谋求格陵兰岛控制权而对欧洲发出的加征关税威胁 (后已撤销),以及市场对美联储独立性的担忧加剧。

以下是推动黄金市场走高的五大核心因素:

「货币贬值交易」

黄金的最大多头群体中,不乏对美元及其他主要货币走势心存担忧的投资者。他们大举买入这一贵金属,将其视为能够抵御经济冲击的价值储存工具。

近期,特朗普的一系列举措让投资者的谨慎情绪进一步加剧。就在本月,他批准对委内瑞拉采取军事行动以推翻马杜罗政权;通过司法部调查向美联储主席鲍威尔施压,要求其降息;他还威胁称,若欧洲盟友不配合其谋求格陵兰岛的计划,将对其加征新一层关税。

这一在华尔街被称为 「货币贬值交易」 的策略,背后的驱动因素是投资者担忧:各国政府无力抑制通胀或削减债务,将导致支撑全球金融体系的货币价值不断缩水。

2025 年初,特朗普密集推出的关税政策令美元录得 50 年来表现最差的上半年表现,彼时投资者就纷纷涌入黄金市场。同年 8 月,尽管通胀率仍高于目标水平,鲍威尔却释放出美联储将开启降息周期的信号,此后金价继续一路攀升。

与此同时,欧洲和日本不断膨胀的债务规模与扩张性的经济政策,也为金价上涨添了一把火。交易员对欧美贸易战的担忧卷土重来,而周二日本债市的抛售潮,更是将该国长期国债收益率推至历史极值。

分析师表示,这些市场基石的稳定性,以及监管这些市场的机构的公信力,或将决定黄金未来的走势。

道明证券策略师丹尼尔・加利 (Daniel Ghali) 周二向客户表示:「黄金的涨势,本质上关乎市场信任。目前来看,信任虽已出现裂痕,但尚未彻底崩塌。一旦崩塌,金价的上涨势头将持续更久。」

利率持续走低

美联储的降息举措压低了政府债券和现金的收益率,这也是推动投资者涌入黄金市场的重要原因。

2022 年,为应对新冠疫情期间的高通胀,美联储开启加息周期,超高安全性的美国国债成为极具吸引力的投资标的。利率开启上行通道前的 2022 年初,货币市场基金 (主要投资于国债) 的资金规模约为 5.1 万亿美元,而到去年年底,这一数字已飙升至 7.7 万亿美元。

如今,政府债券和货币市场基金的收益率走低,吸引力有所下降——倘若特朗普的诉求得以实现,美联储进一步降息,其收益率还可能继续下行。

美国国债这类无风险资产的收益率下降,降低了持有黄金的机会成本。尽管黄金本身不产生收益,但其上涨潜力却要大得多。

只要货币市场基金中庞大的资金池有一小部分转向黄金,就可能对金价产生巨大的推动作用。高盛分析师测算,持有黄金的交易所交易基金 (ETF) 仅占美国私人金融投资组合的 0.17%,而若该比例因资金买入 (非金价升值) 每提升 0.01 个百分点,金价就将上涨 1.4%。

各国央行大举购金

与此同时,普通投资者还需要与一类 「不差钱」 的黄金买家竞争——各国央行,对它们而言,金价高低通常并非考量因素。

多年来,各国央行一直是黄金的净卖出方,而 2010 年美国次贷危机引发全球金融危机后,央行重新评估自身风险,转而成为黄金净买入方。2022 年,各国央行的购金步伐进一步加快。

彼时,西方因俄乌冲突而对俄罗斯实施制裁,与西方关系紧张的国家的央行,开始大举减持美元资产、增持黄金,因为黄金不受外部势力的管控。

其他一些西方国家的央行也在增持黄金,比如波兰国家银行,其向来是黄金的激进买家,周二该行又批准了另一笔大额黄金采购。这些央行希望通过增持黄金这一无主权债务风险的资产,维护本国货币的稳定。

世界黄金协会研究主管胡安・卡洛斯・阿蒂加斯 (Juan Carlos Artigas) 表示:「各国央行买入黄金,并非单纯看中其价格表现,而是看重其在外汇储备中所能发挥的作用。黄金是对冲风险、实现储备多元化的绝佳工具。」

股市估值高企

与金价一样,股市基准指数也在不断刷新历史新高,但其畸高的估值让投资者倍感不安。

衡量股票估值最常用的指标是市盈率,其中一种广为使用的指标是周期调整市盈率 (CAPE),该指标基于分析师对企业未来利润的预测。数据显示,过去 100 年间,美股估值仅在一个时期高于当前水平——2000 年互联网泡沫破裂前夕。

科技股再次成为股市的主要担忧来源,英伟达 (NVDA)、特斯拉 (TSLA)、亚马逊 (AMZN) 等少数科技巨头的走势,足以牵动标普 500 指数的涨跌,其余 490 多只成分股的表现则无足轻重。

例如周二,被称为 「七大科技巨头」 的个股悉数收跌,总市值蒸发 6830 亿美元,拖累标普 500 指数大跌 2.1%。与此同时,代表小盘股的罗素 2000 指数仅下跌 1.2%,连续第 12 个交易日跑赢标普 500 指数,这一现象也反映出投资者正寻求大型科技股之外的其他投资标的。

涨势惯性加持

黄金后市继续走高的可能性极大,单是其涨势本身具有的长期持续性,就足以支撑这一判断。花旗分析师的数据显示,在 2025 年之前的六个黄金期货年度涨幅至少达到 20% 的年份里,有五年金价次年均继续走高,平均涨幅超 15%。

这一规律在 2025 年依然成立:继 2024 年大涨 27% 后,2025 年金价又飙升 65%。