来源:

财联社

纳斯达克最新宣布,公司提议将加快新上市大市值公司纳入股票基准指数的速度,因当下已有一批巨头企业计划年内上市。

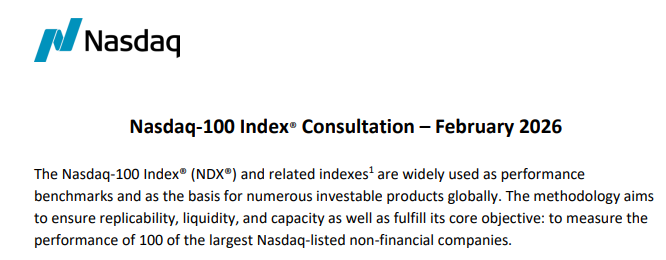

根据纳斯达克发布的声明,这项被称为 「快速纳入」(fast entry) 的规则修订,将允许新上市公司在交易满 15 个交易日后就可被纳入纳斯达克 100 指数——这一时间远短于当前至少三个月的等待期。

美股三大指数中的 「纳指」 通常指的是 「纳斯达克综合指数」,有近三千只成分股;纳斯达克 100 指数是纳斯达克综合指数的 「精选版」,由 100 只成分股构成。

这 100 只股票横跨科技、媒体和消费品等行业,具有高科技、高成长和非金融的特点。随着人工智能热潮推动大型科技股大涨,该指数已成为关键市场风向标。

据数据统计,全球有超过 6000 亿美元的 ETF 直接以纳斯达克 100 为基准,其中最知名就是 Invesco 的 QQQ。当下, 纳斯达克正与纽交所争夺 IPO 资源,而与纳指挂钩的庞大指数基金规模,可能成为吸引企业上市的重要筹码。

纳斯达克的最新决定凸显出指数编制机构面临的压力:一些大型企业只要挂牌便带来巨大的市值体量,比如预计年内进行 IPO 的 SpaceX,其潜在估值高达 1.3 万亿美元——一上市便超过当前纳斯达克 100 指数中 90% 的公司。

Jefferies 指数策略主管 Kaasha Saini 表示:「市场可能担心,被动型基金会错过新股上市后进一步上涨的行情,等到纳入指数时又不得不进行更高成本的换仓。新规将使指数更及时、更真实地反映市场结构。」

其他指数机构如 MSCI 早已采取类似机制,使大型 IPO 能在上市后不久被纳入指数。相比之下,纳斯达克 100 仍要求新股经过三个月 「观察期」,以建立足够的流动性和价格稳定性。

纳斯达克在最新的声明中写道,「快速纳入」 规则属于行业咨询的一部分,预计将于本月晚些时候结束。如果纳斯达克指数管理委员会在征求意见后批准,该变更将在下一次季度调整平衡 (即 3 月 23 日) 后生效。

纳斯达克表示:「随着企业的结构演变以及指数相关资产管理规模的持续增长,确保及时纳入最大市值的纳斯达克非金融企业,并保持被动投资者的可复制性,变得愈发重要。」

Invesco 也表示,该提案是纳斯达克持续创新的最新体现,「规则型指数必须不断进化,以适应变化中的市场环境。」

为确保大型公司顺利纳入,纳斯达克还提议在计算市值时同时考虑已上市和未上市股份,而非仅统计已上市股份。不过,这不会影响公司在指数中的权重,权重仍将基于可交易股份价值计算。

另一项调整涉及自由流通股 (free float),即市场上可供交易的股份比例。纳斯达克计划取消最低 10% 自由流通比例的门槛,但将引入新方法纳入那些大部分股份由内部人士持有或受限流通的公司。

具体而言,自由流通比例低于 20% 的公司,在计算指数权重时,其市值将乘以 5 倍系数 (最高不超过 100%)。这样可以在保证指数可投资性的同时,让低流通股但体量巨大的公司保留在指数中。

Brooklyn Investment Group 股票主管 Antti Petajisto 评论道 「很显然,这一思路是只要企业经济体量足够大,就让低流通股公司也能留在指数里。」

(财联社)

文章转载自东方财富