【文章来源:金十数据】

美联储主席提名人沃什 (Kevin Warsh) 从不掩饰他对美联储资产负债表的看法:他喜欢规模较小的资产负债表。

在金融危机期间担任美联储理事的沃什,曾亲历了 2008 年量化宽松 (QE) 的开启。当这一非常规政策被用于支撑市场和缓解信贷危机时,他曾谨慎地表示支持。但怀疑很快随之而来。他在 2009 年表示,购买大量长期国债的收益可能 「相当小,而代价可能并不小」。

当量化宽松演变为旨在放宽金融环境和刺激增长的手段时,沃什选择了拒绝。他在联邦公开市场委员会 (FOMC) 中对此举表示反对,虽然没有投出反对票,但在第二轮 QE 宣布后不久便辞职了。

此后,沃什的决心进一步增强。他经常将 QE 列为他批评美联储的核心,认为这是美联储的 「机构性漂移」(逐渐偏离了其原始使命),且 「未能履行其法定职责中关于物价稳定的核心部分」。这些引述出自他去年在国际货币基金组织 (IMF) 春季会议上对 G30 小组发表的演讲。

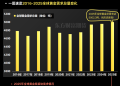

除了这些货币政策上的失误,他还补充道,美联储在 QE 方面的最大罪过是促进了公共借贷,使得自 2008-09 年全球金融危机以来的低利率时代,市场化债务增长了 5 倍,达到 30 万亿美元。

基于这些观点,沃什将缩减 「美联储臃肿的资产负债表」 列为他在任期间的核心目标。在他看来,这将有助于经济重心从华尔街回归实体经济,改善财政政策并抑制通胀。

然而,目前美联储资产负债表上仍持有 6 万亿美元且仍在增加的国债和抵押贷款债券,缩减规模的任务绝非易事。任何缩减努力都可能推高长期借贷成本,并激怒特朗普,美国政府正继续以接近纪录水平的规模借贷,并支付着创纪录的利息成本。

市场已经注意到了这一点。瑞银集团的德博克 (Reinout De Bock) 表示:「期限溢价一直保持稳定,但如果美联储重新开始抛售,我们预计压力将再次上行。」

美联储维持庞大的资产负债表是因为其运行着 「充足准备金」 框架。在该框架下,美联储寻求向银行提供充足的流动性,并按联邦基金目标区间的中点水平支付利息。去年底,回购市场的压力以及对美联储流动性支持工具的使用表明,准备金正处于跌破 「充足」 水平的边缘。这触发了美联储停止售债计划,转而恢复对短期国债的 「准备金管理购买」。这将再次扩张美联储的资产负债表。

降低银行所需的准备金水平

寻求降低 「充足」 准备金的水平是缩减资产负债表的一种可能性。美联储理事米兰 (Stephen Miran) 建议将进一步放宽银行监管作为一条可能的路径。米兰认为,如果将国债排除在银行的补充杠杆率 (SLR) 之外,银行将持有更多国债,从而缓解回购市场的压力,并允许美联储缩减持仓。

然而,近期针对大型银行强化 SLR 的调整拒绝了这一想法。监管机构认为,银行只会利用额外的资产负债表空间去持有更高风险的资产。

微调流动性比率可能会达到类似的效果。在 2023 年硅谷银行 (SVB) 存款遭到挤兑后,日内流动性比率随之调整,推高了对准备金的需求。这里有一个奇怪的漏洞:监管规定未能将从美联储进行的官方借款计入流动性资产。加拿大帝国商业银行资本市场的克洛赫蒂 (Mike Cloherty) 表示:「将贴现窗口借款纳入流动性比率,可以降低准备金需求。」

前美联储理事斯坦恩 (Jeremy Stein) 提出的另一种方法是,尝试降低美联储在金融市场中的足迹,而不仅仅是减少资产负债表的规模。就现状而言,美联储的国债组合持有大量长期债券,这带来了巨大的久期和利率风险;经济假设的微小变化都可能导致价格的剧烈波动。

斯坦恩表示:「在维持适当准备金水平的同时,持有较短期限的证券可以降低美联储的利率风险。」 在某种程度上,美联储已经在通过转向短期国债来实现这一点。

激进的变革将困难重重

上述建议都假设美联储维持其充足准备金框架。另一种选择是结束该框架,回归到全球金融危机前实施的 「稀缺」 准备金制度。这种转变在技术上极具挑战性,且充满风险。

纽约大学斯特恩商学院教授阿查里亚 (Viral Acharya) 表示:「QE 改变了银行的负债结构,使其转向更具流动性的无保险活期存款。量化紧缩 (QT) 未能逆转这一趋势,导致系统整体的流动性需求现在处于永久性高位。」 他认为,这种 「流动性依赖」 将使任何将准备金缩减至充足水平以下的努力变得危险。

阿查里亚补充道:「缩减资产负债表将产生一系列流动性风险,因此必须配合一系列审慎措施,特别是要监控非银行金融部门的流动性、杠杆以及与衍生品相关的保证金催缴。」

克洛赫蒂也表达了同样的看法:「任何将资产负债表缩减至 『充足』 水平以下的尝试,都会迅速表现为回购市场的压力。」

目前尚不清楚沃什是否打算采取更激进的路线,但实施的难度表明他可能不会这样做。自获得提名以来,沃什一直保持沉默,他对于如何处理 「臃肿」 资产负债表的看法尚未完全成熟或得到解释。

因此,美联储将倾向于微调监管规定,而非走向对自身及银行资产负债表的激进重塑。