来源:

中国基金报

【导读】1 月基金开户数环比增长 123.80%

开年火爆的市场行情点燃了基民的入市热情。

上交所数据显示,1 月基金新开户 54.63 万户,环比增长 123.80%,同比大增 168.72%。基金发行数据也同样火热,主动权益基金成立数量和规模均创近三年新高,FOF 基金单月发行规模也创出历史次新高。

多家基金公司也在开年加大主动权益、被动指数、「固收+」 等含权产品以及 FOF 等多资产品种的布局力度,满足投资者多元化投资需求。

多因素驱动

1 月基金新开户数环比增长翻倍

1 月 A 股市场整体震荡上行,结构性机会频频,短期 「赚钱效应」 热度较高,投资者纷纷点燃入市热情。

上交所最新披露的数据显示,1 月基金新开户 54.63 万户,环比增长 123.80%,较 2025 年 1 月的 20.33 万户更是猛增 168.72%。

在平安基金看来,基金开户数大幅增长主要得益于以下几方面驱动因素:首先,开年以来,权益基金赚钱效应显著。2026 年 1 月,万得偏股混合型基金指数收益率 6.82%,创近些年最好开局,良好的赚钱效应提升基民入市意愿。其次,低利率环境下存款搬家。存款和理财收益持续下行,居民资产配置结构开始调整,「存款搬家」 趋势加速,推动基金开户热。

从 1 月份基金发行数据上看,主动权益类基金、被动指数基金和 FOF 基金较受青睐。

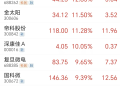

主动权益基金方面,1 月份共成立 43 只主动权益基金,成立规模合计 495 亿元,占新发产品规模的 41%,成立数量和规模均创近三年新高。

被动指数基金方面,1 月新发权益类指数基金 48 只 (包括指数基金、ETF、ETF 联接基金和指数增强基金),成立规模合计 265 亿元,占新发产品规模的 22%,主要为科技+周期两大方向。场内 ETF 方面,场内资金持续流向行业主题、商品和跨境品种,符合今年以来权益市场的结构性行情。

FOF 基金也迎来发行高峰,1 月新发 12 只 FOF 基金,成立规模合计 199 亿元,单月发行规模仅次于 2021 年 9 月份的 215.61 亿元,创出历史第二高峰。银行渠道延续了去年以来对多资产 「固收+」FOF 基金的营销力度,此类产品凭借其风险分散、收益稳健的优势,逐渐成为市场关注的焦点,产品设计方面,除传统股债配置外,还增加了黄金、QDII、REITs 等多元资产的配置,进一步丰富了产品收益来源。

基金公司加大产品布局力度

满足投资者需求

基民跑步入场,基金公司也顺势而为,通过多维度的产品布局满足不同风险偏好投资者的投资需求。

「从 1 月份的情况看,基民主要布局思路一是右侧布局,积极跟进当期景气度较高的行业赛道,以争取更高的收益弹性;二是左侧布局,提前布局较为低估、业绩或迎来拐点的行业,以更低的估值筹码以待后续反弹和市场风格切换。因此,基金公司一方面可以顺势而为,积极布局基民喜闻乐见的行业;另一方面应该寻求适当的差异化,ETF 产品同质化较严重,提前布局差异化产品方能在市场机遇来临前做好准备。」 一位基金公司人士谈道。

创金合信基金表示,产品布局方面将会围绕 「提升投资者获得感」,提供满足投资者需求的产品。首先,固收+策略产品是一个重要的布局方向,因其可以较好满足稳健资金的配置需求。其次是大力发展 FOF 产品线,因其可以实现大类资产的多元化配置,为投资者提供资产配置解决方案。最后,均衡积极型权益产品也是一个布局方向,这类产品同样着眼于为客户提供解决方案,在投资运作中力争兼顾风险和收益。

平安基金也透露,公司会加大对含权产品的布局,包括主动权益、被动指数、「固收+」、FOF 等多产品类型全面推进。

主动权益方面,平安基金逐步实现了 「体系化作战」 的投研模式,不同风格策略的团队和成员之间既能发挥自己的优势又能互相借鉴,共同成长。

被动指数方面,一方面围绕新质生产力与现代化产业体系,前瞻布局科技主题基金;另一方面,挖掘低估值板块的投资价值,进行逆向布局。

「固收+」 方面,随着含权二级债审批开闸,公司会加大对二级债基布局力度,在二级债基权益资产方面开发科技、红利、周期、量化等特色化产品。

FOF 方面,完善 ETF-FOF 产品布局,在低风险产品基础上,推出含权比例更好的 ETF-FOF。另外,加大对多元资产配置 FOF 产品开发力度,更好地匹配 「存款搬家」 投资者对稳健收益的需求。

(中国基金报)

文章转载自东方财富