持仓数据显示,基金经理对美元的看空情绪升至十多年来最高水平,因为美国反复无常的政策正让美元承受严重冲击。

截至发稿,美元指数报 97.08,年初至今已累计下跌约 1.2%,2025 年这一货币已大跌超 9.4%。上月,美元指数一度跌至 95.51,为四年来的最低水平。

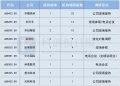

美国银行上周五 (2 月 13 日) 发布的一项调查显示,基金经理对美元的敞口已跌破去年 4 月的低点——当时特朗普推出了所谓的 「对等关税」,震动全球市场。

美银的调查发现,基金经理对美元的仓位配置为至少自 2012 年 (该行有数据记录以来) 最负面的水平。另据芝商所的期权数据,押注美元走弱的头寸已超过看多押注,扭转了去年第四季度的局面。

大型资产管理公司表示,美元下跌反映出养老基金这类 「真金白银」 的投资者越来越希望对冲美元进一步贬值的风险,或降低对美元资产的配置。

「风险逆转」(risk reversals) 指标也可以看出,市场押注美元对欧元进一步贬值的程度已达到过去十年中仅在新冠疫情期间和去年 4 月 「对等关税」 后才出现过的水平。

资管巨头先锋集团 (Vanguard) 全球利率主管 Roger Hallam 表示:「过去一年的一些波动,促使投资者重新审视他们在美国资产上长期维持的、极低的美元对冲比例。」

Hallam 补充称,这种对美国资产配置和对冲头寸的重新评估,是美元近期走弱的 「关键推动力」。

摩根资产管理(JPMorgan Asset Management) 高管 Iain Stealey 表示:「我们仍然认为美元还有进一步走弱的空间。」 该机构近几周一直在做空美元。

尽管美国利率仍高于欧元区、日本等经济体,但交易员预计利差将收窄,市场预期美联储今年将降息两次。Stealey 表示:「美元已不再极度高估,随着美联储降息,利差优势会逐渐消失。」

上月,特朗普宣布提名凯文·沃什为下任美联储主席,这一决定一度安抚了担心央行独立性受损的投资者,因为沃什被视为立场传统稳健的人选,而不是可能鲁莽降息的特朗普亲信。

但特朗普已对沃什施压,本月曾表示,如果沃什支持加息,「他根本不会得到这份工作」。美银分析师指出,沃什的提名 「并未转化为美元需求,也没有提振对美国资产的乐观情绪」。

上月, 特朗普在格陵兰岛问题上扬言对欧洲 8 国加征关税,引发外界可能撤离美国资产的担忧。虽然贝森特驳斥了 「欧洲人将抛售美国资产」 的说法,但一些基金经理表示,资金外流已经出现。

英国资产管理机构施罗德投资 (Schroders) 多资产基金经理 Caroline Houdril 称:「我们看到越来越多的资本回流,本来持有美元的海外投资者正把资金换回本币。」

(财联社)

文章转载自 东方财富