图片系 AI 生成

3 月 13 日,西安银行 2025 年第一次临时股东大会通过了 《关于发行无固定期限资本债券的议案》,正式启动今年国内第三单银行永续债发行计划。

根据议案,该期债券拟发行规模不超过 70 亿元,若足额落地,将以 23% 的占比 (截至 2 月末 2025 年区域性银行永续债发行总量约 300 亿元) 问鼎中西部城商行单笔永续债发行规模榜首。

虽然这一规模在发债相对滞后的中西部城商行群中居前,但置于全国银行业版图中,其发行时序与体量均赶在发债洪流的 「车尾」——银行永续债自 2019 年 「开闸」 至今,境内商业银行累计发行规模已突破 3.2 万亿元,并且首轮 5 年期银行永续债已经在 2024 年底完成了赎回。在净息差收窄至 1.69% 的行业背景下,去年业内永续债发行就已激增,规模突破 7 千亿元,创下历史峰值,爆发式扩容与息差收窄的痛点形成一对循环。

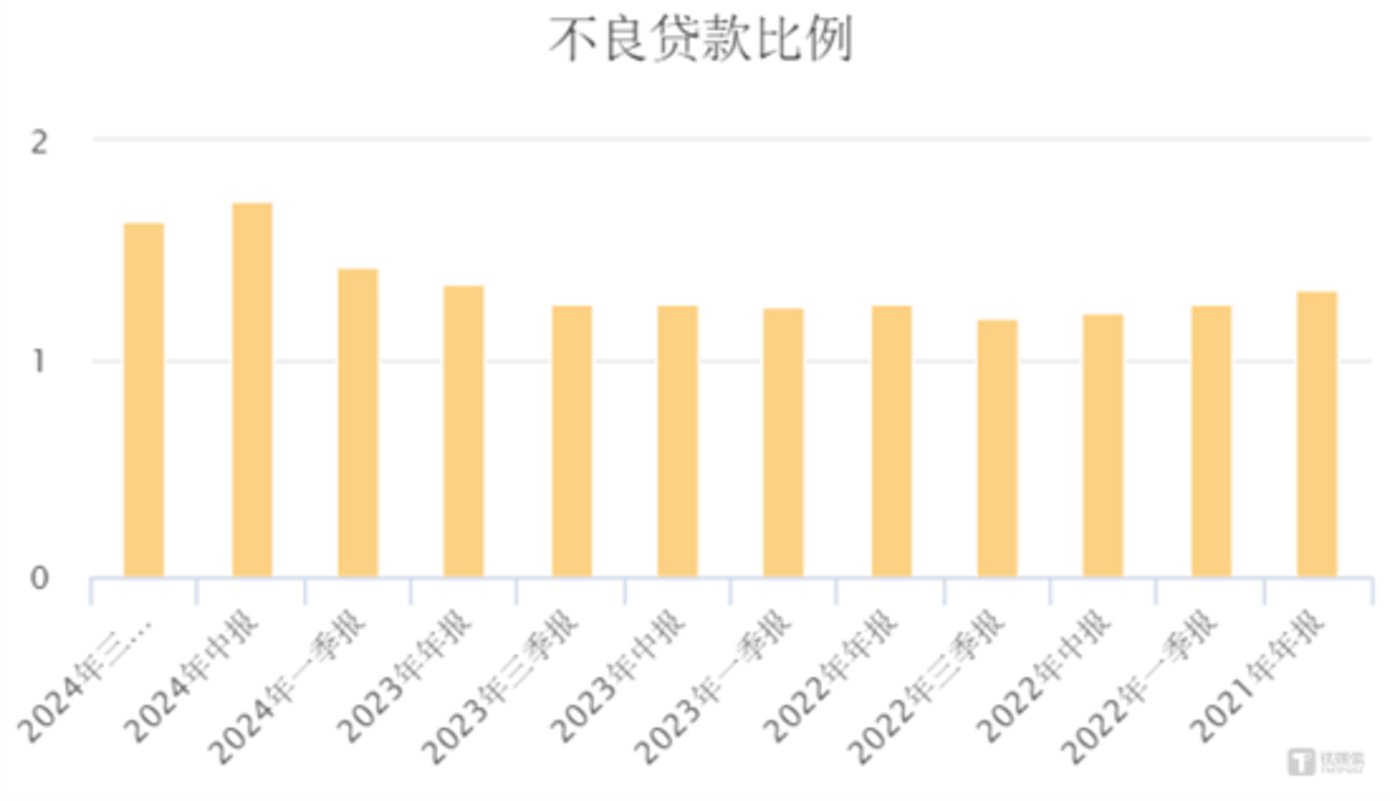

此时入局的西安银行,构成了这一矛盾的微观镜像:截至 2024 年 Q3,西安银行核心一级资本充足率已跌至 9.98%,不良贷款率攀升至 1.64%,逾期贷款规模半年激增 133%,资产质量恶化与资本补充滞后形成负面循环。上述客观条件,将让本轮永续债在达成资本补充之余,进一步向市场展露西安银行在资本充足率账面达标与经营压力间的艰难平衡。

竞逐永续债 「热潮」

西安银行此次 70 亿元永续债发行计划,处于境内银行债市 「冰火两重天」 的格局之下。2024 年 9 月 24 日,国家金融监督管理总局局长李云泽在发布会上透露信号,大型商业银行是我国金融体系服务实体经济的主力军,将对 6 家大型商业银行增强核心一级资本,按照统筹推进,分期分批有序实施。

该政策信号揭开了新一轮中央 「输血」 国有大行的序幕。有市场消息称,六大行新一轮 「补血」 计划预计最早在 6 月底完成,首批被注资银行包括两家大行。3 月 5 日,其规模与路径进一步锚定:国务院总理李强在政府工作报告中提出,拟发行特别国债 5000 亿元,支持国有大型商业银行补充资本。

政策层面对系统重要性银行的定向驰援,主要折射双重监管考量:其一,银行业净息差持续收窄,2024 年末已降至 1.69% 的历史低位,进一步侵蚀利润内生资本补充能力;其二,房地产、地方债务等领域风险尚未完全出清,2024 年 Q3 商业银行不良贷款余额 3.4 万亿元,较上季末增加 371 亿元,风险抵补需求持续攀升。

在此背景下,国有大行借助政策性资金实现资本轻装上阵,至于城商行面临的市场化融资难题,按以往经验,在政策优先级差异上落后前者两个层级。

这种资本补充的差异,让债券市场呈现冰火两重天格局:尽管监管对二级资本债、永续债 (合称 「二永债」) 的发行审批趋严,且信用分层导致中小银行发债成本高企,但 2024 年商业银行二永债发行共计超过 1.6 万亿元,创历史峰值。进入 2025 年发债节奏有所放缓,前两月境内商业银行已募集资金近 3000 亿元,其中国有大行凭借 AAA 评级优势,永续债发行利率低至 1.99%(邮储银行 2025 年 2 月),而同期 AA+级城商行发行成本普遍在 2.42%-2.9% 之间。

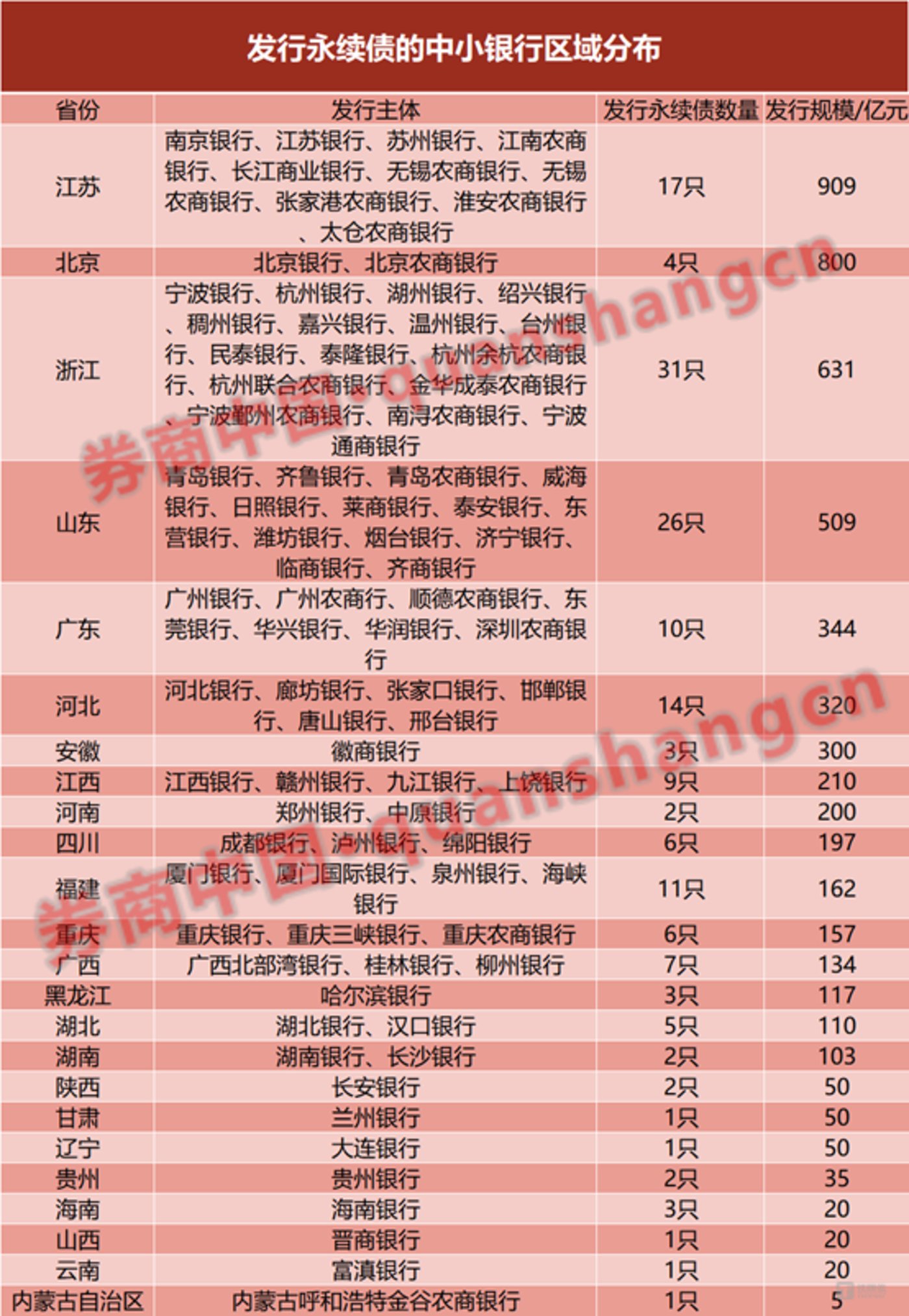

地域差异则更更为割裂:东部银行永续债发行量与规模上均远高于中西部,如仅浙江一地,就有宁波银行、杭州银行、湖州银行、绍兴银行、台州银行等 16 家地方性银行发行了 31 只永续债,规模合计 631 亿元。此外,江苏省有 10 家银行发行 17 只永续债,合模合计 909 亿元。相比之下,陕西、山西、甘肃、贵州、海南、云南、内蒙古自治区、辽宁、黑龙江等地过去 5 年来,各只有 1 家银行成功发行了永续债,规模在 10 亿-50 亿之间,绝大多数银行没有参与。

图源券商中国

在此背景下,西安银行规模 70 亿元的永续债计划是一个颇具意味的大动作。

永续债补充:双面效应压力凸显

中国银行业永续债市场在 2024 年迎来首个到期赎回高峰——2019 年首批 15 家发行银行共计 5696 亿元的永续债完成全额赎回,这一集体赎回背后是精明的财务策略:2019 年约定的单债券票面利率均在 4.1% 以上,与当前市场利率形成显著倒挂,因此 15 家发行银行纷纷通过 「低息置换高息」 操作实现资本工具成本重构。据中债登数据,2024 年新发永续债加权平均利率较 2019 年批次下降 210 个基点至 2.3%,仅此一项即为银行业年节省利息支出超 120 亿元。

2019 年发行的首批银行永续债名单

因而对西安银行而言,永续债的资本属性显现出双向拉扯效应。其在显著提高资本充足率水平的基础上,也以不菲的利息支出作为代价,尤其在利润率承压的背景下,这种双面效应的拉扯尤为明显。本次拟发行的 70 亿元永续债虽能提升资本充足率 1.2 个百分点,但按当前 2.4%-3% 左右的市场利率测算,其年利息支出将达 1.7-2.1 亿元——相当于该行 2023 年净利润的 7%-8.75%。若按前些年 5% 的利率计算,其对西安银行净利润的侵蚀幅度将超过 15%。

这或也是西安银行在业界热潮初涌 5 年后方才 「初尝」 永续债的缘由,如前文所述,这种资本补充滞后与资产质量恶化构成了不容乐观的下行趋势:截至 2024 年三季度末,核心一级资本充足率跌至 9.98%,不良贷款率攀升至 1.64%。十年之间,西安银行的风险抵补能力几乎 「腰斩」,拨备覆盖率下滑至 182.3%,揽储能力趋弱,逾期贷款占比以 5.03% 位列 A 股 17 家上市城商行之首。2024 年 Q3,西安银行总资产规模 4497 亿元,在 17 家上市城商行中排名倒数第二,仅高于厦门银行。

图源:choice 数据

财务性低迷让西安银行的融资选择显著受限,尤其内源性资本补充渠道颇具压力:2020-2023 年该行净利润赋分别同比下降 3.65%、0.46%、19.11%、3.21%。今年前三季度稍有回暖,但 2024 年 Q3 净利润率仅 2.1%。

在外源性融资选项中,二级资本债因需税后支付,实际资金成本远高于账面利率,且有强制减记或转股,导致资本瞬时蒸发风险;可转债则受制于长期破净股价、转股压力不可控;增资扩股更因不良率居高不下、业务增长缓慢难以吸引战略投资者。

永续债由此成为一个可行解。尽管监管要求发行银行满足连续三年盈利、最新季度末以逾期 90 天贷款计算的不良贷款率不高于 5%,但西安银行悉数达标:2021-2023 年累计盈利 74.35 亿元,2024 年 H1 以逾期 90 天贷款计算的不良贷款率 2.87%。相比股权融资 (如增发股票),永续债并不稀释股东权益,且赶在市场利率低谷期,2 月邮储银行的同类债券利率低至 1.99%。

此举也是西安银行资本充足率账面达标与经营压力间的艰难平衡。该行最新披露的 2025-2027 年各层级资本充足率目标值为:核心一级资本充足率不低于 9%;一级资本充足率不低于 10%;资本充足率不低于 12%。

为了配合资本充足水平,西安银行 2023 年起将分红大幅缩减至 2.49 亿元,相较 2021 年 8.44 亿元、2022 年 7.3 亿元现金分红大幅腰斩,董事长梁邦海对此回应称是为进一步加强内源性资本补充储备,确保资本充足水平达标且能更好应对外部风险的非预期波动。

治理结构承压待解

需要注意的是,业务颓势是该行内部管理问题在业绩端的写照。西安银行近年在治理架构面临持续性挑战,尤其核心管理层超期任职已经引发了监管介入。

早在 2019 年,原银保监会在关于银行保险机构员工履职回避工作的指导意见中对银行的关键人员和重要岗位员工做出了要求,轮岗期限原则上不得超过 7 年。

西安银行董事长梁邦海

在西安银行此前的 6 名副行长中,狄浩、张成喆、黄长松 3 人任职西安银行副行长的时间都是从 2016 年 8 月 16 日开始,截至 2024 年 6 月,任职时长均超过 7 年零 9 个月。同时,西安银行前董事长郭军、前董秘石小云任职也均超 7 年。

公告显示,该行前任董事长郭军自 2016 年 8 月起任职,去年 9 月因到退休年龄辞去董事长职务,任职时长超过 7 年零 1 个月。石小云任职西安银行董秘的时间从 2016 年 8 月 16 日至 2024 年 4 月 29 日,任职时长超过 7 年零 8 个月。

去年开始,西安银行高管的超期任职问题受到监管部门关注,并对其进行处罚。

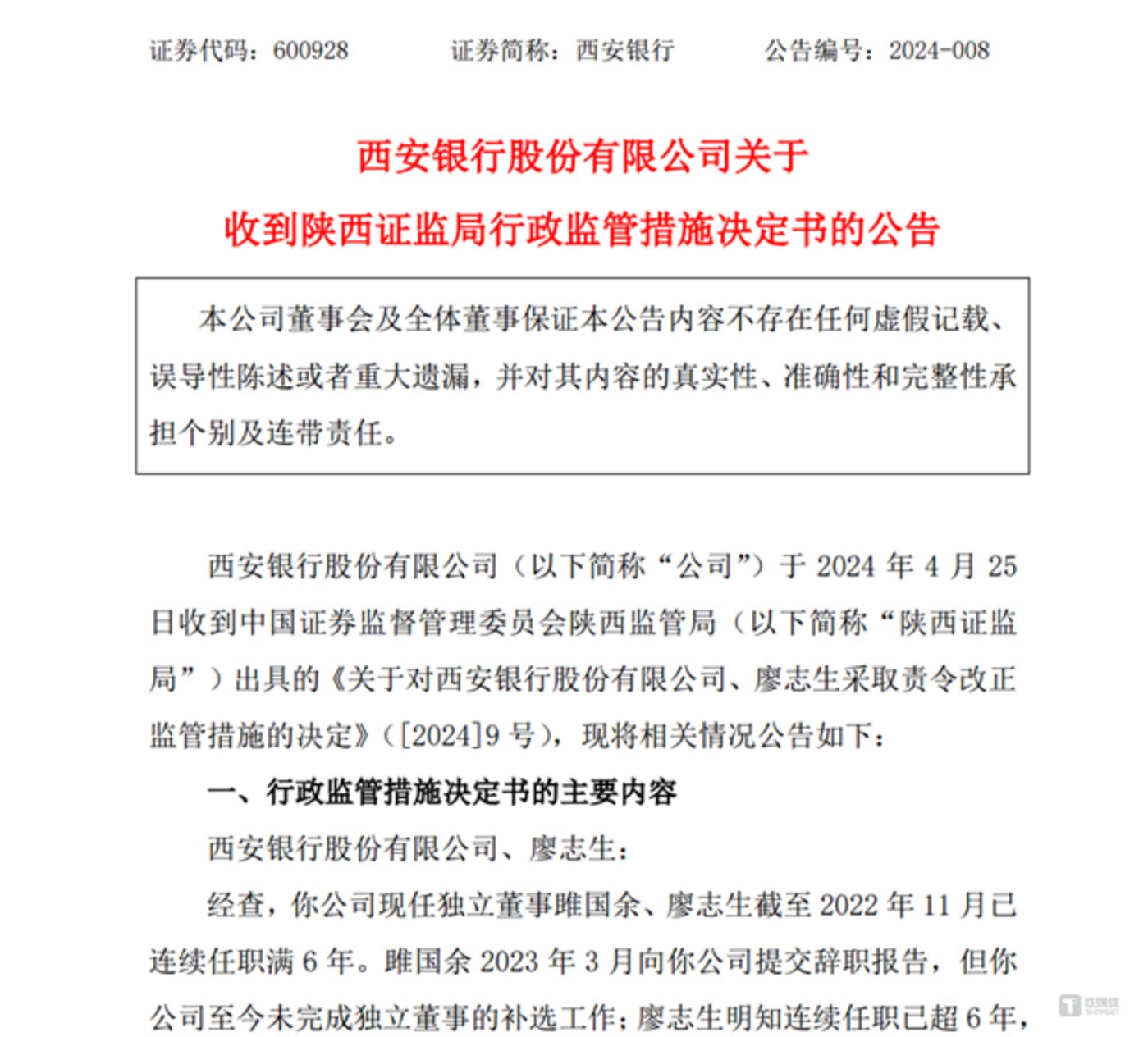

图源:公司公告

2024 年 4 月,陕西证监局公示 《关于对西安银行股份有限公司、廖志生采取责令改正监管措施的决定》:独立董事雎国余、廖志生截至 2022 年 11 月已连续任职满 6 年。雎国余 2023 年 3 月向公司提交辞职报告,但西安银行至今未完成独立董事的补选工作;廖志生明知连续任职已超 6 年,仍继续任职并领取津贴,至今未向董事会提交书面辞职报告。由于违反相关规定,陕西证监局决定对西安银行及独立董事廖志生采取责令改正的监管措施。

于是 2024 年,西安银行现任行长梁邦海身兼数职,挑起了行长、董事长、董秘、监事长 4 大核心职务,直到今年 1 月 25 日董事会办公室主任魏海燕出任新董秘,该行人才梯队建设的滞后性可见一斑。(本文首发于钛媒体 App 作者丨黄田,编辑|刘敏)