近期国际金价接连突破 3300 美元/盎司、3400 美元/盎司重要心理关口,4 月 22 日,现货黄金价格盘中强势突破 3500 美元/盎司,刷新历史纪录,成为黄金史上的一个 「里程碑」。

当前市场热点交织:美联储降息预期与特朗普关税政策的反复拉锯、中东地缘冲突外溢风险、美国联邦政府债务规模突破 36 万亿美元 (债务/GDP 比率达 124%) 引发的信用担忧,全球央行加速 「去美元化」,共同推动资金从美元资产向黄金加速迁移。数据显示,2025 年一季度全球黄金 ETF 净流入量达 226.5 吨,创 2022 年以来新高,而中国、印度等新兴市场央行购金量同比激增,黄金在储备资产中的战略地位持续攀升。

值此历史性时刻,通过回溯 1971 年布雷顿森林体系解体以来黄金的三轮长牛周期,剖析其背后的逻辑。以史为鉴,探讨黄金未来的走向。

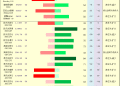

自 1971 年布雷顿森林体系瓦解以来,黄金作为 「终极避险资产」,经历了三轮显著的长牛市周期。每一轮牛市的背后,都伴随着全球经济格局的剧变、货币政策的转向以及地缘政治风险的催化。

数据来源:wind,截至 2025 年 4 月 22 日,金价的过往表现不代表未来,市场有风险,投资需谨慎

第一轮牛市 (1971—1980 年):美元黄金脱钩与滞胀危机

1971 年,美国总统尼克松宣布美元与黄金脱钩,布雷顿森林体系崩溃,黄金的货币属性被重新定价。此轮牛市的核心驱动因素包括:

美元信用危机:美元与黄金脱钩后,美元贬值压力增大,黄金作为替代货币的需求激增。

石油危机与滞胀:1973 年和 1979 年的两次石油危机推高全球通胀,美国经济陷入 「滞胀」,实际利率长期为负,黄金成为对抗通胀的核心资产。

地缘政治动荡:这一时期地缘政治局势紧张,在冷战背景下,局部战争 (如越南战争) 加剧市场避险情绪。

此轮金价从 36 美元/盎司飙升至 850 美元/盎司,涨幅超 20 倍,成为历史上最迅猛的黄金牛市。

第二轮牛市 (2001—2011 年):金融危机与量化宽松

进入 2001 年,互联网泡沫破灭后,黄金开启新一轮上涨,并在 2008 年全球金融危机期间加速:

互联网泡沫与次贷危机:美联储为应对全球进入危机实施量化宽松 (QE)、降息等措施,实际利率降至历史低位,美元连续几年贬值,从而推动金价走高。

新兴市场需求崛起:中国、印度等经济体高速增长,黄金消费需求 (尤其是饰金) 大幅增加。

美元信用弱化:1999 年欧元问世,多极化货币体系初现。欧元流通挑战美元霸权,美国财政赤字扩大,市场对美元资产的信任度下降。

避险需求激增:2008 年金融危机暴露金融体系脆弱性,黄金 ETF 等投资工具普及,推动机构资金涌入。

此轮金价从 260 美元/盎司涨至 1920 美元/盎司,涨幅达 638%。

第三轮牛市 (2019 年至今):全球不确定性与央行购金潮

2019 年后,黄金再次进入上行通道,2020 年新冠疫情,2022 年俄乌战争,2025 年关税等事件,成为金价上涨的加速器:

货币政策转向:美联储加息周期结束,2023 年后市场交易降息预期,实际利率下行降低黄金持有成本。

地缘政治常态化:俄乌战争、中东局势升级、中美博弈等地缘风险频发,全球化秩序瓦解,黄金避险属性凸显。

央行购金潮:世界黄金协会发布的 2024 年四季度及全年 《全球黄金需求趋势报告》 显示,2022 年至 2024 年,全球央行购金量连续三年超过 1000 吨。中国、土耳其等国加速外汇储备多元化,以分散美元风险。中国央行已经连续 5 个月增持黄金。

至今,金价已突破 3400 美元/盎司,较 2019 年低点上涨达 170%。

影响黄金走势有哪些因素?

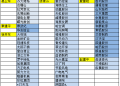

从三轮牛市可见,影响黄金价格的长期走势主要有五大核心驱动因素:

1. 美元信用与货币政策:美元走弱或美联储宽松政策 (如降息、QE) 往往推升金价,因其降低黄金的机会成本。

2. 实际利率水平:实际利率 (名义利率-通胀) 为负时,黄金作为零息资产的吸引力增强。

3. 地缘政治与经济风险:战争、金融危机等事件激发避险需求,黄金成为 「避风港」。

4. 央行储备多元化:全球央行增持黄金以对冲美元主导的货币体系风险,形成长期价格支撑。

5. 通胀与债务压力:高债务环境下,黄金作为抗通胀与信用风险对冲工具的需求上升。

黄金还能买吗?

展望未来,黄金市场将面临多空力量的复杂博弈,但长期结构性支撑依然较稳固。

央行购金持续:2024 年全球央行购金量达 1180 吨,全球去美元化趋势或继续延续。央行购金行动或将推动金价上涨。

地缘风险常态化:中东局势、贸易摩擦、关税等事件或频繁扰动市场。

债务与通胀隐忧:美国整个国家的债务突破 100 万亿美元,当前美国债务风险结构正发生质变,系统性压力呈现加速累积态势,财政扩张或加剧通胀反弹压力。

但是咱们也不能忽视潜在风险与制约,比如,若美国经济数据超预期或美联储推迟降息,美元反弹可能压制金价。金价处于历史高位后,短期获利了结也可能引发波动。另外也可关注比特币等加密货币可能分流部分避险资金。

如何买黄金更合适?

从长期来看,黄金作为对冲货币信用风险的资产,可占投资组合的 5~10%。在投资品种上,可优先考虑流动性高的黄金类 ETF,或低溢价实物金条,避免高成本饰金。

面对一路狂飙的金价,短期波动难免,投资者仍需保持理性。可根据个人的风险承受能力、资金流动性等综合考虑,对于担心短期波动的客户,还可以选择基金定投的方式参与投资喔。(广发基金)

文章转载自 东方财富