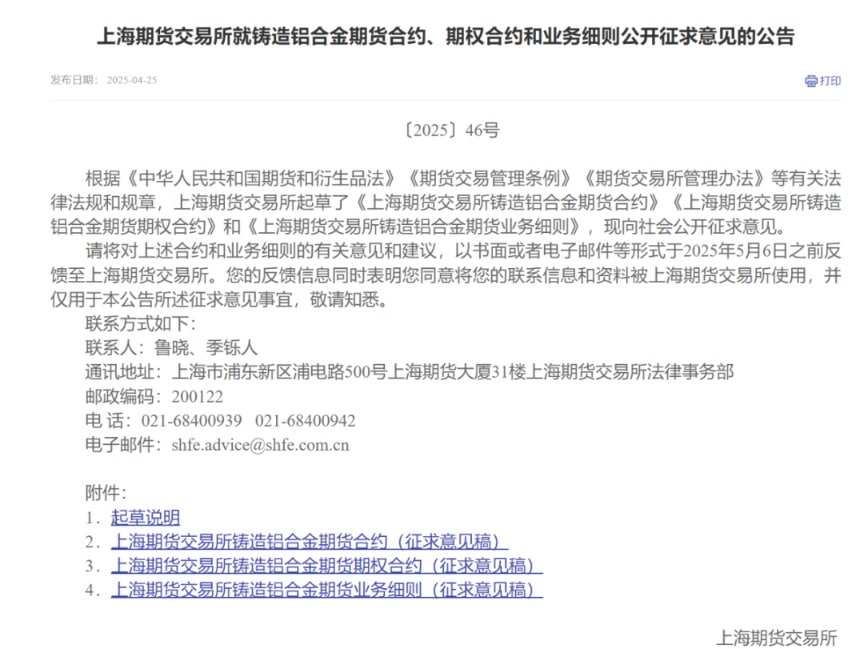

4 月 25 日,上海期货交易所 (下称上期所) 发布公告,就铸造铝合金期货合约、期权合约和业务细则公开征求意见。

据了解,铸造铝合金是全球铝产业低碳转型的重要产品,我国是铸造铝合金产业大国,推出铸造铝合金期货及期权品种,将为市场提供公开、透明的价格信号,促进我国铝产业绿色低碳发展,服务国家 「双碳」 战略。

此次上期所拟上市的铸造铝合金期货和期权品种,与已上市的氧化铝期货 (AO)、电解铝期货 (AL) 及对应的期权产品,共同组成覆盖铝产业链上中下游的期货期权产品序列,为铝产业链相关实体企业提供高效的价格风险管理工具,助力构建绿色低碳循环经济体系和全国统一大市场。

细读合约征求意见稿

征求意见稿显示,铸造铝合金期货合约标的为 ADC12 铸造铝合金,交易代码为 AD,交易单位为 10 吨/手,报价单位为元 (人民币)/吨,最小变动价位为 5 元/吨,涨跌停板幅度为上一交易日结算价±3%,最低交易保证金为合约价值的 5%;交割方式为实物交割,交割单位为 30 吨,交割日期为最后交易日后连续二个工作日。

需要注意的是,用于上期所实物交割的铸造铝合金,其化学成分应当符合国家标准 GB/T 8733-2016 中 383Y.3 牌号或者日本标准 JIS H 2118:2006 中 AD12.1 牌号的相关规定 (以下统称 ADC12),且符合以下要求:(1) 铅含量不高于 0.1%;(2) 针孔度应当符合或者优于二级;(3) 夹渣量应当满足 K 值≤0.2;(4) 铸锭断口组织应致密,不应有熔渣及夹杂物。

铸造铝合金期货期权合约以铸造铝合金期货合约为基础,设计思路与已上市有色金属期权合约的设计思路保持一致。铸造铝合金期货期权合约标的物为铸造铝合金期货合约,交易单位为 1 手铸造铝合金期货合约,最小变动价位为 1 元/吨,报价单位和涨跌停板幅度与标的铸造铝合金期货合约的报价单位和涨跌停板幅度相同。

铸造铝合金期货期权合约类型包括看涨期权和看跌期权,行权方式为美式,买方可在到期日前任一交易日的交易时间提交行权申请,买方可在到期日 15:30 之前提交行权申请、放弃申请。行权价格覆盖标的期货合约上一交易日结算价上下浮动 1.5 倍当日涨跌停板幅度对应的价格范围,行权价格≤10000 元/吨,行权价格间距为 50 元/吨;10000 元/吨<行权价格≤20000 元/吨,行权价格间距为 100 元/吨;行权价格>20000 元/吨,行权价格间距为 200 元/吨。

铸造铝合金的市场情况是?

铸造铝合金是指将铝、铜、硅等合金配料熔炼后通过铸造工艺生成所需形状的毛坯或者零件的铝合金。铸造铝合金以废铝为主要生产原料,是我国再生铝产品的主要存在形式。据中国有色金属工业协会数据,生产单吨铸造铝合金的碳排放量约为电解铝 (火电) 的 3.6%,可节约 3.4 吨标准煤和 22 吨水。同时,铸造铝合金具有低密度、高强度、良好的抗蚀性和优异的铸造工艺性,广泛应用于汽车、摩托车、机械设备、通信设备、电子电器、五金灯具等制造领域。

中信建投期货有色金属分析师王贤伟告诉记者,铸造铝合金产业链自上而下依次分别为废铝—铸造铝合金—压铸件—终端,其中终端消费占比最大的板块是以汽摩为代表的交通运输板块,而废铝的主要来源也同样为交通运输板块。目前铸造铝合金期货标准交割品确定为 ADC12,属于 Al-Si-Cu 系合金,2023 年国内 ADC12 产量为 435 万吨,占到铸造铝合金总产量的 75%。

从成本上来看,国信期货首席分析师顾冯达表示,废铝是 ADC12 最主要的成本,占比达到 85% 左右;其次是工业硅,成本为 3%~5%;再次为铜,占比约 2%。而较为主流的原生铝合金锭 A356,其成本中占比最高的为原铝,占 87% 左右;硅成本次之,占 8%。由于硅成本占比较小,铝合金锭的价格受原铝及废铝价格的影响更为显著。

从铸造铝合金行业本身来看,王贤伟表示,我国铸造铝合金生产企业以中小型民企为主,CR5 仅 30%,企业平均产能规模仅为 9 万吨;从地域分布来看,产能主要聚集在便于进口废铝、汽摩产业发达或有政策扶持的地区。从供需平衡看,据第三方机构调研数据,2023—2024 年铸造铝合金呈现小幅过剩格局。随着头部厂商实现多区域产能覆盖,叠加公平竞争条例推进、税收优惠存疑,近年来铸造铝合金产能扩张速度明显放缓。

更贴合下游制造企业风险管理需求

综合来看,顾冯达表示,ADC12 具有市场规模大、标准化程度高、需求广阔、市场化定价程度高、价格传导性强等特点,具备成为期货合约交割标的的基本条件。同时在实现 「双碳」 目标的背景下,上期所推出以再生铸造铝合金锭 (ADC12) 为标的的铸造铝合金期货及期权合约,不仅顺应绿色低碳发展的要求,也将进一步提升铝产业链企业的风险管理水平。

王贤伟表示,铸造铝合金期货及期权的推出,将更好贴合下游制造领域和终端制造企业的套保管理需求,目前文灿股份、拓普集团等汽车零部件、机器人零部件生产企业均属于铸造铝合金产业链的下游参与者,这些企业的成本敏感度相对较高,部分企业以往采用电解铝期货进行套保,由于铝合金跟铝锭存在价差,且有时价格涨跌幅度差异较大,导致套保效果不尽如人意,而铸造铝合金期货和期权工具将有效改善这类企业的套期保值效果。

(期货日报)

文章转载自 东方财富