2025 年 5 月 25 日,北方长龙公告称,计划通过发行股份及支付现金方式收购河南众晟控股权。河南众晟为复合材料企业,产品应用于新能源领域。北方长龙因军方订单延迟和波动,业绩连年下滑。此次收购被视为 「自救之举」,旨在实现产业链协同效应,拓展民用领域市场空间。北方长龙表示,双方同属树脂基复合材料行业,通过交易可提升业绩成长性。然而,收购尚存不确定性,投资者需警惕财务风险与执行风险。

每经记者|张静 西安 每经编辑|贺娟娟

业绩连年下滑的陕西军工复合材料企业北方长龙 (301357.SZ) 抛出 「自救式」 收购案。

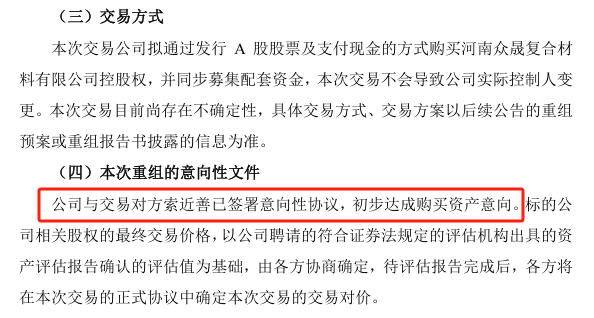

5 月 25 日晚间,北方长龙发布公告称,计划通过发行股份及支付现金的方式收购河南众晟复合材料有限公司 (以下简称 「河南众晟」) 控股权,并同步募集配套资金。

公开资料显示,河南众晟为复合材料企业,产品主要应用于新能源领域,复合材料市场增长及国产替代浪潮下,这家上市仅两年便陷入业绩泥潭的军工企业,正试图通过并购 「止血」。

而市场更为关注的是,上市公司如何支撑收购?标的公司资质和业绩成色如何?此次交易是 「救命稻草」 还是 「饮鸩止渴」?北方长龙并购能否破业务及业绩 「困局」?

对此,北方长龙邮件向 《每日经济新闻》 记者回复采访表示,公司与标的公司同属于树脂基复合材料行业,处于产业链中游。通过本次交易,双方能够实现显著的产业链协同效应。

业绩遇冷收购 「止血」?

北方长龙成立于 2010 年,主营军用车辆非金属复合材料配套装备,产品涵盖人机环系统内饰、弹药装备等,是国内军用装备复合材料核心供应商。

尽管公司曾以 「军工+新材料」 双重概念登陆创业板,但业务高度集中于军品市场,主要依赖军方采购订单,订单受国防预算、装备更新周期等政策因素影响显著。

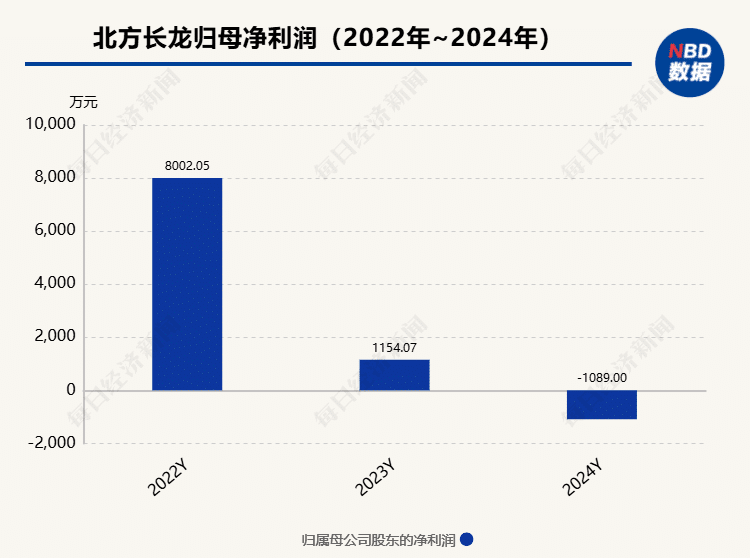

因此,2023 年上市当年,公司凭借军品订单优势实现营收 1.35 亿元,但随后业绩即陷入持续下滑,当年扣非净利润为-711 万元,同比下滑 106.12%。

2024 年,公司营收则继续同比下降 20.1% 至 1.08 亿元,归母净亏损 1089 万元,扣非净利润亏损扩大至 1595 万元。

今年最新一季度公司营收 2057 万元,同比下降 16.86%,净利润-507 万元,同比下滑 244.16%。

上市仅仅两年便陷入业绩泥潭,而年报披露,业绩急转直下的主因,无一例外是军方订单延迟和订单波动的不确定性。

记者注意到,因保荐北方长龙项目上市当年即亏损,保荐机构广发证券还于 2025 年 1 月被证监会出具警示函。

业绩困局下,此次跨界并购不涉及实际控制人变更,因此被市场视为公司扭转业绩连续下滑的 「自救之举」。

根据公司公告,北方长龙将通过发行股份+现金的方式购买索近善持有的河南众晟控股权,工商资料显示,索近善持股河南众晟 92% 股权,同步募集配套资金。

、

、

来源:北方长龙公告

北方长龙称,其已签署意向协议,股票自 5 月 26 日起停牌,预计 10 个交易日内披露方案。

有意思的是,这家业绩下滑的军工企业受到头部外资机构的青睐,最新披露的一季报显示, J.P. Morgan、摩根士丹利、巴克莱银行、瑞银集团等 4 家外资机构集体新进前十大流通股东,时间恰在收购案前入场。

布局民用复合材料

公司官网资料显示,河南众晟成立于 2019 年,坐落于河南省新乡市牧野区西环路与北环路交叉口,总占地面积 1.5 万余平方米,是一家专注于玻璃钢拉挤设备、拉挤模具、复合材料制品及技术开发为一体的综合性企业。

标的公司河南众晟主营业务有玻璃钢拉挤型材、玻璃钢拉挤模具、玻璃钢拉挤设备三大业务板块。

来源:河南众晟官网

其中,玻璃钢拉挤型材板块现拥有 26 条拉挤生产线,年产各种玻璃钢制品 20000 余吨。可根据客户需求定制不饱和聚酯型材、乙烯基树脂增强型材、环氧树脂增强型材、聚氨酯拉挤型材。

其产品具有高强度、耐腐蚀、比重轻、优异的耐候性等特点,生产出的产品广泛应用于风力发电、光伏供电配套项目、电力行业、新能源、新型农业等。

河南众晟客户多为行业头部客户,国内合作方包括比亚迪、宁德时代、青岛海信日立等。

同时,公司产品亦成功出海,产品符合 UL、CE 等国际标准,畅销北美、欧洲、东南亚等地 27 个国家及地区。

目前,北方长龙尚未披露收购的具体细节,如交易金额,收购股权的比例,以及河南众晟的经营状况,但标的行业平均毛利率约 25%~30%,结合标的产能规模,市场预计河南众晟业绩表现较可。

来源:北方长龙公告

对上述收购,北方长龙邮件回复每经记者采访称,公司及相关各方正积极推进本次交易,中介机构尽职调查工作正在推进中,具体交易方案正在进一步磋商。

同时公司透露,「未来公司将基于行业发展及公司业务布局,适时开展相关并购业务。」

记者试图联系河南众晟方面,在其官网上找到相关负责人电话,但拨过去对方挂断电话,向其发送信息,未获得回应。

背后的收购逻辑

作为军工装备复合材料的上市公司,其收购的标的公司业务为民用复合材料,且产品多用于新能源领域,或可视作公司对复合材料的进一步深度布局。

据公开数据,国内复合材料市场正高速增长,国家规划到 2030 年绿色工厂产值占比超 40%,复合材料在风电、光伏、新能源汽车轻量化的需求年均增长超 10%。

记者注意到,北方长龙作为军工企业,虽然业绩受军工订单不确定性波动表现疲软,但其军工技术有外溢民用市场的广阔空间。

比如北方长龙的军工级表面处理技术 (如吸波涂层) 可应用于 5G 基站屏蔽罩、新能源车电池包防护等民用领域。

如其研发的轻量化复合材料若替代传统金属部件,可使电池包明显减重,同时提升防火性能。

这种技术如果嫁接和外溢到拟收购标的的民品,既符合国家推动制造业绿色化发展的政策导向,也能为北方长龙拓展新的军民融合市场空间。

若此次北方长龙收购成功,其和河南众晟在业务层面,很大程度上有战略和产业协同效应。

一个军工复合材料,一个民用复合材料,双方形成技术和业务互补,使北方长龙有望在风电、光伏、新能源领域快速建立产能优势,打开增量市场。

来源:VCG211366536336

借助河南众晟的客户渠道,北方长龙亦有望进入客户供应链,且标的公司的出口渠道或助其打开国际化空间。

对此,北方长龙则向每经记者回复采访表示,公司与标的公司同属于树脂基复合材料行业,处于产业链中游。通过本次交易,双方能够实现显著的产业链协同效应,进入民用复合材料领域,拓展民用领域市场空间,提升业绩成长性; 也拓展军用领域产品创新,强化军民融合发展。

另一方面,北方长龙称:「标的公司能够进一步拓展公司在复合材料设备领域的业务布局及研发生产能力」,如拓展拉挤成型工艺,提升公司产品迭代效率及定制化能力。

资本市场方面,收购公告发布后,上市公司股吧热度飙升,另外外资机构已经入场,若将来收购成功,河南众晟并表并完成业绩承诺,或有利于改善北方长龙业绩和市场估值。

不过,上述收购尚处于策划阶段,尚存在很多不确定性,并购风险亦不容忽视,如收购后的管理整合难度,军工企业与民企在供应链管理、客户交付周期上存在显著差异。再如军转民技术协同的落地进度风险。

同时,北方长龙 2024 年末资产负债率已达 38%,若配套募资不足,收购可能加剧偿债压力。另若河南众晟规模较小,能否扭转北方长龙业绩亏损亦尚不明朗。

北方长龙的收购,不管是业绩压力下的被动转型,抑或主动布局,对现阶段公司而言影响着公司的未来命运。

而对于投资者而言,则需警惕 「故事」 背后的财务风险与执行不确定性,因为军工企业的 「跨界」 之路,从来不易。

(本文不构成任何投资建议,信息披露内容以公司公告为准。投资者据此操作,风险自担。)

文章转载自 每经网